チェスターNEWS

贈与税の税務調査の実態~階級別の状況や特徴を把握しよう~

1.はじめに

チェスターNEWSでは「相続税の税務調査の実態~階級別の状況や特徴を把握しよう~」において、令和元事務年度(令和元年7月~令和2年6月)の相続税の税務調査の詳細をご紹介しました。

では、相続税の補完税である、贈与税の税務調査の実態はどうなっているのでしょうか?

前回と同じく、令和4年3月税務研究会発行の税務通信(No.3695)で読み取れた、贈与税の税務調査の実態についてご紹介します。

2.贈与税が課税された件数や割合

まずは令和元事務年度(令和元年7月~令和2年6月)に、贈与税が課税された件数や割合をご紹介します。

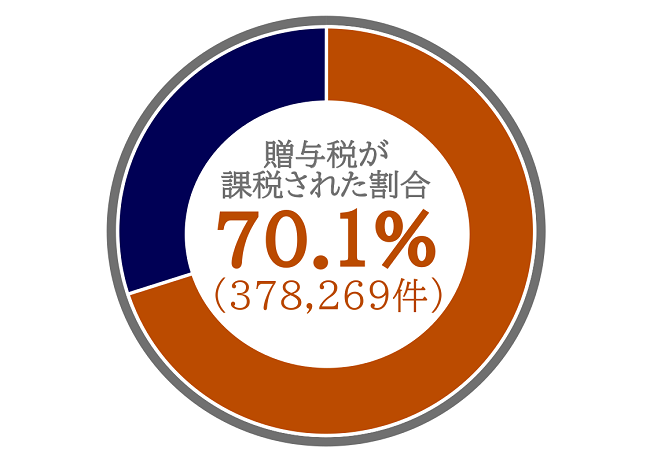

2-1.贈与税が課税された割合は70.1%

令和元事務年度に一定金額以上の贈与があり、処理が必要となった件数は582,920件(処理済件数は539,834件)でした。

このうち、贈与税が課税された件数は378,269件、処理済件数全体の70.1%に贈与税が課税されたこととなります。

2-2.最も贈与件数が多いのは「低階級」

贈与税においては、贈与財産の価格に応じて、低階級・中階級(3段階)・高階級に分類されています。

令和元事務年度に一定金額以上の贈与があり、処理が必要となった件数582,920件を階級別に分類したところ、最も贈与件数が多かったのは「低階級(500万円未満)」でした。

相続税においても、課税価格に応じて6つの階級に分類されています。

しかし、贈与税における階級と相続税における階級は、基準となる金額に違いがあります。

例えば、相続税の低階級は「5千万円未満」と「5千万円以上1億円未満」の2段階に分離されていますが、贈与税の低階級は「500万円未満」のみとなります。

総じて、贈与税の階級区分の方が、金額が低く設定されている点が特徴と言えます。

3.贈与税の税務調査の件数(種類別)

贈与税の税務調査には、「実地調査」「実地調査以外の調査」「行政指導」の3種類の方法があります。

冒頭でもご紹介したとおり、令和元事務年度に一定金額以上の贈与があり、処理が必要とされる要処理件数は582,920件(処理済件数539,834件)でした。

この処理済件数539,834件のうち、同事務年度に各種税務調査が実施された件数は、何件だったのでしょうか?

3-1.実地調査の件数は3,383件

贈与税の実地調査とは、税務署の職員が納税者の自宅などに来て調査を行うことを指します。

税務署側の独自資料を元に、贈与の事実確認をするために、質問形式による聞き取りや贈与財産の現物の確認を行うのが特徴です。

令和元事務年度に贈与税の実地調査が完了した件数は3,383件、実地調査が実施された確率は処理済件数全体の0.6%となります。

3-2.実地調査以外の調査の件数は856件

贈与税の実地調査以外の調査とは、贈与税申告を行った人を税務署に呼び出して調査等を行うことを指します。

予め提出された申告書を元に申告誤りを指摘するなど、特定のポイントのみ調査を行うのが特徴です。

令和元事務年度に贈与税の実地調査以外の調査が完了した件数は856件、実地調査以外の調査が実施された確率は処理済件数全体の0.2%となります。

3-3.行政指導の件数は1,584件

行政指導とは、自主的に申告内容の見直し(記入ミスや計算ミスなど)を促すための指導のことを指します。

法的に税務調査には該当しないため、自主申告扱いとなり、追徴課税となる加算税が軽減されます。

令和元事務年度に贈与税の行政指導が完了した件数は1,584件、行政指導が行われた確率は処理済件数全体の0.3%となります。

4.贈与税の実地調査の階級別データ

令和元事務年度に実施された3種類の税務調査の中で、最も件数が多かったのは「実地調査(3,383件)」でした。

この章では、同事務年度の贈与税の実地調査における、階級別の特徴をご紹介します。

4-1.贈与税の実地調査の件数が多いのは「低階級」

令和元事務年度において、贈与税の実地調査の件数が最も多いのは「低階級(500万円未満)」の2,288件です。

その割合は、実地調査が完了した件数(3,383件)の、67.6%を占めています。

4-2.贈与税の実地調査の割合が高いのは「中階級と高階級」

令和元事務年度において、実地調査が実施される割合が高いのは「中階級(3,000万円以上)」と「高階級(5,000万円以上)」です。

つまり、贈与財産の価格が3,000万円以上になると、実地調査が行われる割合が高くなるということです。

4-3.贈与税の実地調査の日数が長いのは「高階級」

贈与税の実地調査の日数とは、実地調査が行われた当日だけではなく、調査に係った総合日数のことを指します。

令和元事務年度における、贈与税の実地調査の日数は平均1.8日です。

階級別で見てみると、実地調査の日数が特に長いのは「高階級(5,000万円以上)」で、階級が高くなるにつれて調査日数も増えていることが分かります。

5.贈与税の実地調査は無申告事案が多い

贈与税は無申告事案が多い税金で、その多くが実地調査によって把握されています。

では、どうして税務署側に無申告の事実がバレてしまうのでしょうか?

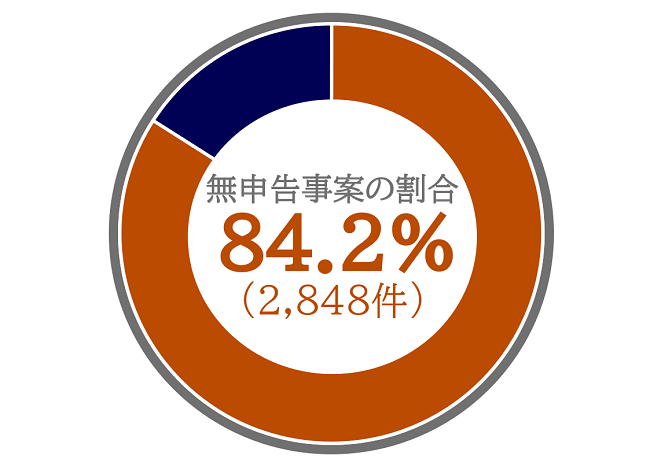

5-1.実地調査完了件数の84.2%が無申告事案

令和元事務年度における、贈与税の実地調査の完了件数は3,383件で、納税者から申告があった「有申告分」に係る調査完了件数は535件です。

つまり、実地調査の完了件数のうち2,848件、実地調査の完了件数の84.2%が無申告事案となるのです。

5-2.贈与財産の課税価格は「申告額」と「調査額」に大きな差あり

贈与財産の課税価格は、申告額92億3,400万円(1件あたり273万円)であるものの、調査額は310億600万円(1件あたり916万円)でした。

つまり、増差課税価格は217億7,200万円(1件あたり643万円)と、「納税者による申告額」と「調査で判明した調査額」には大きな差があります。

階級別の1件あたりの増差課税価格は、以下となります。

5-3.どうして贈与税の無申告がバレるのか?

税務署は「KSKシステム(国税総合管理)」に蓄積された独自資料を元に、贈与税の無申告事案を把握しています。

例えば、不動産贈与をすれば所有権移転(名義変更)をしたタイミングで税務署は贈与の事実を知りますし、生命保険に関する保険金や解約返戻金の支払いに係る法定調書から贈与の事実を把握されることもあります。

実際に国税庁「令和元事務年度における相続税の調査等の状況」では、「相続税の補完税である贈与税についても、積極的に資料情報を収集するとともに、あらゆる機会を通じて財産移転の把握に努め、無申告事案を中心に贈与税の調査を的確に実施しています。」と明記されています。

贈与税の無申告が発覚しやすいのは相続が発生したタイミングですが、所得税の実地調査で贈与の事実を把握された事例もあります。

贈与はバレないだろうと無申告のまま放置するのではなく、期限までに贈与税申告をすることが大切です。

6.贈与税の実地調査による更正処分や重加算税の割合

贈与税の実地調査が実施されると、高い確率で更正処分となり、ペナルティとして加算税や延滞税などの追徴課税となります。

令和元事務年度は、どの程度の要更正件数があったのでしょうか?

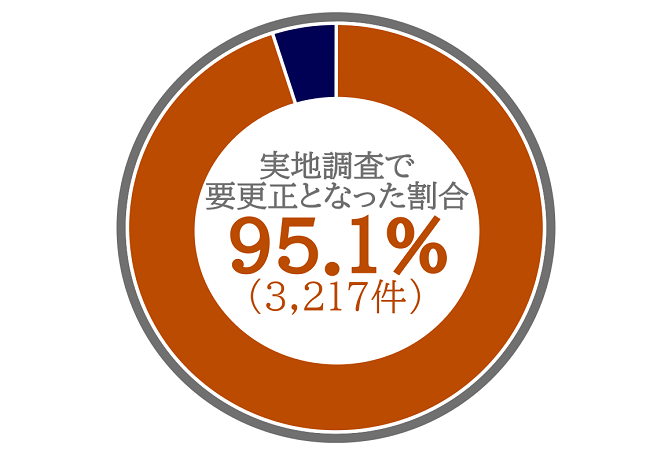

6-1.実地調査完了件数の95.1%が更正処分に

更正処分とは、税務署側が納税者に対して誤りの訂正を求める通知のことを指します。

令和元事務年度における実地調査の完了件数は3,383件、そのうち要更正の件数は3,217件でした。

つまり、更正処分となった割合は実地調査件数の95.1%、ほとんどのケースで要更正と判断されたこととなります。

なお、実地調査以外の調査(856件)に係る要更正の件数は622件(72.7%)、行政指導(1,584件)に係る要更正の件数は1,084件(68.4%)となります。

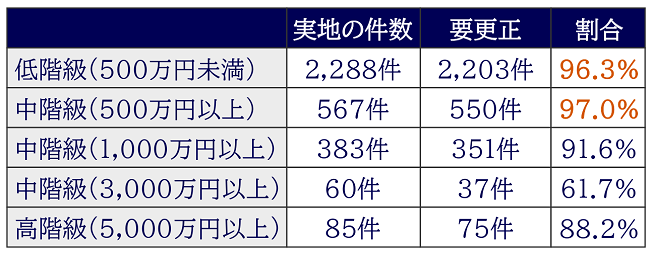

6-2.更正処分の割合が高いのは「低階級と中階級」

贈与税の実地調査が実施されて更正処分となった割合が特に高いのは、「低階級(500万円未満)」と「中階級(500万円以上)」と「中階級(1,000万円以上)」です。

逆に、贈与財産の価額が3,000万円を超えると、要更正の確率が少し低くなります。

6-3.重加算税の賦課件数と割合

重加算税とは、実地調査によって「仮装隠蔽(故意の財産隠し)があった」と認められたケースに課せられる、最も重いペナルティのことです。

重加算税の税率は、申告書を提出していた場合は35%、無申告の場合は40%となります。

令和元事務年度の要更正の件数3,217件のうち、重加算税の賦課件数は33件となり、1件あたりの重加算税賦課対象の課税価格は2,507万円となります。

7.さいごに

令和元事務年度の贈与税の税務調査における特徴を、さいごにもう一度確認しておきましょう。

・贈与税が課税されたのは70.1%(低階級が多い)

・実地調査が実施された確率は0.6%

・実地調査の件数が多いのは低階級

・実地調査の割合が高いのは高階級

・実地調査件数の84.2%が無申告事案

・実地調査件数の95.1%が更正処分

贈与税は無申告事案が多いですが、実地調査になると高い確率で更正処分となり、加算税などのペナルティを課せられてしまいます。

「どうせバレないから」と無申告のまま放置するのではなく、贈与をする際は税理士に相談した上で、正しい税務処理を行いましょう。

※本記事は記事投稿時点(2022年5月23日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:財産評価基本通達6項(総則6項)の適用事例【最高裁判決】

【前の記事】:令和4年度税制改正法が施行