チェスターNEWS

相続税の税務調査の実態~階級別の状況や特徴を把握しよう~

1.はじめに

チェスターニュースでは、「【令和元年分】国税庁が相続税の申告事績と調査状況を公表」において、国税庁のデータを元に相続税の調査状況をご紹介しました。

しかし、このデータはあくまで「対前年比」となるため、相続税の税務調査の大まかな動向しか確認できませんでした。

その後、令和3年8月に税務研究会発行の税務通信(No.3665)において、相続税の税務調査の詳細が明らかになりました。

本稿では、令和元事務年度(令和元年7月~令和2年6月)に行われた相続税の税務調査について、当該資料から読み取れた実態についてご紹介します。

2.相続財産の課税価格別の税務調査の内容

相続税の税務調査の対象は、相続税の課税価格に応じて6つの階級に分けられています。

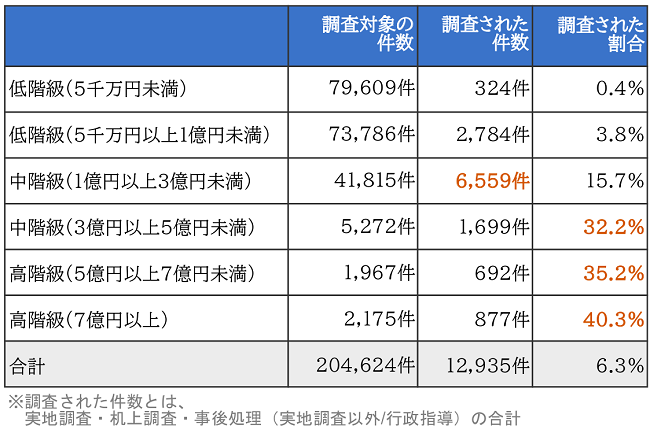

以下は、令和元事務年度(令和元年7月~令和2年6月)に、「相続税の調査対象となった件数」と「税務調査された件数」と「税務調査された割合」を、6つの階級別に分けたデータです。

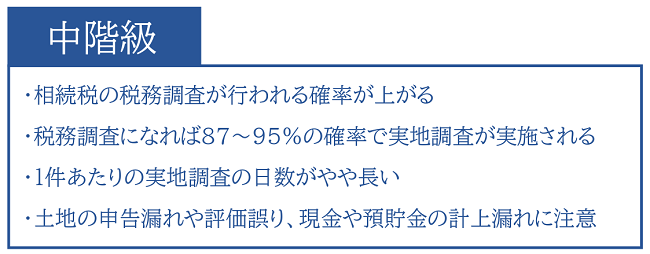

調査された件数は「中階級(1億円以上3億円未満)」の6,559件が最多となりますが、低階級・中階級・高階級では母数(調査対象の件数)が異なります。

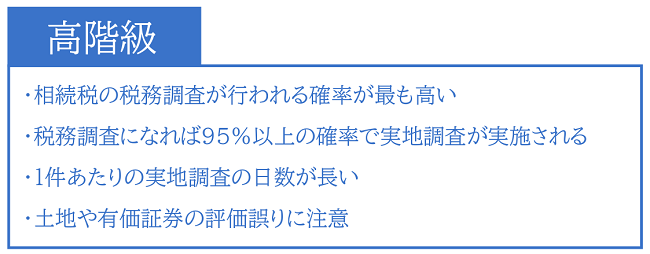

そこで「調査対象の件数」に対する「税務調査された件数」の割合を計算したところ、相続税の税務調査が行われる確率が上がるのは「中階級(3億円以上5億円未満)」以上の階級で、最も調査される確率が高いのは「高階級(7億円以上)」の40.3%となます。

そして「低階級(5千万円以下)」「低階級(5千万円以上1億円以下)」では、ほとんどのケースで税務調査が省略されています。

過去のチェスターニュース「コロナ禍における税務調査の実態!当局が注力している調査対象は?」でもお伝えした通り、税務署側は「高階級(富裕層)の税務調査に注力している」と読み取ることができます。

2-1.実地調査された件数と割合

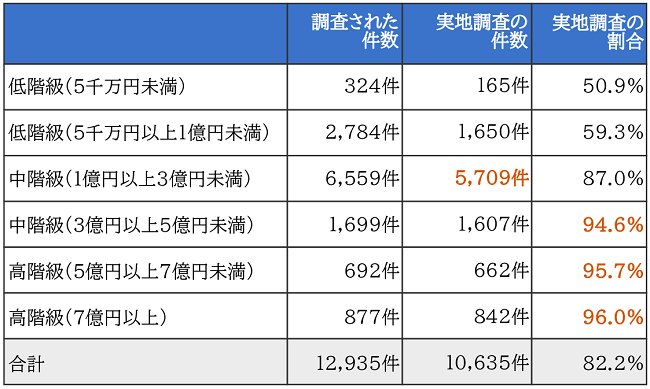

実地調査とは、税務署の調査担当者が被相続人や相続人の自宅などに訪問し、相続人が調査担当者の質問に答える形式の調査のことを指します。

なお、相続税の実地調査は任意となるため、予め納税者本人や担当税理士に、電話等で実地調査の日時などの事前通知が行われます。

令和元事務年度における相続税の実地調査の件数が最も多かったのは、「中階級(1億円以上3億円未満)」の6,559件で、全体の半数以上を占めています。

しかし、階級が上がるほど、実地調査の割合が高くなる傾向にあります。

中階級や高階級においては、「相続税の税務調査=実地調査の可能性が高い」と思っておいた方が良いでしょう。

2-2.机上調査の件数と割合

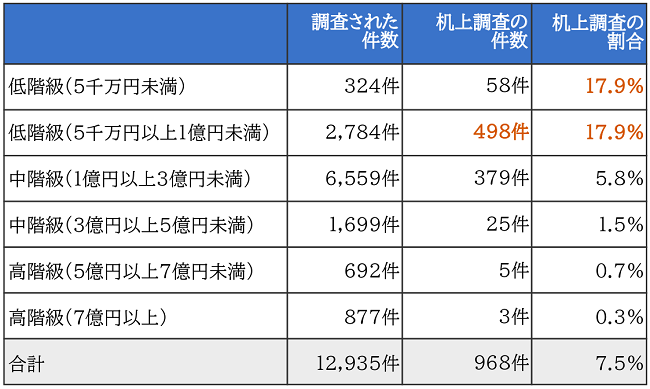

机上調査とは、提出された相続税の申告書類と税務署側の内部資料を、机上で検討する調査のことを指します。

机上調査は、実地調査を行うか否かの判断をするための準備を行う段階、と考えていただけると分かりやすいかと思います。

令和元事務年度における相続税の机上調査の件数が最も多かったのは、「低階級(5千万円以上1億円未満)」の498件で、全体の約半数を占めています。

なお、階級が下がるほど、机上調査の割合が高くなる傾向にあります。

2-3.事後処理(実地調査以外)の件数と割合

事後処理(実地調査以外)とは、税務署からの「簡易な接触(電話・郵便物・対面など)」によって、計算誤り・記載漏れ・無申告を指摘され、納税者本人が自主的にではないものの、実地調査以外の方法(推奨や督促)によって、結果として修正申告したことを指します。

令和元事務年度における「相続税の事後処理(実地調査以外)」の件数が最も多かったのは、「低階級(5千万円以上1億円未満)」の206件です。

そして、階級が下がるほど、事後処理(実地調査以外)の割合が高くなる傾向にあります。

2-4.事後処理(行政指導)の件数と割合

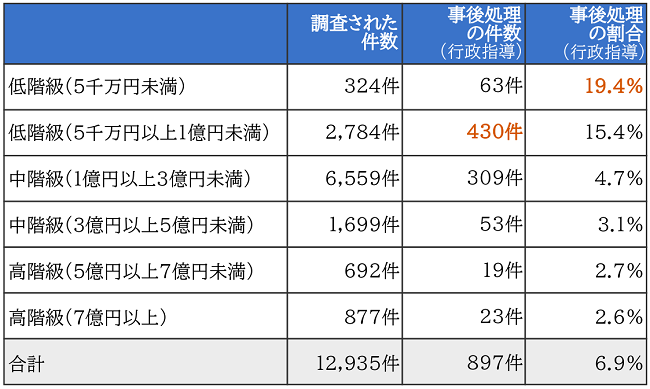

事後処理(行政指導)とは、税務署からの「簡易な接触(電話・郵便物・対面など)」により、計算誤り・記載漏れ・無申告を指摘され、納税者本人が自主的に修正申告等をしたことを指します。

令和元事務年度における相続税の事後処理(行政指導)の件数が最も多かったのは、「低階級(5千万円以上1億円未満)」の430件です。

そして、階級が下がるほど、事後処理(行政指導)の割合が高くなる傾向にあります。

3.相続税の実地調査の実態

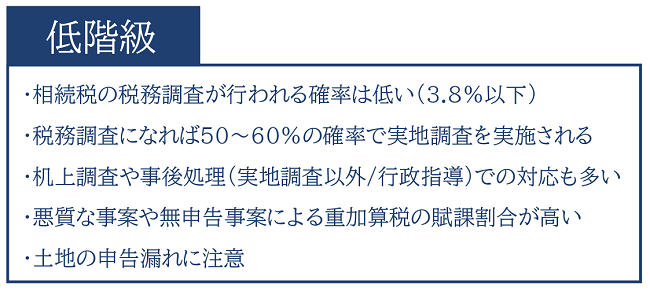

相続税の税務調査については、低階級50%以上・中階級87%以上・高階級95%以上の確率で、実地調査が実施されます。

では、相続税の実地調査が実施された場合、更正処分の対象となったり、重加算税が賦課されたりするのは、具体的にどの程度の割合なのでしょうか?

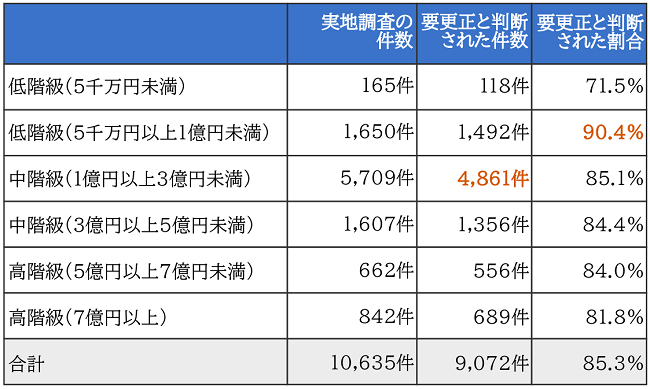

3-1.更正処分の対象になった件数と割合

「更正処分」とは、「税務署側からの処分」と考えてください。

相続税の実地調査の結果、担当調査官の指摘に納得し、自ら誤りを認めて提出することを「修正申告」と呼びます。

しかし、調査官の指摘に納得できずに修正申告をせず、税務署側から処分されることを「更正」と呼びます。

修正申告と更正の違いは「不服申立ができるか否か」で、更正は不服申立が可能となります。

実地調査が行われた事案のうち、全体の85.3%が「更正の必要がある(要更正)」と判断されています。

「要更正」と判断された件数が最も多いのは「中階級(1億円以上3億円未満)」の4,861件で、要更正と判断された割合が高いのは「低階級(5千万円以上1億円未満)」の90.4%となります。

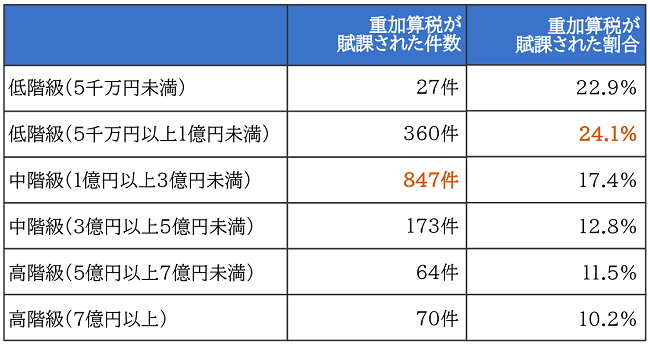

3-2.重加算税が賦課された件数と割合

重加算税とは、課税を逃れるために財産を仮装・隠ぺいした場合や、証拠書類を偽装した場合など、特に悪質な場合に課税される、最も重いペナルティのことです。

実地調査が行われた事案のうち、重加算税が賦課された件数が多いのは「中階級(1億円以上3億円未満)」の847件です。

しかし重加算税が賦課された割合が最も高いのは、「低階級(5千万円以上1億円未満)」となります。

低階級への重加算税の賦課件数や賦課割合が高くなる背景として、低階級は実地調査や要更正の件数が少ないため、重加算税の賦課が1件あるとその割合が高くなりやすいと考えられます。

3-3.実地調査の日数は階級の高さと比例する

実地調査の日数とは、実地調査が行われる日だけではなく、調査に係る総合の日数のことです。

1件あたりの相続税の実地調査の日数は、階級が高くなるほど日数が多くなる傾向にあります。

これは高階級では相続財産の種類や数の多さ、複雑な事案が多いことなどが要因として考えられます。

3-4.実地調査では全階級で銀行口座の調査が行われる

相続税の実地調査においては、被相続人や相続人等の預金口座の調査が行われます。

以下は、相続税の実地調査において、預金口座の調査が行われた割合です。

実地調査においては、階級を問わず高い確率で銀行口座の調査が行われると思っておいた方が良いでしょう。

4.相続税の実地調査における非違内容

相続税の実地調査において見つかった非違内容は、階級によって特徴があります。

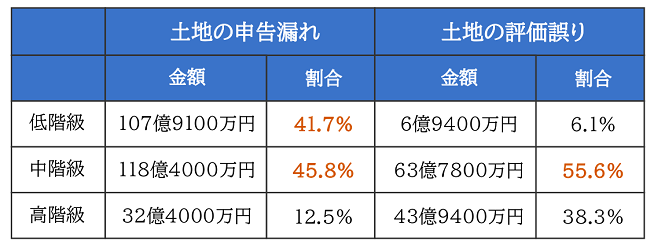

4-1.土地に係る非違

土地の申告漏れに係る非違が多いのは低階級や中階級で、相続人も知らなかった土地の存在が後から分かること等が要因として挙げられます。

そして土地の評価誤りに係る非違が多いのは中階級や高階級で、難易度の高い土地の評価方法が問題になりやすいこと等が要因として挙げられます。

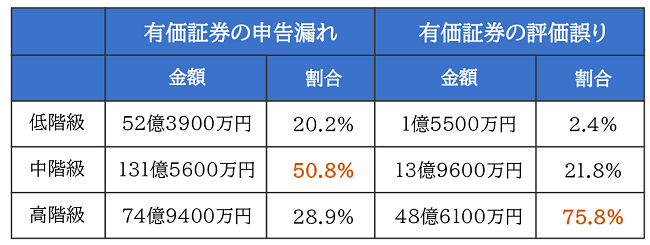

4-2.有価証券に係る非違

有価証券の申告漏れに係る非違が多いのは中階級で、有価証券の評価誤りに係る非違は大多数が高階級となります。

特に高階級に該当される方は、相続税申告の際に、有価証券の評価誤りについて今一度確認すべきと言えるでしょう。

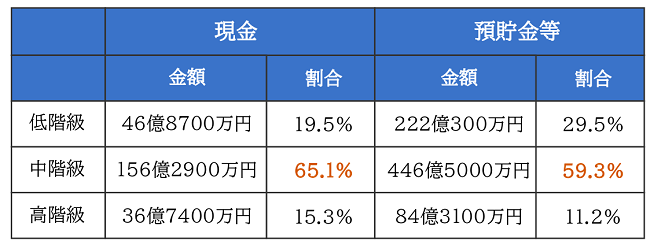

4-3.現金や預貯金に係る非違

現金や預貯金等に係る非違が多いのは中階級で、全体の半数以上を占めています。

タンス預金も相続税の課税対象となりますし、実地調査では銀行の預金口座は高確率で調査の対象となります。

被相続人が自宅に保管していた現金はもちろん、被相続人が管理していた他人名義の銀行の預金口座など、計上漏れがないよう今一度確認すべきと言えるでしょう。

5.さいごに

相続税の税務調査においては、相続財産の課税価格に応じて「低階級」「中階級」「高階級」に分類されており、各階級によって調査内容などに特徴がありました。

今回ご紹介した内容をここでもう一度復習しておきましょう。

※本記事は記事投稿時点(2021年12月20日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【お知らせ】年末年始の営業日とご対応について