チェスターNEWS

土壌汚染の浄化・改善費用相当額の控除が認められた事例【審判所裁決】

1.はじめに

相続財産である土地が土壌汚染地であるとして、請求人(相続人)が浄化・改善費用に相当する金額を控除して相続税申告をしたところ、税務署側が「浄化・改善費用の負担が確実に発生するとはいえない」として更正処分等を行い、請求人がその全部取り消しを求めた事例をご紹介します。

令和3年12月1日、国税不服審判所は「自主調査によって土壌汚染が判明した場合も、浄化・改善費用相当額を控除して相続税評価額を算出するのが相当である」との裁決を下し、請求人(納税者である相続人)側の主張を認めました(令和3年12月1日裁決/令3第36号/全部取消し )。

本稿では、土壌汚染地の相続税評価方法や、本事例の概要についてご案内します。

2.そもそも土壌汚染地とは?要件は?

土壌汚染地とは、土壌汚染対策法第2条 で定められた「特定有害物質」によって汚染された土地のことを指します。

この特定有害物質とは、鉛・ヒ素・トリクロロエチレン・その他の物質など(放射性物質を除く)であり、それが土壌に含まれることに起因して、人の健康に関する被害を生ずる恐れがあるものとされています。

2-1.土壌汚染地に該当するか否かの確認方法

土壌汚染地に該当するか否かは、「役所調査」や「地歴調査」によって確認することとなります。

役所調査においては、市区町村のホームページ等で「土壌汚染区域(要措置区域や形質変更時要届出区域)」に指定されているか否かを確認します。

地歴調査においては、閉鎖登記簿等を元に、過去に工場・クリーニング店・ガソリンスタンド等として使用されていた土地であるか否かを確認します。

2-2.土壌汚染地の相続税評価方法

土壌汚染されている土地は、汚染されていない土地と比較すると、その価値が低下していると考えられます。

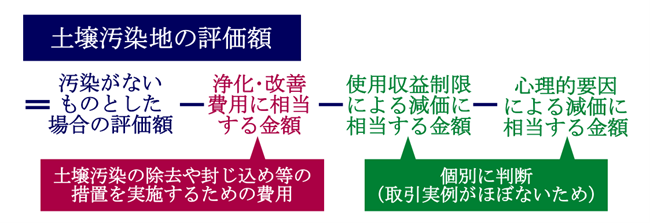

そのため、相続税における財産評価を行う際は、土壌汚染がないもとのした場合の評価額から、「浄化・改善費用」「使用収益制限」「心理的要因による減価」に相当する金額を減額できます。

「汚染がないものとした場合の評価額」は時価の80%相当であるため、「浄化・改善費用に相当する金額」も見積額の80%相当となります。

また「使用収益制限による減価」や「心理的要因による減価」を見積もることが困難なケースが多いため、これらは個別に判断することとなります。

詳しくは「土壌汚染地の相続税評価方法 」でも解説しておりますので、併せてご覧ください。

3.本事例の概要

平成28年1月に被相続人の相続が発生し、被相続人の長男(以下、請求人)と長女は、被相続人が所有していた土地A・B・C・D(以下、本件各土地)を、相続によって取得しました。

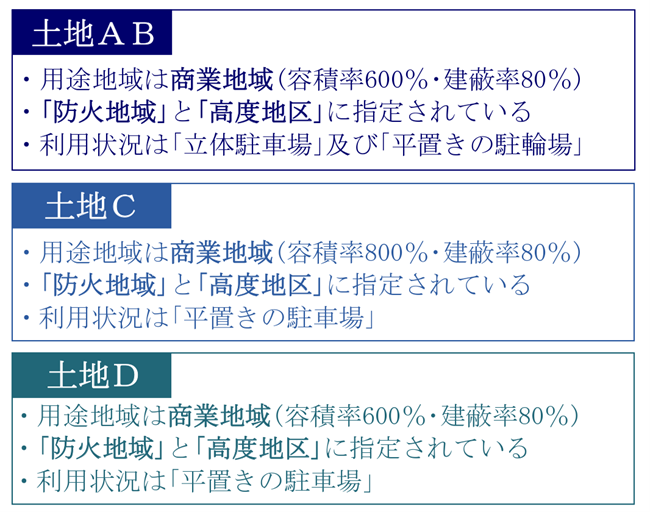

相続開始時における、本件各土地の詳細は以下の通りです。

なお、本件各土地の周辺の土地の利用状況は、主に「商業施設」や「中高層のオフィスビル」です。

3-1.土壌汚染調査等の義務がある土地ではなかった

本件各土地は、土壌汚染対策法第3条・4条・5条・6条・11条 における、土壌汚染調査等の義務がある土地ではありません。

しかし土地区画整理事業が施行された際に、土壌汚染が懸念される土砂等によって埋め立てられたことが想定されたため、土壌汚染の状況等を把握するために、請求人は指定調査機関に調査を依頼しました。

その結果、本件各土地の全てから、土壌汚染対策法で定められた基準を超える、特定有害物質が検出されました。

3-2.相続人は浄化・改善費用相当額を控除して相続税申告

請求人は、国税庁「財産評価基本通達 」や「土壌汚染地の評価等の考え方について(情報)」に基づき、本件各土地の評価額(土壌汚染がないものとした価額)を以下のように算出しました。

その上で、請求人及び長女の取得財産の価額の合計額の算出において、「土壌汚染控除」として、請求人からは約3億8,361万円を控除し、長女からは約1億1,473万円を控除して、法定申告期限までに相続税の申告書を提出しました。

3-3.原処分庁が請求人に対して更正の請求

令和2年5月29日付で、原処分庁は請求人に対して、相続税の更正処分及び過少申告加算税の賦課決定処分(以下、本件更正処分等)を決定しました。

その後、令和2年8月27日に、請求人は更正処分等に不服があるとして再調査の請求をしました。

しかし令和2年11月24日付で棄却の再調査決定がなされたため、令和2年12月25日に再調査決定を経た後の更正処分等を不服として審査請求をしました。

4.争点は「浄化・改善費用相当額」を控除すべきか否か

本事例の争点は、本件各土地の評価をするにあたり、土壌汚染がないものとした場合の評価額から、「浄化・改善費用相当額」を控除すべきか否かです。

請求人と原処分庁の、両者の主張を確認しておきましょう。

4-1.請求人の主張

請求人は、土壌汚染がないものとした場合の評価額から、「浄化・改善費用相当額」を控除するべきであると主張しました。

根拠となった法令や資料は、国税庁「財産評価基本通達1の(3) 」、国土交通省「不動産鑑定評価基準運用上の留意事項のⅡの1の(2) 」、国土交通省「公共用地の取得における土壌汚染への対応に係る取扱指針 」などです。

4-2.原処分庁の主張

原処分庁は、土壌汚染がないものとした場合の評価額から、「浄化・改善費用相当額」を控除するべきではないと主張しました。

根拠として、本件各土地は土壌汚染対策法第6条1項 に規定される「要措置区域」に存しておらず、汚染の除去等の措置を講ずる義務もその事実も認められないとしました。

また、本件各土地は相続開始日の利用状況が「最有効使用の状態」であり、その使用を継続するにあたって汚染の除去等の措置を講じる必要はなく、不要な土壌汚染対策工事を前提とした過大な金額であると主張しました。

5.国税不服審判所の裁決

国税不服審判所は、「本件各土地の評価方法は、土壌汚染がないものとして評価した評価額から、土壌汚染対策工事費の見積額の80%相当を控除するのが相当である」との裁決を下しました(請求人の勝訴・全部取り消し)。

では、どうしてこのような裁決になったのか、国税不服審判所が検討したポイントを確認していきましょう。

4-1.評価通達に定めはないものの合理的な取扱いである

国税不服審判所は、財産評価基本通達1の(3) は「その財産の価額に影響を及ぼすべき全ての事情を考慮する」と定めているとしました。

その上で、財産評価基本通達では定められてはいないものの、課税実務については「浄化・改善費用相当額」を控除することが認められているため、本事例における取扱いは合理的であると認められるとしました。

4-2.相続開始時にはすでに土壌汚染があった

国税不服審判所は、相続開始日において、本件各土地には土壌汚染対策法所定の基準を超える特定有害物質が地中に含有されていたことが認められるとしました。

土地A及びBについては、令和2年10月(相続開始後)に実施された調査で特定有害物質が検出されており、相続開始日後に新たにこれらの特定有害物質が発生した事実は認められないとしました。

また土地C及びDについては、平成21年(相続開始前)に実施された調査で特定有害物質が検出されており、相続開始日までに特定有害物質の除去等の措置が行われた事実は認められないとしました。

その上で、本件各土地は「土壌汚染のある土地」と認められるため、その評価において浄化・改善費用相当額を考慮すべきであるとの考えを示しました。

4-3.本件土地の最有効使用は「中高層の建築物の敷地」である

国税不服審判所は、汚染除去等の措置後に「最有効使用」ができる、最も合理的な措置によるべきであるとしました。

本件各土地の相続開始日における利用状況は、「立体駐車場」や「平置きの駐車場や駐輪場」です。

しかし、主に商業施設や中高層のオフィスビル等が建ち並ぶ地域であり、容積率が600%または800%で、いずれも「高度地区」として指定されていることから、本件各土地の最有効使用は「中高層の建築物の敷地」であるとしました。

その上で、本件各土地には、いずれも土壌汚染対策法所定の基準を超える特定有害物質の地中含有が認められる状況であり、掘削除去が本件各土地を「最有効使用」できる最も合理的な措置であるとしました。

4-4.土壌汚染対策工事の費用に特段不合理なところはない

国税不服審判所は、本件各土地の土壌汚染対策工事の見積額は、土壌汚染対策工事の実績があり、その分野に精通している会社によるもので「汚染の掘削除去」を前提としているとしました。

また、国税不服審判所の調査結果でも、その前提となる「浄化・改善方法の選定」や「各見積額の算定過程」のいずれについても、特段不合理なところは見当たらないとしました。

そのため、本件各土地について「最有効使用」ができる最も合理的な措置における、浄化・改善費用の金額として相当であり、控除すべき浄化・改善費用相当額は、各見積額の80%相当額であるとしました。

4-5.汚染の除去等は「措置を講じる義務がある土地」に限定する理由はない

原処分庁は、浄化・改善費用相当額の控除が認められるためには、汚染の除去等の措置を講ずる義務が生じており、その除去等の費用が発生することが確実であり、土壌汚染が評価対象地の価格形成に影響を及ぼしていることが必要であると主張していました。

さらに、汚染の除去等の措置を講ずる義務が生じているかについては、「要措置区域」に存するか否かで判断すべきと主張していました。

しかし国税不服審判所は、土壌汚染が土地の価格形成に影響を及ぼす場合を、汚染の除去等の措置を講ずる義務が生じ、その除去等の費用が発生することが確実である場合に限定する理由はないとしました。

5.さいごに

土壌汚染地やその疑いがある土地を相続した場合、指定調査機関による調査が必要となります。

そして周辺の土地の使用状況などを元に、「何が最有効使用なのか」を判断した上で、土壌汚染地として相続税評価額を減額するか否かを考えなくてはなりません。

本事例では、相続開始日の使用状況が「立体駐車場」や「平置きの駐車場(駐輪場)」でしたが、周辺の土地の使用状況を踏まえ、「最有効使用は中高層の建築物である」と認められたことが裁決のポイントとなりました。

しかし、相続開始時の利用状況が最有効使用である場合は、土壌汚染の除去や封じ込めなどの措置を実施することが「合理的な措置」とはならず、浄化・改善費用相当額を控除して評価額を算出することが認められないことも考えられます。

土壌汚染地やその疑いがある土地の相続税評価額の算出方法は複雑となりますので、必ず相続税を専門とする税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2022年7月18日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:生産緑地の2022年問題とは~所有者の3つの選択肢~