チェスターNEWS

生産緑地の2022年問題とは~所有者の3つの選択肢~

1.はじめに

生産緑地の2022年問題とは、平成4年(1992年)の緑地法改正の際に指定された生産緑地が、30年後である令和4年(2022年)に営農義務を終えて一斉解除され、大規模な宅地開発などが行われる可能性のある問題のことです。

平成29年の制度改正において行政が対策をしたことにより、急激な変動や混乱は緩和されています。

しかし生産緑地の2022年問題は、都市近郊にある生産緑地の所有者にとって、保有している農地を今後どのように活用するのかを決める上で大きな影響力を持ちます。

今回は生産緑地の概要はもちろん、2022年問題への行政の対応、生産緑地所有者の3つの選択肢について、税理士がわかりやすくご案内します。

2.生産緑地とは

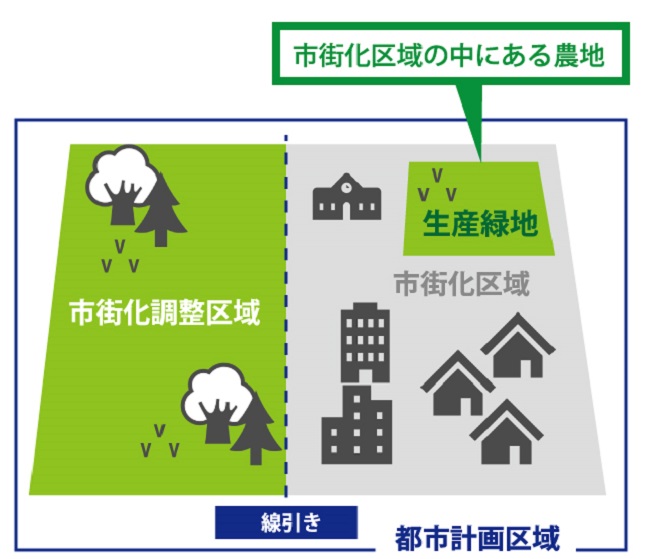

生産緑地とは、平成4年の改正生産緑地法に基づき、「生産緑地地区」に指定された市街化区域内の中にある農地のことです。

高度成長期における都市部への人口流入により、都市部において農地の宅地開発が進みました。

そこで都市農地の保全を図るために、市街化区域の一帯の農地を都市計画に定め、農地の宅地開発を制限する「生産緑地制度」が整備されました。

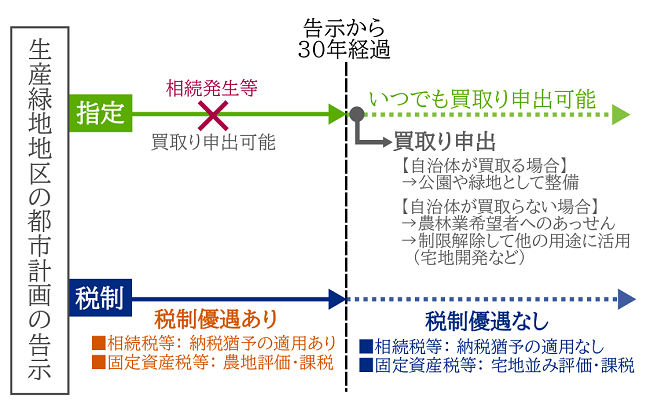

生産緑地地区に指定されると、30年間の営農義務が課せられるものの、固定資産税の軽減や相続税や贈与税の納税猶予といった税制優遇を受けることができます。

生産緑地制度の概要について、「生産緑地とは?指定のメリット・デメリットや指定解除の流れを解説 」も併せてご覧ください。

2-1.30年間の営農義務が課せられる

生産緑地に指定された農地は、30年間(もしくは所有者の終身まで)の営農義務が課せられます。

この他にも、生産緑地法第6条~第8条 に基づき、以下のような制限が課せられます。

生産緑地法による制限

・生産緑地地区である旨を明示しなければならない

・生産緑地を農地として管理しなければならない

・建築物やその他の工作物の新築・改築・増築、宅地の造成など土地の形質の変更などは、市町村長の許可を受けなければできない

生産緑地の指定から30年が経過すれば、市町村に対して時価による買取りを申し出ることができます(実績はほぼありません)。

市町村が買取らない場合は、他の農業希望者へのあっせんをすることとなりますが、これも不可能である場合は、生産緑地法による制限が解除されて宅地開発や売買が可能となります。

2-2.固定資産税が軽減される

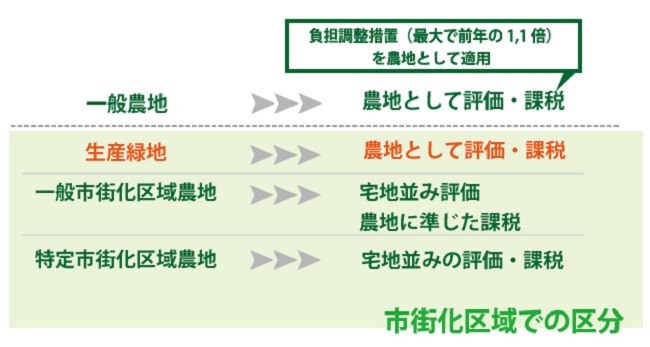

生産緑地に指定された農地は、固定資産税評価方法は「農地評価」、課税方法は「農地課税」であるため、固定資産税が軽減されます。

生産緑地は「宅地並み評価」で課税される“一般市街化区域内農地”や“特定市街化区域農地”よりも、固定資産税の税額を低く抑えることができます。

農林水産省「農地の保有に対する税金(固定資産税) 」によると、特定市街化区域農地の固定資産税は「10アールあたり数十万円」、生産緑地の固定資産税は「10アールあたり数千円」です。

生産緑地の指定を受けることで、固定資産税が100分の1以下まで軽減されるのは、大きなメリットと言えるでしょう。

2-3.相続税や贈与税の納税猶予が受けられる

生産緑地に指定された農地を、相続や贈与によって取得した人が、その生産緑地で農地を継続するなどの要件を満たした場合は、相続税や贈与税の納税が猶予されます。

「納税猶予」と聞くと納税を先延ばしするイメージですが、要件を満たせば、納税猶予された相続税や贈与税の納付が免除されます。

納税猶予の特例について、詳しくは「農地の納税猶予の特例を利用すれば、相続税がゼロになる? 」を併せてご覧ください。

3.生産緑地の2022年問題とは

生産緑地の2022年問題とは、平成4年(1992年)の生産緑地法の改正時に指定を受けた生産緑地が、30年後である令和4年(2022年)に営農義務を終え、一斉に生産緑地の指定解除を行う恐れがある問題のことです。

国土交通省「生産緑地地区の都市計画決定状況」によると、生産緑地地区は全国計11,171.02ヘクタール(令和5年12月31日現在)あり、このうちの多くが生産緑地法の改正時に指定を受けた生産緑地とされています。

市町村がすべての生産緑地を買取るのは難しいので、多くの生産緑地がその指定を解除して、宅地開発をすることが予想されます。

仮に2022年に一斉に生産緑地の指定解除となると、大規模な宅地開発が行われる懸念があり、都市部の緑地の減少や周辺環境の悪化、地価の下落や不動産市場が混乱する可能性があると指摘されてきました。

これを「生産緑地の2022年問題」と呼び、早急な対策が求められてきました。

3-1.生産緑地の2022年問題に対する行政の対策

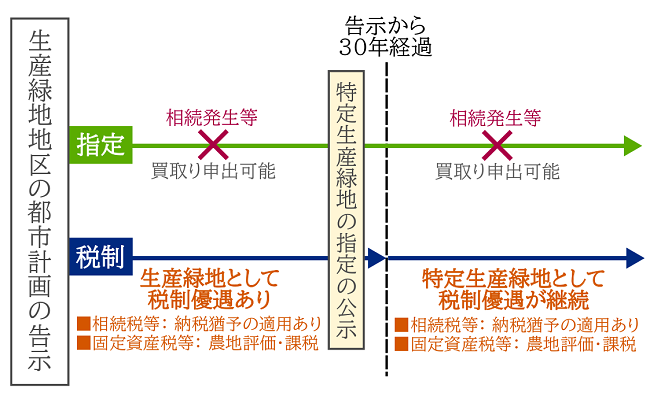

生産緑地の2022年問題対策として、平成29年の制度改正おいて「特定生産緑地制度」が制定されました。

特定生産緑地制度とは、生産緑地の所有者等の意向を基に、市町村が当該生産緑地を「特定生産緑地」として指定できる制度のことです。

特定生産緑地に指定された場合、これまでの生産緑地の規制や税制優遇を、そのまま10年間継続することができ、10年経過後も繰り返して10年延長できます(詳細は次章で解説します)。

特定生産緑地制度の他にもいくつか見直しが行われ、「生産緑地の活用方法の緩和」や「税制制度の見直し」といった制度の拡充が図られています。

・生産緑地の最低面積を300㎡以上に引き下げ

・生産緑地に設置が可能な施設の追加

・相続税や贈与税の納税猶予の一部改正

・固定資産税の軽減の一部改正

・生産緑地の貸し付けを容易にする法整備

4.生産緑地所有者の3つの選択肢

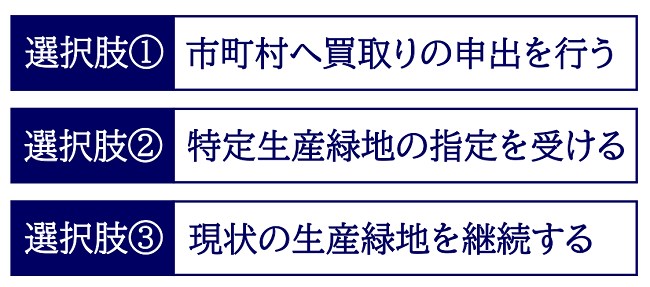

生産緑地の指定から30年が経過する場合、所有者には以下の3つの選択肢があります。

今後どのように生産緑地を活用するのかによって、所有者が何を選択すべきなのかが変わってきます。

なお、国土交通省のデータ によると、平成4年に指定を受けた生産緑地のうち、全体の88%が「特定生産緑地の指定済・指定見込み」と回答しています(令和4年3月31日現在)。

選択肢①市町村長へ買取りの申出を行う

1つ目の選択肢は、市町村長への買取りの申出を行うことです。

市町村による買取りがされなかった場合は、生産緑地法の制限が解除されるため、宅地開発や売却が可能となります。

しかし市町村への買取りの申出を選択した場合、固定資産税の軽減や相続税等の納税猶予といった税制優遇が終了するため、納税負担が増加します。

そのため、宅地開発や売却によって、納税負担の増加を上回る利益を得ることが重要なポイントとなります。

選択肢②特定生産緑地の指定を受ける

2つ目の選択肢は、先述した特定生産緑地の指定を受けることです。

なお、生産緑地の指定から30年経過後は、特定生産緑地の指定を受けられなくなりますのでご注意ください。

特定生産緑地の指定を受ければ、公示から10年間は税制優遇が継続されますが、生産緑地法の制限も負うこととなります(10年毎に更新可能)。

特定生産緑地の指定を受ける場合は、ご自身や家族や後継者の状況などを総合的に判断し、農業経営を今後10年間、継続できるか否かを検討する必要があります。

平成29年の制度改正により、特定生産緑地に設置可能な施設が増えたため、これらを活用することも重要となります。

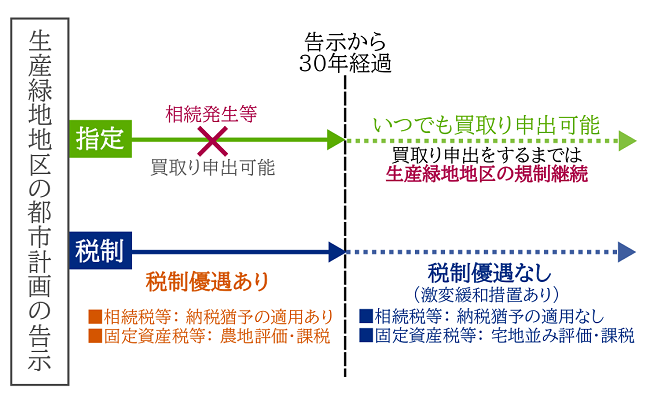

選択肢③現状の生産緑地を継続する

3つ目の選択肢は、特に何の手続きもせずに、そのまま現状の生産緑地の継続をすることです。

現状の生産緑地を継続する場合、いつでも買取り申出が可能である反面、買取り申出をするまでは生産緑地法の規制が継続されます。

税制優遇に関しては激変緩和が設けられおり、すでに納税猶予を受けている場合は現世代に限って猶予が継続され、固定資産税は5年かけて宅地並み課税となります。

数年以内に宅地開発や売却を予定している場合は取り入れるべき選択肢ですが、そうでない場合は別の選択肢を選ぶべきと言えるでしょう。

5.さいごに

生産緑地の営農義務である30年が経過するまでに、所有者のみなさんは「今後どのように活用するのか」を考えた上で、最適な選択をしなければなりません。

生産緑地の全体の88%は、今後も税制優遇を受けられる特定生産緑地の指定を受ける見込みですが、生産緑地の指定から30年経過までに一定の手続きが必要となりますので、失念しないようご注意ください。

ご不明点がある方は、専門家である税理士に相談されることをおすすめします。

※本記事は記事投稿時点(2022年8月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続で取得した上場株式を譲渡!譲渡所得等に係る取得費の計算方法