チェスターNEWS

相続税の税務調査で気をつけなければならないこと

2014/09/15

関連キーワード: 税務調査

一般的に秋は税務調査が多い時期です。前年中に申告した相続税についても、この時期に税務調査が行われることが多いですが、税務調査の際に調査官が指摘する事項として一番多いものは、生前贈与と名義預金になります。

生前贈与とは、被相続人が生前の間に配偶者や子供、孫などに現金や預金を渡しているものになります。相続税を申告する際には相続開始前の3年間において行われた贈与についても、相続財産に加算して相続税の申告を行う必要があります。

一方、名義預金とは、生前贈与と同様に相続人等へ生前のうち現金や預金を渡しているのですが、贈与が成立しておらず相続人等へ財産を預けている状態になっているものをいいます。

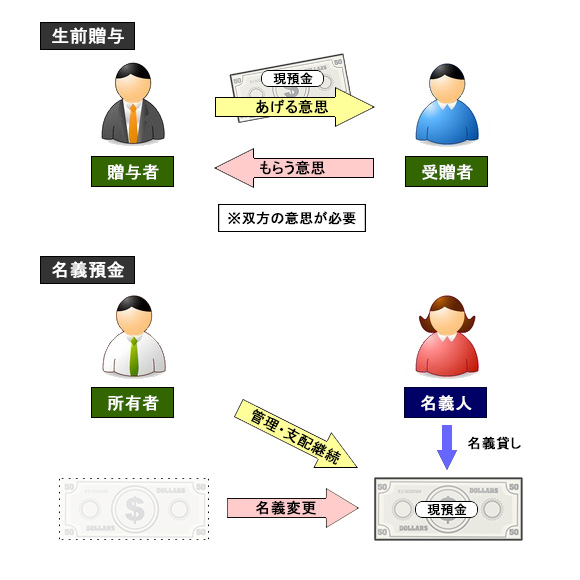

贈与が成立するためには、贈与者の「無償であげる」という意志と、受贈者の「もらう」という意志の両方が必要になります。しかし、名義財産の場合には、資産の名義は受け取った側の名義となっているのですが、実際には渡した側が管理等を継続している状態であり、受け取った側は「もらった」のではなく、名義(名前)を貸しているだけの状態をいいます。

では、生前贈与や名義預金が税務調査の際に多く指摘を受ける事項なのかというと、預金の入出金は銀行が履歴を保存しているため、調査官が一番調べやすいことが指摘を受けやすい要因となります。調査官が実際に調査を行う際には、申告書に記載されている被相続人の名義の預金について、過去からの入出金の履歴を照会し確認するとともに、相続人名義の預金についても照会し確認を行っています。そのため被相続人の口座から相続人の口座に預金の移動がある場合には、贈与税の申告があるか否か、相続財産に含まれているのかなどを事前に調査した結果をもとに実際に税務調査が行われます。

税務調査の際に生前贈与や名義預金について指摘を受けないようにするために、当初の申告の際に、被相続人名義の口座の入出金履歴を過去から調査するだけではなく、相続人名義の口座についても確認を行う必要があります。また、贈与が成立しているのか否かについても十分な検討が必要になりますので、相続税の専門家にご相談されることをお勧めします。

※本記事は記事投稿時点(2014年9月15日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:無道路地の相続税評価の方法

【前の記事】:専業主婦である妻名義の預金(名義預金)の計算方法