【地積規模の大きな宅地の評価】適用要件・評価方法・計算例を徹底解説

「地積規模の大きな宅地の評価」は、面積が広い宅地を評価する方法で、平成30年1月1日以降に相続等により取得した宅地について適用されます。

面積が広い宅地の価額は、以前は「広大地の評価」という方法で評価していました。「地積規模の大きな宅地の評価」に改正されたことにより、適用要件が明確になり、土地の形状や接道状況による補正ができるようになりました。

ここでは、「地積規模の大きな宅地の評価」を適用した宅地の評価方法について解説します。

(参考)

国税庁ホームページ No.4609 地積規模の大きな宅地の評価

チェスターNEWS 地積規模の大きな宅地の評価~遺産相続の場合の注意点

この記事の目次 [表示]

1.広い宅地は「地積規模の大きな宅地の評価」で評価

「地積規模の大きな宅地の評価」は、周辺の土地と比較して面積が広い宅地の価額を評価する方法です。

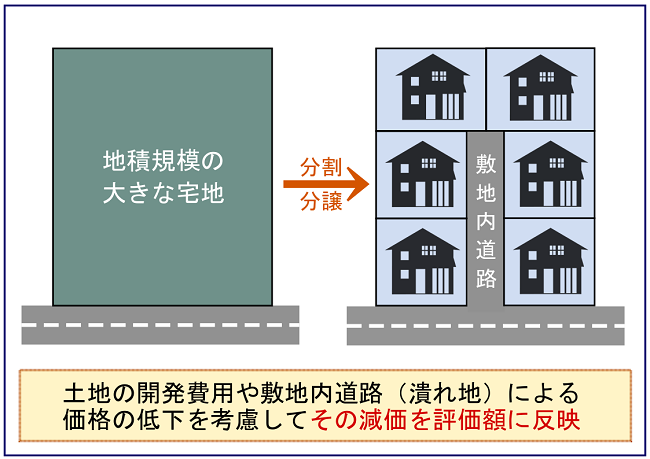

一つの区画として利用するには広すぎる土地について、複数の区画に分けて戸建住宅用地として分譲することを想定しています。

具体的には、土地の開発費用や敷地内道路(潰れ地)による価格の低下を考慮し、その減価を評価額に反映します。

1-1.「地積規模の大きな宅地」とは

財産評価基本通達では、「地積規模の大きな宅地」の要件を定めています(財産評価基本通達20-2)。

1-1-1.地積の要件

地積の要件は、三大都市圏においては500㎡以上、三大都市圏以外では1,000㎡以上と定められています。

三大都市圏とは、首都圏・近畿圏・中部圏を指し、具体的には次の地域が定められています。

- 首都圏整備法第2条第3項に規定する既成市街地または同条第4項に規定する近郊整備地帯

- 近畿圏整備法第2条第3項に規定する既成都市区域または同条第4項に規定する近郊整備区域

- 中部圏開発整備法第2条第3項に規定する都市整備区域

参考:国土交通省:大都市圏整備:大都市圏整備法(首都圏整備法・近畿圏整備法・中部圏開発整備法)

(上記ページで都市圏を選択して表示されたページに「政策区域構成市町村」が掲載されています。)

1-1-2.除外規定

評価する宅地が地積の要件を満たしていても、次のいずれかにあてはまる場合は「地積規模の大きな宅地」とはなりません。

- 市街化調整区域で開発行為ができない区域にある宅地

- 都市計画法の用途地域が工業専用地域に指定されている地域にある宅地

- 指定容積率が400%(東京23区は300%)以上の地域にある宅地

- 財産評価基本通達22-2に定める大規模工場用地

1-2.「地積規模の大きな宅地の評価」の適用要件

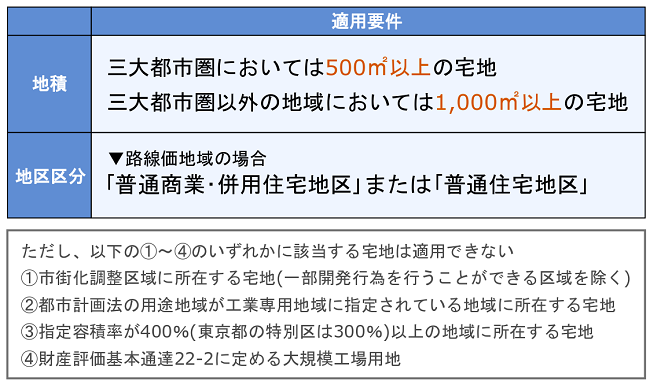

「地積規模の大きな宅地の評価」は、上記の「地積規模の大きな宅地」が、次の要件にあてはまる場合に適用することができます。

- 路線価地域:「普通商業・併用住宅地区」または「普通住宅地区」にある場合に適用可。

- 倍率地域:地積規模の大きな宅地に該当する宅地であれば適用可。

中小工場地区にある宅地は、改正前の広大地の評価を適用することができましたが、地積規模の大きな宅地の評価は適用できません。

1-2-1.適用要件のまとめ

地積規模の大きな宅地の評価の適用要件をまとめると、次のようになります。

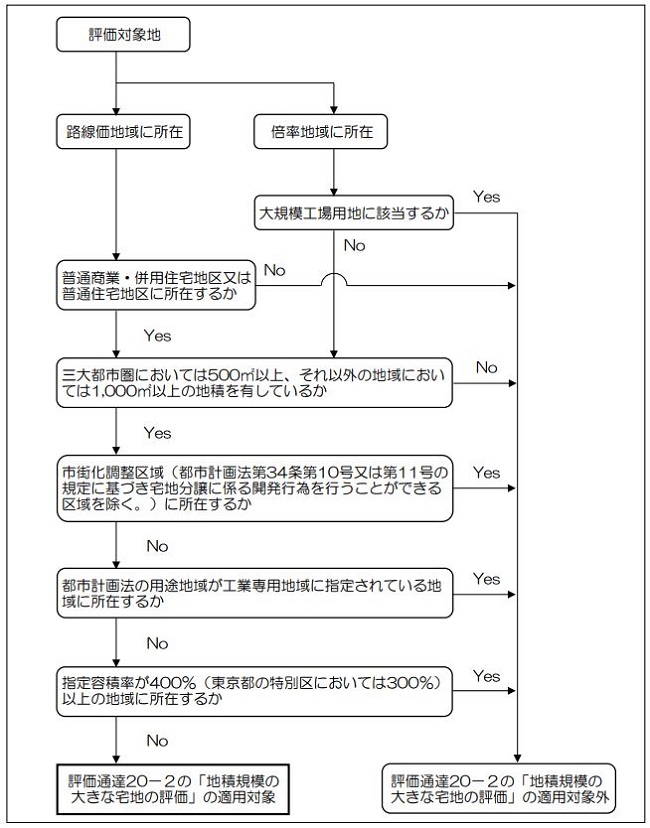

1-2-2.適用要件判定のフローチャート

相続等で取得した土地が、地積規模の大きな宅地の評価の適用要件を満たしているかどうかは、次のフローチャートで判定することができます。

1-3.市街地農地等への適用

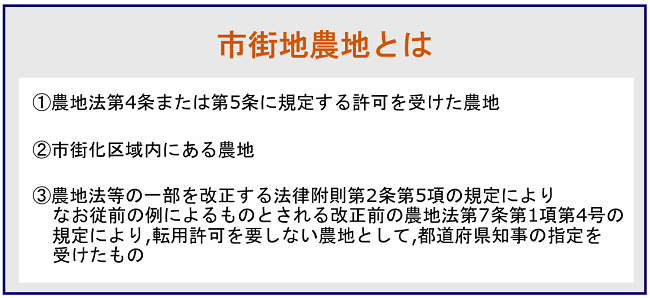

市街地農地は市街化区域内の農地であり、すでに宅地への転用が許可されているか転用許可が不要であるため、戸建住宅用地として開発することができます。

そのため、適用要件をすべて満たせば、市街地農地にも地積規模の大きな宅地の評価を適用することができます。

同様に、市街地周辺農地・市街地山林・市街地原野についても、要件を満たせば地積規模の大きな宅地の評価を適用することができます。

(参考:国税庁 財産評価基本通達36-4)

1-3-1.戸建住宅用地への転用が見込めない場合は適用不可

地積規模の大きな宅地の評価は、戸建住宅用地として分譲することを前提にした評価方法です。

そのため、戸建住宅用地として分割・分譲が見込めない場合は適用することができません。

(参考)国税庁 質疑応答事例 財産評価 地積規模の大きな宅地の評価-市街地農地等

「戸建住宅用地として分割・分譲が見込めない」とは、次のような場合をさします。

- 宅地へ転用するには多額の造成費を要するため、経済合理性の観点から宅地への転用が見込めない場合

- 急傾斜地などのように宅地への造成が物理的に不可能であるため、宅地への転用が見込めない場合

具体的には、田んぼなどの地盤がゆるい市街地農地で多額の造成費を要する場合や、崖地などがある市街地山林で物理的に戸建住宅の建設ができない場合などがあげられます。

このような場合には、純山林評価や不動産鑑定評価など別の方法によって評価額を引き下げられる場合があります。

1-4.雑種地への適用

雑種地の評価は、原則として、状況が類似する付近の土地に準じた方法で行います。

そのため、宅地や市街地農地等に準じて評価する雑種地については、適用要件をすべて満たせば地積規模の大きな宅地の評価を適用することができます。

2.地積規模の大きな宅地の評価による宅地の評価方法

この章では、地積規模の大きな宅地の評価による宅地の評価方法を解説します。

地積規模の大きな宅地の評価では、「規模格差補正率」により宅地の評価額を減額します。

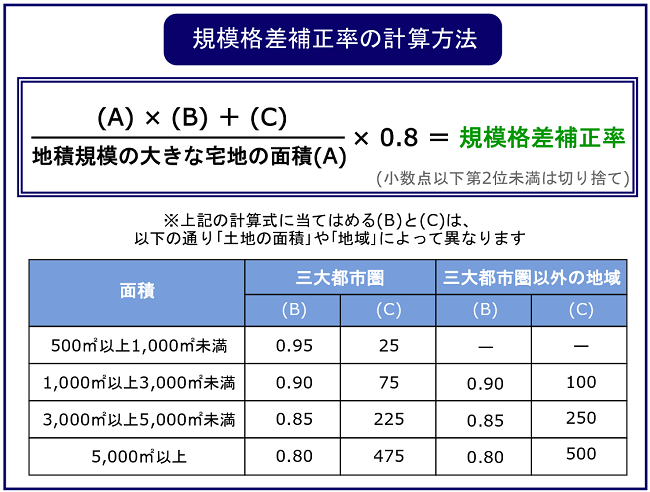

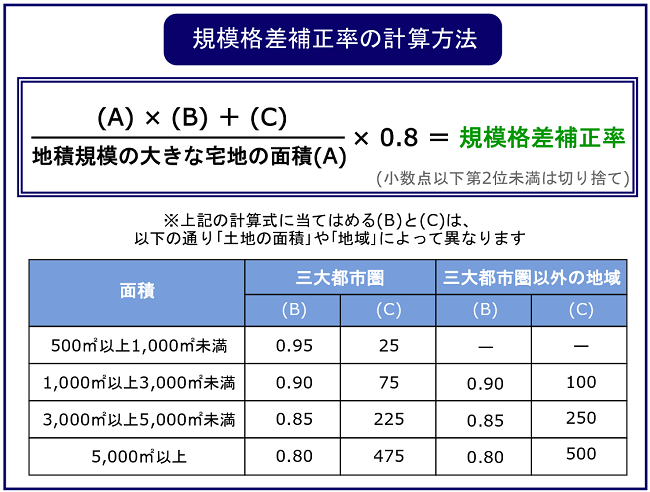

2-1.規模格差補正率を計算する

まず、地積規模の大きな宅地の評価の計算式に当てはめる規模格差補正率を計算します。

規模格差補正率は、宅地の面積と、面積の区分や地域ごとに指定された数値を使って求めます。

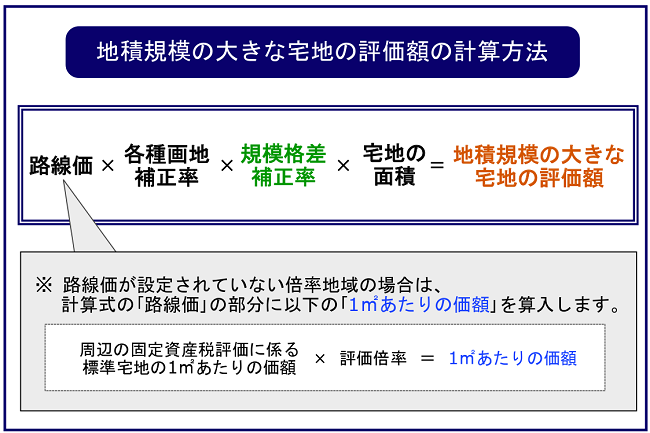

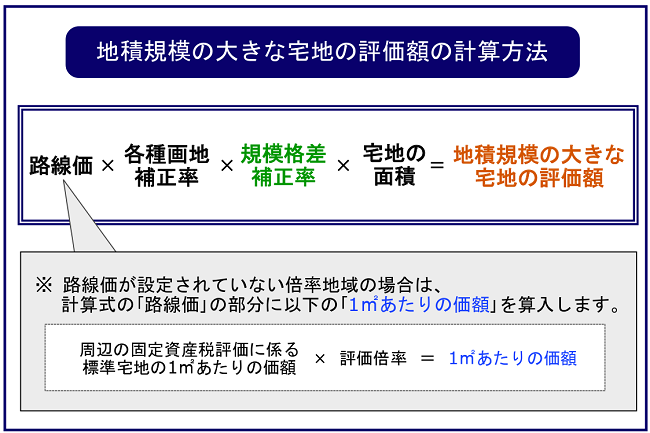

2-2.地積規模の大きな宅地の評価額を計算する

次に、地積規模の大きな宅地の評価額を計算します。

計算式は下記のとおりです。地積規模の大きな宅地でない場合の評価額に規模格差補正率をかけて評価します。

各種画地補正率とは、宅地の形状や条件による「奥行価格補正率」、「不整形地補正率」などのほか、接道状況による「側方路線影響加算率」、「二方路線影響加算率」のことをいいます。

路線価や各種画地補正率について詳しい解説は、下記の記事をご覧ください。

相続税路線価とは?土地評価額の計算方法や路線価の調べ方を実際の図で紹介!

路線価が設定されていない倍率地域にある宅地も、地積規模の大きな宅地の評価を適用することができます。

倍率地域の宅地を評価する場合は、路線価の代わりに、「周辺の固定資産税評価に係る標準宅地の1㎡あたりの価額に評価倍率をかけた価額」を使用します。

ただし、倍率方式による評価額の方が低い場合は、地積規模の大きな宅地の評価を適用せずに倍率方式で評価します。

倍率地域にある地積規模の大きな宅地の評価については、下記の記事をご覧ください。

倍率地域にある地積規模の大きな宅地の評価方法

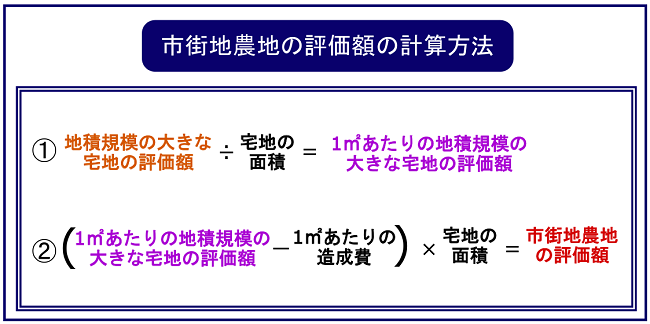

2-3.市街地農地では造成費を引く

市街地農地は戸建住宅用地に転用することを見込んで取引されることが一般的です。つまり、整地・伐採・地盤改良などの造成費が考慮されます。

したがって、地積規模の大きな宅地の評価で市街地農地の価額を評価するときは、次のように「1㎡あたりの造成費」を差し引きます。

「1㎡あたりの造成費」は、国税庁ホームページの「路線価図・評価倍率表」に記載されています。

市街地農地の評価における地積規模の大きな宅地の評価の適用については、下記の記事で計算例を示して解説しています。

3.地積規模の大きな宅地の評価の計算例

【例】三大都市圏の普通住宅地にある宅地について、相続税評価額を求めます。地積や路線価などの条件は下記のとおりです。

- 面積:600㎡

- 宅地が面する道路の路線価:20万円

- 奥行価格補正率:1.00

その他の条件は、地積規模の大きな宅地の評価の適用要件を満たしているものとします。

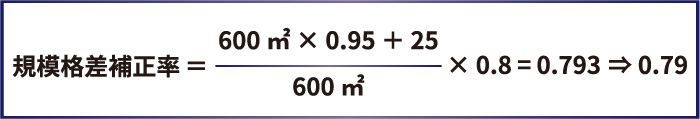

3-1.規模格差補正率を求める

この宅地は三大都市圏の普通住宅地で、面積は600㎡です。その他の要件も満たしているため、地積規模の大きな宅地として価額を評価します。

はじめに、地積規模の大きな宅地の評価に必要な「規模格差補正率」を求めます。規模格差補正率は、宅地の面積と地域から次のように計算します。

この宅地は面積(A)が600㎡であり、(B)は0.95、(C)は25となるため、規模格差補正率は次のとおり0.79となります(小数点以下第2位未満は切り捨てます)。

3-2.宅地の評価額を計算する

規模格差補正率が算出できれば、路線価、各種画地補正率(奥行価格補正率)、宅地の面積とともに下記の算式に当てはめて、宅地の評価額を計算します。

この宅地の評価額は、下記のとおり計算できます。

- 路線価20万円×奥行価格補正率1.00×規模格差補正率0.79×面積600㎡=9,480万円

4.地積規模の大きな宅地の評価の特色

地積規模の大きな宅地の評価は、マンションの敷地や生産緑地にも適用することができます。また、各種画地補正や小規模宅地等の特例と併用できるといった特色もあります。

4-1.マンション敷地・生産緑地にも適用できる

マンションの敷地や生産緑地であっても、その他の要件を満たしていれば地積規模の大きな宅地の評価を適用することができます。

改正前の広大地の評価は、マンション建設に適した宅地には適用できませんでした。

地積規模の大きな宅地の評価にはこのような除外規定はないため、現にマンションが建っていても適用することができます。ただし、指定容積率による除外規定があるため注意が必要です。

4-2.不整形地補正など各種画地補正を併せて行う

改正前の広大地の評価では各種画地補正との併用はできませんでしたが、地積規模の大きな宅地の評価ではこれらの補正を併せて行います。

奥行価格補正、不整形地補正など宅地の形状による補正のほか、側方路線影響加算、二方路線影響加算など接道状況による補正を併せて行います。また、無道路地の評価も併せて行います。

4-3.小規模宅地等の特例と併用できる

地積規模の大きな宅地の評価で評価した宅地は、小規模宅地等の特例を併用して評価額を減額することができます。

ただし、小規模宅地等の特例は適用できる限度面積が200㎡~400㎡であり、地積規模の大きな宅地の一部にしか適用できないので注意が必要です。

小規模宅地等の特例について詳しい解説は、下記の記事をご覧ください。

小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

5.地積規模の大きな宅地の評価の注意点

「地積規模の大きな宅地の評価」を適用できるかどうかの判定では、いくつか注意すべき点があります。

5-1.地積の要件は筆単位ではなく利用の単位で判定する

財産評価基本通達では、宅地は利用の単位となっている1画地ごとに評価することとされています(財産評価基本通達7-2)。

したがって、地積規模の大きな宅地の地積の要件を満たすかどうかは、登記上の1筆単位で判定するのではなく、利用の単位となる1画地ごとに判定します。

土地の登記では2筆に分かれていても一体的に利用されているのであれば、2筆分を合わせた地積により判定します。

5-1-1.遺産相続で土地が分割された場合

遺産相続で土地が分割された場合は、分割後の地積により要件を判定します。

例えば、三大都市圏にある800㎡の土地を2人の相続人で半分に分割して相続した場合は、各人の土地は400㎡となり、地積の要件を満たさないことになります。

5-2.市街化調整区域にある場合は宅地開発ができるかも確認する

宅地が市街化調整区域にある場合は、原則として地積規模の大きな宅地の評価を適用することができません。

ただし、都市計画法第34条第10号または第11号の規定に基づき宅地開発ができる区域では、適用することができます。

市街化調整区域にあるから適用できないと判断するのではなく、宅地開発ができる区域になっているかどうかも確認しましょう。

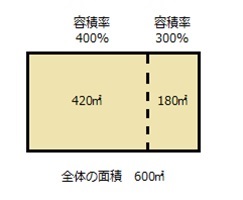

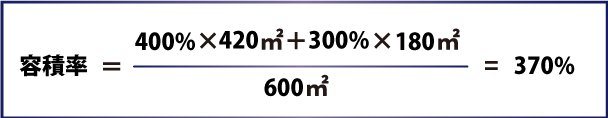

5-3.指定容積率が異なる場合は各容積率を加重平均して判定する

地積規模の大きな宅地の評価では、指定容積率に関する除外規定(400%以上(東京23区は300%以上))があります。

指定容積率の異なる2つ以上の地域にまたがっている宅地については、それぞれの地域の容積率を面積で加重平均した値で要件を満たすかどうかを判定します。

下の図のように容積率が400%と300%の2つの地域にまたがっている宅地では、次のように容積率を加重平均した値で判定します。

容積率を加重平均した数値は370%となります。

この宅地が東京23区以外にあれば、容積率が400%以上ではないため要件を満たしています。

しかし、東京23区にあれば、容積率が300%以上であるため要件を満たさないことになります。

6.地積規模の大きな宅地を共有している場合の評価方法

地積規模の大きな宅地を共有している場合は、各人の持分の面積ではなく共有地全体の地積により要件を判定します。

例えば、三大都市圏にある800㎡の土地を2人の相続人で半分ずつ共有して相続した場合は、共有地全体の地積800㎡で判定するため、地積の要件を満たします。

6-1.共有地全体の評価額を共有割合に応じて按分する

財産評価基本通達では、共有財産の持分の価額はその財産全体の価額を共有者の持分に応じて按分して求めると定められています(財産評価基本通達2)。

したがって、共有地を地積規模の大きな宅地として評価するときは、まず共有地全体の評価額を計算して、次に共有割合に応じて按分します。

共有地を地積規模の大きな宅地として評価するときの具体的な計算方法は、下記の記事をご覧ください。

6-2.遺産相続で土地を共有した場合の注意点

遺産相続で土地を共有したのち、売買など土地利用のために土地を分割した場合は注意が必要です。

共有した土地を分割したことに経済的合理性があれば問題はありません。しかし、実態としては分割して相続しているのに、「地積規模の大きな宅地の評価」を適用するためだけに共有持分として相続したような場合では、この評価方法の適用が否認される恐れがあります。

7.まとめ

面積が広い宅地の価額の評価では、「地積規模の大きな宅地の評価」を適用します。市街地農地や雑種地も、要件を満たせば適用できます。

「地積規模の大きな宅地の評価」は適用要件が明確になっているものの、土地の形状や接道状況による補正をする必要があるため、評価額の計算方法が複雑になっています。

面積が広い宅地を相続した方は、相続税に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、土地の相続税評価をテーマにした専門家向け書籍を出版するなど、土地の評価に強みがあります。

また、地積規模が大きな宅地は相続後の活用に悩まれる方も多くいらっしゃいます。

税理士法人チェスターのグループ会社には相続物件を専門に取り扱う株式会社チェスターがあり、土地売却や活用のお悩みまでトータルでご相談いただけます。

相続税申告が必要なお客様の面談は初回無料で行っております。面積の大きな土地を相続されて評価にお困りの方はぜひ一度お問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編