チェスターNEWS

【令和6年度税制改正】住宅ローン控除(減税)の変更ポイント

1.はじめに

令和6年度税制改正により、子育て支援税制の先行対応として、住宅ローン控除の拡充が図られました。

令和6年以降の住宅ローン控除では、新築住宅等に係る借入上限額が減額される予定でしたが、「特例対象個人」に該当する場合は、令和5年中に入居した場合と同額の借入限度額を適用できることとなります。

また、住宅ローン控除の適用要件の1つである、床面積の緩和措置(合計所得金額が1,000万円以下であれば床面積が40㎡以上50㎡未満でも適用可能)も、令和6年12月31日まで延長されました。

本稿では、令和6年度税制改正において拡充された、住宅ローン控除のポイントについて解説します。

(参考)財務省「令和6年度税制改正の大綱の概要 」

(参考)国土交通省「住宅ローン減税の制度内容が変更されます! 」

2.住宅ローン控除とは?

住宅ローン控除とは、個人が住宅ローンを利用してマイホームを購入した場合、一定の要件を満たせば、入居時から最長13年間、年末時点の住宅ローン残高の0.7%が、所得税から控除(所得税から控除しきれない場合、翌年の住民税からも控除)される制度のことです(租税特別措置法第41条 )。

一般的に「住宅ローン控除」や「住宅ローン減税」として知られている制度ですが、正式名称は「住宅借入金等特別控除」といいます。

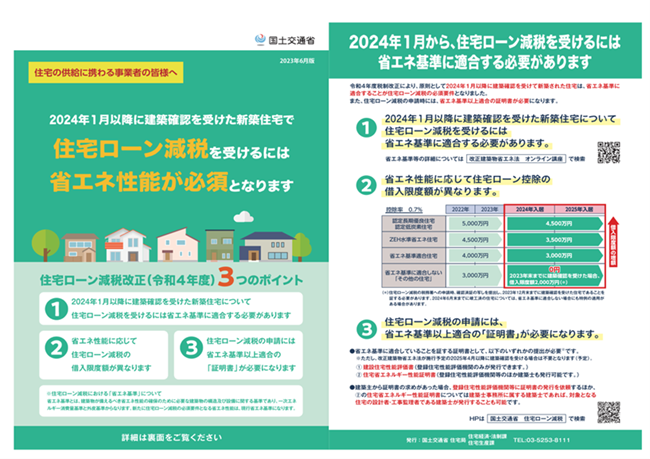

【出典:国土交通省「住宅ローン減税 」】

住宅ローン控除を適用させるためには、住宅購入・入居の翌年の2月16日~3月15日までに、確定申告をしなくてはなりません。

この確定申告の際には、住宅ローン控除を適用させる住宅等が「省エネ基準に適合していること」を証明する書類の提出を求められます。

令和6年以降の住宅ローン控除の適用要件や、確定申告の際の証明書の種類について、詳しくは「令和6年以降の住宅ローン控除は「省エネ基準の適合」が必須に 」をご覧ください。

3.住宅ローン控除の「借入限度額」が見直された(令和6年度税制改正①)

令和6年度税制改正では、住宅ローン控除の「新築住宅・買取り再販住宅」に係る、借入限度額の見直しが行われました。

具体的には、「特例対象個人」が認定住宅等の新築等を行い、令和6年1月1日~12月31日までに入居した場合、その借入限度額が上乗せされます(租税特別措置法第41条第10項、第13項 )。

令和6年以降、住宅ローン控除における、「新築住宅・買取り再販住宅」に係る借入限度額は、引き下げられる予定でした。

しかし、令和6年中に新築等の認定住宅等に入居する「特例対象個人」は、令和5年中に入居した場合と、同額の借入限度額を適用できることとなります。

なお、「その他の住宅」に該当する場合は、特例対象個人であっても、住宅ローン控除の対象にはなりません。

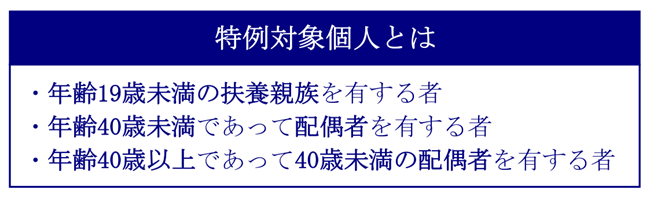

3-1.特例対象個人とは

特例対象個人とは、以下のいずれかの要件を満たした、いわゆる「子育て世帯」や「若者夫婦世帯」のことです。

本人・配偶者・扶養親族等の年齢については、令和6年12月31日の現況により判定することとなります(租税特別措置法第41条14項 )。

なお、年の途中で死亡した場合は、その死亡時の年齢にて判定されます。

4.床面積要件を40㎡以上とする緩和措置も延長された(令和6年度税制改正②)

住宅ローン控除の適用要件の1つに、「床面積が50㎡以上であること」という項目があります。

しかし、新築住宅を取得する場合は、合計所得金額が1,000万円以下であれば、床面積が40㎡以上50㎡未満であっても、住宅ローン控除の適用が認められます。

令和6年度税制改正では、この床面積要件に係る緩和措置において、新築住宅の建築確認の期限が令和6年12月31日まで延長されました。

つまり、令和6年末までに建築確認を受けた新築住宅を取得する場合は、合計所得金額が1,000万円以下であれば、床面積が40㎡以上50㎡未満であっても、住宅ローン控除を適用できます。

なお、床面積の適用緩和措置については、特例対象個人に限られたものではありません。

5.まとめ

令和6年以降の住宅ローン控除は、「新築住宅・買取り再販住宅」に係る借入限度額が縮小される予定でした。

しかし、子育て支援税制の先行対応として、「特例対象個人」に該当する場合は、借入上限額が上乗せ(令和5年度と同額)されることとなりました。

住宅ローン控除は毎年のように税制改正されており、将来的に借入上限額が縮小されることも想定されます。

マイホームの新築・購入を検討されている方は、なるべく早い段階で税理士に相談をして、適用要件を確認しましょう。

※本記事は記事投稿時点(2024年7月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続した空き家を売却!譲渡所得税に係る2つの特例の選択ミスに注意