チェスターNEWS

小規模宅地等の特例の適用宅地を事実誤認した事例~東京地裁は更正の請求を認めず~

1.はじめに

小規模宅地等の特例を適用して相続税申告をしたものの、適用すべき宅地の種類について事実誤認があり、納税者が過大申告であるとして更正の請求(税額の減額訂正)をしたものの、税務署側がこれを認めなかったことから、訴訟へと発展した事例をご紹介します。

令和6年1月25日、東京地方裁判所は「本事例は更正の請求すべき事由に該当せず、特例適用額の計算自体に誤りはない」として、更正の請求は認められないとする判決を下しました(令和5年(行ウ)第172号)。

本稿では、本事例の概要について、事実関係を元にご紹介します。

2.そもそも小規模宅地等の特例とは?

小規模宅地等の特例とは、宅地(土地)の評価額を最大80%減額することで、その宅地に係る相続税を節税できる制度のことです。

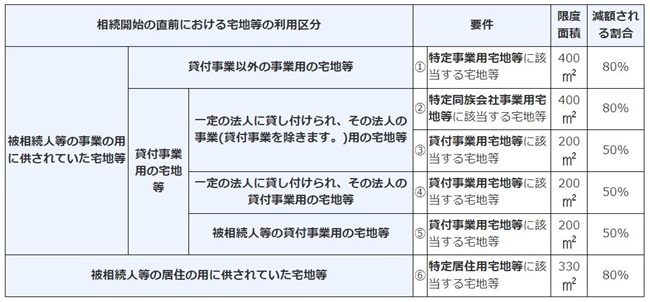

具体的には、一定の要件を満たした法定相続人が、以下のような区分に該当する宅地を相続した場合に、定められた限度面積まで減額割合が適用されます。

【出典:国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例) 」】

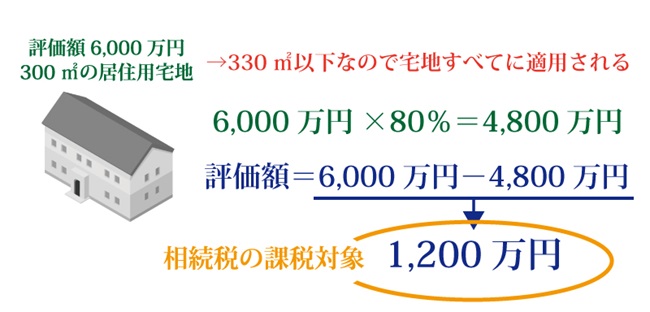

例えば、評価額が6,000万円で300㎡の居住用宅地等を、一定の要件を満たした法定相続人が相続によって取得した場合、相続税の課税対象は以下のようになります。

小規模宅地等の特例は、宅地の種類の併用が可能です。

例えば、「特定居住用宅地」と「特定事業用宅地」を併用する場合は、双方の限度面積まで完全併用できます(併用パターンによって限度面積が異なります)。

小規模宅地等の特例について、詳しくは「小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう 」や「会社がある土地と住宅用の土地を相続!小規模宅地等の特例は両方に使えるのか? 」をご覧ください。

3.本事例の概要と事実関係

平成30年10月6日、被相続人に係る相続が開始しました(法定相続人は原告を含む被相続人の子ども4名)。

平成31年1月15日、被相続人の相続に係る遺産分割協議が成立し、原告が自宅・納屋・倉庫等の建物と、それぞれの敷地である宅地を取得することが決まりました。

なお、平成27年1月から、原告(納税者)と被相続人は、原告が取得した敷地内の建物で同居をしていました。

また、原告は相続開始前から農業を営んでおり、相続税の申告期限まで農業を継続し、取得した納屋は原告が営む農業の為に利用していました。

3-1.相続税の申告(期限内申告)

本件相続に係る相続税の申告期限までに、原告は相続税の申告を行いました。

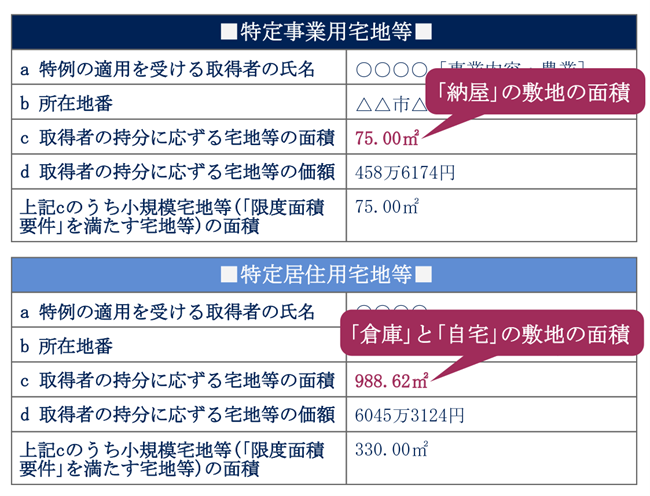

相続税の申告書には「小規模宅地等についての課税価格の計算明細書」が添付されており、以下のような内容の記載がされていました。

3-2.相続税の修正申告

令和2年4月14日、原告は相続税の修正申告を行いました。

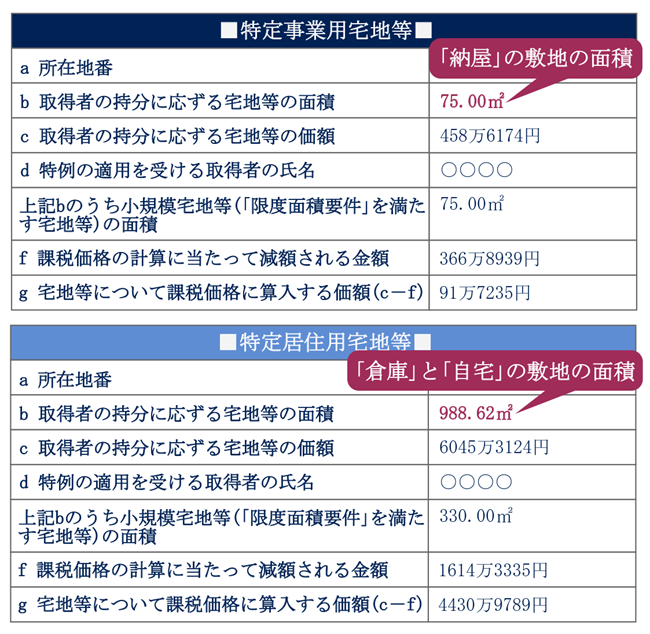

修正申告書に添付された「小規模宅地等についての課税価格の計算明細書」には、以下の内容が記載されていました。

3-3.原告が適用宅地の事実誤認を理由に更正の請求

令和3年5月14日、原告は「本件宅地に係る特例の適用額に誤りがあったこと」等を理由に、更正の請求をしました。

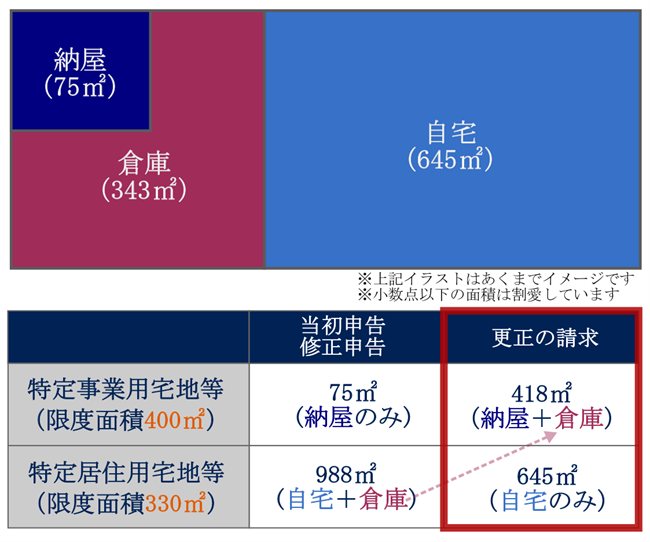

具体的には、相続税の申告と修正申告において、「倉庫」の敷地部分を「特定居住用宅地等」に含めていたものの、「特定事業用宅地等」に含めるべきであったとの誤認があったのです。

その結果、「特定事業用宅地等」の面積が実際には418㎡になり、特例適用額の計算では特定事業用宅地等の限度額400㎡を元に行うべきであるとしたのです。

3-5.管轄税務署は更正の請求を認めず

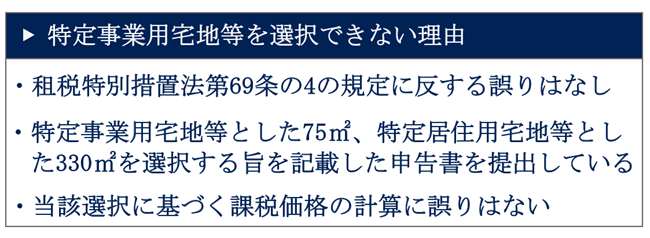

所轄税務署長は、更正の請求を認めませんでした(令和4年1月6日付)。

この理由は、以下のような事実関係から、特定事業用宅地等の限度面積である400㎡を選択することはできないとしたのです。

令和4年4月4日、原告は国税不服審判所に対して、更正の請求が認められなかったことを不服とする審査請求を行いました。

しかし、令和5年2月20日付で審査請求が棄却されたため、令和5年4月28日に東京地方裁判所に訴訟の提起を行うこととなります。

4.東京地方裁判所の判決

令和6年1月25日、東京地方裁判所は、小規模宅地等の特例を適用すべき宅地の種類の事実誤認を理由に、更正の請求をすることはできないとして、原告(納税者)の請求を棄却しました(納税者の敗訴)。

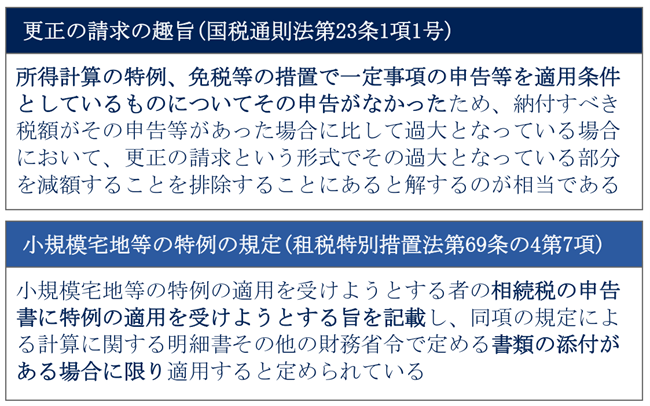

東京地方裁判所は、まず更正の請求について規定された「国税通則法第23条1項1号 」の趣旨と、小規模宅地等の特例について規定された「租税特別措置法第69条の4第7項 」の規定について、以下のように整理しました。

その上で、本事例の事実関係を元に判断を下しました。

4-1.後になって特例の適用を拡大する趣旨で更正の請求は許されない

東京地方裁判所は、「小規模宅地等の特例は、納税者が、当初申告またはその修正申告において、本件特例を受けるものとして当該特例対象宅地等またはその一部について小規模宅地等の区分その他の明細を記載した書類をもって選択した範囲で適用されるというべきである」としました。

その上で、「後になってこれを覆し、本件特例の適用を拡大する趣旨で更正の請求をすることを許さないこととしたものと解される」としました。

4-2.本事例は更正の請求ができる事由には該当しない

東京地方裁判所は、「本事例における更正の請求は、小規模宅地等の特例の適用範囲を拡大することを求めるものであると解するのが相当である」としました。

その上で、「小規模宅地等の特例に係る規定の内容及び趣旨に鑑みれば、国税通則法第23条1項 に基づき更正をすべき旨の請求をすることができる事由には該当しない」としました。

4-3.小規模宅地等の区分の事実誤認は計算誤りには該当しない

東京地方裁判所は、「小規模宅地等の特例の区分に係る納税者の申告は、本件特例の適用の可否に係る重要な要素と位置づけられていると解するのが相当である」としました。

その上で、「小規模宅地等の区分の事実誤認は、国税通則法第23条1項 に基づき更正をすべき旨の請求をすることができる事由である「当該計算に誤りがあった」場合には該当しないものというべきである」としました。

4-4.本事例において特例適用額の計算自体に誤りはない

東京地方裁判所は、「本件明細書等における本件特例の適用額の計算は、法律の規定に従っており、その計算自体にも誤りはない」と指摘しました。

また、原告は小規模宅地等の特例における特定事業用宅地等の適用要件を満たしており、当初申告と修正申告の際にはそれぞれ本件特例の適用を受ける旨が記載されており、その他法令の定める適用要件を満たしていなかったと認めるに足りる証拠もないとしました。

そのため、「本件明細書等における本件特例適用額の計算は、法律の規定に従っており、その計算自体にも誤りはなく、これを前提とした小規模宅地等についての課税価格は、別表記載の金額と同額である」としました。

5.まとめ

小規模宅地等の特例は節税効果が大きい特例ですが、本事例のように、後になって異なる宅地を選択した方が得だったと気付くこともあります。

しかし、今回の東京地方裁判所の判決により、適法な相続税申告をした場合、事実誤認があったとしても、更正の請求をすべき理由には該当しないと明白化されました。

小規模宅地等の特例を適用する場合は、適用宅地の種類について事実誤認がないかを確認することが、実務において何よりも重要といえるでしょう。

※本記事は記事投稿時点(2024年6月17日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【令和6年度税制改正】住宅ローン控除(減税)の変更ポイント