チェスターNEWS

国税庁が「総則6項」の適用基準や運用体制を指示

1.はじめに

令和4年4月19日最高裁判所第三小法廷にて、不動産の相続税評価方法を巡り、財産評価基本通達6項(以下、総則6項)の適用が認められたことは、先日チェスターNEWS「財産評価基本通達6項(総則6項)の適用事例【最高裁判決】 」にてお伝えしました。

最高裁判決を受け、令和4年7月1日に国税庁は「総則6項の適用基準や運用体制」を、全国税局に指示しました。

本稿では、税務研究会発行の税務通信(No.3719号,3721号,3725号)による、国税庁へのインタビューにおいて読み取れた、今後の総則6項の適用基準や運用方法についてご紹介します。

2.財産評価基本通達6項(総則6項)とは

相続等によって取得した財産は、課税時期(相続等が発生した時期)における各財産の現況に応じ、国税庁「財産評価基本通達 (以下、評価通達)」によって定められた評価方法を用いて時価(相続税評価額)を算定します(評価通達第1項(2) )。

しかし、評価通達で定められた評価方法では、適切な時価の評価が困難な場合もあります。

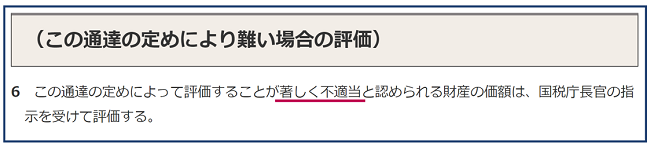

そのため、総則6項において「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」と定められています。

総則6項の概要について、詳しくは「「総則6項」で相続税の悪質な節税対策は封じられる 」の記事もあわせてご覧ください。

2-1.総則6項の適用対象となる事案

総則6項の適用対象となる事案は、土地・建物・上場株式・非上場株式・その他全ての財産において、評価通達による評価が著しく不適当と認められた場合です。

この「著しく不適当」については、評価通達を用いた評価額(以下、通達評価額)が適切な時価よりも低く、国税当局が「更正処分」を行う場合だけではありません。

時価よりも通達評価額が高いものとして、納税者が「更正の請求」をする場合も含まれます。

2-2.総則6項の適用対象外となる事案

総則6項の適用対象外となる事案は、評価通達以外の適切な評価方法等が設けられています。

では、どのような事案であれば総則6項の適用対象外となり、どのような評価方法を用いて評価額を算定するのでしょうか?

2-2-1.適用対象外となる事案①

総則6項の適用対象外となる1つ目の事案は、評価通達の定めに従って評価することが、適当でないと認められる土地等です。

具体的には、時価の大幅な下落といった事情があり、評価通達における路線価等を用いると個別要因を考慮できず、相続税評価額が時価を上回る場合などが該当します。

このような事案に該当する場合、評価通達の定めによって評価するのではなく、「不動産鑑定評価」や「その他の合理的な方法」で算定することが認められます。

不動産鑑定評価による相続税申告について、詳しくは「財産評価基本通達によらず不動産鑑定評価で申告できる場合 」をご覧ください。

2-2-2.適用対象外となる事案②

総則6項の適用対象外となる2つ目の事案は、個別の法令解釈通達で評価方法が規定されていたり、判例等で先例の評価方法が示されていたりする場合です。

このような事案に該当する場合、個別の法令解釈通達の評価方法や、判例等で先例として示されている評価方法を用いて、評価額を算定することとなります。

3.総則6項の3つの適用基準

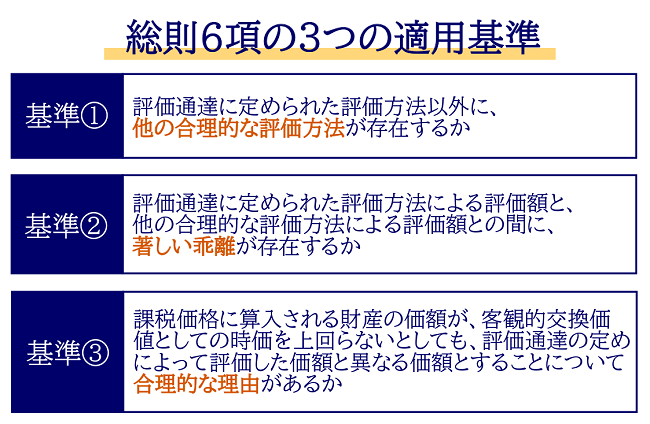

最高裁判例を受け、国税庁は「総則6項の3つの適用基準」を全国税局に指示しました。

これにより、具体的にどのような場合であれば「著しく不適当」と認められ、総則6項の適用対象となるのかが、より明白になりました。

総則6項の適用対象となるか否かについては、上記3つの適用基準を総合して判断されます。

なお「1つでも基準を満たさない=総則6項は適用されない」ではなく、3つの適用基準を充足する事案であれば、総則6が適用されることとなります。

3-1.基準①の「他の合理的な評価方法」の考え方

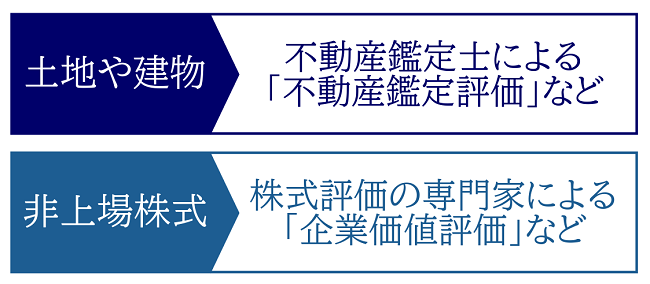

総則6項の適用基準①の「他の合理的な評価方法」とは、以下のような評価方法です 。

ただし、その財産を評価する方法として合理的であることが前提であるため、その評価方法が合理的か否かを判断する必要があります。

3-2.基準②の「著しい乖離」の考え方

総則6項の適用基準②の「著しい乖離(かいり)」については、「〇倍以上」や「〇円以上」といった具体的な指標は定められていません。

この理由は、総則6項は評価の公平性を担保するための規定であり、仮に具体的な数字を指標として用いると、総則6項の適用を避ける事案が発生することが考えられるためです。

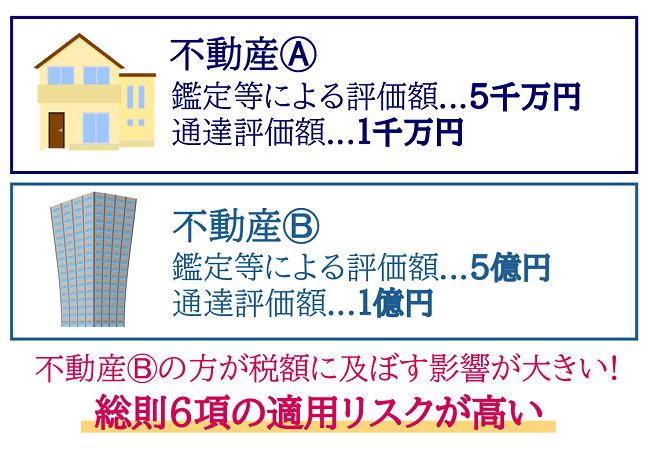

実際には、鑑定等による評価額と通達評価額との乖離の程度だけではなく、税額に与える影響も考慮されます。

「通達評価額」と「鑑定等による評価額」が3倍以上乖離していると、総則6項の適用リスクが高まると言われています。

これはタワーマンションの市場価格と通達評価額の乖離の実態を把握するために、国税庁が行ったサンプル調査が参考とされているためです。

当該調査によると、市場価格と通達評価額の乖離率が、平均値が3.04・中央値2.98であったたため、「3倍以上の乖離」が1つの指標となっているようです。

3-3.基準③の「合理的な理由」の考え方

総則6項の適用基準③の「合理的な理由」には、評価通達の定めによって画一的な評価を行うことが、実質的な租税負担の公平に反するというべき事情がある場合が該当します。

つまり、納税者等が意図して「租税負担を軽減する行為」を行い、税負担が著しく軽減されているか否かを考慮して、合理的な理由であるか否かを判断することとなります。

今回の最高裁判決においては、近い将来相続が発生することを予測し、税負担の軽減を意図して金融機関から借入れをして不動産を購入していました。

不動産の購入・借入れが行われなければ課税価格は6億円超であったのにも関わらず、評価通達の定める方法で評価することで、課税価格の合計額はおおよそ2,826万円となり、基礎控除の結果、相続税額が0円となりました。

そのため最高裁判所は、以下のような裁決理由を挙げています。

本件各不動産の価額について評価通達の定める方法による画一的な評価を行うことは、本件購入・借入れのような行為をせず、又はすることのできない他の納税者と上告人らとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するというべきであるから、上記事情があるものということができる。

【引用:最高裁判所第三小法廷「相続税更正処分等取消請求事件(令和2(行ヒ)283) 」】

4.国税当局が総則6項の適用を検討する流れ

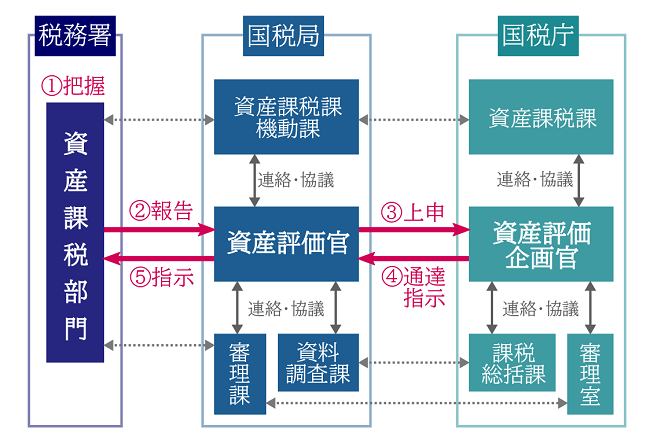

国税当局が総則6項の適用を検討する流れについては、従前と同じく、以下の通りとなります 。

税務署の資産課税部門の担当者が「総則6項の対象となりえる財産」を把握した後、国税局の資産評価官に報告をします。

そして国税局の資産評価官が評価方法を検討し、総則6項に該当すると認められた場合、最適な評価方法の意見を国税庁の資産評価企画官に上申します。

国税庁の資産評価企画官は、関係各課と協議を行って国税局の資産評価官に結果を通達・指示し、国税局の資産評価官は決定された方法にて評価を行うことを、税務署の資産課税部門に指示します。

4-1.総則6項の適用を検討するチェックシートが見直し

総則6項の適用検討をする際には、従前と同様にチェックシートが用いられます。

今回の国税庁からの指示で、チェックシートの判断項目の記載が見直されました。

従前のチェックシートには4つの項目が記載されていましたが、「評価通達の定めによって評価することが著しく不適当である」のみの記載に変更されました。

5.さいごに

伝家の宝刀とも呼ばれる総則6項は、これまで何をもって「著しく不適当」とされるのかが曖昧でしたが、今回の国税庁からの指示により、適用基準がより明白になりました。

なお「最高裁判決がお墨付きとなり、国税当局が積極的に適用するのではないか」という懸念もありますが、国税当局は今後も適切に運用していくとしています。

生前対策をお考えの方は、相続税や贈与税に強い税理士に相談をした上で、総則6項の適用リスクを踏まえた徹底的なシミュレーションを行われることをおすすめします。

※本記事は記事投稿時点(2022年12月5日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:特定口座と一般口座で取得費をまとめて計算した事例【東京高裁裁決(棄却)】