チェスターNEWS

債権放棄による株価上昇分は「みなし贈与」!相続時精算課税で相続財産に加算される

1.はじめに

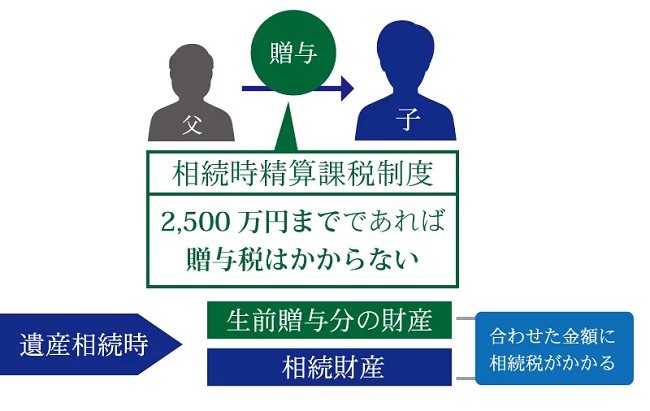

令和5年度税制改正において「相続時精算課税制度」の見直しが行われ、相続財産への加算不要となる「基礎控除(年間110万円)」が創設されました。

これに伴い、施行日である令和6年1月1日以降は、相続時精算課税を適用した生前贈与が増えることが想定されます(過去のNEWS記事はコチラ )。

相続時精算課税制度を選択した場合、特定贈与者の相続財産に加算されるのは「贈与時の価額(時価)」であるため、事業継承に係る同族会社(非上場)の株式の移転 でも活用されることが多いです。

しかし相続時精算課税制度の対象となる「贈与」は、民法上の「贈与」に限定されず、相続税法上のいわゆる「みなし贈与 」も対象となります。

そのため、相続時精算課税制度を選択して同族会社(非上場)の株式を代表者から後継者へ贈与し、その後代表者が会社に貸し付けていた金銭を債権放棄し、その結果として株価が上昇した場合は、「みなし贈与」として株価上昇分が相続財産に加算されます。

本稿では、相続時精算課税制度における、みなし贈与の留意点についてご案内します。

2.相続時精算課税制度とは

相続時精算課税制度とは、原則「60歳以上の直系尊属(父母や祖父母)」から「18歳以上 ※の直系卑属(子や孫)」に対して、生前贈与をした際に選択できる、贈与税の課税方式の1つです(※成年年齢引き下げにより令和4年3月31日以前の贈与については20歳以上) 。

相続時精算課税制度を選択すれば、贈与者毎に「①年間110万円の基礎控除額(令和6年1月1日以降)」が適用され、基礎控除額を超えた部分については「②特別控除額 (累計2,500万円)」が適用され 、特別控除額 を超えた部分については「贈与税(税率一律20%)」が課税されます。

なお、特別控除を適用した贈与財産は、特定贈与者の相続発生時に相続財産に持ち戻して、相続税額を計算します。

相続時精算課税制度を適用した贈与財産は、特定贈与者の相続発生時に相続財産に加算されますが、相続税額を計算する際は「贈与時の価額(時価)」が用いられるのが一般的な理解です。

つまり、贈与時から相続発生時までに贈与財産が値上がりしていても、原則として、差額分は相続財産に加算されないというメリットがあります。

相続時精算課税制度について、詳しくは「相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説! 」をご覧ください。

3.みなし贈与とは

みなし贈与とは、贈与者と受贈者の双方で「贈与した」という合意がなくても、実質的に贈与を受けた場合と同じ経済的利益があった場合に、「贈与があった」とみなすことを指します。

みなし贈与は相続税法第9条で定められており、以下のようなケースが該当します。

みなし贈与の例

・対価を支払わないで利益を受けた場合

・著しく低い価額の対価で利益を受けた場合

みなし贈与について、詳しくは「みなし贈与財産と贈与はどう違う?みなし贈与のよくある事例をご紹介します 」や、国税庁「相続税法第9条の「みなし贈与」について-資本取引等を巡る課税関係を中心として- 」をご覧ください。

4.債権放棄による株価上昇分は「みなし贈与」として相続財産に加算

相続時精算課税制度を選択して、同族会社の株式を代表者から後継者へ贈与するケースもあるかと思います。

しかし、代表者が後継者に株式贈与をし、その後代表者が同族会社に貸し付けていた金銭を放棄したことによって株価が値上がりした場合、この株式上昇分については、代表者から後継者への「みなし贈与」として、相続財産への加算対象に含まれるため注意が必要です。

少しイメージしづらいかと思いますので、シミュレーション例を元に解説をします。

4-1.シミュレーション例

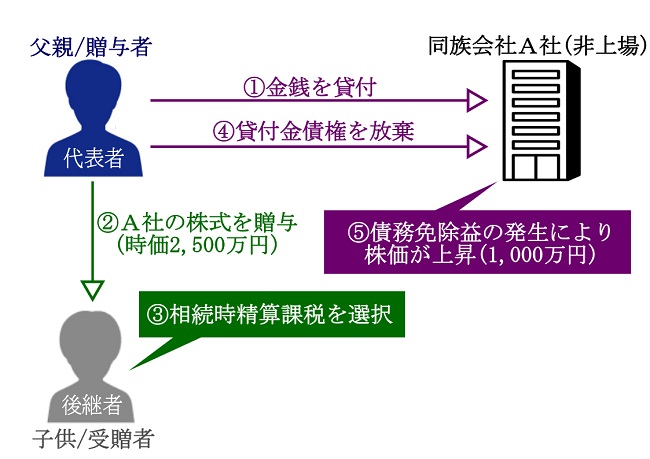

代表者(父親)が同族会社A社(非上場)に「①金銭を貸付」しており、代表者(父親)が後継者(子供)に「②A社の株式を贈与(時価2,500万円)」しました。この際、後継者(子供)は「③相続時精算課税制度を選択」していたとします。

その後、代表者(父親)が「④A社に係る貸付金債権を放棄」したため、「⑤A社株式の価額が1,000万円上昇」したとします。

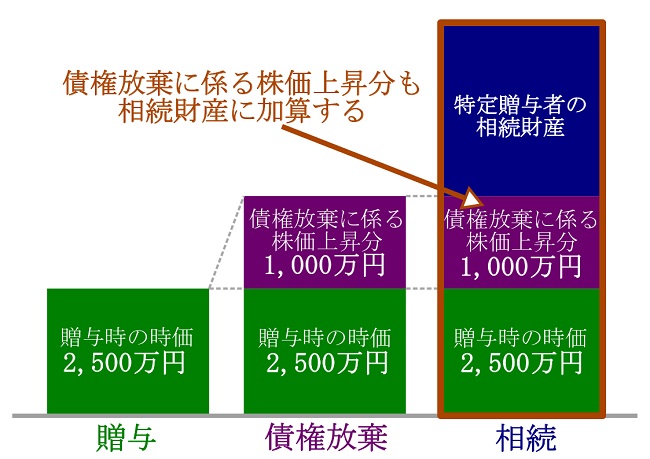

このシミュレーション例の場合、代表者(父親)の相続が発生した際に、相続時精算課税制度を適用した贈与財産である「②2,500万円」を、代表者(父親)の相続財産に加算する必要があるように思えます。

しかし、④貸付金の債権放棄によって、⑤A社株式の価額が1,000万円上昇した分は、相続税法における「みなし贈与」に該当します。

そのため、相続時精算課税制度による相続財産への加算対象額は、3,500万円(贈与時の時価2,500万円+上昇分1,000万円)となります。

4-2.過去の裁決事例でも明示されている

相続時精算課税制度を選択した場合において、債権放棄に伴って株式の価額が上昇した場合、その株価上昇分が相続財産への加算対象となることは、過去の国税不服審判所の裁決事例でも明示されています。

国税不服審判所の裁決は、以下の通りです(一部のみを抜粋しています)。

相続時精算課税の制度は、民法上の贈与契約のみならず、これに当たらない資産移転、経済的利益の付与であっても相続税法の規定により贈与とみなされて課税されるものは全て適用の対象となるところ、本件債権放棄による本件株式の評価額の増加は相続税法第9条の規定の適用がある財産の増加なのであるから、本件債権放棄に伴う本件株式の評価額の増加に相続時精算課税制度を適用して課税することは相当である。

【引用:国税不服審判所「令4.3.16大裁(所・諸)令3-37、38 」 】

4-3.法令との当てはめ

ポイントとなるのは、代表者(父親)が同族会社A社に対する債権放棄をし、この債権放棄による経済的利益が会社の株価を引き上げたことです。

だからこそ債権放棄に係る株式上昇分が、後継者(子供)に対する「みなし贈与」とみなされるのです。

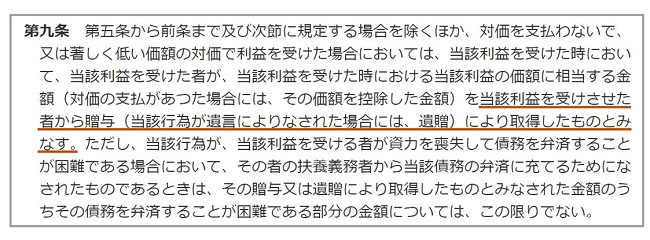

このシミュレーション例における「みなし贈与」は、相続税法第9条 に基づいています。

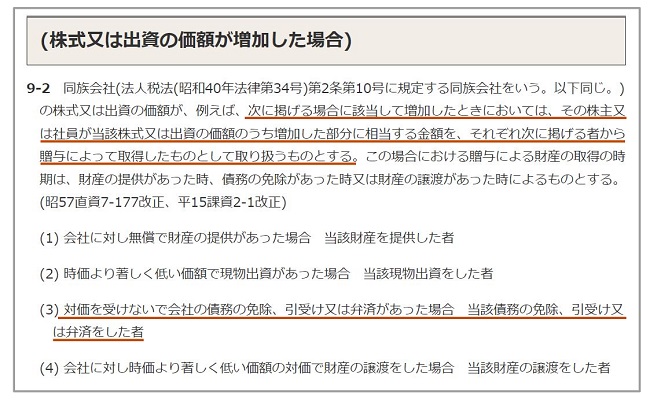

さらに本規定の適用を受けた相続税法基本通達9-2(3) では、以下のように定められています。

5.さいごに

令和6年1月1日以降は、相続時精算課税制度を選択した生前贈与が増えることが想定されます。

しかし、相続時精算課税における贈与は、相続税法における「みなし贈与」も相続財産への加算対象となります。

そのため、事業継承に係る同族会社の株式贈与で相続時精算課税制度の選択をし、代表者が同族会社への貸付金を債権放棄した結果として株価が上昇した場合は、この株価上昇分は「みなし贈与」として、特定贈与者の相続財産に加算しなくてはなりません。

該当するケースにおいて、特定贈与者の相続が発生した場合は、必ず相続税に強い税理士に相談をした上で「どこまで相続財産に加算されるのか」を見極めてもらい、正しい税務処理を行いましょう。

※本記事は記事投稿時点(2023年7月18日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:特別寄与料とは?課税される相続税の取り扱いの留意点