チェスターNEWS

特別寄与料とは?課税される相続税の取り扱いの留意点

1.はじめに

相続法(民法の一部)の改正により「特別の寄与」という制度が創設され、令和元年7月1日から施行されました。

具体的には、法定相続人以外の親族が、被相続人の財産の維持又は増加について無償で特別の寄与をした場合、その親族(以下、特別寄与者)が各法定相続人に対して、その寄与に応じた額の金銭(以下、特別寄与料)の支払いを請求することが認められます。

本稿では、特別寄与料の概要や要件はもちろん、相続税の課税対象となる場合における留意点についてご紹介します。

2.特別寄与料とは

特別寄与料とは、法定相続人以外の親族が、被相続人(亡くなった人)の財産の維持又は増加について、無償で特別の寄与(貢献)を行った場合に、その寄与の程度に応じて請求できる金銭のことです。

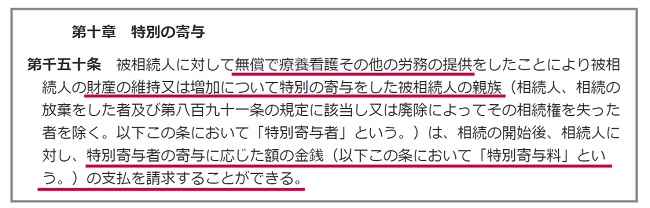

民法第1050条 では、以下のように定められています。

【出典:e-GOV法令検索 】

これまでも「寄与分」という制度はありましたが、基本的には法定相続人が対象であり、遺産分割の際に考慮するものとされてきました。

しかし法定相続人ではない親族が、寄与分を請求できないのは不公平であるという観点から、「特別寄与料」という制度が創設されました。

2-1.特別寄与料の3つの要件

特別寄与料を請求する特別寄与者は、以下の3つの要件を満たす必要があります。

特別寄与者の3つの要件

①被相続人の親族である

②被相続人に対して無償で医療看護やその他の労務の提供をした

③被相続人の財産の維持又は増加について特別の寄与をした

①の親族とは、民法第725条 で定められている「6親等内の血族・配偶者・3親等内の姻族」のことです。

特別寄与料の要件について、詳しくは「特別寄与料がもらえる要件とは?請求手続き・注意点・相続税の課税について詳しく解説 」をご覧ください。

2-2.特別寄与料のシミュレーション

少しイメージしづらいかと思いますので、特別寄与料のシミュレーションをしてみましょう。

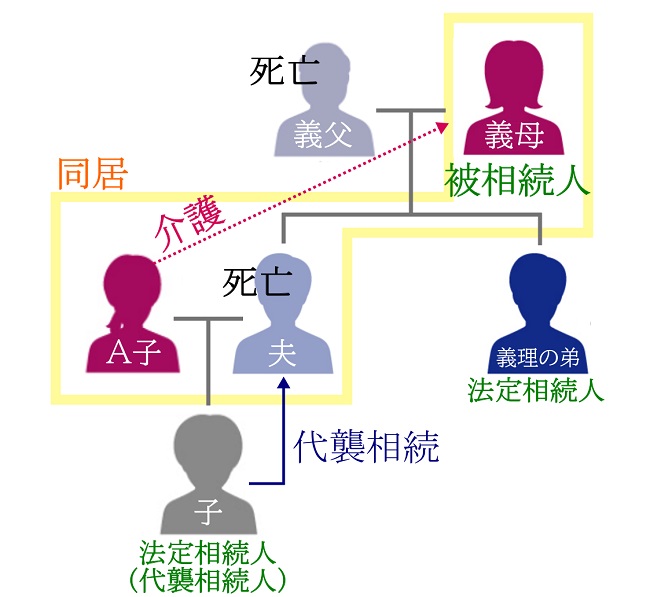

例えば、義父の死亡により、A子さんは夫と要介護認定を受けた義母と同居を始め、その後夫が死亡したとします。

A子さんはその後20年間、無償で義母の自宅介護を1人で継続していていたものの、義母も亡くなったとします。

このシミュレーションモデルの場合、義母の相続における法定相続人は「義理の弟」と「子(代襲相続人)」であり、義母の在宅介護をしてきたA子さんは含まれません。

しかしA子さんは義母の親族(一親等の姻族)であり、無償で約20年間もの在宅介護を継続したことで、介護施設や訪問介護の利用負担料が軽減されたことは、「被相続人の財産の維持又は増加について特別の寄与をした」と言えます。

そのため、A子さんは特別寄与者として、特別寄与料を請求できます。

3.特別寄与料はどうやって・誰に・いつまでに請求するのか

特別寄与料について、よくある疑問をまとめたので参考にしてください。

3-1.特別寄与料はどうやって請求する?

まずは特別寄与者と法定相続人で、特別寄与料の請求について話し合いをすることとなります。

当事者間で話し合うのが難しい場合は、特別寄与者が定められた期限までに、家庭裁判所に調停の申立てをすることとなります。

詳しくは、家庭裁判所「特別の寄与に関する処分調停 」をご覧ください。

3-2.特別寄与料の金額はいくら?計算方法は?

特別寄与料の金額は、特別寄与者と法定相続人が話し合って同意をすれば、いくらでも構いません。

ただし、被相続人の相続財産の価額から、遺贈の価額を控除した残額を超えることはできませんのでご注意ください。

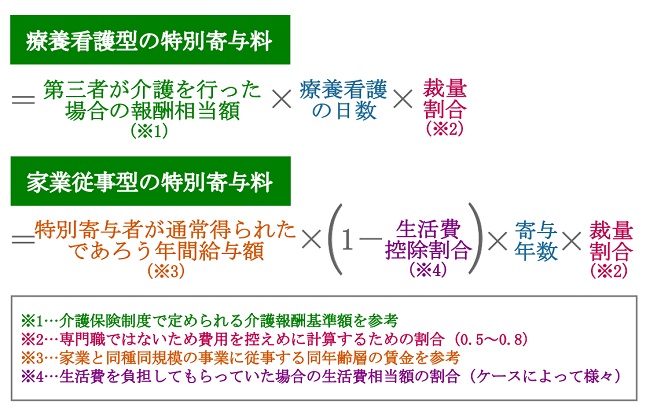

家庭裁判所が特別寄与料の計算をする際は、「寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、特別寄与料の額を定める」とされており、主に2つの計算方法があります(民法1050条3項 )。

3-3.誰に特別寄与料を請求できる?

特別寄与者が特別寄与料を請求する相手方は、法定相続人です。

被相続人に法定相続人がいない場合は、特別寄与者ではなく、特別縁故者として被相続人の財産を取得できる可能性があります。

特別縁故者について、詳しくは「特別縁故者の要件とは?手続きの流れ・必要書類・かかる費用などを紹介 」をご覧ください。

3-4.特定の法定相続人のみに請求できる?

法定相続人全員に特別寄与料を請求する必要はなく、特定の法定相続人に対してのみ請求することも可能です。

複数の法定相続人がいる場合、各法定相続人は「特別寄与料の金額に相続分を乗じた金額」を負担することとされています。

仮に特別寄与料が500万円で同順位の法定相続人が2人(法定相続分1/2ずつ)であれば、1人の法定相続人に対して250万円を請求することとなります。

3-5.特別寄与料を請求できる期限はある?

特別寄与料の家庭裁判所への申立てについては、以下のいずれかの期限が定められています。

・特別寄与者が相続の開始及び相続人を知った時から6ヶ月以内

・相続開始から1年以内

上記の期限を過ぎると特別寄与料を請求できなくなるため、特別寄与者は準備を急ぐ必要があります。

4.受け取った特別寄与料と相続税の留意点(特別寄与者側)

特別寄与者が受け取った特別寄与料と、相続税の留意点を確認していきましょう。

4-1.特別寄与料は「みなし遺贈」として相続税の課税対象になる

特別寄与者は法定相続人ではなく、特別寄与料は遺言書による遺贈等を受けたものでもありません。

しかし実質的には、特別寄与料は「遺贈」に近いイメージです。

そのため、相続税の計算上では「被相続人から遺贈によって取得したもの」とみなされ、特別寄与料は「みなし遺贈」として相続税の課税対象になります(相続税法第4条2項 )。

4-2.特別寄与者は「相続税の2割加算」の対象になる

相続や遺贈で財産を取得したのが、被相続人の一親等の血族及び配偶者以外の人である場合は、相続税の2割加算の対象になります(相続税法第18条 )。

特別寄与者となるのは、基本的に「被相続人の一親等の血族及び配偶者以外の親族」であり、相続税法では遺贈を受けた「受遺者」という扱いになります。

そのため、特別寄与者は相続税の2割加算の対象となります。

相続税の2割加算について、詳しくは「相続税2割加算の対象者は誰?加算額の計算方法となぜ2割加算されるかも解説 」をご覧ください。

4-3.特別寄与者の相続税の申告期限

特別寄与者の相続税の申告期限は、特別寄与料の額が確定したことを知った日の翌日から10ヶ月以内です(相続税法第29条 )。

通常の相続税の申告期限(相続の開始を知った日の翌日から10ヶ月以内)とは異なりますので、注意が必要です。

5.支払った特別寄与料と相続税の留意点(法定相続人側)

法定相続人が支払った特別寄与料と、相続税の留意点を確認していきましょう。

5-1.申告前に支払った特別寄与料は「債務控除」の対象に

相続税の申告前に特別寄与料を支払った法定相続人は、支払った特別寄与料の金額について、債務控除の適用を受けることとなります(相続税法第13条4項 )。

そのため、自身の取得する財産から、支払った特別寄与料を差し引いた上で、相続税の申告を行います。

5-2.申告後に支払った特別寄与料は「更正の請求の特則」の対象に

相続税の申告後に特別寄与料が決定した場合は、支払った特別寄与料は「更正の請求の特則」の対象となります。

更正の請求の特則とは、相続税申告後に相続税特有の事由が発生した場合に、過大に納付した税額を、正しい税額に訂正することを求める場合の手続きのことです。

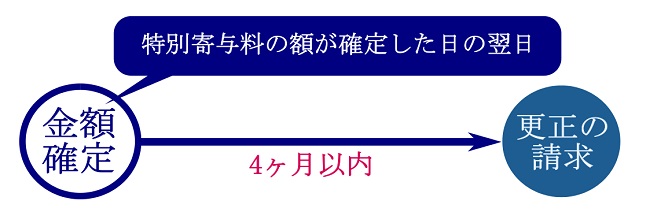

申告後に特別寄与料を支払った法定相続人は、特別寄与料の額が確定した日の翌日から4ヶ月以内に「更正の請求」を行い、払い過ぎた相続税の還付を受けることとなります(相続税法第32条1項7号 )。

支払った特別寄与料と更正の請求について詳しくは「平成31年度税制改正~特別寄与料・更正の請求等の特則 」を、更正の請求については「相続税の更正の請求とは?請求期限や請求方法を解説 」をご覧ください。

6.さいごに

特別の寄与という制度が創設されたことで、法定相続人ではない親族であっても、「被相続人への特別の寄与があった」と認められれば、特別寄与者として法定相続人に特別寄与料を請求できます。

しかし、実務において特別寄与料を請求するのは簡単ではなく、調停の申立て等が必要となり、時間も費用もかかることが多いです。

また特別寄与料が認められたとしても、法定相続人との関係性によっては、特別寄与者の相続税の申告作業が難航することもあります。

特別寄与料の請求を検討されている方は、必ず相続に強い専門家に相談をしましょう。

また、受け取った特別寄与料が相続税の課税対象になる方は、相続税に強い税理士に、相続税の申告手続きを依頼されることをおすすめします。

※本記事は記事投稿時点(2023年8月1日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和5年分の路線価等が公表~全国平均が2年連続上昇~