みなし贈与とは?該当するケース・回避する方法を事例で解説

みなし贈与とは、実質的に贈与を受けた場合と同じ経済的利益があった場合に、「贈与」と「みなす」ことを指します。

通常の贈与では、贈与者と受贈者の間で「贈与した・贈与された」という合意がありますが、みなし贈与では当事者間の意思表示がないため、贈与税が課税されることに気付かないことが多いです。

しかし、みなし贈与を税務署に指摘されると、贈与税が課税されるだけではなく、加算税や延滞税といった二重のペナルティを課せられる可能性もあります。

この記事では、みなし贈与の基礎知識はもちろん、みなし贈与の判定基準や該当するケースについて解説します。

税務署からみなし贈与と指摘されるのを回避する方法もご紹介しますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.みなし贈与とは?

みなし贈与とは、贈与者と受贈者の間で「贈与した・贈与された」という合意がなくても、実質的に贈与を受けた場合と同じ経済的利益があった場合に、「贈与」という行為があったと「みなす」ことです。

国税庁ホームページのタックスアンサー(No.4423 個人から著しく低い価額で財産を譲り受けたとき)には、次のように記載されています。

「個人から著しく低い価額の対価で財産を譲り受けた場合には、その財産の時価と支払った対価との差額に相当する金額は、財産を譲渡した人から贈与により取得したものとみなされます。」

つまり、「著しく低い価額の対価で財産の譲渡を受けた場合」(低額譲渡)は、時価との差額がみなし贈与に該当します(相続税法第7条)。

このほか、次のような場合もみなし贈与に該当します。

みなし贈与の具体例については、次の章で解説します。

1-1.みなし贈与と通常の贈与の違い

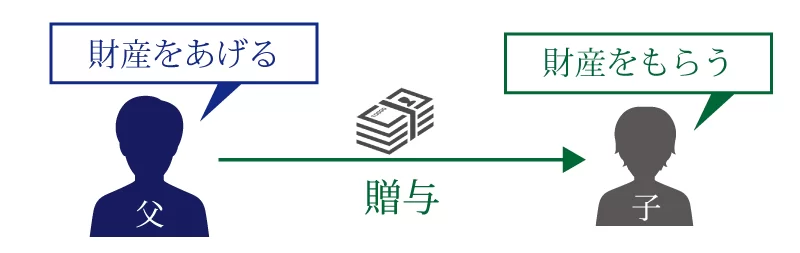

みなし贈与と通常の贈与の違いは、主に「双方の意思伝達の有無」です。

通常の贈与とは、相手に無償で財産をあげることを指し、贈与者が「(財産を)あげます」という意思を元に、受贈者が「(財産を)もらいます」と受諾する、双方の意思表示によって成立します(民法第549条)。

一方、みなし贈与は、実質的に贈与を受けたと同様の利益を与える行為が対象ですので、「あげます」「もらいます」という双方の意思表示はありません。

そのため、みなし贈与では財産をもらう側(受贈者)は、自分が贈与税を支払わなくてはいけないと気付かないことが多いのが実情です。

1-2.みなし贈与の判定基準は?

みなし贈与の判定基準は、法律などで明確に定められている訳ではありません。

そのため、過去の裁判の判例などを参考に、税務署が「個々の具体的事案」に基づいて判定することとなります。

ここで疑問となるのは、みなし贈与の「著しく低い価額」の考え方です。

みなし贈与の「著しく低い価額」の基準は、法人に対して資産を譲渡したときに時価で譲渡したとみなされる「著しく低い価額」の基準である「時価の2分の1未満」とは異なります。中には、路線価額による売買が認められたケースもあります。

2.みなし贈与と判定されやすい9つのケース

みなし贈与に該当しやすいのは、通常の贈与には当てはまらないものの、「著しく低い価額の対価」や「対価を支払わない」で、以下のような財産を譲り受けた場合です。

この章では、みなし贈与と判定されやすい事案についてまとめたので、参考にしてください。

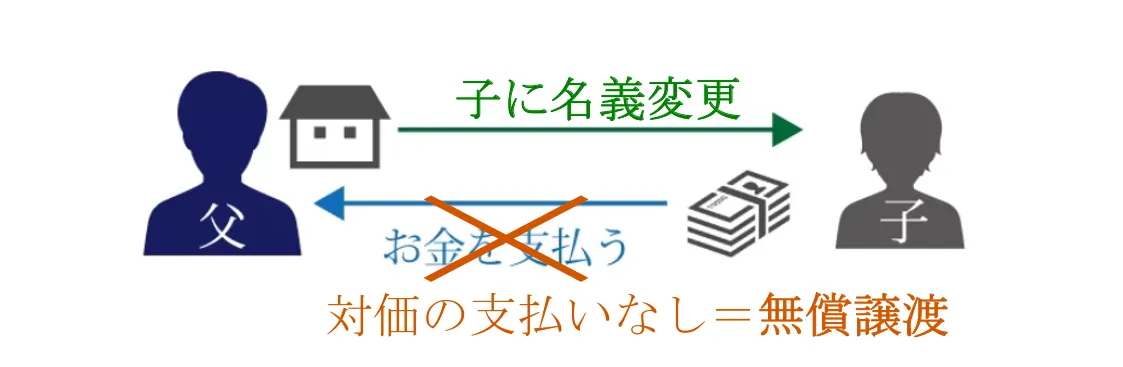

2-1.不動産の名義変更をした場合(無償譲渡)

不動産(土地や建物)の名義変更を無償で行う場合は、みなし贈与と判定されます。

例えば、親名義の不動産(時価3,000万円)を、子供に名義変更したとしましょう。

このケースの場合、単なる名義変更のため、贈与にはあたらないと考える方も多くいらっしゃいます。

しかし、親が所有している3,000万円の価値をもつ不動産の名義を、子供の名義に書き換えるということは、「子供が無償で3,000万円の価値をもつ不動産の所有者になる」ということです。

実質的に、親が子供に3,000万円を無償で与えたことと同じですので、みなし贈与と判定されてしまいます。

2-2.非上場株式の名義変更をした場合(無償譲渡)

非上場株式の名義変更を無償で行う場合も、みなし贈与と判定されます。

証券取引所を介して株式の譲渡をする場合は、適正な市場価額でやり取りされますので、問題はありません。

しかし、譲渡者が経営している会社の非上場株式を、継承者に譲渡する場合は、売却価額を自由に決められます。

事業継承のために非上場株式の名義変更をする際に無償譲渡をしてしまうと、みなし贈与と判定されてしまいます。

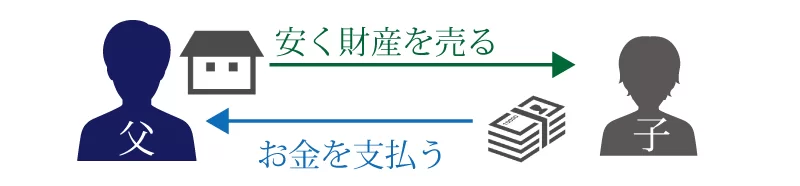

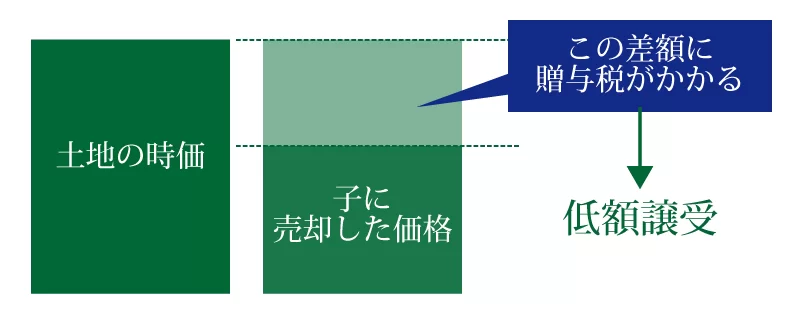

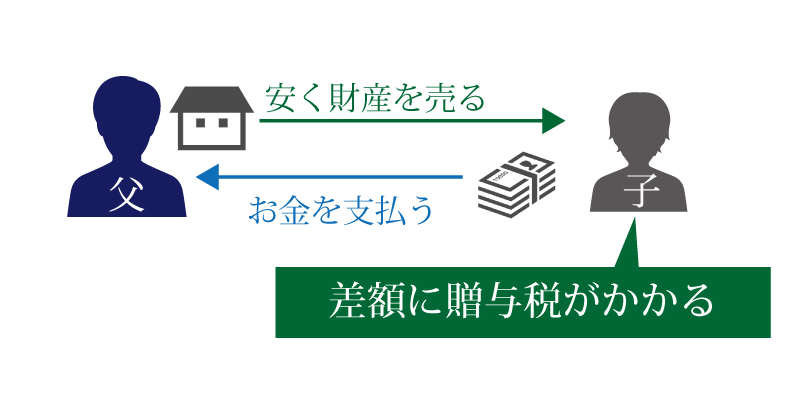

2-3.不動産や株式などを著しく低い価額で譲渡した場合(低額譲渡)

不動産(土地や建物)や株式などの財産を著しく低い価額で譲渡する「低額譲渡」も、みなし贈与と判定される場合があります。

例えば、親が子供に時価5,000万円の土地を、半額の2,500万円で売却したとしましょう。

このケースの場合、金銭のやり取りがあるため、贈与には見えません。しかし売買価格は時価の半額であり、著しく低い価額での譲渡として、みなし贈与と判定される可能性があります。

土地を購入した子供は差額に対して「贈与税」を支払わなければなりません。

不動産(土地や建物)を贈与する場合は、低額譲渡ではなく、贈与税の特例や控除を利用することが税金対策としては有効です(特例や控除については後述します)。

2-4.借金を代わりに支払ってあげた場合(債務免除等)

借金を代わりに支払ってあげた場合や、なかったことにした場合は「債務免除等」にあたり、みなし贈与と判定されることがあります。

例えば、子に200万円の借金があり、その子の親が200万円を肩代わりして、子の借金をゼロにしたとしましょう。

この場合、親は直接子に200万円を贈与していないものの、親の行為により子にあった200万円の負債が消えますので、子が利益を受けたという形になります。

ただし例外があり、債務者が資力喪失等の事由で弁済困難である事が明らかな場合は、みなし贈与であっても贈与税は免除されることもあります(次章で解説します)。

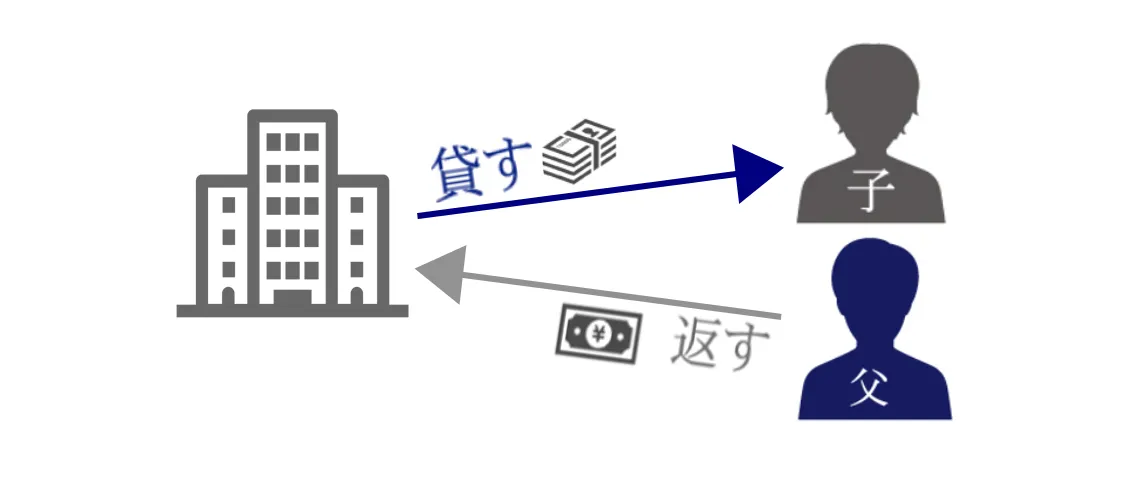

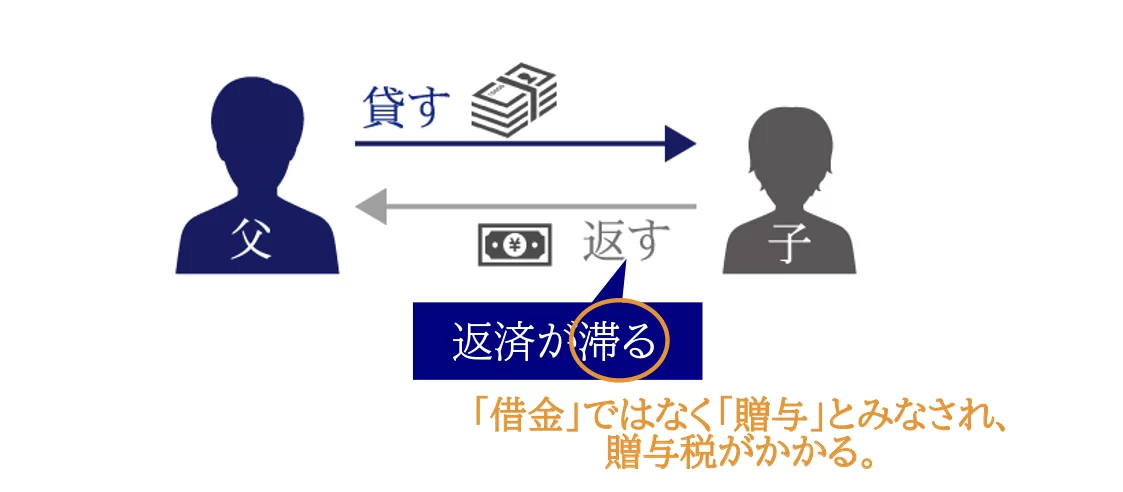

2-5.親子間や親族間の金銭の貸し借りをした場合

親子間や親族間で金銭の貸し借りをした場合も、贈与と判定されることがあります。

例えば、親が子に500万円を貸し付けたものの、「出世払いで良い」「儲かった時に返して」と口約束をして、借用書などの契約書も作成していなかったとしましょう。

このケースにおいて子の返済が滞ってしまうと、お金の貸し借りではなく、贈与と判定されることがあるのです。借用書もないため、「借金である」と証明もできません。

また、親子間や親族間であれば無利息とすることが多いですが、この利息分も贈与と判定されることがあります。

国税庁では「少額の場合は贈与税の対象に値しない」という見解を出していますが、具体的な金額については公表していません。

贈与税の基礎控除の金額は年間110万円ですので、利息相当額がこの金額までであれば無利息貸借がOK、この金額以上であれば親族間であっても1%程度の利息を形式的に取るべき、という考え方が今は優勢です。

親子間の借金について、詳しくは「親からの借金が贈与になってしまう可能性がある!?贈与とみなされないために必要なこととは?」や「【見本・テンプレート付】家族間での借金が贈与にならない借用書の書き方を解説」をご覧ください。

2-6.生命保険の契約者の名義変更をした場合

生命保険の名義変更をした場合も、入金があれば贈与と判定されます。

例えば、年間の保険料50万円で20年満期(1,000万円受取)の生命保険契約において、契約当初は父親が契約者(保険料負担者)であったものの、10年後に子に名義変更したとしましょう。

この場合、満期を迎えた際に子供が受け取る保険金は1,000万円ですが、そのうち父親が保険料を支払った10年間に相当する500万円は、子へのみなし贈与と判定されてしまいます。

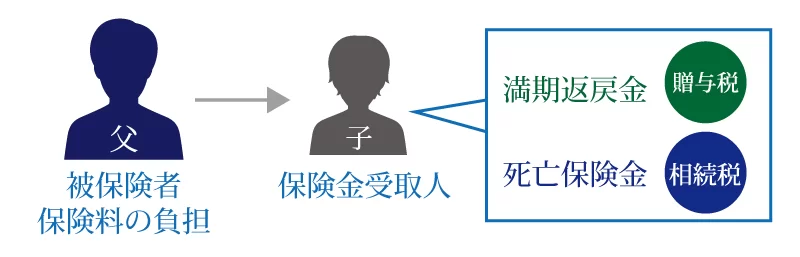

2-7.生命保険の満期保険金等の受取人が契約者以外の場合

生命保険の満期保険金等の受取人が、契約者以外の人であった場合も、みなし贈与と判定されます。

生命保険において、親が契約者・被保険者であり、満期時の保険金や解約返戻金の受取人として子を指定しているのは、よくあるパターンです。

しかし、契約の満期で保険金が子に支払われる時、子にとって保険金という利益がもたらされるため、みなし贈与と判定されてしまいます。

ちなみに生命保険において、契約者=被保険者の死亡によって、受取人に支払われる死亡保険金は、みなし相続財産として相続税の課税対象となります。

死亡保険金に相続税が課税される契約形態の場合、「500万円×法定相続人の数」という相続税の非課税枠があるので、みなし贈与の場合より課税される税金が低くなります。

そのため、生命保険の保険金を満期で子に渡すのではなく、死亡保険金の受取人を子にしておく方が、税金対策としては効果的です。

生命保険を活用した節税について、詳しくは「【生命保険で相続税対策】一時払いの終身がおすすめ!注意点・デメリットも解説」をご覧ください。

2-8.子が親の個人年金を受け取る場合

個人年金の保険料払い込み期間終了後に、年金の受取人を保険料負担者から別の人に変更した場合も、みなし贈与と判定されます。

具体的には、保険料の払い込みが完了し、年金受給権を子に譲った時点で、みなし贈与と判定されます。

年金受給権を子に譲る場合は、個人年金を契約している保険会社に解約返戻金の金額を問い合わせましょう。

今まで払い込みした保険料に対する解約返戻金が確定し、贈与税の額も確定します。

2-9.離婚による財産分与に偏りがある場合

離婚の際の財産分与の割合に偏りがある場合も、贈与と判定される可能性があります。

本来、離婚による財産分与について、贈与税は課税されません。

しかし、財産分与によって与えられた金額が多すぎる場合や、その離婚自体が相続税や贈与税を逃れるために行ったと認められる場合は、贈与と判定される可能性があります。

詳しくは「財産分与と贈与」をご覧ください。

3.みなし贈与に該当しないケースもある

みなし贈与のように見えても、実はみなし贈与に該当しないケースもあります。

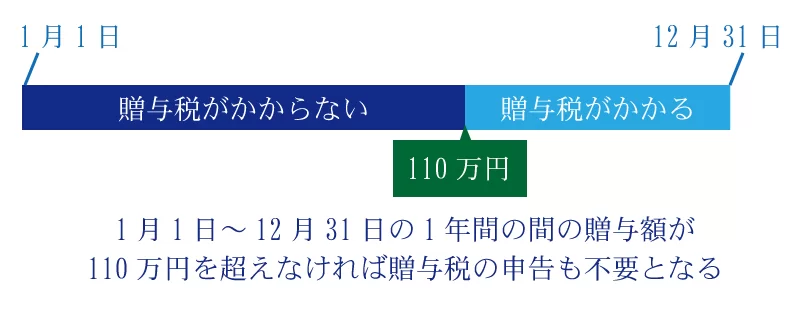

3-1.贈与税の基礎控除以下(年間110万円まで)の場合

贈与税の基礎控除以下である場合は、みなし贈与には該当しません。

贈与税が課税されるのは、贈与された財産の価額から、基礎控除(年間110万円)を差し引いた後の価額です。

これは現金のみならず、不動産(土地や建物)や非上場株式の贈与や、みなし贈与においても同様です。

ただし、相続開始前の一定期間の贈与が生前贈与加算として、相続税の課税対象になったり、定期贈与と判断されたりして多額の贈与税が課税されることもあるので注意が必要です。

暦年贈与について、詳しくは「暦年贈与とは?改正点と相続税を減らすためのポイントを解説」をご覧ください。

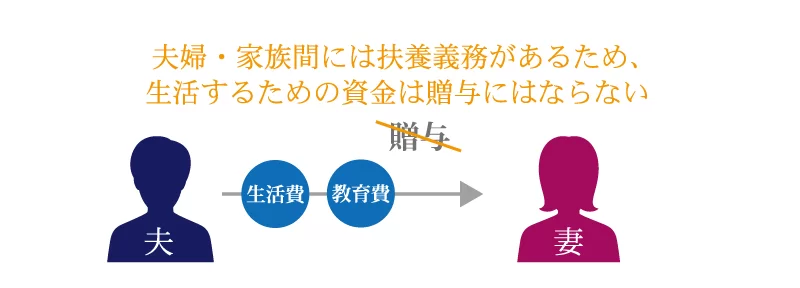

3-2.扶養義務者から必要な都度渡される生活費や教育費

扶養義務者から必要な都度渡される生活費や教育費(学費や教材費)は、贈与には該当しません。

扶養義務者とは、未成年の子供や高齢の親など自分自身の収入や資産だけでは生活していくことができない親族を、経済的に援助する義務がある人のことをいいます。

この扶養義務者から「通常必要と認められる範囲」の生活費や教育費を、「必要な都度」渡された場合、「非課税財産」となるため贈与税は課税されません。

ただし、あまりにも金額が多い場合や、生活費や教育費を別の用途で使っていた場合は、非課税財産にはなりませんのでご注意ください。

詳しくは「贈与税がかからない方法は?親子や夫婦は?非課税になるケースや注意点を解説」をご覧ください。

3-3.譲り受けた人が債務超過で債務弁済が困難である場合

財産を譲り受けた人が債務超過で、債務弁済が困難である場合は、みなし贈与には該当しません。

ただし、以下の要件を満たす必要があります。

- 譲り受けた人が資力を喪失して債務を弁済することが困難である

- その弁済に充てるためにその人の扶養義務者から譲り受けたものである

例えば、資力を喪失して債務弁済が困難である子供の借金を、扶養義務者である親が返済した場合などが該当します。

ただし、親が子供の借金を助けてあげようとした結果、余計な税金を生んでしまうというケースもあり得ます。

借金の名義を変更するという借金の肩代わりも含め、このようなケースに関しては自分たちで判断せず、税理士や弁護士などに一度相談することをお勧めします。

4.みなし贈与は贈与税の課税対象になる

みなし贈与に該当する場合、財産を受け取った側(受贈者)は贈与税が課税される可能性があります。

贈与税が課税されるのは、原則として1月1日~12月31日までに贈与された贈与財産の価額から、贈与税の基礎控除(年間110万円)を差し引いた後の価額です(暦年課税)。

つまり、年間110万円超のみなし贈与があった場合は、原則として贈与税が課税されます。

贈与税について、詳しくは「贈与税は誰が払う?いくら払う?計算方法・非課税の特例も解説」をご覧ください。

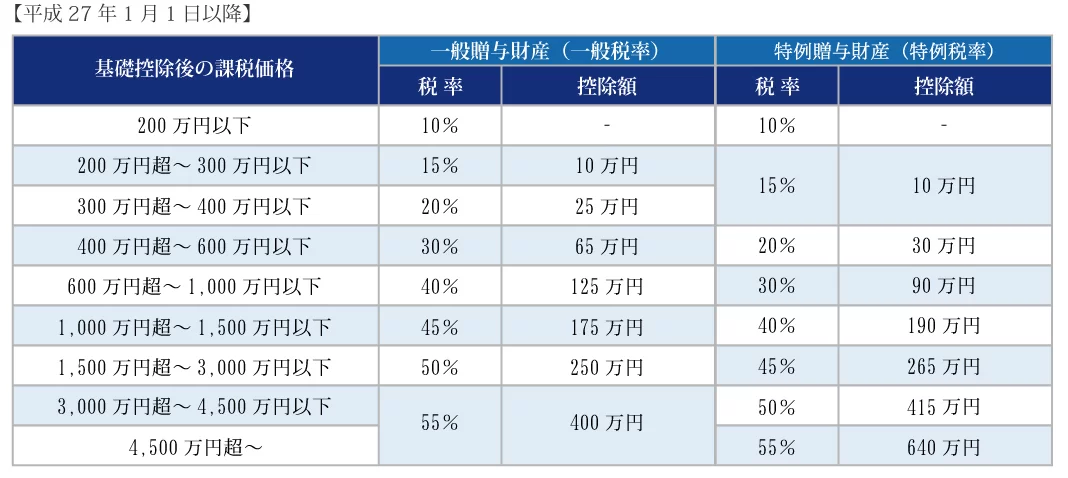

4-1.贈与税額の計算方法

贈与税の原則的な課税方式(暦年課税)における、贈与税の計算方法は以下のとおりです。

なお、贈与税の計算式に当てはめる「税率」や「控除額」については、以下の速算表を参照します。

税率表には「一般贈与財産(一般税率)」と「特例贈与財産(特例税率)」があり、それぞれ税率が異なります。

「18歳以上の直系卑属(子供や孫)」が「直系尊属(父母や祖父母)」から財産を贈与された場合は、「特例税率」が適用されます。特例税率を適用する場合以外の贈与については、一般税率が適用されます。

贈与税の計算方法について、詳しくは「贈与税の税率表(速算表)を使った簡単な計算方法・節税できる制度・申告手続き方法を解説」をご覧ください。

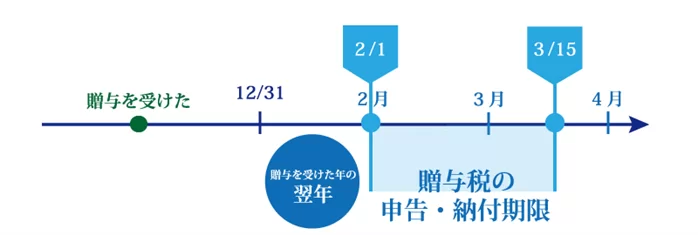

4-2.贈与税の申告・納付期限

みなし贈与に該当して贈与税が課税される場合は、定められた期限までに贈与税の申告と納付をする義務があります。

贈与税の申告期限(納付期限)は、贈与を受けた年の翌年2月1日~3月15日までです。

贈与税の申告期限について、詳しくは「贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について」をご覧ください。

5.みなし贈与は税務署にバレる!気付かなかった場合はどうなる?

みなし贈与においては、贈与者と受贈者の間で金銭のやり取りや、双方の意思表示がないため、財産を譲り受けた人はその事実に気付いていないことが多いです。

しかし、みなし贈与は税務署にバレる可能性が高いです。

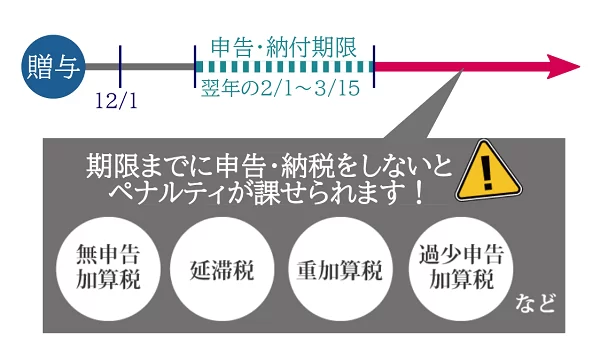

税務署がみなし贈与と判定した場合は、贈与税が課税されるだけではなく、加算税や延滞税といったペナルティも課せられてしまいます。

5-1.みなし贈与は税務調査で指摘される可能性あり

みなし贈与に贈与税が課税されることに、当事者が気付かない場合が多いですが、財産内容の特徴から、税務調査で指摘される可能性が高いです。

この理由は、税務署は「KSKシステム(国税総合管理)」に蓄積された以下のような独自資料を元に、みなし贈与の有無を把握しているためです。

税務署の独自資料の例

- 不動産の所有権移転登記

- 満期保険金や解約返戻金の支払いに係る支払調書

- 株式等の譲渡の対価等の支払調書

- 贈与者の過去の申告関連のデータ(所得税・固定資産税)

これらの資料があるにも関わらず、贈与税が無申告であったり税額が低かったりすると、税務署はみなし贈与を疑い、事実確認をするために税務調査を実施します。

贈与税の税務調査について、詳しくは「贈与税の税務調査の実態~階級別の状況や特徴を把握しよう~」をご覧ください。

5-2.みなし贈与が税務署にバレたら追徴課税

税務調査によってみなし贈与と判定された場合、贈与税が課税されるだけではなく、3種類あるうちのいずれかの加算税と、延滞税という二重のペナルティが課せられます。

加算税は贈与税の申告漏れに対するペナルティ、延滞税は贈与税の納付が遅れたことに対するペナルティです。

なお、加算税については自ら修正申告や期限後申告をすることで、税率を抑えることができますので、みなし贈与に気付いたら、速やかに修正申告や期限後申告をされることをおすすめします。

贈与税の加算税や延滞税について、詳しくは「【ケース別】贈与税を支払わなかった場合の加算税のすべてを解説!」をご覧ください。

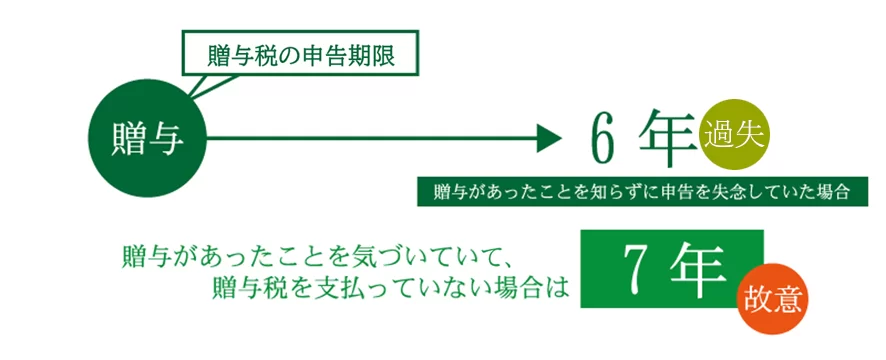

5-3.みなし贈与の時効成立を待つのはおすすめしません

贈与税の時効は、法定申告期限の翌日(3月16日)から起算して、原則6年(偽りその他不正の行為がある場合は7年)と定められています。これはみなし贈与についても同様です。

「みなし贈与に気付いても時効成立まで待てば良いのでは?」と考える方もいらっしゃいますが、時効成立を待つのはおすすめしません。

この理由は、時効で贈与税の課税を逃れることは難しく、時効成立を待っている間に、税務署からのおたずねや税務調査の事前通知が届く可能性が高いためです。

みなし贈与に気付いたら、時効成立を待つのではなく、自ら修正申告や期限後申告を行いましょう。

贈与税の時効について、詳しくは「【贈与税時効は原則6年】時効が成立しない理由と申告漏れリスクは?」をご覧ください。

6.みなし贈与と判定されるのを回避する方法

みなし贈与と判定されるのを回避する方法として、以下のような贈与税の非課税特例や控除を利用して、期限までに贈与税申告をすることです。

贈与税の非課税特例や控除

- 相続時精算課税制度

- おしどり贈与(贈与税の配偶者控除)

- 住宅取得等資金贈与の非課税特例

- 教育資金の一括贈与の非課税

- 結婚・子育て資金の一括贈与の非課税

上記は、親子間や夫婦間における贈与に適用できる特例や控除で、贈与税を節税することが可能です。

これらの特例や控除を適用して各種手続きをしておけば、みなし贈与と判定されることもありません。

詳しくは「贈与税がかからない方法は?親子や夫婦は?非課税になるケースや注意点を解説」でも解説しているので、あわせてご覧ください。

6-1.相続時精算課税制度

相続時精算課税制度とは、原則「60歳以上の父母(もしくは祖父母)」から「18歳以上の子供(もしくは孫)」が贈与を受けた際に選択できる、贈与税の課税方式の1つです。

相続時精算課税制度を選択すれば、累計2,500万円の特別控除まで贈与税が課税されないものの、贈与者の相続時に贈与財産の価額を相続財産の価額に持ち戻しして、相続税が課税されます(2,500万円超は贈与税の税率が一律20%)。

令和6年1月1日以後の贈与については、相続時精算課税制度でも年間110万円の基礎控除を適用できます。基礎控除の部分は、贈与者の相続時に相続財産の価額に持ち戻す必要はありません。

相続時精算課税制度について、詳しくは「【相続時精算課税制度とは】メリット&デメリット、手続きまで解説」をご覧ください。

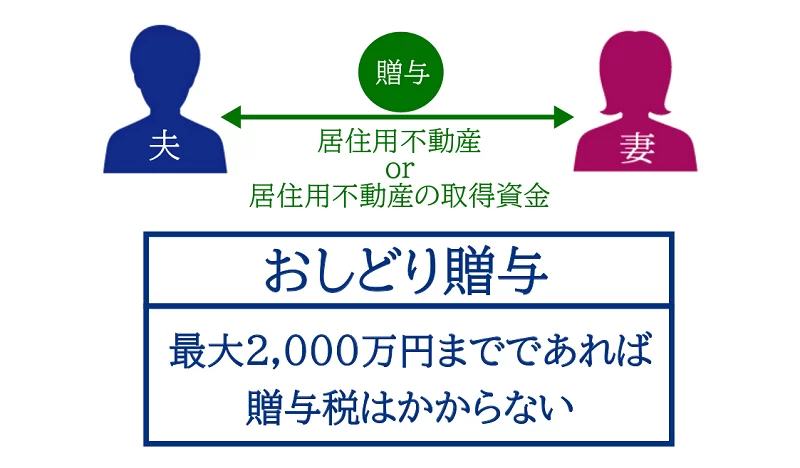

6-2.おしどり贈与(贈与税の配偶者控除)

おしどり贈与(贈与税の配偶者控除)とは、婚姻期間が20年以上の夫婦間において、居住用不動産または居住用不動産を取得するための金銭の贈与があった場合に、贈与税の課税対象から2,000万円まで控除される制度のことです。

おしどり贈与は贈与税の基礎控除(年間110万円)と併用できるため、最大2,110万円まで贈与税はかかりません。

おしどり贈与について、詳しくは「おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説」をご覧ください。

6-3.住宅取得等資金贈与の非課税特例

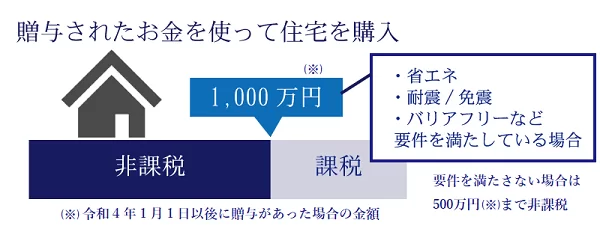

住宅取得等資金贈与の非課税特例とは、18歳以上の子供(もしくは孫)が、父母(もしくは祖父母)から、「住宅を取得するための資金」を贈与された場合に適用できる特例のことです(令和8年12月31日まで)。

本特例で定められた一定の要件を満たせば、最大1,000万円まで贈与税が非課税となります。

住宅取得等資金贈与の非課税特例は、贈与税の基礎控除(年間110万円)と併用できるため、最大1,110万円まで贈与税はかかりません。

詳しくは「【親の支援で住宅購入】1,000万円まで非課税になる特例とは?」をご覧ください。

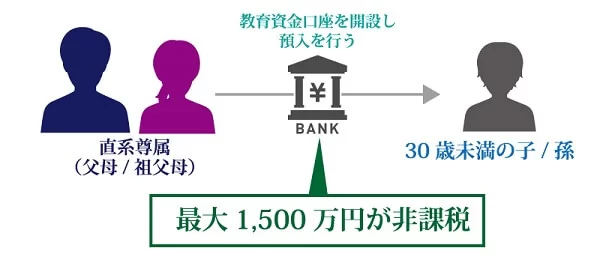

6-4.教育資金の一括贈与の非課税

教育資金の一括贈与の非課税とは、合計所得金額1,000万円以下の30歳未満の子供(もしくは孫)が、父母(もしくは祖父母)から、取扱い金融機関との教育資金管理契約に基づいて、教育資金を一括贈与された場合に適用できる特例のことです(令和8年3月31日まで)。

本特例を適用すれば、受贈者1人あたり最大1,500万円(習い事などは最大500万円)まで、贈与税が非課税となります。

教育資金の一括贈与について、詳しくは「教育資金贈与はいつまで?【最新版】申請期限や手続き解説」をご覧ください。

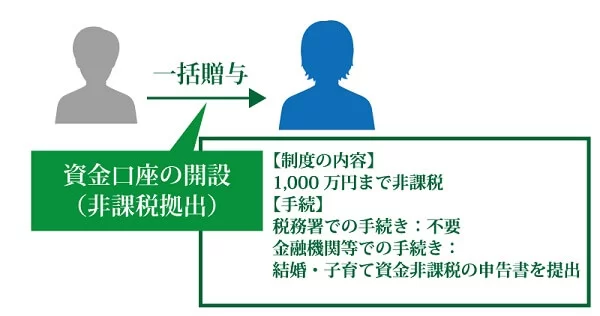

6-5.結婚・子育て資金の一括贈与の非課税

結婚・子育て資金の一括贈与の非課税とは、合計所得金額1,000万円以下の18歳以上50歳未満の子供(もしくは孫)が、父母(もしくは祖父母)から「結婚・子育て資金」を一括贈与された場合に適用できる特例のことです(令和9年3月31日まで)。

本特例を適用すれば、受贈者1人あたり最大1,000万円(結婚資金は300万円)まで、贈与税が非課税となります。

結婚・子育て資金の一括贈与について、詳しくは「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

7.みなし贈与か否かの判断に困ったら税理士に相談を

みなし贈与に該当するケースは、当事者間でもその事実を知らず、税務調査の事前連絡が来て初めて気付くことが多いです。

税務署にみなし贈与と判定されてしまうと、贈与税が課税されるだけではなく、加算税や延滞税といった二重のペナルティも課せられてしまいます。

110万円を超えるまとまった財産を動かす場合は、みなし贈与に該当するか否かを判断するためにも、必ず税理士に相談した上で、適切な税務処理を行いましょう。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税と贈与税に特化した税理士法人です。

みなし贈与に該当するか否かの判定はもちろん、贈与税の大幅節税に繋がる各種特例や控除の適用についてのアドバイスもさせていただきます。

みなし贈与について疑問がある方は、税理士法人チェスターまで、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編