相続税の寄付金控除とは?節税の仕組み・メリット・計算方法について

相続税の寄付金控除とは、相続や遺贈で取得した財産を寄付した場合、一定の要件を満たせば、寄付した相続財産は相続税の課税価格の計算の基礎に算入しないとする特例のことです。

相続税の寄付金控除を適用すれば、相続税の節税に繋がる可能性があります。

また、所得税・住民税などの節税に繋がったり、ふるさと納税を利用すれば返礼品を受け取ったりできるというメリットもあります。

この記事では、相続税の寄付金控除のメリットや適用要件、寄付金控除の計算方法や申告書の書き方について、相続税専門の税理士が解説します。ぜひ参考にしてください。

この記事の目次 [表示]

1.相続税の寄付金控除とは?節税に繋がる仕組みを知ろう

相続税の寄付金控除とは、相続や遺贈によって取得した財産を、相続税の申告期限までに国・地方自治体・NPO法人などに寄付をした場合、その寄付した財産は相続税の課税対象としない特例のことです。

租税特別措置法第70条1項では、「国等に対して相続財産を贈与した場合等の相続税の非課税等」と呼ばれており、特例の対象となる財産には生命保険金や退職手当金も含まれると定められています。

相続税の寄付金控除を適用した場合、課税対象となる相続財産から、寄付した金額全額を差し引いて相続税額を計算できます。そのため、相続税の節税対策につながる可能性もあります。

相続税の寄付金控除の概要について、国税庁「相続財産を公益法人などに寄附したとき」もあわせてご覧ください。

1-1.寄付金控除で相続税が節税できる仕組み①

相続税が課税されるのは、正味の遺産総額から基礎控除【3,000万円+(法定相続人の数×600万円)】を差し引いた後の「課税遺産総額」です。

しかし、相続財産を寄付した場合は、相続税の寄付金控除が適用できるため、寄付した金額全額を非課税として取扱います。

結果として、課税遺産総額を減らすことができるため、相続税の節税に繋がるのです。

相続税の基礎控除や計算方法について、詳しくは「遺産の相続税(税金)はいくらから発生する?基礎控除・計算式・税率を解説」をご覧ください。

1-2.寄付金控除で相続税が節税できる仕組み②

相続税は、法定相続分に応ずる取得金額によって税率が決まる、超過累進課税制度が採用されています。

つまり、寄付金控除を適用して課税遺産総額を減らすことができれば、適用される税率を下げられる可能性があるのです。

相続税の税率について、詳しくは「相続税の税率(割合)は何%?【早見表・税率表付】計算方法も解説」をご覧ください。

\\CHECK//

2.相続税の寄付金控除を適用する3つのメリット

相続税の寄付金控除を適用すれば、寄付した金額について相続税が非課税になるだけではなく、他にも以下のようなメリットがあります。

2-1.メリット①所得税の寄付金控除も適用できる

所得税の寄付金控除とは、国・地方自治体・特定公益法人などに対して相続財産を寄付した場合、相続人や受遺者の所得税の確定申告において受けられる所得控除のことです。

所得税の計算において、課税の対象となる所得から一定額が差し引かれるため、税負担を軽減できます。

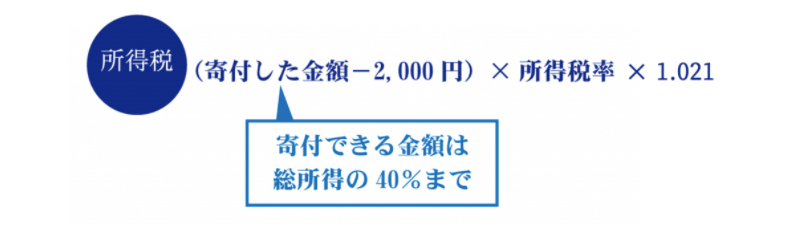

2-1-1.所得税の寄付金控除額の計算方法

所得税の寄付金控除額は、次の計算式で算出します。

寄付した金額から2,000円を差し引いた金額に、所得税率と1.021を乗じ掛けた分だけ所得税が減額されます。

所得税の税率は、課税の対象となる所得の金額に応じて決まります。また1.021を乗じるのは、令和19年(2037年)まで所得税の2.1%を「復興特別所得税」として納める必要があるためです。

ただし、寄付が可能な金額は年間総所得の40%が限度となり、控除額は所得税額の25%が上限となります。

詳しくは、国税庁「一定の寄附金を支払ったとき(寄附金控除)」をご覧ください。

2-2.メリット②住民税の寄付金控除もできる

住民税の寄付金控除とは、国・地方自治体・特定公益法人などに対して相続財産を寄付した場合、確定申告をすることで、住民税の寄付金税額控除の対象となります。

住民税の寄付金控除には「基本控除」と「特例控除」があり、どこに寄付をしたのかで控除の種類が異なります。

- 特定の公益法人や認定NPO法人など…基本控除

- 総務大臣が指定する地方自治体(都道府県・市区町村)…基本控除+特別控除

詳しくは、国税庁「寄附金を支出したとき」をご覧ください。

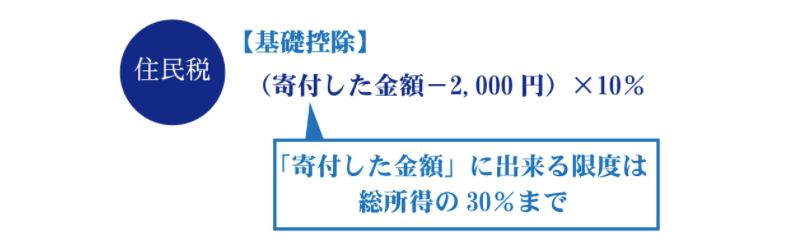

2-2-1.基本控除額の計算方法

基本控除額の計算方法は、以下のとおりです。

住民税の所得割の税率は、10%となっています。そのため寄付した金額から2,000円を差し引いた金額に10%をかけると、住民税の基本控除額となります。

ただし「寄付した金額」にできるのは、総所得金額の30%が限度です。

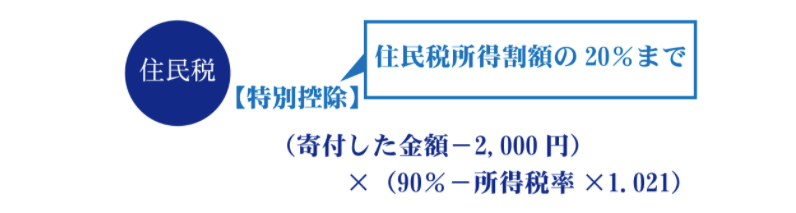

2-2-2.特例控除額の計算方法

特例控除額の計算方法は、以下のとおりです。

寄付した金額から2,000円を差し引いた金額に、「90%-所得税率×1.021」を乗じて算出します。90%は、100%から住民税の税率10%を差し引いた値です。

なお、特例控除額は「住民税所得割額」の20%までとなります。住民税の所得割額は、課税の対象となる所得の金額×税率(基本的に10%)で計算されます。

2-3.メリット③ふるさと納税を選択すれば返礼品も受け取れる

ふるさと納税で相続財産を寄付すれば、相続税・所得税・住民税の節税に繋がるだけではなく、返礼品も受け取ることができます。

ふるさと納税とは、生まれ故郷や応援したい自治体(都道府県や市区町村)を選んで、寄付ができる制度のことです。

相続財産を自治体に寄付するとき、ふるさと納税を利用した場合も相続税の非課税の特例の対象です。

よって、相続税・所得税・住民税の節税だけでなく、寄付金額の30%相当の返礼品(地域の名産品等)を受け取ることができます。

ふるさと納税と相続税について、詳しくは「ふるさと納税で相続税を節税できる?!寄附金控除の要件や注意点を解説」や、国税庁「ふるさと納税(寄附金控除)」をご覧ください。

2-3-1.ふるさと納税ワンストップ特例制度の利用がおすすめ

ふるさと納税ワンストップ特例とは、ふるさと納税をした後に確定申告をしなくても、寄付金控除が受けられる制度のことです。

寄付をする人が給与所得者等であり、寄付先の自治体が5団体以内である場合、ワンストップ特例を利用できます。

ワンストップ特例を適用するためには、寄付した自治体へ、所定の申請書を記入して必要書類を同封して郵送するだけですので、手続きも非常にシンプルです。

ワンストップ特例を利用すると、所得税の寄付金控除が受けられなくなる代わりに、寄付額から2,000円を差し引いた金額のすべてが住民税から控除されます。所得金額に応じて、全額控除されるふるさと納税額の年間上限を超えた金額については、全額控除の対象となりませんのでご注意ください。

詳しくは、総務省「ふるさと納税ポータルサイト」をあわせてご覧ください。

3.相続税の寄付金控除における3つの適用要件

相続税の寄付金控除を適用するためには、以下の3つの適用要件を満たす必要があります。

この章では、上記3つの適用要件の詳細についてご紹介します。

3-1.要件①相続や遺贈によって取得した財産を寄付したこと

相続税の寄付金控除の1つ目の適用要件は、相続または遺贈によって取得した相続財産を寄付したことです。

つまり、相続財産を取得した相続人や受遺者が、自らの意思によって「相続財産による寄付」をしなければ、特例の対象にはなりません。

なお、被相続人の意思で「財産のうち〇〇円を地方自治体に寄付する」と書かれた遺言書を作成し、そのとおりに財産が引き継がれる「遺贈寄付(遺言による寄付)」がなされることもありますが、相続税の寄付金控除の対象外となります。

遺贈寄付について、詳しくは「遺産を寄付する【遺贈寄附】手続き・税金・注意点をプロが解説」をご覧ください。

3-2.要件②相続税の申告期限までに寄付したこと

相続税の寄付金控除の2つ目の適用要件は、相続税の申告期限までに寄付をしたことです。

相続税の申告期限は、被相続人が死亡したことを知った日(通常は死亡日)の翌日から10ヶ月以内と定められています。

つまり、相続税の申告期限までに遺産分割協議を終わらせて相続財産を寄付し、証明書を添付した上で期限内に相続税申告を行う必要があります。

なお、証明書が発行される期間は、寄付先によって大きく異なります。相続税の申告期限までに寄付金受領証明書を受け取ることができる、寄付先を選ぶことも大切です。

相続税の申告期限について、詳しくは「相続税の申告期限・納付期限は10ヵ月!遅れそうなときの対処法も解説」をご覧ください。

3-3.要件③対象の寄付先に寄付をしたこと

相続税の寄付金控除の3つ目の適用要件は、特例の対象となる寄付先に寄付をしたことです。

対象となる寄付先は、国や地方自治体、認定NPO法人、特定公益増進法人などです。

寄付をする際は、事前に窓口へ問い合わせて手続きの方法や、特例の対象となるかどうかを確認しておくと良いでしょう。

3-3-1.国や地方自治体

相続税の寄付金控除の対象となる寄付先は、国や地方自治体(都道府県・市区町村)です。

地方自治体への寄付は「ふるさと納税」が代表的で、返礼品などを受領することもできます。

3-3-2.特定の公益法人

特定の公益法人とは、教育や科学の振興などに貢献することが著しいと認められる公益を目的とする事業を行う特定の法人のことです。

例えば、私立大学・高校などの学校法人や、日本赤十字社・ユニセフ・日本育英会などが特定の公益法人にあたります。

なお、特定の公益法人の範囲は、独立行政法人や社会福祉法人などに限定されており、寄付の時点で既に設立されているものでなければなりません。

また、特定の公益法人が寄付を受けてから2年を経過した日までに、「①特定の公益法人に該当しないこととなった場合」や、「②寄付財産を2年経過日までに公益目的事業の用に供していない場合」も、特例は受けられませんのでご注意ください。

3-3-3.認定NPO法人

認定NPO法人とは、特定非営利活動促進法第2条2項に規定する特定非営利活動法人のうち、一定の基準を満たすものとして都道府県知事または指定都市の長の認定を受けたものです。

さらに、寄付金控除が適用されるのは、設立年数や寄付実績などの一定の条件を満たした団体に限定されます。

認定NPO法人は、内閣府NPO法人ポータルサイト「所轄庁認定・特例認定NPO法人名簿」から検索していただけます。

4.相続税の寄付金控除の計算シミュレーション

相続や遺贈で取得した財産を寄付すると、税負担はどの程度軽減できるのでしょうか。

ここでは、相続財産を寄付すると税負担をどれほど減らせるのかシミュレーションしてみましょう。シミュレーションの条件は、以下のとおりです。

- 相続財産:6,700万円

- 法定相続人:1人

- 基礎控除額:3,600万円

上記の条件にあてはまる人が、相続で取得した財産のうち、現金100万円を地方自治体にふるさと納税したと仮定します。

なお、寄付をした人の課税所得は2,500万円、所得税率40%・住民税率10%と仮定します。

\\CHECK//

実際の節税額は所得状況・家族構成・保険料や控除額によって大きく異なります。必ず専門家に相談をしましょう。

4-1.相続税の減税額

このシミュレーションモデルの場合、相続税は以下のように計算します。

- 遺産総額6,700万円-基礎控除3,600万円-寄付金100万円

=課税遺産総額3,000万円 - 課税遺産額3,000万円×税率15%-控除50万円=400万円

相続税の寄付金控除を適用しなかった場合の相続税は420万円ですので、相続税を20万円節税したこととなります。

4-2.所得税の減税額

所得税の減税額は、寄付金額から2,000円を差し引いた金額に、所得税率40%と1.021を掛けて計算します。

(寄付金額100万円-2,000円)×(所得税率40%×1.021)=40万7,583円

このシミュレーションモデルの場合、40万7,583円を減税できます。

4-3.住民税の減税額

このシミュレーションモデルでは、ふるさと納税を利用して相続財産を寄付しています。そのため、基本控除額と特別控除額の両方を計算します。

(寄付金額100万円-2,000円)×住民税率10%=9万9,800円

(寄付金額100万円-2,000円)×(90%-所得税率40%×1.021)=49万616円

このシミュレーションモデルの場合、基本控除額は9万9,800円、特別控除額は49万616円となります。

4-4.すべての減額分を合計すると?

相続税、所得税、住民税の減額分を合計した結果は、次のとおりです。

| 控除額 | |

| 相続税の減額分 | 20万円 |

| 所得税の減額分 | 40万7,583円 |

| 住民税の基本控除額 | 9万9,800円 |

| 住民税の特例控除額 | 49万616円 |

| 合計節税額 | 119万7,999円 |

100万円の相続財産をふるさと納税で寄付することで、合計で「119万7,999円」も節税できる結果となりました。

相続した財産の寄付は、社会貢献にもつながります。たとえば、地方自治体に寄付した財産は、子どもや高齢者、障害者を支援するための事業などに使われます。

財産を相続したときは、国や地方自治体などへの寄付を検討してみてはいかがでしょうか。

5.相続税の寄付金控除を適用する!相続税申告書の書き方

相続税の寄付金控除を受けるには、相続税申告が必要です。

相続税申告では、申告書第14表の下部にある、「3 特定の公益法人などに寄附した相続財産又は特定公益信託のために支出した相続財産の明細」という項目の記入が必要です。

具体的な書き方は以下の通りですので、参考にしてください。

※国税庁「相続税の申告書の記載例(P.35)」を加工して作成

5-1.相続税申告書には証明書の添付を求められる

相続税申告する際は、「実際に○○万円を寄付した」という証拠となる証明書を添付しなければなりません。

この証明書には、財産の寄付を受けた旨・寄付を受けた年月日・財産の明細・財産の使用目的などが記載されていることが求められます。

例えば、ふるさと納税をしたときは、地方自治体から以下のような「寄付金受領証明書」が送付されます。

引用:仙台市ホームページ「寄附金受領証明書」

相続財産を寄付したら、相続税申告が必要なことを寄付先に伝えて、証明書を発行してもらいましょう。

6.相続税の寄付金控除における5つの注意点

相続税の寄付金控除における、5つの注意点をまとめたので参考にしてください。

6-1.相続税の節税対策としての効果は薄い

相続税の寄付金控除を適用しても、相続税の節税効果そのものは薄いです。

この理由は、相続税を節税できたとしても、手元に残る相続財産も少なくなるためです。

所得税や住民税などの負担を軽減することをトータルで考えるのであれば、節税効果はあるといえます。

しかし、相続財産を減らさずに相続税の負担を軽減させることが目的であれば、他の相続税対策を検討すべきです。

相続税対策について、詳しくは「【相続税の節税事例】相続発生後でも節税はできる!」や「相続税の節税対策20選・生前贈与から相続発生後の対策まで一挙解説!」をご覧ください。

6-2.相続税が0円になっても相続税申告は必要

相続税の寄付金控除を適用することで相続税額が0円になる場合でも、相続税申告は必要です。

この理由は、税務署としては申告書を確認しないと、寄附をした事実を確認できないためです。

寄付をしたために相続税0円になったにも関わらず、相続税申告をしないと、税務署は申告義務の確認のために税務調査を行う可能性も考えられます。

相続税の税務調査について、詳しくは「相続税の税務調査の確率は9%!調査されやすい場合や調査されない対策とは?」をご覧ください。

6-3.相続財産をそのまま寄付すること(換価は不可)

相続税の寄付金控除を適用するためには、相続財産をそのままの形で寄付する必要があります。

例えば、相続した不動産を寄付するのであれば、その不動産を現物のまま寄付しなくてはなりません。

仮に不動産を売却して得た現金を寄付した場合、相続税の寄付金控除を適用できなくなります。

6-4.不動産の寄付は譲渡所得税が課税される可能性あり

不動産を現物のまま寄付する場合、現物資産を譲渡したとみなされて、譲渡所得税(みなし譲渡所得税)が課税される可能性があります。

みなし譲渡所得税とは、個人から法人に不動産や株式等の資産を贈与・遺贈・低額譲渡した場合に、時価で譲渡したとみなして課税される税金のことです。

寄付先によっては、現金の寄付のみを受け付けていることがあるため、事前に確認をしておきましょう。

詳しくは「みなし譲渡とは?所得税・消費税がかかる場合について税理士が解説」をご覧ください。

6-5.宗教法人は相続税の寄付金控除の対象外

お寺などの宗教法人は、相続税の特例の対象となる「特定の公益法人」や「認定NPO法人」などに該当しません。

そのためお世話になったお寺に相続財産を寄付しても、相続税や所得税の寄付金控除は適用されません。

7.まとめ

相続税の寄付金控除を適用した場合、寄付した相続財産は非課税として取り扱うため、相続税の節税に繋がる可能性があります。

所得税や住民税の寄付金控除も適用でき、ふるさと納税を活用すれば返礼品も受け取ることができるなどのメリットもあります。

ただし、相続税の寄付金控除を適用させるためには、一定の要件を満たす必要がありますし、相続税が0円になる場合でも相続税申告が必要です。

くわえて、寄附または支出した人あるいは寄附または支出した人の親族などの相続税または贈与税の負担を不当に減少させる結果となると認められる場合は適用を受けることができません。

必ず相続税に強い税理士に相談した上で、適切な申告を行いましょう。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士法人です。

相続税の寄付金控除を適用した相続税対策はもちろん、最適な寄付額のアドバイスなども承ります。

すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

税務一般編