チェスターNEWS

財産評価基本通達6項(総則6項)の適用が否認された事例【東京地裁判決】

1.はじめに

令和6年1月18日、東京地方裁判所(民事第51部/岡田幸人裁判長)は、「相続税更正処分等取消請求事件」において、相続した非上場株式の相続税評価に係る、総則6項の適用を否認する判決を下しました。

裁判で総則6項の適用が認められなかったのは、本事例が初めてとなります。

本稿では、なぜ本事例で総則6項の適用が否認されたのか、事実関係を元に概要をご案内します。

>>財産評価基本通達6項(総則6項)の適用事例【最高裁判決】

>>国税庁が「総則6項」の適用基準や運用体制を指示

2.相続税更正処分等取消請求事件の概要

甲社の代表取締役であった被相続人は、甲社株式の売却交渉を進めていました。

しかし甲社株式の売却交渉中に被相続人が亡くなり、被相続人が保有していた甲社の株式は、法定相続人らが相続により取得しました。

法定相続人らは甲社の株式を、評価基本通達に基づいた「類似業種比準価額」によって評価して相続税申告したところ、課税庁は評価通達の定めにより評価することが著しく不適当として、総則6項に基づく評価をすべきとし、「相続税の更正処分及び過少申告加算税の賦課決定処分(以下、更正処分等)」を行いました。

これを不服とした法定相続人(原告)らが、更正処分等の取消を求めて訴訟に発展しました。

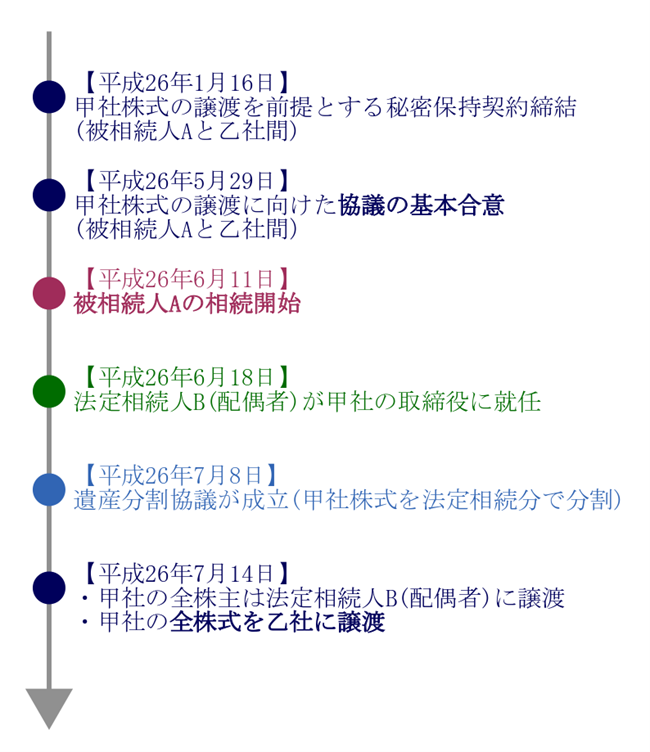

2-1.甲社株式の売却交渉に係る事実関係

平成26年1月16日、甲社の代表取締役であった被相続人Aは、甲社の株式を売却・資本提携等を前提とする協議を進めるにあたり、乙社と情報の秘密保持契約を締結しました。

翌月の2月28日には、M&A等のアドバイスに係る契約を銀行と締結しています。

同年5月29日、被相続人Aと乙社は、甲社株式の譲渡に向けた協議を行うことの基本合意を締結しました。

この際、甲社株式の全部をとりまとめ又は買い集めした上で乙社に譲渡するとしており、甲社の株式の譲渡予定価格は1株当たり10万5,068円としていました(法的拘束なし)。

同年6月2日~6日にかけて、乙社は甲社の買収監査(デュー・デリジェンス)を行ました。

2-2.相続発生後の事実関係

同年6月11日、甲社の代表取締役であった被相続人Aの相続が発生しました。

これに伴い、同年6月18日に甲社の取締役会が行われ、法定相続人B(被相続人の配偶者)が代表取締役に就任し、甲社株式の売却交渉を取り進めることとなりました。

同年7月8日、被相続人Aの相続に係る遺産分割協議が行われ、被相続人が保有していた甲社株式を、法定相続人B・C・D(代表取締役となった配偶者と子供2人)がそれぞれ法定相続分で取得することで協議が成立。

同年7月14日、甲社の全株主は、法定相続人B(被相続人の配偶者)に甲社の株式を譲渡しました。

そして同日に、法定相続人B(被相続人の配偶者)は乙社に対して、甲社の全株式を1株あたり10万5,068円で譲渡する契約を締結しました。

2-3.裁判に至った事実関係

平成27年2月27日、甲社は評価通達178 に定められた大会社に該当していたため、法定相続人B・C・Dは「類似業種比準価額」を用いて、甲社の株式を1株あたり8,186円で評価して相続税申告しました。

平成27年8月7日、仙台国税局長は総則6項の適用により、甲社株式の評価額は、株式価値算定報告書における報告額である、1株あたり8万373円とすることが適当であるとして、更正処分等を行いました。

法定相続人C・D(原告)はこの処分を不服として、当該更正処分等の取り消しを求めて提訴を行いました。

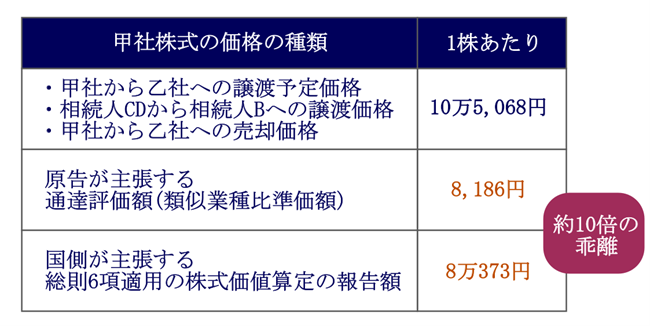

2-4.通達評価額と株式価値算定報告額の乖離は約10倍

以下は、本事例における甲社株式の乙社への売却価額、原告である法定相続人らが主張する通達評価額、被告である国側が主張する株式価値算定報告額です。

原告(法定相続人ら)が主張する通達評価額と、国側が主張する株式価値算定価額は、約10倍と大きく乖離しています。

3.東京地方裁判所の判決

東京地方裁判所は、総則6項を適用して更正処分等を行うことは、平等原則という観念から違法であり、原告(法定相続人ら)の請求を容認すべきとの判決を下しました(原告の勝訴)。

主な争点となったのは、「相続株式を総則6項により評価することの適否」です(他の争点は割愛します)。

本事例では、甲社株式の売却手続きの進行中に、被相続人の相続が発生したものの、その売却手続きが遅れた・生前に売却手続きを完了できていたといった事情は認められませんでした。

さらに、被相続人が相続開始前に乙社と取り交わした基本合意などに法的効力はなく、相続開始後の甲社株式の売却の結果を含めて評価をしても、相続税を軽減する効果(租税回避行為)を持つものではないとしました。

そのため、原告(法定相続人C・D)が相続で取得した甲社株式は、通達評価額を採用すべきと認定したのです。

3-1.価額の乖離のみで「特段の事情」とはいえない

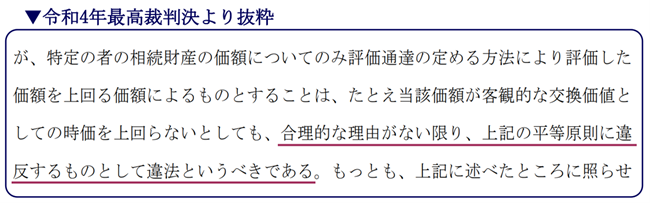

東京地方裁判所は、当該通達評価額と本件算定報告書との間に大きな乖離があるということのみをもって、直ちに「特段の事情」があるということはできないとしました。

これは令和4年最高裁判決と同様の、前提に基づいた考えです。

【出典:最高裁判所第三小法廷「相続税更正処分等取消請求事件(令和2(行ヒ)283) 」】

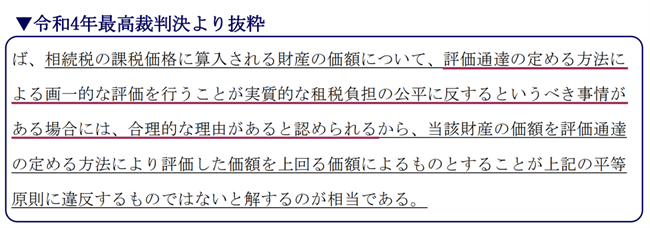

その上で、本事例における原告(法定相続人)らが相続で取得した甲社株式について「評価通達の定める方法(本件では評価通達180に定められた類似業種比準価額)による画一的な評価を行うことが、実質的な租税負担の公平に反するというべき事情(以下、特段の事情)」があるか否かを検討しました。

3-2.甲社株式の売却は租税回避が目的ではないと認定

東京地方裁判所は、「特段の事情」としてどのようなものが挙げられるか、一般論として明示されていないとしました。

そして令和4年最高裁判決は、租税回避行為をしたことによって、納税者が不当ないし不公平な利益を得ている点を問題にしていることがうかがわれると指摘しました。

【出典:最高裁判所第三小法廷「相続税更正処分等取消請求事件(令和2(行ヒ)283) 」】

その上で、本事例は令和4年の最高裁判決とは異なり、被相続人や法定相続人らが、相続税等の租税回避の目的で、甲社株式の売買を行った(行おうとした)とは認められないとしました。

本事例においては、相続開始前に通達評価額を大きく越える金額で売却予定があった甲社株式について、実際に相続開始直後に予定どおりの売却ができ、その代金を相続人らが得たことをもってこの事実を評価しなければ、その事実がなかった他の納税者と原告らとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反すると言えるかどうかによって判断すべきとしました。

3-3.通達評価額より高額での売却自体は問題なし

東京地方裁判所は、相続開始後に事業継承などの株式等事業継承用資産の集約等の理由により、相続財産の一部を売却して現金化することは、別格希有な事情ではないとしました。

評価評価額よりも相当高額で現金化することができても、その売却やそれに向けての交渉をすること自体は何らの不当・不公平もないとしています。

仮に通達評価額よりも相当高額での売却が成立しても、評価通達の定めによる評価をして相続税を申告することが問題視されることは一般的ではないとの考えも示しました。

また、相続開始から一定期間が経過後に、通達評価額よりも著しく高い価格で相続財産を売却できたケースを想定しました。

そうすると、両者は相続財産を高値で処分したことは共通しているにも関わらず、相続開始の直後に相続財産を売却した事例にのみ、通達評価額を越える財産評価を適用することは、明らかに不利であるとも言えるとしました。

これらの点を考慮すれば、令和4年の最高裁判決の事例のような相続税回避行為がない限り、相続開始直後に相続財産の一部を高値で売却することができたとしても、その事実に着目して相続課税をしなければ、他の納税者との間で租税負担に看過し難い不均衡があるとは必ずしも断じ得ないとしています。

3-4.譲渡価格の合意は「特段の事情」とはいえない

本事例は、被相続人本人が相続開始前から売却交渉をしており、その譲渡予定価格についても基本合意し、相続開始直後に通達評価額を大幅に上回る高値で甲社株式を売却できたという事情があります。

しかしこのような場合であっても、最終的に甲社の株式の売却が成立し、原告(法定相続人C・D)らが通達評価額を大幅に上回る代金を現に取得したという実情がなければ、本件算定報告額をもって課税しなければ、他の納税者との間に看過し難い不均衡が生ずるということはできないとしました。

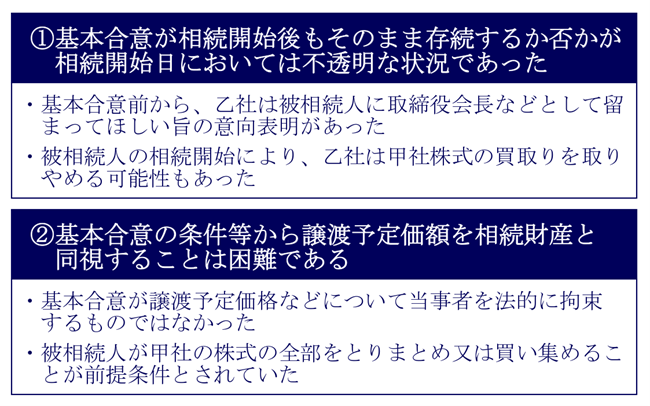

さらに本事例では、以下のような事情がありました。

これらの事実関係から、相続開始前から甲社株式の譲渡予定価額が、事実上合意されていたという事情をもって「特段の事情」ということはできないとしました。

3-5.評価通達は一定の方法で算出した価額を評価額としている

東京地方裁判所は、評価通達はあらかじめ定められた一定の方法で算出された価格をもって、相続財産の価額と評価することとしているとしました(総則6項を除く)。

さらに、相続開始後に行われた具体的な取引価格を参照したり、類似の取引事例を考慮して評価したりする方法は採用していないと指摘しています。

仮に相続開始後の取引などの個別事情を考慮する場合は、以下のような問題があるものの、これらについての基準がないとしました。

・相続開始日と売却時期がどの程度接近していれば売却の事実を考慮するのか

・評価額と売却額にどの程度の乖離があれば総則6項を適用した個別評価をするのか

・個別評価をする場合はどのように評価するのか

この場合、課税庁が個別的にその適否を判断することとなり、恣意的判断が介入したり、他の事例との間で不合理な差異が生じたりする余地があり、納税者間に不均衡や不利益が生ずる可能性を否定できないとしました。

4.総則6項の「特段の事情」にあたる状況も例示された

東京地方裁判所は、総則6項を適用するためには、不均等や不利益などを納税者に甘受させるに足りる程度の、一定の納税者側の事情が必要と解すべきとしました。

つまり、総則6項の適用には「特段の事情」に該当する、租税回避のための積極的行為が必要であるとしたのです。

本事例と令和4年の最高裁判決を元に、2つの例示がなされています。

4-1.例示①本事例の場合

被相続人の生前に実質的に売却の合意が整っており、かつ売却手続きを完了できたにも関わらず、相続税の負担を回避する目的をもって、他に合理的な理由もなく、殊更売却手続きを相続開始後まで遅らせたり、売却期を被相続人の死後に設定しておいたりした場合など

4-2.例示②令和4年最高裁判決の場合

納税者側がそれがなかった場合と比較して、相続税額が相当程度軽減される効果を持つ多額の借入や、それによる不動産などの購入といった積極的な行為を相続開始前にしていたという程度の事情が、特段の事情として必要なものとされる

5.まとめ

令和4年最高裁判決以降、総則6項の適用についてどのように判断されるのかが注目されてきました。

本事例においては、「租税回避行為が認められない限り、総則6項の適用は平等原則という観念から違法である」との判決が下されました。

しかし、今回の東京地方裁判所の判決を不服として、国が控訴をしています。

チェスターNEWSにおいては、引き続き今後の動向に注目し、最新情報をお伝えしてまいります。

※本記事は記事投稿時点(2024年3月25日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:【令和6年能登半島地震】相続税の申告・納付等の期限延長の取扱い