チェスターNEWS

順番を追って記入。一人で土地評価明細書を作成する方法 -1枚目①-

2015/04/13

関連キーワード: 土地評価

被相続人が土地を持っていた場合、相続税申告書の土地評価のために土地評価明細書の提出が必要です。

土地からも相続税は発生するため、所有する土地がいくらなのか評価し、そこから相続税の計算をしなければなりません。

正確な相続税の土地評価を土地評価明細書を用いずに行い、土地の相続税評価を誤った場合、税務署から追徴課税を受けるリスクがあります。

土地を持ち、相続税が発生された方のほとんどが提出しなければならない書類ですが、記入項目はどれも専門知識が必要なものばかりで、一人でやるには時間と根気が必要です。

ゆっくりやろうにも、相続税の申告は相続発生(被相続人の死亡)から10ヶ月以内に行わなければいけませんので、効率よくやることが求められます。

そこで、土地評価明細書の書き方をステップに分けてご紹介します。

明細書の書き方すべてをご紹介するには、膨大なページが必要になりますので、今回は土地評価明細書の1ページ目、上段の記入方法について書きます。

また、路線価などの専門性が高く、すべてをお伝えするのが難しい項目については【参考記事】で別途ご紹介していますので、ここでは全体像を把握しながら読み進めてください。

1.はじめに:土地評価明細書とは?

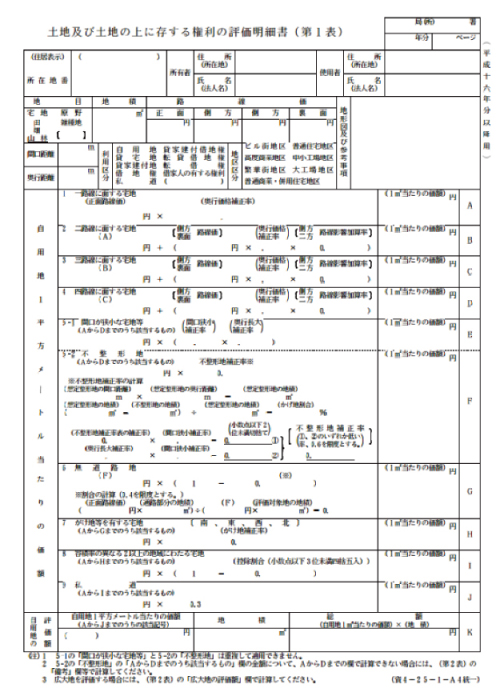

土地評価明細書は以下の書類です。

国税庁のページよりダウンロードできます。

土地及び土地の上に存する権利の評価明細書(第1表)

全2ページあり、提出は評価をした土地を管轄する税務署に相続税の申告書とともに行います。

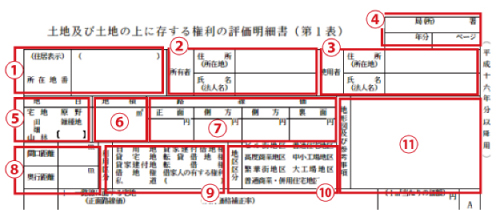

2.記入ステップ ①~⑪

では実際に土地評価明細書に記入を行っていきましょう。

① 評価する土地の所在地を記入

かっこ内は住居、その下に地番を記入します。

地番とは、固定資産税の明細書や登記簿謄本に記載されているものですので、簡単に分かります。

② 評価する土地の所有者の住所と氏名を記入

所有者欄には故人の名前と住所を記入します。

③ 評価する土地を実際に使用している方の住所と氏名を記入

故人が住んでいた自宅等の場合には、使用者欄には故人の氏名と住所を記載し、ずっと空き家であった場合には空白のままにします。

④ 路線価図に記載されている情報を記入

ページ番号は路線価図の右上に記載があります。

26という数字は「平成26年度分」を指します。

26の数字の下が「ページ番号」です。

【参考記事】

路線価評価を調べる方法

⑤ 評価する土地の地目にマルをつけます

地目は、相続税開始時点でどのように使われている土地なのかで判定しますので、実際の使用状況(宅地・田・畑等)を記入する必要があります。

登記簿謄本に記載されているものとは必ずしも一致しませんので、国税庁が定める地目の判断基準にしたがって判断します。

【参考記事】

土地の地目の判定|国税庁

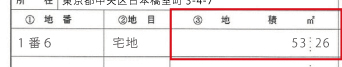

⑥ 評価する土地の地目の面積を記入

原則、登記簿謄本に記載されている地積の数値となります。

見にくいと言われることの多い地積の読み方ですが、下記見本謄本を例にとりますと、「53.26㎡」と読みます。

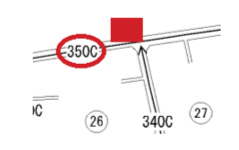

⑦ 路線価を入力

路線価とは、国税庁が定めた土地の相続税評価をするための指標です。その道路に面している土地については、「路線価×面積」をもとに相続税の土地評価を行います。

国税庁の路線価図で評価したい土地の場所を探します。

例えば、評価したい土地が下記の赤い■の部分だとすると、その前面道路に付されている路線価「350C」が正面路線価となります。

350Cは、その道に面している土地は1㎡あたり350,000円で評価することを意味します。

350Cのアルファベット部分Cは、借地権割合を意味しており、通常は使用しません。

このため土地評価明細書の⑦には、350,000円と記入します。

今あげた例は簡単なものですが、実際の評価計算は複雑です。

側面も同様にやればいいかというと、そうではありません。

正面と側面の路線価を算出したうえで間口や奥行を含めて補正計算もしなければならず簡単には説明できませんので、詳しくは【参考記事】をお読みください。

【参考記事】

相続税の路線価の計算方法

⑧ 間口距離と奥行距離

測量図や公図等の図面で図りますが、土地の形は必ずしも正方形といったようなきれいな形はしていません。

代表的なものとして不整形地があり、建物を建てるのに適していない形をした土地のことをいいます。

この不整形地は土地の評価が著しく下がるため、節税対策として不整形地になるように距離をとるということもあります。

■間口距離の求め方

路線価図より間口距離は求められますが、特殊な例も含めて対応しなければ正確な数字はだせません。

【参考記事】

間口距離の求め方

■奥行距離の求め方

間口同様、奥行距離も様々なパターンがあります。

場合によって違うので的確に算出しましょう。

【参考記事】

国税庁 財産評価基本通達20(不整形地の評価)

⑨ 利用区分に〇をつけてください

利用区分は土地をどのような目的で使用しているか、というものですが、利用区分によって土地評価額は変わります。

極端な例ですが、建物が建てられない土地でも利用区分を宅地にしてしまえば、家が建つ土地として評価してしまうということです。

節税をしたいのか、評価をあげたいのか、何をしたいのかで区分を分けます。

【参考記事】

国税庁 財産評価基本通達7(土地の評価上の区分)

⑩ 地区区分に〇をつけてください

地区区分は路線価図にある記号から地区区分を判断します。

⑪ 参考があれば記載します

例えば、土地の計算はどのようにしただとか、補足説明があれば付け加えます。

ただ、ここで補足説明をやると税務局から指摘を受けて書類不備になるので、よっぽどのことがなければ無記入でかまいません。

3.まとめ

土地評価明細書の1ページ目の上段ですが、初めての方にとってはわかりづらいことも多かったかもしれません。

ここで算出したものは、次回の土地評価明細書1枚目の下段でさらに補正を加えて、適切な評価額をだします。

もしご自身の土地での路線価評価をどうしたらいいかわからない場合、無料相談も承っておりますので、お気軽にご質問ください。

※本記事は記事投稿時点(2015年4月13日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:相続税が平成27年から増税!基礎控除の変更点と計算方法【2015年4月版】

【前の記事】:マイナンバー導入で、相続が大きく変わる!