- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 非上場株式(取引相場のない株式)の相続税評価のすべて

- 類似業種比準価額とは?類似業種比準方式で非上場株式の株価が求められる!

類似業種比準価額とは?類似業種比準方式で非上場株式の株価が求められる!

上場会社ではない、非上場の株式会社において、相続や贈与、あるいは譲渡などでその株式が移転される際に株価がいくらで評価されるのかは、課税上、大きな問題となります。

非上場会社の株式には上場会社のような市場での取引で形成される株価がないため、何らかの方法で株式の価値を評価して、株価を決めなければなりません。

その評価方法の1つが、事業内容が似ている上場会社の株価を基準として、そこから非上場会社の株価を算定する「類似業種比準方式」です。同方式によって算出された株価を「類似業種比準価額」といいます。

本記事では、この類似業種比準価額を求めるための評価方法をくわしく解説します。

1.類似業種比準価額とは

類似業種比準価額とは、「類似業種比準方式」という評価方法によって求められる非上場会社の株式の価額、つまり株価です。

1-1.非上場株式にも財産的な価値はある

非上場会社の株式は通常、売買されることはありません。将来の株式公開(IPO)を目指しているようなケースを除き、一般の中小会社では、株式の存在自体が意識される機会も少ないでしょう。

しかし、株式会社の株主には保有株式数に応じた残余財産分配請求権や利益配当請求権などの経済的権利や、株主総会での議決権があることから、非上場会社であっても株式には立派な経済的な価値があります。

そのため、株式が相続や贈与で移転される際には相続税・贈与税の課税対象となりますし、譲渡(売買)で移転されれば、所得税(個人)または法人税(法人)の課税対象となります。

1-2.非上場株式の株価は、評価基準に当てはめて算定される

非上場会社の株式は、株式市場などで売買されることがないため、上場企業のような客観的な株価が形成されていません。

そこで、公平な課税のために、国税庁では、「財産評価基本通達」において、非上場株式の相続財産としての評価方法を定めています。財産評価基本通達は、相続税法に関する取扱いですが、所得税法や法人税法の課税においても、基本的に同通達の評価方法によって算定された株価が用いられることがあります。

同通達で定められた評価方式の1つが「類似業種比準方式」であり、その方式によって求められた株価が「類似業種比準価額」と呼ばれます。

なお、国税庁では「上場株式および気配相場等のある株式“以外”の株式」をまとめて「取引相場のない株式」と呼んでいます。その呼び方は長いので、本記事では以後、取引相場のない株式のことを「非上場株式」と呼びます。

2.非上場株式の評価方法の種類

非上場会社も、その規模や株主の状況は様々です。社長1人で経営している会社もあれば、サントリーや竹中工務店のように日本有数の大企業で、非上場の会社もあります。それらをすべて同じ基準で評価するのは無理があるでしょう。

そこで、財産評価基本通達では、非上場株式の評価方式を何種類か用意して、株主関係や企業規模などにより適用できる評価方式をわけています。

▼非上場株式の評価方式の種類

| 原則的評価方式 | ①類似業種比準方式 | 本記事で説明する方式 |

|---|---|---|

| ②純資産価額方式 | 時価評価した貸借対照表の「純資産の部」の価額を基準にする方式 | |

| ③併用方式 | ①②の併用 | |

| 特例的評価方式 | ④配当還元方式 | 配当金額を基準にする方式 |

これらのうち、どの評価方式を用いるかの決定は、下記の3つの区分によって、順に判断していきます。

(2)会社種類(特定の会社)の区分

(3)会社規模の区分

まず、それぞれの区分の概略を簡単に説明し、どんな会社に類似業種比準価額が用いられるのかを確認しましょう。

2-1.(1)株主の区分:株主が「同族株主」か「少数株主」により、原則的評価方式か特例的評価方式かに区分される

まず、会社の株主構成、およびその株式の保有者が、どのような立場なのかによる区分があります。立場とは、議決権の多数を持つ支配的株主なのか、それとも少数割合しか持たない少数株主なのかといった区分です。

原則的に、同族株主が持つ株式は「原則的評価方式」が適用され、少数株主が保有する株式は「特例的評価方式」(=配当還元方式)が適用されることになります。

なお、同族株主や少数株主の判別については、本記事では詳細は割愛します。くわしく知りたい方は、以下の記事でご確認ください。

(参考):【相続】同族株主のいる会社・いない会社を判定し評価方式を決定するフローチャート

2-2.(2)会社種類の区分:特定の評価会社となるか、それ以外の会社となるか

原則的評価方式の対象となる会社のうち、資産の保有状況や営業の状態等が、以下のように一定の状態の会社は、「特定の評価会社」となります

特定の評価会社は、原則として「純資産価額方式」による評価が採用されます。

▼特定の評価会社の種類

| 比準要素数0の会社 | 直前期末の比準要素(後述)がすべて0の会社 |

|---|---|

| 比準要素数1の会社 | 直前期末と前々期末の比準要素(後述)のうち2つが0の会社 |

| 株式等保有特定会社 | 課税時期において総資産価額に占める株式、出資および新株予約権付社債等の割合が50%以上の会社 |

| 土地保有特定会社 | 課税時期において総資産価額に占める土地等の割合が70%以上または90%以上(会社規模による)の会社 |

| 開業後3年未満の会社等 | 開業後3年未満の会社 |

| 開業前または休業中の会社 | 開業前または休業中の会社 |

| 清算中の会社 | 清算中の会社 |

(参考):株式等保有特定会社とは

(参考):土地保有特定会社とは

(参考):【会社区分別】非上場株式の評価方法を決定する方法まとめ

2-3.(3)会社規模による区分:大会社、中会社、小会社

原則的評価方式に該当する会社(同族株主)であって、かつ、特定の評価会社に該当しない会社は、「大会社」「中会社」「小会社」の3つの会社規模に区分されます。その会社規模に応じて、類似業種比準方式、純資産価額方式、併用方式の、いずれかの株式評価方式が採用されることになります。

なお、ここでの「大会社」「中会社」「小会社」の区分は、財産評価基本通達における株式評価のための区分であって、会社法における「大会社」や中小企業基本法における「中小企業」の定義とは関係ありません。

原則的評価方式における会社規模の区分は、以下の3ステップでおこないます。

2-3-1.ステップ1:従業員数が70名以上か、70名未満かによる判定

従業員数が70名以上の会社は、すべて「大会社」になります。

従業員数が70名未満の会社は、ステップ2に進みます。

- 業種:サービス業

- 従業員数30名

- 総資産価額2億円

- 取引金額5億円

従業員数70名未満なので、ステップ2に進む

なお、従業員数をカウントする際に用いる定義は、以下の通りです。

①「従業員」

社長、副社長、代表取締役、代表執行役、専務取締役などの役員は含みません。一方、法人税法上の「使用人兼務役員」(取締役営業部長など)と「みなし役員」(会長、顧問など)は従業員数に含みます。

②「従業員数」

直前期末以前1年間の継続勤務従業員+(継続勤務従業員以外の従業員の、直前期末以前1年間の総労働時間÷1,800時間)

により求めた数です。

③「継続勤務従業員」

1年間継続して勤務した従業員で、かつ、就業規則等で定めた1週間当たりの労働時間が30時間以上である従業員です。

④「継続勤務従業員以外の従業員」

直前期末以前1年間のうち、1年に満たない期間で勤務していた従業員や、1週間当たり30時間未満の労働時間の従業員です。

2-3-2.ステップ2:従業員数による判定と総資産額による判定をおこなう

下記の表の「従業員数」において該当する会社規模分類と、「総資産価額」において該当する会社規模を確認します。両者が同じであれば、その会社規模区分が、両者が異なる場合は「小さいほうの区分」が、この“ステップ2の区分”になります。

▼会社規模の判定

| ①従業員数 | ②総資産価額(帳簿価額) | ③取引金額 | 会社規模 | ||||

|---|---|---|---|---|---|---|---|

| 卸売業 | 卸売業 小売業・サービス業 | その他 | 卸売業 | 卸売業 小売業・サービス業 | その他 | ||

| 70人以上 | ― | ― | ― | ― | ― | ― | 大会社 |

| 35人超 | 20億円以上 | 15億円以上 | 30億円以上 | 20億円以上 | 15億円以上 | ||

| 4億円以上 | 5億円以上 | 7億円以上 | 5億円以上 | 4億円以上 | 中会社の大 | ||

| 20人超 | 2億円以上 | 2.5億円以上 | 3.5億円以上 | 2.5億円以上 | 2億円以上 | 中会社の中 | |

| 5人超 | 7,000万円以上 | 4,000万円以上 | 5,000万円以上 | 2億円以上 | 6,000万円以上 | 8,000万円以上 | 中会社の小 |

| 5人以下 | 7,000万円未満 | 4,000万円未満 | 5,000万円未満 | 2億円未満 | 6,000万円未満 | 8,000万円未満 | 小会社 |

- 従業員数=「20人超」→「中会社の中」

- 総資産価額=「4,000万円以上」→「中会社の小」

- ステップ2の区分=「中会社の小」

2-3-3.ステップ3:取引金額による判定をおこなう

次に上記表の「③取引金額による区分」で該当する区分と、“ステップ2の区分”とを比較して、「大きいほうの会社規模」が、最終的にその会社の規模区分となります。

- ステップ2の区分=「中会社の小」

- 取引金額=「5億円以上」→「中会社の大」

- 結論=「中会社の大」

2-4.会社規模ごとの非上場株式の評価方式

会社規模が判定できたら、次は会社ごとに分かれている評価方法を確認しましょう。

原則的評価方式においては、大会社、中会社、小会社の区分ごとに、以下のように評価方式が定められています。

▼原則的評価方式における会社規模ごとの評価方式

| 会社規模 | 原則の評価方法 | 容認される評価方法 |

|---|---|---|

| 大会社 | 類似業種比準方式 | 純資産価額方式 |

| 中会社の大 | (類似業種比準方式×0.9)+(純資産価額方式×0.1) | |

| 中会社の中 | (類似業種比準方式×0.75)+(純資産価額方式×0.25) | |

| 中会社の小 | (類似業種比準方式×0.6)+(純資産価額方式×0.4) | |

| 小会社 | 純資産価額方式 | (純資産価額×0.5)+(類似業種比準方式×0.5) |

上記表からわかるのは、「会社規模が大きくなるほど、類似業種比準方式の割合が大きくなることが原則」ということです。

大会社は類似業種比準方式100%、中会社の大は類似業種比準方式90%+純資産価額方式10%、中会社の中は、同75%+25%、中会社の小は同60%+40%となり、小会社では純資産価額方式100%が原則となります。

これは、「会社の規模が大きくなるほど、上場会社に類似させることが妥当だろう」という考えによります。

ただし、評価方法には、「原則」以外に「容認」の方式もあります。

そこで実際には、原則的方法と容認方法の両方で株価を計算して、目的に応じた株価を採用します。

非上場株式の株価が低いほど、課税額も低くなります。そこで、一般的には、原則的方法と容認方法との両方で計算して、低くなるほうの株価が採用されます。

通常、類似業種比準方式を用いたほうが株価は低くなる傾向がありますが、必ず両方を計算してみることがポイントです。

3.類似業種比準方式とは

ここから、類似業種比準方式の具体的な計算方法を解説します。

類似業種比準方式とは、評価対象の株式と事業内容が類似している上場会社(以下「類似業種」と呼びます)の株価(1株当たり)を参考にして、株価を求めたい非上場会社(以下「評価会社」と呼びます)の株価を決定する評価方法です。

ただし、類似業種の株価は、業績(利益額)、財務(純資産額)、配当金額などが複雑に絡み合って形成されています。そのため、業種や規模が似ているからといって、単純に類似株式と評価会社を同じ株価にすることができないのは当然です。

また、非上場株式は、流動性が低い(簡単に売買できない)ことなどから、仮に類似業種と評価会社が同じような事業内容、業績や財務状況であったとしても、非上場株式は上場株式よりも価値が低いと考えられるのが一般的です。

そこで、類似業種比準方式では、上場会社の株価形成へ影響を与える「配当金額、利益額、純資産額」の3つの基準において、類似業種と評価会社との「割合」を求め、その割合によって類似業種の株価を増減させます。

さらに、評価会社が非上場であることを勘案して、一定の調整をします。

このようにして類似業種比準価額を求めるのが、類似業種比準方式です。

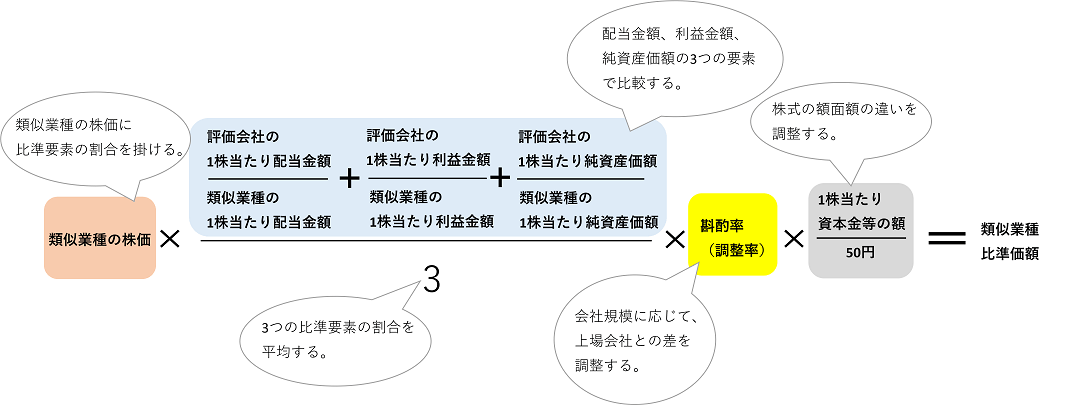

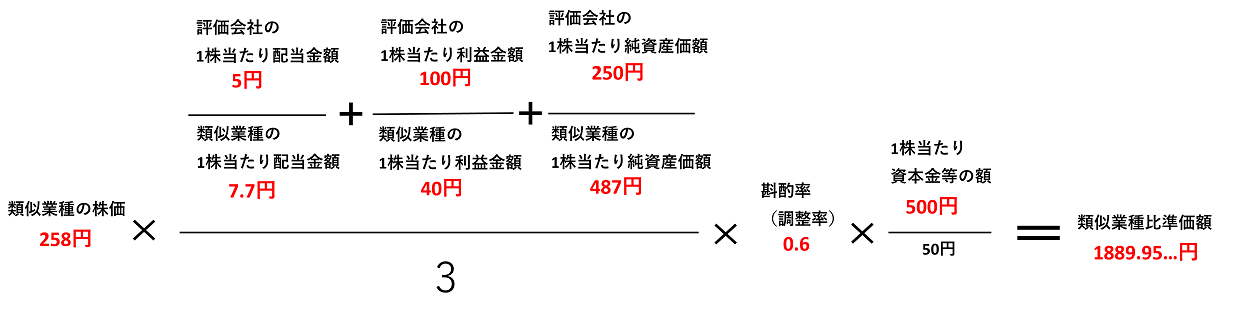

以上の考え方がまとめられているのが、次の類似業種比準方式の計算式です。

▼類似業種比準方式の計算式

上の算式の各要素に当てはまる数字がわかれば、類似業種比準価額は計算できます。

そこで、次に問題になるのが、各要素にどのような数字を用いればいいのかです。

ここでは、以下の5ステップで、類似業種比準方式の各要素の数値を求めていきます。

ステップ(2)類似業種の株価と比準要素の数値を調べる

ステップ(3)評価会社の比準要素の数値を調べる

ステップ(4)斟酌率(調整率)を知る

ステップ(5)各要素を算式に当てはめて計算する

なお、本記事では、類似業種比準方式についてのみ解説します。もう1つの評価方式である純資産価額方式については、下記の記事を参照してください。

(参考):【基礎】純資産価額方式を使った非上場株式の評価方法の考え方

4.ステップ(1)類似業種を確認する

類似業種比準方式を用いるためには、評価会社の業種と、類似業種がわからなければなりません。

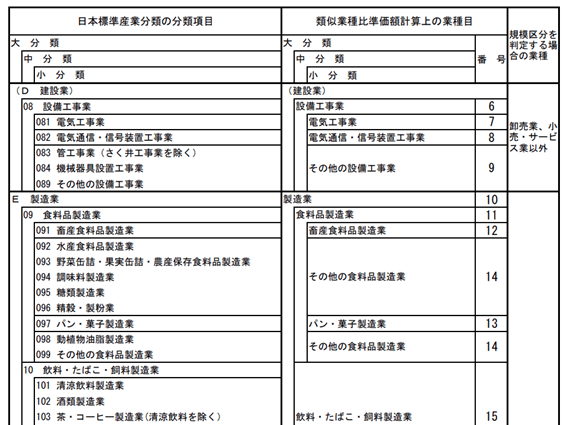

まず、評価会社(非上場株式の発行会社)の業種を確認します。業種は、日本標準産業分類によります。そして、国税庁が公表している「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」を用いて、評価会社の業種と対応する類似業種を確認します。

▼「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」抜粋

表の見方は簡単です。左に列挙されている業種から、評価会社の業種に該当する行を選びます。その右側に掲載されているのが類似業種です。例えば、評価会社が「081 電気工事業」であれば、類似業種は「電気工事業 7」になりますし、「092 水産食料品製造業」であれば「その他食料品製造業 14」が類似業種になります。

なお、同対比表には会社規模の区分判定をする際の該当業種も記載されています。

5.ステップ(2)類似業種の株価と比準要素の数値を調べる

類似業種がわかったら、次にその株価を確認します。

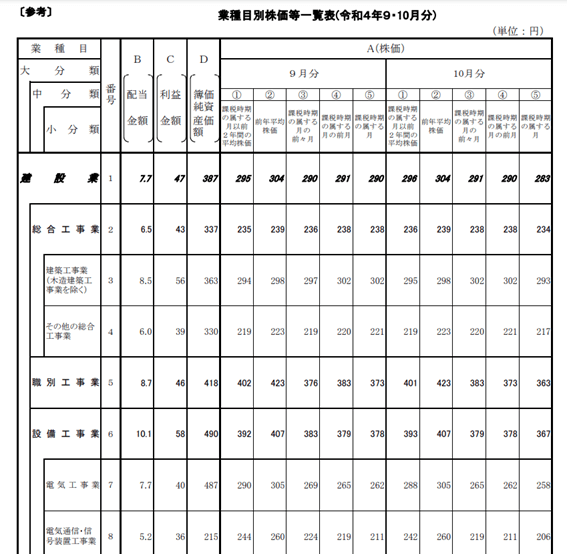

類似業種の株価を調べるには、国税庁が定期的にデータを公表している「業種目別株価等一覧表」を確認します。

▼「業種目別株価等一覧表(令和4年9・10月分)」抜粋

株価については、下記の5通りのデータが掲載されています。類似業種比準価額を求める際には、そのうち最も低い金額を選択することが認められています(財産評価基本通達182)。

②類似業種の前年平均株価

③課税時期の属する前々月の類似業種の株価

④課税時期の属する前月の類似業種の株価

⑤課税時期の属する月の類似業種の株価

また、「業種目別株価等一覧表」には、業種ごとの1株当たりの「配当金額」「利益金額」「簿価純資産価額」の比準3要素も掲載されているので、該当業種の数字をそのまま利用します。

6.ステップ(3)評価会社の比準要素の数値を調べる

類似業種にかんするデータがわかったら、次に評価会社の比準3要素である、「配当金額」「利益金額」「簿価純資産価額」のそれぞれの数値を求めます。

6-1.評価会社の発行済み株式数を求める

株価は、1株当たりの価額です。一方、利益金額や簿価純資産価額は会社全体の数字なので、これを株式数で割って「1株当たりの数字」に揃えないと、評価会社と類似業種の比較ができません。

その際、株式の額面金額(最初に株式を発行した際の金額)が揃っていないと、同じ「1株当たりの価値」として比較できなくなります。そこで、「業種目別株価等一覧表」では額面金額を「50円」に揃えています。

額面金額を50円に揃えるというのは、実際の発行済み株式数にかかわらず、「資本金額を50円で割った数字」を、発行済み株式数とするということです。

2001年の商法改正まで、株式の額面金額が原則的に50円とされていました。現在でも、多くの会社では、額面金額50円で計算した(資本金額を50円で割った)数字が、発行済み株式数になっています。しかし、商法改正から20年以上経っており、額面金額(発行済み株式数)が50円ではない会社も増えています。

そこで、それを揃えるために、資本金額を50円で割った数字を、類似業種比準方式で用いる評価会社の「株式数」とすることとされています。

多くの評価会社では、「資本金額を50円で割った数字=実際の発行済み株式数」になっているはずです。しかし、額面金額が異なるなどで、「資本金額を50円で割った数字」と、「実際の発行済み株式数」とが異なる場合には、「資本金額を50円で割った数字」を発行済み株式数として採用するという点に、十分注意してください。

評価会社の発行済み株式数=直前期末における資本金額÷50円

6-2.評価会社の1株当たり配当金額を求める

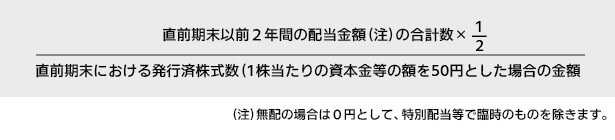

評価会社の1株当たり配当金は、以下の算式で求めます。無配の場合は「0円」となります。

なお、配当に関する留意点は、以下の通りです。

まず、配当金額は、各事業年度中に株式総会決議などにより交付の効力が発生した「剰余金の配当」の金額です。資本金等の減少による配当は除きます。

また、記念配当や特別配当など、毎期継続しない臨時の配当金額がある場合は、その部分は除きます。

6-3.評価会社の1株当たり利益金額を求める

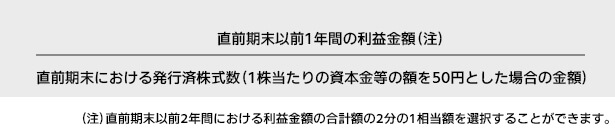

評価会社の「1株当たり利益金額」は、以下の算式で求めます。利益金額がマイナス(損失)の場合は「0円」とします。

この「利益金額」は、企業会計上の利益ではなく、法人税法上の「課税所得金額」をベースとする点に注意してください。

そして、課税所得金額から、次のような要素の加減をしたものが、類似業種比準方式計算上の利益金額となります。

- 非経常的な利益(固定資産売却益など)を控除

- 益金に算入されなかった剰余金の配当(受取配当益金不算入金額)を加算

- 配当に係る所得税を控除

- 損金の額に算入した繰越欠損金控除額を加算

6-4.評価会社の1株当たり純資産価額を求める

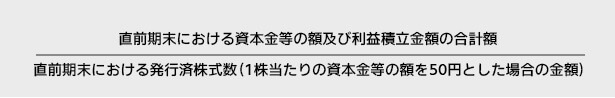

評価会社の1株当たりの純資産価額は次の算式により求めます。

なお、類似業種比準方式における純資産価額は、簿価(帳簿価額)によるものである点に留意してください。

6-5.評価会社の比準要素の時期

評価会社の各比準要素は、基本的には算出する期の直前期末の数字を使います。

ただし、利益金額については、直前期末以前の2年間分の利益金額を合計して、それを2分の1にした数値を利用することもできます。

6-6.比準要素0または1の評価会社は特定の評価会社となる

評価会社の比準3要素のうち、配当金額は、無配であれば0になります。利益金額は直前2期の課税所得が0以下である場合などに、0になります。また、純資産価額は、債務超過であれば0になります。それを踏まえて、先述した特定の評価会社について再度確認します。

直前期末と前々期末の比準3要素のうち2つが0の会社(比準要素1の会社)、または、直前期末の比準3要素がすべて0の会社は、特定の評価会社となり、原則として類似業種比準価額は用いられず、純資産価額方式による評価となります。

7.ステップ(4)斟酌率(調整率)を知る

仮に、評価会社と類似業種が、業績や財務内容などでは同じ程度だとしても、非上場会社は上場会社と比べて、社会的信用度などの数字に表れない部分での評価が一般的には低くなります。また、いつでも株式市場で売買して換金できる上場株式と、基本的に売買ができない非上場株式とでは、財産としての価値は、当然異なるでしょう。

類似業種比準方式においては、そういった部分を最終的に斟酌率(調整率)という数字で調整しています。

比準要素によって比準されて算出された株価に、以下の斟酌率を掛けて、最終的な類似業種比準価額を求めることになります。

- 大会社:0.7

- 中会社:0.6

- 小会社:0.5

8.ステップ(5)計算式に当てはめて計算する

ここまでで、類似業種比準価額の算出に必要な要素はすべて揃いました。あとは、先に掲載した計算式に当てはめて計算すればいいだけです。

では、設例を用いて計算してみましょう。

▼評価会社のデータ

- 業種:電気工事業

- 企業規模区分:中会社の中(斟酌率0.6)

- 直前期末の資本金額:1,000万円

- 直前期末の発行済み株式数:2万株

- 1株当たりの資本金額:500円(株式額面金額500万円)

- 1株当たりの資本金額を50円とした場合の発行済み株式数(資本金額÷50円):20万株

- 年間配当金額(総額):直前期100万円、前々期100万円

- 利益金額(法人税課税所得金額):直前期2,000万円、前々期3,000万円

- 利益金額(法人税課税所得金額)に対して加減する項目:なし

- 純資産価額:5,000万円(資本金1,000万円、利益積立金4,000万円)

(業種目別株価等一覧表(令和4年9・10月分)より)

- 業種目:電気工事業

- 株価:258円(課税時期の属する月の数値を採用)

- 1株当たり配当金額:7.7円

- 1株当たり利益金額:40円

- 1株当たり純資産価額:487円

【計算】

上記の各要素を、先に示した「類似業種比準方式の計算式」に当てはめると、以下のようになります。

まとめると、以下の式になります。

→ 類似業種比準価額は1889円(端数切り捨て)

この会社の類似業種比準価額は1889円となりました。

類似業種に比べて、株価がかなり高いように感じますが、これは類似業種の1株当たり資本金等の額が50円であるのに対して、この会社のそれが500円であるためです。1株当たり資本金等の額が10倍ということは、同額の資本金に対する発行済み株式数が10分の1になるので、そのぶん、1株当たりの株価は高く算出されます。

その処理をおこなっているのが、算式の最後にある「1株当たり資本金等の額500円÷50円」の項は、比準要素を計算する前に1株当たり資本金額(株式額面額)を50円単位に揃えたのを、元に戻して、実際の発行済み株式数に応じた株価とするための処理です。

例えば、もしこの会社の1株当たり資本金等の額(株式額面額)が類似業種と同じ50円で、発行済み株式数が10倍だったとしたら、数式の最後の項は50円÷50円=1となり、この会社の株価は約188.9円になります。その代わり、発行済み株式数は10倍になるので、「株価×株式数」で求められる株式の課税評価額は変わりません。

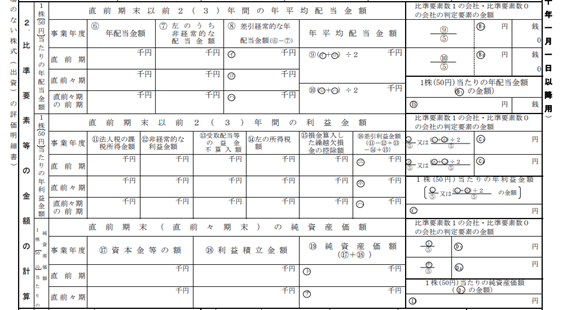

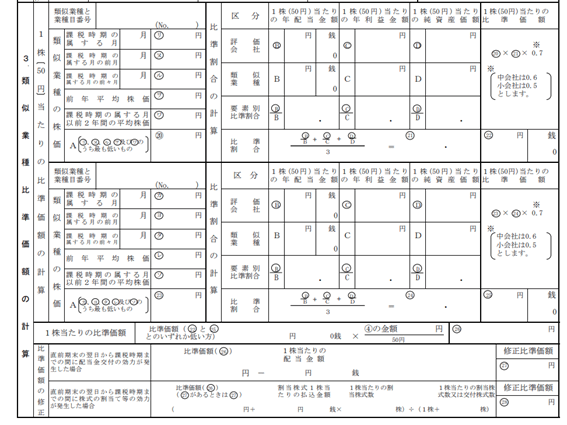

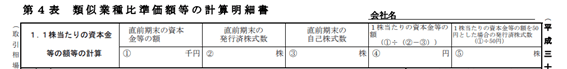

9.相続税申告書「類似業種比準価額等の計算明細書」を確認

非上場株式を相続などで取得した人は、相続税申告書の「第4表 類似業種比準価額等の計算明細書」に類似業種比準価額を記載・添付して申告します。 実際の相続税申告書の作成は、難しい部分が多く、専門の税理士にまかせる方がほとんどだと思います。

しかし、計算明細書の基本は、本記事で解説してきた内容に基づいています。自分では書かないにしても、計算明細書にどんな内容が記載されるのか、概要を理解しておけば、相続税申告がスムーズになるでしょう。

最後に、相続税申告書「類似業種比準価額等の計算明細書」を確認しておきます。

おそらく、ほとんどの方は、非上場株式の株価評価および明細書の記載は、税理士にまかせることと思われますが、念のため、どのような書類が作成されるかを把握しておきましょう。

9-1.1株当たり資本金等の額の計算

資本金額、発行済み株式数、などを記載します。

発行済み株式数は、1株当たりの資本金額50円での数(資本金額÷50円で求めた数字)とする点がポイントです。

9-2.比準要素等の金額の計算

評価会社の比準要素の基礎となる数値、および、1株当たりの比準価額を記載します。利益金額など、正確な計算は複雑な部分もあるため、法人税および相続税にくわしい税理士にまかせましょう。

9-3.類似業種比準価額の計算

類似業種の株価や比準要素の数値(「業種目別株価等一覧表」から転記)、並びに、評価会社の比準要素の数値、各比準要素の比準割合などを記載します。その上で最終的な1株当たりの比準価額を算出します。

10.まとめ:非上場株式を相続する予定のある人は、早めに専門税理士にご相談を

本記事では、非上場株式の評価額の1つである「類似業種比準価額」について、その考え方や求め方をくわしく説明しました。

非上場株式の評価方法には、類似業種比準価額以外にも、純資産価額、配当還元価額があり、類似業種比準価額と純資産価額の併用方式が採用される場合もあります。そして、いずれの方式が適用されるかによって、また類似業種比準価額であれば、比準要素の数値によっても、その評価額は大きく変わります。

業績や財務内容が良好な会社であれば、非上場株式の評価額が数億円、あるいはそれ以上になることも珍しくありません。これを正しく評価することは、相続対策上も非常に重要です。

非上場株式を相続した方はもちろん、将来、非上場株式の相続が見込まれる方も、早めに相続税にくわしい専門税理士に相談することで、適切な相続対策が可能になります。

非上場株式の相続税評価のすべて

非上場株式を相続したら一番の問題になるのは、「市場で定められた価格がないため、いくら相続税を支払ったらいいかわからない」ということ。

非上場株式はまず会社や市場の現状を判断して価額を評価。その評価を元にして相続税を計算します。

では、一体どのようにして評価や相続税を求めるのか。

ステップを追っていけば、すべてがわかるよう必要な情報を全てご紹介させていただきました。

非上場株式の相続税評価のすべてを見る