遺産相続の平均額と年齢は約3,000万円で40代!税理士が詳しく解説

親が亡くなって遺産を相続するときの平均的な遺産の金額はいくらで、そのときの相続人の平均年齢は何歳ぐらいでしょうか。

民間で行われた複数の調査からは、相続人が相続する遺産の平均額はおおむね2,000万円から3,000万円であり、相続人の平均年齢は40代以上とみられます。

調査の結果を見る限り、平均的な家庭では相続税の心配をしなくてもよさそうです。しかし、相続人全員の相続財産を合算した金額が多ければ、相続税がかかる場合があるので注意が必要です。

この記事の目次 [表示]

1.民間の調査で見る相続の平均額

親が亡くなったときにどれぐらいの財産を相続したかについては、網羅的な調査がないため全体像をつかむことは困難です。しかし民間では、遺産を相続した人に相続財産の金額を聞き取る調査を随時実施しています。

この章では、民間の金融機関が行った複数の調査の結果から、遺産相続の平均的な金額をご紹介します。

1-1.2018年の調査では平均2,114万円

三菱UFJ信託銀行は、2018年に「遺言と相続に関する実態調査」を実施しました。遺産相続を経験したことがある人(30歳~69歳の男女664人)に相続した財産を金額換算で聞き取ったところ、平均額は2,114万円でした。

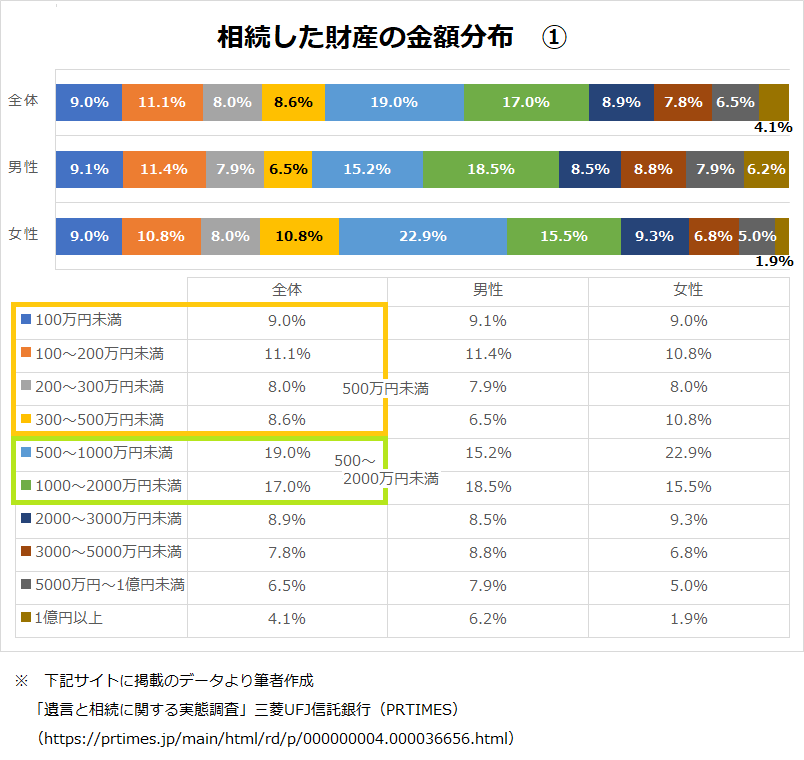

しかし、相続した財産の金額分布をみると、全体の約36%の人は500万円~2,000万円未満の範囲に収まっていました。さらにほぼ同じ割合で500万円未満の人がいました。多額の遺産を相続した人が平均額を押し上げている可能性があります。

また、相続の平均額を回答者の性別ごとに求めると、男性の方が遺産を多く相続していることがわかりました。

- 男性(341人)の平均額:2,885万円

- 女性(323人)の平均額:1,301万円

相続した財産の金額分布を男女別に見ても、高額の遺産を相続する割合は男性の方が高くなっています。

1-2.2020年の調査では平均3,273万円

MUFG資産形成研究所は、2020年に「退職前後世代が経験した資産承継に関する実態調査」を実施しました。一定以上の資産を保有する50代・60代の男女(5,838人)に、親から相続した財産の金額を聞き取ったところ、平均額は3,273万円でした。

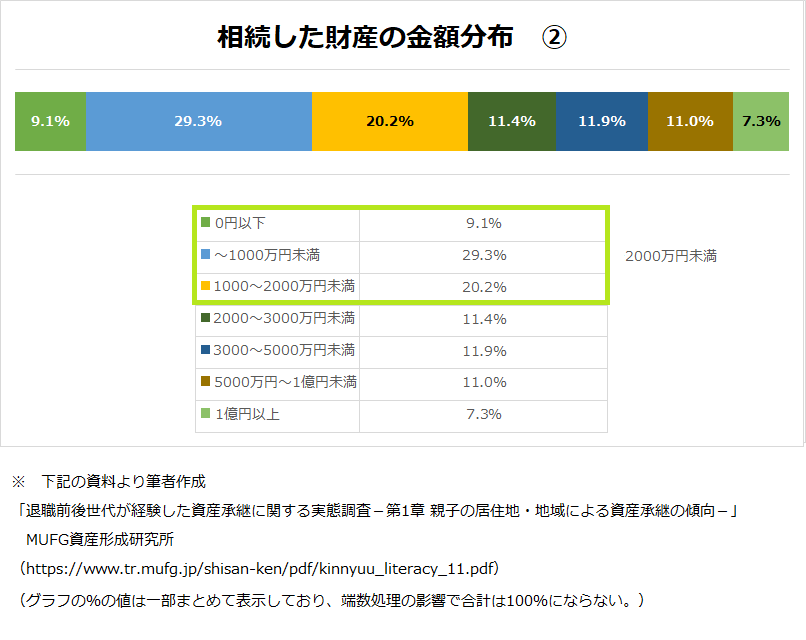

相続した財産の金額の分布は下の図のとおりで、半数以上の人は相続財産の金額が2,000万円未満でした。

この調査では、相続財産の平均額が3,273万円であるのに対し、相続財産の金額が2,000万円未満の人が全体の半数以上を占めています。つまり、多額の遺産を相続した人が平均額を押し上げていることがわかります。参考として、相続財産の金額の中央値(回答があった金額を順に並べてちょうど中央にあたる値)を示すと、1,600万円となります。

なお、この調査は総務省「平成26年全国消費実態調査」の「都道府県別1世帯当たり家計資産の内訳(二人以上の世帯)」に記載された金額以上の財産を保有する人を対象に実施されました。そのため、必ずしも一般的な平均金額を反映していないことに注意が必要です。

2.相続人の平均年齢は40代以上

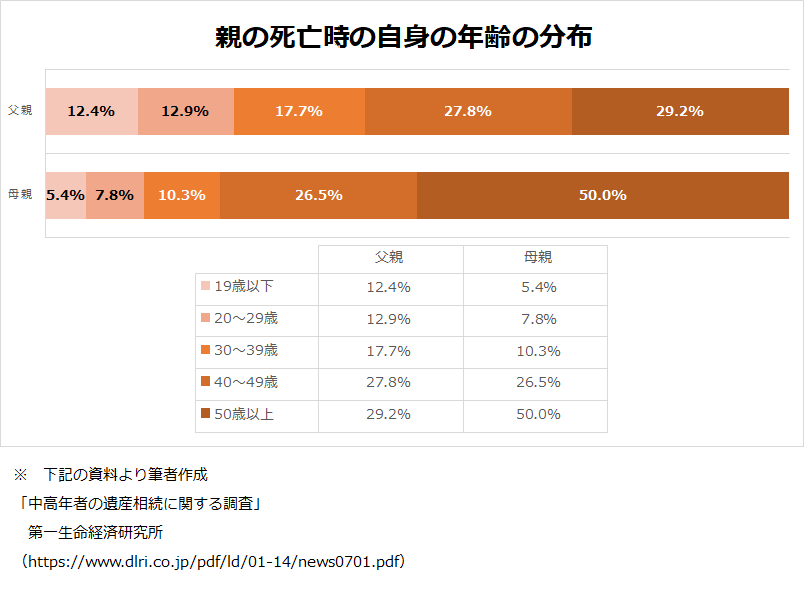

第一生命経済研究所が2005年に実施した「中高年者の遺産相続に関する調査」では、全国の50歳~79歳の男女約700人(※)に、親が死亡したときの自身の年齢を聞き取りました。(※:調査対象768人、有効回収数715人)

この結果、親が死亡したときの自身の年齢の平均は父親の死亡時で39.1歳、母親の死亡時で46.4歳でした。

ただし、片方の親が死亡したときはもう片方の親が遺産をすべて相続することが多いため、これらの平均年齢がただちに相続人の平均年齢を示すとは限らない点に注意が必要です。

親が死亡したときの自身の年齢の分布は下の図のとおりです。多くの人は40代以降で親が死亡していることがわかります。

一方、親から遺産を相続する世代の中心層は50代~60代であるという考えもあります。前章でご紹介したMUFG資産形成研究所の「退職前後世代が経験した資産承継に関する実態調査」では、この考えに基づいて調査対象を50代・60代の男女としています。

3.相続税の課税は故人の遺産総額で判断

ここまで、相続する遺産の平均額と相続人の平均年齢についてご紹介しました。

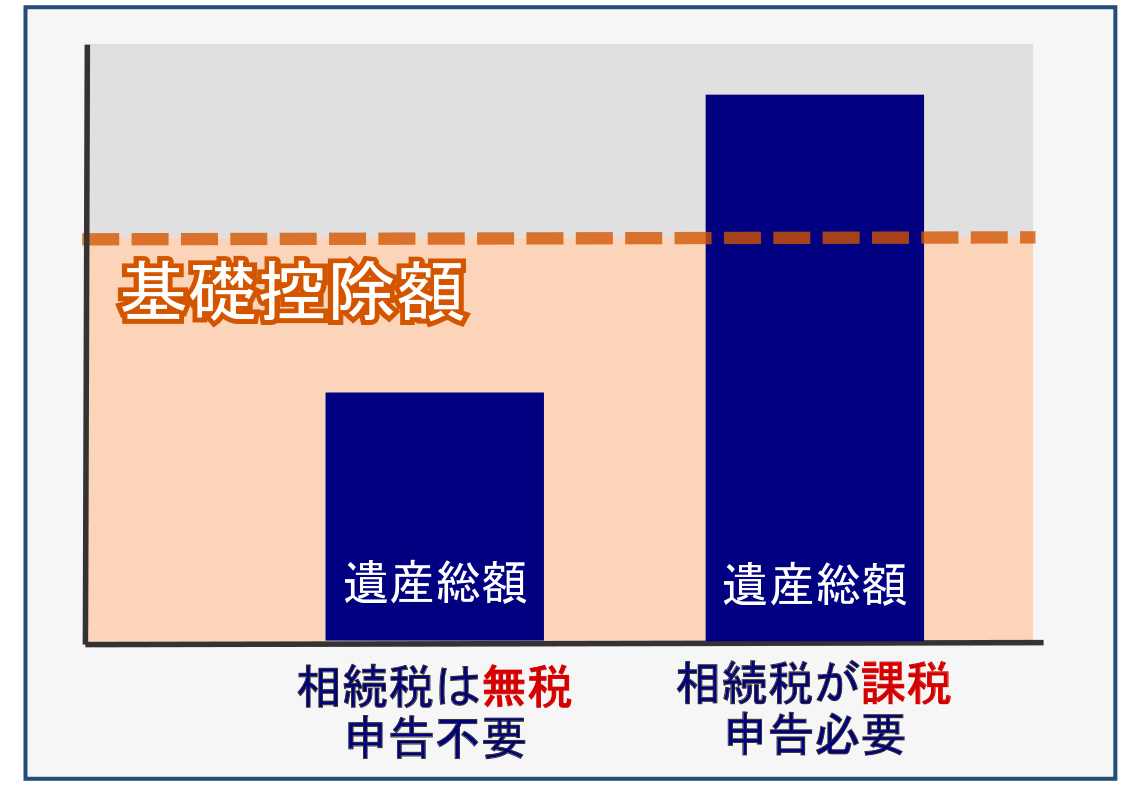

遺産を相続すると相続税の負担が気になりますが、遺産を相続する人すべてに相続税が課税されるわけではありません。

相続税には基礎控除額があり、遺産総額が基礎控除額以下であれば相続税は課税されません。基礎控除額は、相続人が1人であれば3,600万円で、相続人が1人増えるごとに600万円ずつ増えていきます。

相続税の基礎控除額について詳しい内容は、下記の記事を参照してください。

【相続税の基礎控除額】計算式・相続税申告の要否・注意点も解説

| 相続税の基礎控除額の一覧表 | 法定相続人の人数 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

| 8人 | 7,800万円 |

ここまでご紹介してきた相続の平均額から考えると、平均的な家庭では多くの場合、相続税の申告は必要ないと推測できます。

しかし、これらの調査では相続人1人あたりの相続額を聞き取っている点に注意しなければなりません。1人あたりの相続額が少なくても、相続人全員の相続額を合算した遺産総額が多くなる場合は、相続税の申告が必要になります。

MUFG資産形成研究所の「退職前後世代が経験した資産承継に関する実態調査」では、亡くなった親の遺産総額も聞き取っていて、平均額は6,140万円、中央値は3,450万円でした。

4.相続税対策は相続税専門の税理士へ

財産がたくさんあって、死亡後に相続税がかかることが予想される場合は、生前から相続税の節税対策をすることをおすすめします。

相続税の節税対策は、生前贈与や生命保険の加入、不動産の活用など長期的に行うものが多く、早めに取りかかることが大切です。

相続税対策で節税バッチリ!?知って得する11の特例と7つの控除 ほか

相続税対策をお考えの方は、相続税専門の税理士法人チェスターにご相談ください。相続税に関する豊富な知識を生かして生前の相続税対策のご相談も承ります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他