法人化・会社設立でできる相続税対策│目安・仕組みと注意点

個人事業主にとって、法人化(会社設立)は所得税・法人税の節税だけでなく、相続税対策としても非常に有効です。

- 会社への財産移転や役員報酬・退職金の活用により、後継者への資産移転と将来の相続財産増加の抑制が可能

- 年間利益500万円超が法人化(会社設立)の目安

この記事では、個人事業主が法人化(会社設立)が相続税対策になる仕組みや、所得税・法人税の節税効果、デメリット、費用目安について解説します 。

この記事の目次 [表示]

1.法人化(会社設立)は相続税対策になる

法人化(会社設立)は、相続税対策の手段の一つにもなります。その仕組みを解説します。

相続税は、相続などによって得た財産の合計額に応じて課税されます。つまり被相続人の資産が高価であればあるほど、相続人は額に応じた相続税を支払わなければなりません。よって相続税を節税するには、被相続人の資産を生前贈与で減らすなどの対策をとる必要があります。

1-1.後継者(相続人)への財産移転と相続税・贈与税の節約

被相続人の不動産などの資産を会社に売却(贈与・賃貸)することで、会社の資産に組み入れ、相続人が支払うべき相続税や贈与税を節約することができます 。

前述のとおり、相続人に会社から役員報酬や退職金を支払うことで、財産を移転していくことができます。特に退職所得は控除額が大きいため、節税しながら財産を移転できる効果があります 。

1-2.相続財産の増加を抑制する効果

法人化によって、被相続人所有の収益物件を減らすことにより、被相続人個人に収入が集中してしまう(所得税が高額になってしまう)事態を避けることが可能です 。

被相続人の毎年の所得税を減らす効果も期待でき 、結果として生前に手元に残る財産を保全し、将来の相続財産の増加を抑制することにつながります。

2.法人化(会社設立)の節税メリット

相続税以外でも、個人事業主が法人化(会社設立)することで得られる様々なメリットがあります。

2-1.給与所得控除の恩恵が受けられる

サラリーマンは給与を会社から受け取る時に「給与所得控除」といって一定額が差し引かれた後の収入に所得税がかかります。しかし個人事業主は売上から経費を差し引いた利益に対して所得税がかかるため、サラリーマンのような給与所得控除の恩恵を受けることができません。

しかし法人化によって個人事業主が自ら社長になり役員報酬を支給することで、給与所得控除の恩恵を受けることが可能となります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 | |

|---|---|---|

| 1,625,000円まで | 550,000円 | |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 | |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 | |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 | |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 | |

| 8,500,001円以上 | 1,950,000円(上限) | |

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 | |

|---|---|---|

| 1,900,000円まで | 650,000円 | |

| 1,900,001円から3,600,000円まで | 収入金額×30%+80,000円 | |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 | |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 | |

| 8,500,001円以上 | 1,950,000円(上限) | |

※令和7年12月1日に施行され、令和7年分から適用される金額

参考:国税庁「No.1410 給与所得控除」

<具体的な節税効果例>

個人事業主として1,000万円の売上、400万円の経費、600万円の利益がある人が法人化して利益の600万円を役員報酬として支払ったケースを見てみましょう。(※2021年と仮定)

このケースでは法人化した場合に個人事業主の時と比べて年間で約61万円の節税効果が生じています。

2-2.家族に役員報酬を支払うことができる

法人成りのもう一つのメリットとして家族を役員にして給料を支払う所得分散効果があります。

所得税は所得の額に比例して大きくなります。そのため社長一人で全額を受け取るのではなく家族に給料を分散することで、所得税の税率を抑えながら給与所得控除の恩恵を受けることができます。

例えば2-1のケースで、社長が妻を役員にして利益の600万円を社長400万円、妻200万円に分散して支払った場合にはトータルで約86万円もの節税効果が生じます。

会社の役員に妻だけではなく子も入れて役員報酬を支払うことでさらに所得の分散効果は高まり、家族全体の所得が変わらないにも関わらずトータルの税金を抑えることが可能となります。

2-3.2年間消費税を支払わなくてすむ

個人事業を行っていて課税売上が1,000万円以上あれば消費税の納税義務が生じます。消費税の納税について分かりやすく解説します。

例えば540万円(内消費税40万円)で仕入れたものを1,080万円(内消費税80万円)で売った場合、消費税は本来の収支とは関係ないため売上と仕入の差額の40万円分をいったん預かっているという状態になります。

そしてこの預かっている消費税40万円を年に一度申告して税務署に支払うのです。

しかし一つ一つの取引に対して消費税を計算するのは面倒ですので、売上が1,000万円未満の個人事業主や会社は消費税の納税が免除されます。

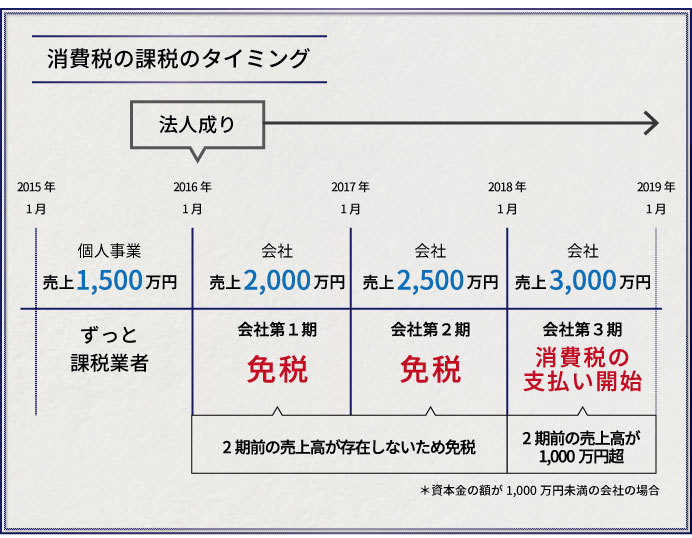

ここで法人化の節税メリットの話が出てきます。 法人は「2期前の売上が1,000万円以上あれば消費税の納税義務が生じる」と定められています。原則として設立1期目と2期目は「2期前の売上」がないため、消費税がかからない免税事業者となるのです。

個人事業主ですでに売上が1,000万円以上あれば、法人化するだけで2年分の消費税が免税されるため大きなメリットなります。

例えば消費税対象として受け取った売上が1,500万円あって、消費税を支払った仕入等の経費が750万円ある場合には 60万円{(1,500万円―750万円)×8%} の消費税の納付義務があります。

この60万円の消費税が2年に渡って免除されるのですから、節税効果は大きいですね。

2-4.赤字を9年間繰り越すことができる

事業を行っていて年間利益が赤字になった場合には、個人事業主で青色申告をしていればその赤字損失を3年間繰り越すことができます。

赤字の翌年に利益が出た場合には税金がその分免除されるため、利益変動の波が大きな事業や赤字体質の事業では非常に大きな影響があります。 この赤字になった場合の損失の繰り越しが、法人であればなんと「9年間」も繰り越すことができます。

個人事業主であれば3年間で過去の赤字が利益と相殺できなくなってしまいます。一方法人であれば9年間も繰り越すことができますから、将来黒字化した時に過去の赤字分を利益と相殺して税負担を抑えることが可能です。

赤字が長期間続く可能性があるが将来は黒字化が見込まれる―。そんな中期的な事業展開をしている個人事業主であれば、法人化することで長い目でみたときの税負担を抑えることが可能となります。

2-5.生命保険を経費にできる

個人事業主が生命保険に加入した場合、確定申告で僅かな生命保険料控除を受けることしかできません。

しかし法人で生命保険に加入すれば、保険の種類にもよりますが支払い保険料の全額~半額を経費処理することができます。

このため法人化を行った後に会社で生命保険に加入することで支払保険料を会社経費にしながら内部留保を行い、社長が会社から退任する際に退職金として支払うという方法が広く行われています。

3.法人化(会社設立)するデメリットとコスト

ここまで個人事業主が法人化する際のメリットを解説してきました。ここまで読んで法人化することに前向きな考えになった個人事業主の人も多いと思います。

しかし法人化することによって、個人事業主の時と比べて増大するコストや税金もあるため注意が必要です。この章では個人事業主が法人化するデメリットについて解説したいと思います。

ただし、法人化によって生じるコスト面でのデメリットはいくつかありますが、そのデメリットを超えるメリットがあることが通常です。法人化によって生じる追加コストを見て諦めるのではなく、メリット・デメリットをしっかり踏まえて判断する視点を忘れないようにしましょう。

3-1.社会保険に加入しなければならない

個人事業で従業員に給料を支払っている場合、常時雇用している職員数が5名以下であれば社会保険への加入は任意となっています。実際、多くの個人事業主は社会保険には加入していないでしょう。

しかし法人化によって株式会社を設立した場合、たとえ社長1人であっても役員報酬を支給する際には社会保険への加入が義務付けられています。社会保険料は厚生年金と健康保険料の2つを会社と従業員が折半で負担する仕組みです。

例えば月額30万円の給与を支払っている時の負担をみてみましょう。

社会保険に加入していなかった個人事業主にとっては、上記の「会社負担分」が追加コストになります。従業員にとっても強制的に社会保険に加入させられることによって手取額が減ってしまいます。

このため職員を雇用している個人事業主が法人化した場合、新たに加入することになる社会保険料によって減少した従業員の手取額を、給与に上乗せすることも度々あります。

社会保険に加入していない個人事業主は、社会保険料の追加コストも試算の上で法人化による有利不利の判定を行うようにしましょう。

3-2.会社設立時に費用が約20万円かかる

株式会社の設立を問われると「資本金が最低でも1,000万円必要なのですよね? 法人化したいのですが資本金がネックで難しいです」と話す個人事業主の人がいます。

この最低資本金1,000万円というのは昔の制度で現在は撤廃され、資本金が1円から株式会社を設立することができます。つまり株式会社はとても簡単に設立することができるようになっているのです。

しかし資本金1円で設立するといっても1円だけで株式会社を設立することはできません。株式会社の設立には公証人の手数料5万円と、登録免許税15万円の合計20万円が必ずかかるためです。

資本金の額は設立する人が自由に決定できますので、株式会社設立に必要な費用は下記の算式で覚えておくとわかりやすいです。

株式会社設立に必要な費用=資本金(自由)+20万円

20万円で株式会社が作れることができるのです。想像していたよりも気軽にあなたも会社の社長になることができます。

3-3.赤字でも毎年7万円の住民税が必要

個人事業主の一年の利益が赤字であれば所得税や住民税は発生しません。一方で株式会社はたとえ年間の利益が赤字であっても必ず納付しなければならない法人住民税の均等割という税金が年間7万円かかります。

赤字額の大小に関わらず年間7万円がかかってしまうため、赤字体質の個人事業主の法人化には注意が必要です。

もっとも法人化を検討している個人事業主はそれなりに利益をあげていることが多いため、この法人住民税の7万円はさほど気にしなくてもいいのかもしれません。

3-4.決算作業・法人税申告の事務負担が増加する

個人事業主であれば、毎年の確定申告を税理士に依頼せずに自分でやっている人も多いかもしれません。しかし法人化すると、毎年会社の決算を組んで法人税申告書を作成する必要が生じます。

法人税申告書は確定申告書よりも専門性が高く作成が難しいため、通常は税理士に法人の顧問というかたちで決算や税務申告作業をお願いすることが一般的です

所得税の確定申告を既に税理士に依頼していた個人事業主の場合も、決算や法人税申告は税理士にとっても負担が大きくなることから税理士報酬が増大します。

一般的には会社の売上や規模によって顧問税理士報酬が決まりますが、少なくとも年間30万円以上の税理士費用がかかると考えておいた方がよいでしょう。

このような税理士報酬も法人化によるデメリットの一つではありますが、トータルでみれば節税効果が大きい方法ですので適切な決算・法人税申告を行うことは重要ですね。

3-5.相続人同士のトラブルのリスク

相続税対策として法人化した場合、会社の経営をめぐり、相続人同士の意見が合わずにトラブルになる可能性があるというリスクも存在します。

親族間だと「言わなくてもわかるはず」とすれ違うケースもあります。相続発生前に、予めよく話して合っておくことが大切です。

4.【目安】年間500万円以上の利益なら法人化(会社設立)のメリットがある!

ここまで個人事業主が法人化(会社設立)をする際のメリット・デメリットについた解説しました。本章では、法人化(会社設立)をすると税制的に有利になる目安について解説します。

個人事業主の方は事業が順調に軌道に乗ってくると売上があがり、利益(=所得)に対して毎年納税する必要があります。

個人事業の利益(=所得)には「所得税及び住民税」が課されます。所得税は、利益が増加するにつれて税率が5%→55%まで少しずつ増えていきます。

参考:国税庁「No.2260 所得税の税率」

上記は所得税率表です。個人事業主の場合には、利益に応じてこの所得税と住民税10%が税金としてかかってきます。

利益が増加するにつれて段々と税率があがっていき、最終的には最高税率が55%となります。半分以上が税金で消えてしまう人もいるのですね

これに対して、法人の利益に対しては「法人税」がかかります。この法人税は個人の所得税と違い、利益に比例した増え幅が少なく、ほぼ一定率となります。

- 利益が400万円以下の部分=約21.4%

- 利益が400万円超~800万円以下=約23.2%

- 利益が800万円超=約34.3%

簡単にまとめますと、個人事業主で、かかる所得税率が法人税率よりも高くなれば法人化した方が税金的に有利ということになります。

その目安となる個人事業主の利益が500万円です。

また法人化することで、個人事業では受けることができなかった様々な税務上の恩恵を受けることができるようになります(本記事中で紹介)。

利益が500万円以上ある個人事業主の方であれば法人化を検討してみても良いでしょう。

本記事のように個人事業主が法人化する際のメリット・デメリットを解説している専門家の記事やブログはたくさんありますが、結局いくら稼いでいたら法人化すればよいのかということが書かれている記事はほとんどありません。

そこでまずはズバリ、個人事業主としていくらの年間利益があれば法人化を検討すべきかをまとめてみましたので参考にしてください。

- 個人事業の年間利益が500万円以下の場合:法人化による節税メリットはなく、逆に不利になります。

- 個人事業の年間利益が500~700万円の場合の節税目安額:30~70万円程度 有利になる人と不利になる人が分かれます。一度税理士に相談にいきましょう。

- 個人事業の年間利益が700~1,000万円の場合の節税目安額:70~120万円程度 ほとんどの個人事業主の法人化が有利となります。法人化によるデメリットも考慮しながら法人化を前向きに検討するとよいでしょう。

- 個人事業の年間利益が1,000万円以上の場合の節税目安額:100万円以上 個人事業主のままでは損をしてしまいます。一刻も早く法人化を検討するとよいでしょう。

※法人化による節税の有利不利は一概に判断できるものではなく、役員や従業員の数等によって大きく変動します。必ず税理士の助言のもと法人化の有利不利を検討してください。

この表の年間利益額を参考にすることで、あなたが法人化すべきかどうかがおおよそ分かったかと思います。

5.会社形態は株式会社がおススメ

法人化によりメリットが得られることが分かったあとは実際に法人を設立することになりますが、大きく分けて4種類があります。

- 株式会社

- 合同会社

- 合資会社

- 合名会社

この4つの会社形態の内、大半の人が1の株式会社形態を選択するため他の形態での解説は省略しますが、株式会社に最も近い法人形態としては2の合同会社があります。LLCと言われることもあり、知っている方も多いでしょう。

この合同会社は株式会社のお手軽版といったところで、設立費用が株式会社の20万円に対して半額の10万円程度でできるおいう点でコスト面では有利です。

ただし対外的には、信用力や知名度の高い株式会社の方が営業面や経営面で遥かに優れています。合同会社(LLC)で設立を考える人は、法人化後も一人で事業を行い対外的な営業や信用力があまり重要でない事業を行う人に限定されるでしょう。

このため個人事業主で法人化を行う際の会社形態は、「株式会社」というのが基本原則と考えてよいでしょう。

6.年間500万円以下の利益でも法人化するメリットはある!

この記事では個人事業主が法人化を検討する際に、税金やコスト面という目に見える数字を元に有利不利を解説してきました。

しかしたとえ利益が500万円以下でも、株式会社にするメリットはいくつもあります。

- 対外的な信頼性が増す

個人事業と株式会社であれば対外的には株式会社の信頼性が高いといえます。今後の事業拡大において取引先への営業等が必要な場合には、個人事業ではなく株式会社形態が最終的には事業の拡大に貢献することもあります。 - 採用活動が行いやすい

事業が拡大してきて人を雇用するようになった時には採用活動を行います。その際にも個人事業主よりも株式会社の方が採用しやすいというメリットがあります。働く側も信頼できる職場で働きたいという考えがあり、会社形態の方が優秀な人材を集めやすいでしょう。 - 融資を受けやすくなる

事業拡大の際に銀行から融資を受けることがありますが、そんな時にも株式会社の方が銀行の審査に通りやすいというメリットがあります。金融機関としても会社組織として事業を行っている点を評価してくれるためです。 - モチベーションになる

会社を設立すると創業者は「代表取締役」という肩書がつきます。自分が会社の代表だという意識を持って事業に取り組むことでモチベーションのアップにつながります。

たとえ利益が500万円をきっていて税金的には不利でも、いつかは事業を拡大して頑張っていこうと考えて最初から会社形態で事業をスタートする人もいます。

7.まとめ

この記事では個人事業主が法人化する際のメリット・デメリットを中心に解説してきました。現在年間で利益が500万円以上出ているような事業を行っていれば、法人化を検討することでトータルの支出額を抑えることができるかもしれません。

法人化による有利不利の判断は税金だけではなく社会保険料負担増等も考慮する必要があるため、専門家である税理士に相談にいきアドバイスを受けるとよいでしょう。

なお、平成27年に相続税および贈与税の税制改正があったように、基礎控除額の引き下げや、相続税率の引き上げなどが行われる可能性もあります。節税対策を行う際には、税理士に最新の税制を確認するようにしましょう。

相談できる税理士がいない方は、条件にあった税理士を無料で紹介してくれる税理士ドットコムの利用がおすすめです。

また、「会社設立までは自力で行いたい」という方は、マネーフォワードやfreeeを使って会社を設立すると、設立費用が自力で設立するよりも安価に済むケースがあるので確認しておくと良いでしょう。

マネーフォワード会社設立はこちら >>

会社設立freeeはこちら >>![]()

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他