チェスターNEWS

相続開始年度の国外財産調書・財産債務調書制度が改正【令和2年度】

1.はじめに

令和2年度税制改正法の施行に伴い、令和2年12月18日に国税庁が「『内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律(国外財産調書及び財産債務調書関係)の取扱いについて』の一部改正について」を公表しました。

令和2年度の税制改正では、相続開始年の年分に係る「国外財産調書制度」と「財産債務調書制度」の見直しが行われました。

相続によって取得した国内外の相続財産を、相続が発生した年分の国外財産調書・財産債務調書へ、正確に記載することが難しいと考えられたのが制度改正の背景です。

また制度改正に伴い、過少申告加算税の特例の「軽減措置の適用判定」や「加重措置の対象外となるケース」も明確化され、改正通達には制度の取り扱いが新設されています。

本稿では、具体的にどのような改正が行われたのかご紹介しますが、まずは各制度の概要(提出義務者や提出期限)を確認しておきましょう。

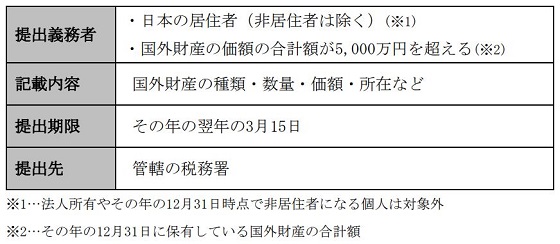

1-1.国外財産調書制度の概要

国外財産調書制度とは、居住者(非居住者を除く個人)が保有している、国外財産の詳細を記載した調書の提出を求める制度のことです。

保有している国外財産が国外にあるか否かの判定は、財産の種類・所在地・受け入れをした営業所(事業所)の所在地などにより、その年の12月31日の現況で行います。

例えば、不動産であればその所在、有価証券であれば口座開設した金融機関の営業所などの所在で判定します。

国外財産調書制度について、詳しくは「国外財産調書制度と納税管理人」、もしくは国税庁のホームページをご確認ください。

>>国税庁「国外財産調書の提出義務」

>>国税庁「国外財産調書制度FAQ」

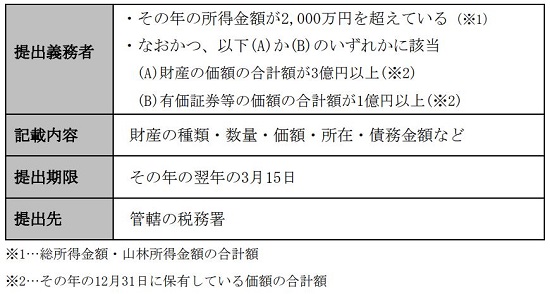

1-2.財産債務調書制度の概要

財産債務調書制度とは、国内外で保有している財産や債務の詳細を記載した調書の提出を求める制度のことで、平成27年の税制改正により創設されました。

なお、国外財産調書を提出した場合は、財産債務調書に国外財産を個別に関する記載は必要ありません(国外財産調書に記載した価額の合計や国外債務については記載の必要あり)。

財産債務調書制度について、詳しくは以下国税庁のホームページも併せてご覧ください。

>>国税庁「財産債務調書の提出義務」

>>国税庁「財産債務調書制度FAQ」

2.相続開始年分の国外財産調書・財産債務調書は相続財産を除外できる

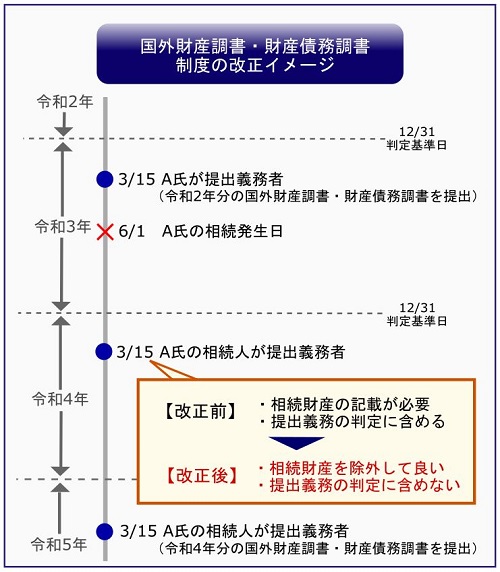

令和2年度の税制改正では、相続開始年の12月31日を判定基準日とする財産に係る国外財産調書と財産債務調書(翌年3月15日が提出期限)では、相続や遺贈によって取得した国内外の相続財産を除外して提出しても良いとされ、提出義務の判定にも含まれません。

文章だと少しイメージし辛いので、令和3年6月1日に相続発生したと仮定した時系列イラストで確認してみましょう。

上記シミュレーションの場合、令和3年6月1日に発生した相続によって、A氏の相続人が取得した国外財産や相続財産については、令和4年3月15日が期限となる国外財産調書や財産債務調書に除外して記載できるということです。

仮にA氏の相続人が、これまでに国外財産調書や財産債務調書の提出義務がなかった場合、書類の提出義務もありません。

A氏の相続人が国外財産調書や財産債務調書に記載して提出する義務があるのは、相続が発生した令和3年の翌々年の令和5年となります。

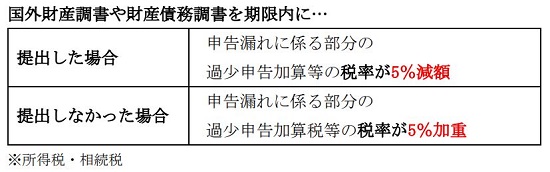

3.過少申告加算税等の特例(減額措置と加重措置)

国外財産調書・財産債務調書の適正な提出を促すため、相続した国外財産に対する相続税の修正申告等(修正申告・期限後申告・公正や決定)があった場合の、過少申告加算税や無申告加算税の特例措置が設けられています。

ただし、国外財産調書や財産債務調書を提出しなかった理由が、「相続した財産を有する者の責めにきすべき事由がない場合」などに該当する場合、加重措置の対象にはなりません(次章で解説します)。

この他、国外財産調書については、正当な理由なく故意に提出しなかった場合や、虚偽の内容を提出していた場合、違反行為とみなされ「1年以下の懲役又は50万円以下の罰金」に処されることがあります。

ただし、提出期限内に提出しなかった場合については、情状により、その刑を免除することができることとされています。

3-1.過少申告加算税等の軽減措置の適用判定

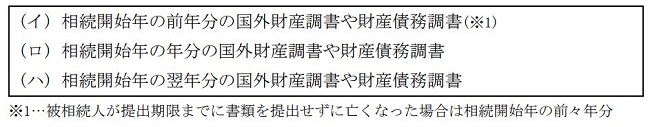

国外財産調書・財務債務調書の過少申告加算税等の軽減措置の適用判定は、以下(イ)~(ハ)のいずれかに記載があれば「過少申告加算税等の税率が5%軽減」されます。

前章のシミュレーションモデル(令和3年6月1日に相続発生)を例にすると、令和2年・令和3年・令和4年分のいずれかに相続財産が記載されていれば、仮に申告漏れや記載ミスがあったとしても、過少申告加算税等の税率が軽減されるということです。

ただし、(イ)~(ロ)のいずれにも記載されていない場合は「過少申告加算税等の税率が5%加重」されます。

4.過少申告加算税等の加重措置の対象外となるケース

国外財産調書や財産債務調書の提出がない場合等の過少申告加算税の加重措置では、以下に当てはまるケースの場合は加重措置の対象外となります。

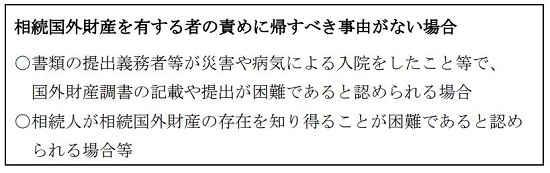

・相続国外財産を有する者の責めに帰すべき事由がない場合(国外財産調書)

・相続財産債務を有する者の責めに帰すべき事由がない場合(財産債務調書)

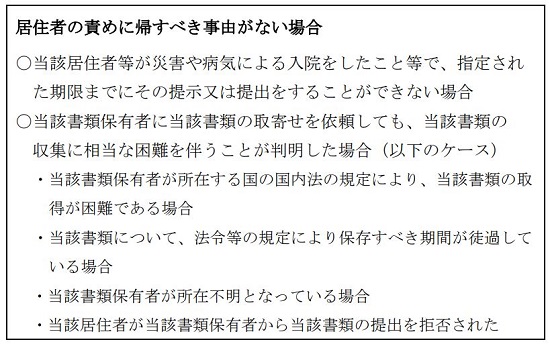

・居住者の責めに帰すべき事由がない場合(国外財産調書)

なお、これらの過少申告加算税などの加重措置の対象外となるケースの取り扱いは、令和2年分以降の所得税や、令和2年4月1日以降に相続や遺贈によって取得した財産に係る相続税について適用されます。

4-1.相続国外財産を有する者の責めに帰すべき事由がない場合

「相続国外財産の存在を知りえることが困難であると認められる場合」とは、相続人が財産調査を尽くした事実がある上で、被相続人が生前に一部の相続人しか知りえない方法によって財産を管理し、その一部の相続人から事実を知らされず、相続国外財産の存在を知らなかった場合などが該当します。

4-2.相続財産債務を有する者の責めに帰すべき事由がない場合

相続財産債務を有する者の責めに帰すべき場合とは、先述した「相続国外財産を有する者の責めに帰すべき事由がない場合」と同じ取り扱いとなります。

4-3.居住者の責めに帰すべき事由がない場合

当該居住者と当該書類保有者の間に支配関係や親族関係などがある場合や、当該居住者が当該書類保有者の事業の方針について実質的に決定できる関係がある場合などは、「書類の収集に相当な困難を伴う」とは言えないため注意をしてください。

5.さいごに

国外財産調書や財産債務調書は、納税者に適切な情報開示を求めるための制度です。

ただ、相続によって取得した財産を、相続開始年分の国外財産調書や財産債務調書に正確に記載することが難しいことから、国内外の相続財産の除外記載や提出義務が見直されました。

また、過少申告加算税の特例における軽減措置の適用判定や、加重措置の対象外となる事由も明確化されています。

国内外に財産をお持ちで国外財産調書・財産債務調書制度に該当される方は、今一度制度の最新情報を確認すると共に、専門家である税理士に相談をしましょう。

※本記事は記事投稿時点(2021年3月29日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:住宅取得等資金に係る贈与税の非課税措置が拡充【令和3年度・4年度改正】