チェスターNEWS

未分割申告後に二次相続が発生…税額変動ありでも更正の請求ができない?!

1.はじめに

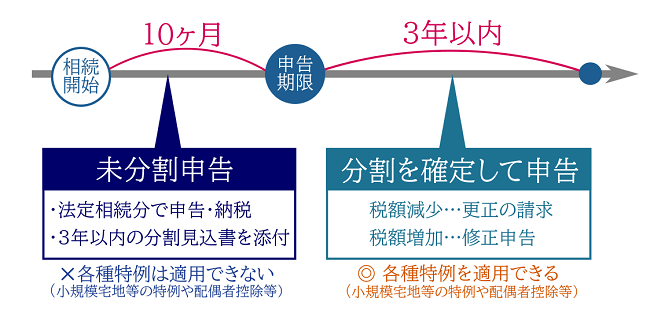

相続税の申告義務があるものの、相続税の申告期限までに遺産分割が終わらないケースがあります。

このような場合は、一旦法定相続分で相続したと仮定する「未分割申告」を行い、実際に分割が確定した後で相続税法の特則により「更正の請求」をすることができます(相続税法32条1項 )。

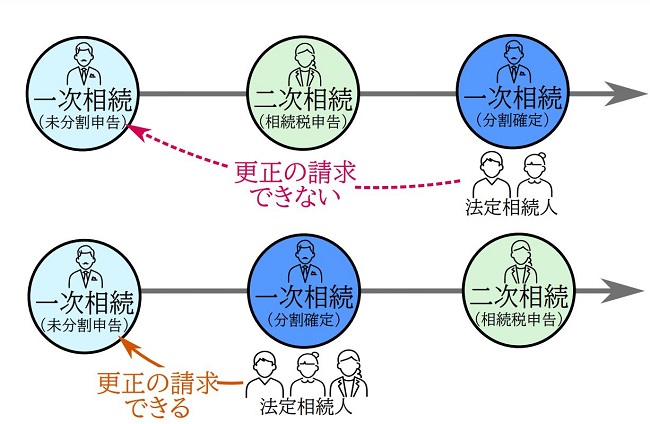

しかし、一次相続において未分割申告をし、分割が確定しないまま先に二次相続の申告を行った場合、その後一次相続の分割確定によって二次相続の申告税額が変動したとしても、二次相続の相続人は一次相続に対して更正の請求を行うことはできません。

本稿では、未分割申告後に二次相続が発生したケースにおける、更正の請求の留意点についてご案内します。

2.そもそも「未分割申告」とは?

未分割申告とは、相続財産が未分割のまま相続税の申告期限を迎えた場合、一旦法定相続分で遺産を取得したと仮定して相続税の課税価格を計算して行う、いわゆる“仮の申告”のことです(相続税法第55条 )。

未分割申告の際には「申告期限後3年以内の分割見込書」を添付し、申告期限から3年以内に遺産分割を確定させる必要があります(一定のやむを得ない事情により、3年以内に遺産分割できなかった場合、更なる延長規定も設けられています)。

なお、「配偶者控除(配偶者の税額軽減)」や「小規模宅地等の特例」等の規定は、遺産分割が完了していることが要件となりますので、未分割申告では適用できません。

そして実際に遺産分割が確定してから、定められた期限内に「更正の請求」もしくは「修正申告」を行うことで、各相続人の納税額の調整を行います。

未分割申告について、詳しくは「相続税の申告期限までに遺産分割が間に合わない場合の未分割申告 」をご覧ください。

3.未分割申告後に行う「更正の請求」や「修正申告」とは

未分割申告後に実際の分割割合が確定した場合、本来の納税額に差額が出る可能性があります。

この場合、相続税額が減少したら「更正の請求」を、逆に納税額が増加したら「修正申告」を行うことができます。

3-1.納税額が減少したら「更正の請求」

相続税の納税額が減少した場合は、遺産分割協議の成立の翌日から4ヶ月以内に限り、相続税法に基づく「更正の請求」を行うことができます。

なお、未分割申告の際に適用できなかった「小規模宅地等の特例」や「配偶者控除(配偶者の税額軽減)」等の規定は、更正の請求をする際に適用を受けることができます。

更正の請求について、詳しくは「相続税の更正の請求とは?請求期限や請求方法を解説 」をご覧ください。

3-2.納税額が増加したら「修正申告」

相続税の納税額が増加した場合にも、修正申告書を提出することができることが規定されています(相続税法第31条1項 )。

修正申告について、詳しくは「相続税の修正申告を自分で提出するときの流れ-申告すべき事例もチェック 」をご覧ください。

4.未分割のまま二次相続!税額変動があっても「更正の請求」はできない

一次相続において未分割申告を行ったものの、分割が確定しないうちに二次相続が発生し、二次相続の相続税の申告期限を迎えたとしましょう。

二次相続の申告では、二次相続の被相続人の財産だけではなく、一次相続における未分割申告によって取得した「法定相続分(特例や税額控除の適用なし)」を含めて申告することとなります。

一次相続の分割確定をすれば、各種特例や税額控除を適用できるため、二次相続の申告税額が減少する可能性があります。

しかし、一次相続の分割確定に伴って二次相続の税額に変動があったとしても、二次相続の相続人が一次相続に対して更正の請求を行うことはできません。

この理由は、相続税法における更正の請求は、相続分の異動(未分割の遺産が生じた相続など)が発生して、課税価格や納税額に異動が生じた場合の特則であるためです。

4-1.過去の判例を確認してみよう

平成26年3月14日に静岡地方裁判所(順号12431) において、「相続税法32条1項1号に基づく更正請求の可否」が争点となった税務訴訟があり、同裁判所は以下のような見解をしています。

相続税法32条1項1号は(…中略…)未分割の遺産につき、一旦相続税法55条の規定による計算で税額が確定した後、遺産の分割が行われ、その結果、既に確定した相続税額が過大になるという後発的事由について特別に更正の請求を許したものと解され、当初の申告に存在するとされる過誤の是正を求めることを目的とするものではない。

そうすると、相続税の申告の前提となる相続財産の価額は、申告(その後に更正があった場合にはその更正)により確定した価額を基礎とするべきであって、当該遺産に関する先行の相続について上記申告後に遺産分割が成立し、その結果上記申告に係る相続財産が変動したという場合には、相続税法32条1項1号に基づく更正の請求をすることは許されないものと解される。

【引用:国税庁「税務訴訟資料第264号-50(順号12431) 」】

この他にも、同裁判所は「一次相続の相続税の申告と二次相続の相続税の申告は別のものであるから、二次相続の相続税の申告において、一次相続に関する事由が考慮される余地はない」との見解も示しています。

4-2.シミュレーション例

父親・母親・長男・長女の4人家族において、父親の相続(一次相続)が発生したものの、申告期限までに分割が確定しなかったため、法定相続分(母親1/2・長男1/4・長女1/4)で未分割申告をしたとします(各種控除適用なし)。

そして分割が確定する前に母親の相続(二次相続)が発生したため、二次相続の相続人である長男と長女は、母親の相続財産は「母親の自己財産+一次相続の法定相続分1/2」の合算として、全てを2分の1ずつ取得として申告を行いました。

その後、父親の相続に関して遺産分割協議が成立したため、一次相続と二次相続の相続税申告につき、更正の請求を行おうと考えました。

この場合、相続税法の特則による更正の請求については、一次相続については可能ですが、二次相続についてはできないということになります。

理由は上述の通り、相続税法の特則による更正の請求は、あくまで未分割の遺産が生じた相続にのみ適用できるものだから、ということです。

仮に母親の相続が発生する前に、父親の相続財産の分割が完了しており、修正申告及び更正の請求をしていれば、母親の実際取得分が法定相続分を下回った場合は、二次相続における相続財産(母親の財産)が少なくなりますので、二次相続における相続税申告も、実情に合わせた内容で作成することができます。

このような場合、二次相続の相続税申告につき更正の請求ができないとなると、本来納めるべき税額より多く納めてしまった、という状況になるでしょう。

ただし実務上は、二次相続に対して更正の請求ができるよう、二次相続を未分割申告により行う等の対応をしているケースも見受けられます。

4-3.国税通則法に基づく「更正の請求」はできる可能性あり

二次相続の申告期限から5年以内であれば、個別の判断により、国税通則法第23条1項 に基づく「更正の請求」ができる可能性があります。

この個別の判断とは、税額等の計算が法律に従っていなかった等の、具体的な事実が認められた場合などが該当します。

5.まとめ

一次相続で未分割申告をしている状態で二次相続が発生した場合、課税関係が複雑になり、税額の誤り等が発生しやすい状況になります。

一次相続と二次相続が相次いで相続が発生したケースにおいては、必ず相続税に強い税理士に相談をした上で、適切な税務処理を行いましょう。

※本記事は記事投稿時点(2023年1月16日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:特定居住用財産の買換え特例~税制改正で2年延長&省エネ基準が追加~