相続税の修正申告を税理士が解説!やり方・期限・必要書類など

相続税の申告額が本来納めるべき額より低かったり、還付金を多く受け取っていたりすると修正申告の手続が必要です。

修正申告を怠ると、延滞税や過少申告加算税、重加算税などのペナルティが生じる可能性があります。不動産の評価額を誤って算出していたり、申告後に新たな財産が判明したりしたときに修正申告が求められます。

本記事で修正申告が必要な具体例や手続を確認し、慌てず迅速に対応していきましょう。

なお、日常では「相続税の追加申告」と言うこともありますが、正式な用語ではありません。基本的に「修正申告」を指します。本記事では、この「修正申告」について解説します。

この記事の目次 [表示]

1.相続税の修正申告とは-税金を追加で納める手続

相続税の修正申告とは、税金を追加で納める手続のことを指します。

一度提出した相続税の申告書について、以下のようなケースで税額が申告した金額と異なることになった場合は、申告書の修正手続をおこない申告をやり直さなくてはなりません。

相続税申告書の修正手続が必要なケース

- 財産評価や税額計算に誤りがあった

- あとから遺産が見つかった

- 遺留分侵害額請求をおこない相続財産が増加した

- 法定相続分での遺産分割による申告後、異なる割合で分割した(申告期限内に遺産分割ができなかったため)

申告書の修正手続は、相続税額が不足していたか過大であったかによって異なります。

| 手続 | ケース | 方法 |

|---|---|---|

| 修正申告 | 相続税の申告額が少ない場合 | 税金を追加で納める |

| 更正の請求 | 相続税を納めすぎた場合 | 税金を払い戻してもらう |

1-1.相続税の申告額が少ない場合に『修正申告』が必要

申告した相続税額が正しい金額よりも少なく、相続税の申告期限(相続開始から10ヵ月以内)を経過していた場合は、「修正申告」が必要です。税務署に修正申告書を提出し、修正申告の手続をします。修正申告書は税務調査で更正を受けるまでであれば、いつでも提出できます。

修正申告では不足した税額と、延滞税や加算税を支払うことになります。相続税額が少ないことに気がついた場合は1日も早く修正申告をおこないましょう。

なお相続税の申告期限内の場合は、修正申告ではなく「訂正申告」手続になります。

1-2.相続税を納めすぎたときは税金を取り戻す『更正の請求』をおこなう

申告した相続税について納めすぎであることが判明し、税金を取り戻したい場合は更正の請求手続をおこないます。更正の請求期限は申告期限から5年以内(被相続人の死亡から5年10ヵ月以内)です。しかし、以下の特別な事情がある場合は、申告期限から5年を過ぎていても更正の請求が可能です。特別な事情がある場合の更正の請求期限は「特別な事情を知った翌日から4ヵ月以内」です。

申告期限から5年経過後も更正の請求が可能なケース

- 未分割の状態であった被相続人の財産を分割した

- 認知や廃除により相続人が異動した

- 遺留分侵害額請求により相続した財産を譲り渡した

- 被相続人の未分割財産を分割したことで軽減措置や特例の適用が可能となった

- 遺贈を定めた遺言書が見つかった、または遺贈の放棄があった

参考:相続税の更正の請求はいつまで?必要書類・手続き方法も解説

2.相続税の修正申告書を自分で提出する4つのステップ

相続税の修正申告は、修正申告書を税務署へ提出する必要があります。以下の手順に従い手続すれば、自分で修正申告ができます。

相続税の修正申告書を自分で提出する4つのステップ

- 『相続税の申告書』を入手する

- 修正申告書を記入する

- 修正申告書を提出する日までに納税を済ませる

- 税務署へ提出する

2-1.『相続税の申告書』を入手する

令和4年分までは修正申告用の様式がありましたが、令和5年分以降は廃止されています。

修正申告に必要な事項は通常の「相続税の申告書」の様式に記入し、第1表の「修正」の欄に○印をつけます。

▲相続税の申告書第1表のイメージ

相続税の申告書は、国税庁のWebサイトまたは全国の税務署で入手できます。

参考:国税庁「相続税の申告書等の様式一覧(令和7年分用)」

2-1-1.令和4年分以前は修正申告用の様式に記入

令和4年分以前の申告について修正申告を行う場合は、修正申告用の様式に記入します。

▲相続税の修正申告書のイメージ

国税庁のWebサイトの場合は、「相続税の申告書等の様式一覧」のなかから「修正申告用」の申告書を選択します。必ず提出が求められる修正申告書は以下の2点です。

修正申告において必ず提出する修正申告書

- 第1表 相続税の修正申告書

- 第15表 相続財産の種類別価額表(修正申告用)

上記の他に、該当する申告書類を提出します。たとえば、配偶者の税額軽減を適用することになった場合は「相続税の申告書等の様式一覧」の「相続税の申告書」欄にある「第5表 配偶者の税額軽減額の計算書」を提出することになります。提出書類の誤りに注意しましょう。

2-2.修正申告書を記入する

修正申告で納付する税金を算出するために、修正申告書に必要事項を記入します。代表的な記載事項は以下のとおりです。

| 修正申告書(令和5年分以降) | 記載事項 |

|---|---|

| 第1表 相続税の修正申告書 | 修正申告であることの表示(○印) 修正申告金額 修正前の税額 修正申告による納付(還付)税額 |

| 修正申告書(令和4年分以前) | 記載事項 |

|---|---|

| 第1表 相続税の修正申告書 | 修正前の課税金額 修正申告金額 |

| 第15表 相続財産の種類別価額表(修正申告用) | 修正後の相続財産の種類別価額 |

被相続人の相続開始日が平成28年以後の場合、相続人全員のマイナンバーの記載が必要です。「マイナンバーカードの写し」または「マイナンバーの通知カードと本人確認書類の写し」の添付も必要になります。

2-3.修正申告書を提出する日までに納税を済ませる

修正申告により増加した相続税は、修正申告書を提出する日までに延滞税と併せて納付します。納付書の記載方法は、相続税申告時と同じです。納付書の書き方については以下の記事を参考にしてください。

参考:【相続税申告と納付書】書き方や入手方法、納付方法を解説

2-4.税務署へ提出する

修正申告書へ必要事項を記入し、添付書類とともに税務署へ提出します。提出方法は、税務署窓口への提出や郵送、電子申告(e-Tax)があります。電子申告の利用対象者は平成31年1月1日以降に相続などにより財産を取得した人(令和元年分以降の申告)です。

2-4-1.【注意】修正申告固有の期限はないが早めの申告が必要

修正申告書は税務調査で更正を受けるまでであれば、いつでも提出できますが、相続税額が少ないことに気がついた場合は1日も早く修正申告することをおすすめします。修正申告では相続税の申告期限から納税するまでの期間分の延滞税を支払うことになる(注)ため、修正申告を自らすぐにしたほうが、延滞税の節約となるためです。

(注)期限内申告書の提出後1年以上経過して修正申告又は更正があった場合(重加算税が課された場合を除く。)には、法定納期限から1年を経過する日の翌日から修正申告書を提出した日又は更正通知書を発した日までは延滞税の計算期間から控除されます。

また、税務調査の事前通知より前に自主的に申告する場合は、過少申告加算税が課されません。税務調査の事前通知より後であっても、税務調査を受けるまでに申告する場合は、過少申告加算税の税率が軽減されます。

3.相続税の修正申告をおこなうべき事例4つ

相続税の申告書を提出したあとに以下のような事例が生じた場合、相続税の修正申告手続をする必要があります。

相続税の修正申告をおこなうべき4つの事例

- 財産評価額の算定でミスが生じていた場合

- 申告後に新たな財産の存在が判明した場合

- 遺産分割協議がまとまらず仮の申告で済ませていた場合

- 誤って相続税の特例制度を適用した場合

3-1.財産評価額の算定でミスが生じていた場合

相続財産の評価方法が複雑な場合、評価の間違いがあり、評価額が増える可能性も考えられます。たとえば、遺産に土地がある場合、形状や権利関係によっては正確な評価が難しく専門家でも評価が異なる場合があるのです。評価額の計算が心配な場合は再評価の依頼を検討しましょう。

3-2.申告後に新たな財産の存在が発覚した場合

申告書に記載していない被相続人の財産が新たに見つかり、相続財産が増える場合は、相続税額が変わるため修正申告が必要です。遺産分割協議において新たな相続財産が判明したときの分割方法等が決められていない場合は、再度、遺産分割協議をおこなわなければなりません。新たに見つかった財産を取得した相続人が修正申告をおこなう場合、他の相続人も追加の相続税が発生する可能性があります。相続税額の総額は、各人の相続税額を合計して計算するためです。

参考:相続税の算出方法

3-3.遺産分割協議がまとまらず仮の申告で済ませていた場合

相続税の申告期限まで遺産分割協議がまとまらず法定相続分で仮の相続税申告をしていた場合、実際に取得した財産が申告よりも増える場合は修正申告をおこないます。取得した金額が申告よりも少なくなった場合には更正の請求をおこなうことで、納めすぎた税金を取り戻せます。

参考:【相続税の未分割申告】時効・デメリット・書き方などを解説!

3-4.誤って相続税の特例制度を適用した場合

相続税の納税額を軽減できる特例がありますが、特例を誤って適用していた場合は修正申告が必要となります。各々の特例によって、適用要件が異なるため、心配な場合は要件を満たしているか再度確認しましょう。

相続税の特例制度や適用要件については、以下の記事を参考にしてください。

参考:【相続税の控除】活用できる税額控除6選&その他の控除3選を紹介

4.修正申告をした際に課されるペナルティ

相続税の修正申告をして税金を追加で納めた場合、正しい税額の納付が遅れたことになるため、以下の税金が課される可能性があります。

| 税金 | ケース |

|---|---|

| 延滞税 | 修正申告をして相続税を追加で納める場合 |

| 過少申告加算税 | 税務署の指摘などにより相続税の不足が発覚した場合 |

| 無申告加算税 | 相続税の申告自体をおこなっていない場合 |

| 重加算税 | 仮装・隠ぺいをおこなった場合 |

4-1.申告期限が過ぎている場合は延滞税が発生

修正申告をして相続税を追加で納める場合は相続税の法定納付期限(相続開始のあったことを知った日の翌日から10ヵ月以内)から納付するまでの日数に対して「延滞税」が課税されます。

延滞税の計算式と税率は次のとおりです。

延滞税の計算式

追加で納める税額×延滞税の割合(税率)×日数÷365日

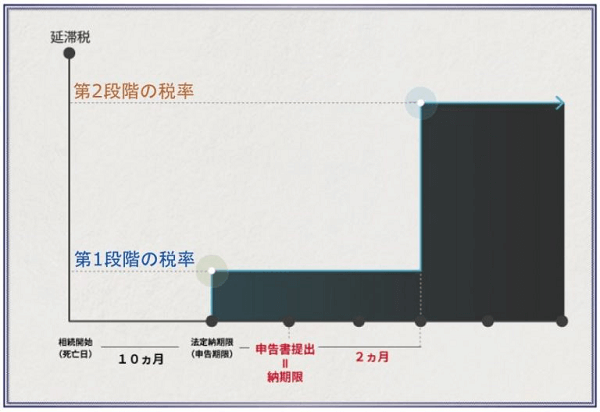

延滞税の割合(税率)は、修正申告の本来の納付期限(修正申告書を提出した日)の翌日から起算して2ヵ月を経過しているか、していないかで異なります。令和3年1月1日以後の税率は以下のとおりです。

| 期間 | 令和3年1月1日以後の税率 |

|---|---|

| 納付期限から2ヵ月以内 | 年7.3%または「延滞税特例基準割合+1%」のいずれか低い割合 |

| 納付期限から2ヵ月経過 | 年14.6%または「延滞税特例基準割合+7.3%」のいずれか低い割合 |

4-1-1.相続税の延滞税の税率は毎年変動

▲延滞税の税率のイメージ

相続税の延滞税の税率は毎年変動します。上記の「延滞税特例基準割合」が、銀行の「新規の短期貸出約定平均金利」という指標に連動して変動しているためです。

年ごとの延滞税の税率は、国税庁ホームページの「延滞税の割合」を参照してください。

延滞税を具体例で計算してみましょう。

たとえば、相続税の申告期限が令和5年1月31日であり、申告期限内に申告をおこない相続税を納税したとします。その後令和5年5月31日に修正申告をおこない、追加の納税額が100万円となった場合の延滞税は、以下のとおりとなります。追加の納税額は、修正申告をおこなった日に納税したものとします。

なお、令和5年分の延滞税の税率は、納期限から2ヵ月以内で年2.4%、納期限から2ヵ月経過後は年8.7%でした。

| 延滞税 | 計算式 |

|---|---|

| 7800円 | 100万円×2.4%×120日÷365日≒7890円(100円未満切捨) |

相続税の申告から1年以上経過してから修正申告をする場合は、延滞税の一部免除期間も設定されています。

延滞税の税率や計算方法、免除期間や適用条件については以下の記事で解説しています。

参考:【相続税の延滞税】税率・計算方法・免除の特例について解説

4-2.税務署の指摘により判明した場合は過少申告加算税が発生

税務署の指摘(税務調査の事前通知を受けたあと)により追加納付の必要が発覚し、修正申告をして相続税を追加で納める場合は、延滞税に加えて「過少申告加算税」が課税されます。

過少申告加算税の計算式は次のとおりです。

過少申告加算税の計算式

追加で納める税額×過少申告加算税の税率

過少申告加算税の税率は、修正申告のタイミングや追加で納める税額によって異なります。税務調査の事前通知を受ける前に自主的に修正申告をした場合、過少申告加算税は課税されません。

過少申告加算税は、修正申告時期により、以下のように税率が異なります。

| 修正申告の時期 | 税率 |

|---|---|

| 税務調査の事前通知前 | なし |

| 税務調査の事前通知後から税務調査まで (更正・決定予知前)の期間 | 追加の納税額の5%相当額。 追加の納税額が当初の納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については10%。 |

| 税務調査後 | 追加の納税額の10%相当額。 追加の納税額が当初の納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%。 |

過少申告加算税を具体例で計算してみましょう。

たとえば、相続税の申告期限内に申告をおこない相続税を納税後、修正申告をおこなったとします。追加の納税額が40万円となった場合の過少申告加算税は、以下のとおりとなります。

| 申告の時期 | 過少申告加算税 | 計算式 |

|---|---|---|

| 税務調査の事前通知より前に自主的に修正申告 | なし | – |

| 税務調査の事前通知から税務調査までに修正申告 | 2万円 | 40万円×5% |

| 税務調査を受けてから修正申告 | 4万円 | 40万円×10% |

参考:相続税の修正申告はどんな時に必要? 修正のペナルティーは?

4-3.相続税の申告自体をおこなっていない場合は無申告加算税の対象

期限を過ぎてから自主的に申告したときや、税務調査やその事前通知を受けてから申告した場合は、無申告加算税が課税されます。

無申告加算税の計算式は次のとおりです。

無申告加算税の計算式

新たに納める税額×無申告加算税の税率

無申告加算税の税率は次のとおりです。

無申告加算税も、過少申告加算税同様、期限後申告のタイミングにより、税率が異なります。

| 期限後申告の時期 | 納付税額50万円までの部分 | 納付税額50万円を超え300万円までの部分 | 納付税額300万円を超えた部分 |

|---|---|---|---|

| 税務調査の事前通知前 | 5% | ||

| 税務調査の事前通知後から税務調査まで(更正・決定予知前)の期間 | 10%(※1) | 15%(※1) | 25%(※1、3) |

| 税務調査後 | 15%(※1、2) | 20%(※1、2) | 30%(※1、2、3) |

(※1)前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算される。

(※2)期限後申告等があった日前5年以内に無申告加算税または重加算税を課されたことがある場合は、10%加算される(※1とのいずれかを適用)。

(※3)納付税額が300万円を超えることに納税者の責めに帰すべき事由がない場合は、「50万円を超え300万円まで」の税率を適用。

無申告加算税の税率は、申告の時期や納める税額によって異なります。また過去5年以内に無申告があった場合には、さらに税率が加算されます。

税務調査の事前通知を受ける前に自主的に相続税の期限後申告をした場合は、無申告加算税が5%課せられます。しかし、法定申告期限内に納付だけ済ませているなどの要件を満たし、かつ、1ヵ月以内に期限後申告すれば課税されません。

無申告加算税を具体例で計算してみましょう。

たとえば、相続税の申告期限を過ぎてから相続税申告と50万円の納税をした場合、無申告加算税は以下のとおりとなります。

| 申告の時期 | 無申告加算税 | 計算式 |

|---|---|---|

| 税務調査の事前通知より前に自主的に申告 | 2万5000円 | 50万円×5% |

| 税務調査の事前通知から税務調査までに申告 | 5万円 | 50万円×10% |

| 税務調査を受けてから申告 | 7万5000円 | 50万円×15% |

参考:相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説

4-4.仮装・隠ぺいをおこなった場合は重加算税の対象

税務調査において、課税を免れるために財産を隠し虚偽の申告をした、証拠書類を偽装したと判断された場合は、重加算税の課税対象とされます。重加算税は過少申告加算税や無申告加算税の代わりに課税されます。

重加算税の計算式は次のとおりです。

重加算税の計算式

追加で納める税額または新たに納める税額×重加算税の税率

重加算税の税率は次のとおりです。

| 申告の種類 | 税率 |

|---|---|

| 過少申告(申告書を提出していた場合) | 35% |

| 無申告(申告書を提出していなかった場合) | 40% |

なお、次のいずれかにあてはまる場合は、税率が10%加算されます。

- 過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合

- 申告期限が令和6年1月1日以降で、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合

5.相続税の修正申告に少しでも不安が残るならプロに相談を

相続税の申告額が本来納めるべき額よりも低かったり、還付金を多く受け取っていたりすると修正申告の手続が必要です。財産の評価額は正しく計算しましょう。また、申告後、新たな財産が判明した場合は速やかな修正申告手続が大切です。正しく申告することで、延滞税や過少申告加算税、重加算税などの課税を抑えられます。

これから相続税申告をおこなう場合や、申告済みの相続税申告が正しいかどうか不安な場合は、ぜひ一度税理士法人チェスターにお問い合わせください。相続税の専門家が一人ひとりの悩みに寄り添い、適した対策方法をご提案いたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編