【相続税の未分割申告】時効・デメリット・書き方などを解説!

相続税の申告は、遺産分割ができてから、つまりどの遺産を誰が相続するかを決めてから行うことが通常です。

しかし、さまざまな事情で遺産分割が相続税の申告期限に間に合わないケースもあります。

そのような場合は、遺産が未分割のままで仮の申告をしておいて、あとで遺産分割ができたときに申告内容を修正します。

ここでは、遺産が未分割の場合の相続税の申告方法と、遺産分割が申告期限に間に合わないときの注意点をご紹介します。

相続税の申告期限が迫っているにもかかわらず遺産分割の話し合いがうまくいっていない人は、ぜひ参考にしてください。

未分割申告について動画でも解説中です!こちらもご覧ください。

この記事の目次 [表示]

1.遺産分割が相続税の申告期限に間に合わないときは未分割申告をする

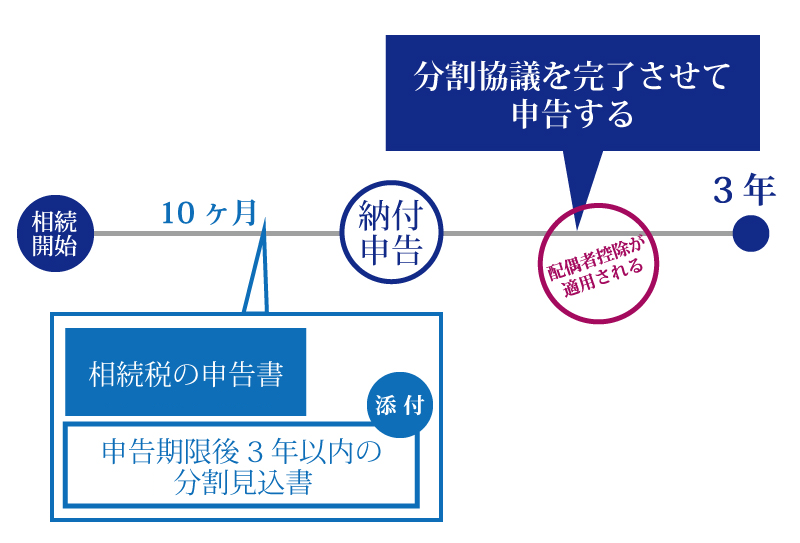

相続税の申告期限は、被相続人が死亡したことを知った日の翌日から起算して10ヶ月以内です。

相続人どうしで遺産を分け合ったうえで、期限までに相続税の申告・納税を行います。

しかし、遺産の相続ではトラブルが起こることも多く、遺産分割がすぐにはできない場合もあります。

遺産分割が相続税の申告期限に間に合わないときは、申告期限までに一度、法定相続分で相続したことにして相続税を申告・納税します。

このような申告方法を「未分割申告」といいます。

未分割申告をしたあとは、正式に遺産分割ができたときに改めて税務署に対して申告します。

相続税が不足していた場合は追加で納税し、払い過ぎていた場合は税金を返してもらいます。

ところで、一度未分割申告をして後で改めて申告すると、二度手間になってしまいます。

それでも期限までに未分割申告をするのは、次の二つの理由があるからです。

- 申告期限は延長できない

- 申告期限を過ぎると本税のほか、無申告加算税と延滞税が課される

遺産が未分割であっても、原則として申告期限は延長されません。特殊な事情がある場合に延長が認められることはありますが、相続人どうしでもめているだけでは認められません。

また、申告期限までに申告・納税しなかった場合は、本税のほか、無申告加算税と延滞税が課されます。

(参考)相続税無申告による罰金と罰則とは?無申告が発覚する理由を解説

2.未分割申告のデメリット

相続税の申告を未分割申告で行うと、遺産分割を済ませて申告する場合に比べて不利になることがあります。

未分割申告をした場合のデメリットには、主に次のようなものがあります。

- 配偶者の税額軽減が適用できない

- 小規模宅地等の特例で宅地の評価減ができない

- 農地等の納税猶予が適用できない

- 非上場株式等の納税猶予・免除が適用できない

- 相続した財産で物納することができない

税額を軽減する特例が適用できなければ、相続税は高くなってしまいます。

2-1.配偶者の税額軽減が適用できない

相続税には配偶者の税額軽減という特例があります。被相続人の配偶者は相続税が大幅に軽減され、相続した財産が法定相続分以下、あるいは1億6,000万円以下であれば相続税がかかりません。

ただし、遺産分割ができていなければ、配偶者の税額軽減は適用できません。

(遺産の一部だけが未分割の場合は、分割済みの部分について適用することができます。)

(参考)相続税の配偶者控除とは?無税だと申告不要?計算式や申告要件を解説

2-2.小規模宅地等の特例で宅地の評価減ができない

小規模宅地等の特例では、被相続人が自宅や事業のために使っていた宅地を相続した場合に、その評価額を最大80%減額することができます。

相続財産の評価額を引き下げることで大幅な節税ができる制度ですが、対象の宅地の遺産分割ができていなければ、小規模宅地等の特例は適用できません。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

2-3.農地等の納税猶予が適用できない

農地を相続した人は、農地の納税猶予の特例が適用できます。

農地等(採草放牧地、準農地を含む)を相続して農業を継続することなどを条件に、農地にかかる相続税の納税が大部分猶予または免除されます。

ただし、対象の農地等が相続税の申告期限までに遺産分割できていない場合は、適用することができません。

詳しくは「農地の相続税はいくらかかる? 手続きや注意点・納税猶予の特例を適用するには?」をご覧ください。

2-4.非上場株式等の納税猶予・免除が適用できない

オーナー企業の株式など非上場株式を相続した人は、非上場株式等の納税猶予及び免除の特例が適用できます。

非上場株式を相続して事業を継続することなどを条件に、非上場株式にかかる相続税の納税が猶予または免除されます。

ただし、対象の非上場株式について遺産分割ができていない場合は、適用することができません。

2-5.相続した財産で物納することができない

相続税は、原則として金銭で一括して納付しなければなりません。

金銭で一括納付することが難しい場合は延納ができ、延納も難しい場合には相続した財産をそのまま納める物納が認められます。

ただし、遺産分割ができていない財産は、物納に充てることができません。

未分割の財産は相続人全員の共有財産であり、所有権が確定していません。これは、物納が認められない「管理処分不適格財産」にあたります。

(参考)相続税の支払い方には、物納がある!? 物納を理解するための7つのポイント

3.未分割申告では「申告期限後3年以内の分割見込書」を提出する

未分割申告で適用できない相続税の特例のうち、主に配偶者の税額軽減と小規模宅地等の特例は、申告期限から3年以内に遺産分割ができれば適用できるようになります。

3-1.「申告期限後3年以内の分割見込書」は相続税の申告書に添付する

後日遺産分割ができたときに相続税の特例を適用したい場合は、未分割申告をするときに「申告期限後3年以内の分割見込書」を添付します。

(参考)国税庁ホームページ 申告期限後3年以内の分割見込書

この分割見込書を提出すれば、申告期限後3年以内に未分割の遺産が分割された場合に、特例が適用できるようになります。

遺産分割ができれば、4ヶ月以内に更正の請求を行います。

更正の請求は、すでに行った申告を修正して納めすぎた税金を還付してもらう手続きです。

3-2.「申告期限後3年以内の分割見込書」に記載すること

「申告期限後3年以内の分割見込書」には、以下のような項目があります。

- 分割されていない理由

- 分割の見込みの詳細

- 適用を受けようとする特例等

この章では、分割見込書に記載する内容の例をご紹介します。

「分割されていない理由」と「分割の見込みの詳細」の欄は、罫線が引かれているだけで、理由や詳細は自分で書かなければなりません。

3-2-1.分割されていない理由

「分割されていない理由」の欄には、相続税の申告期限に遺産分割が間に合わない理由を記載します。

たとえば以下のようなことを記載すればよいでしょう。

- 遺産分割協議が不調のため

- 不動産が点在していてすべて把握できていないため

- 相続人○○○○が行方不明で捜索中であるため

3-2-2.分割の見込みの詳細

「分割の見込みの詳細」の欄には、分割されていない理由についてどのように対応していて、いつ頃遺産分割できるかの見込みを記載します。

たとえば以下のようなことを記載すればよいでしょう。

- 相続人どうしで遺産分割協議を継続しており、確定次第速やかに分割する。

- 不動産の調査が○年○月に終了する見込みであり、終了後速やかに遺産分割協議を実施する。

- 不在である相続人○○○○について不在者財産管理人の選任申立てを行っており、選任後速やかに遺産分割協議を実施する。

3-2-3.適用を受けようとする特例等

「適用を受けようとする特例等」の欄には、適用の対象になる特例が記載されています。

後日適用を受けようとする特例の番号すべてに「○」をつけます。

3-3.3年経過して遺産分割できないときは延長できる

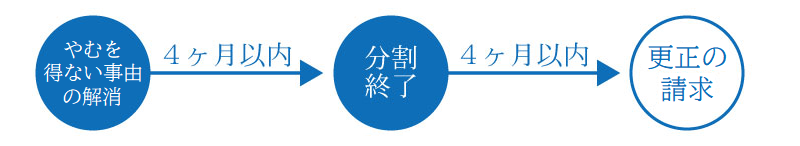

やむを得ない事由で、申告期限から3年経過してもなお遺産分割ができない場合は、特例の適用をさらに延長することができます。

やむを得ない事由とは、遺産分割について裁判が起こっている場合や、遺言で一定期間遺産分割が禁じられている場合などがあげられます。

特例の適用をさらに延長するには、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出して承認を受けます。提出の期限は、申告期限後3年を経過した日の翌日から2ヶ月以内です。

(参考)国税庁ホームページ 遺産が未分割であることについてやむを得ない事由がある旨の承認申請書

承認を受けることができれば、やむを得ない事由が解消されるまで特例の適用を延長することができます。

裁判の判決が確定したなどやむを得ない事由が解消すれば、4ヶ月以内に遺産分割を行います。

遺産分割が行われた日から4ヶ月以内に更正の請求をすれば、納めすぎた相続税が還付されます。

なお、やむを得ない事由がなく申告期限から3年を経過した場合は、特例を適用することができなくなります。

3-4.「やむを得ない事由がある旨の承認申請書」に記載すること

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」には、次のような事項を記入します。

- 申請者の住所・氏名・電話番号

- 適用を受けようとする特例とその条項

- 被相続人の住所・氏名

- 被相続人の相続開始の日

- 相続税の申告書を提出した日

- 遺産が未分割であることについてのやむを得ない理由

- やむを得ない事由に応じて添付する書類

- 申請者の住所・氏名等(申請者が2人以上の場合)

配偶者の税額軽減と小規模宅地等の特例を両方適用するなど、複数の特例を適用したい場合は、特例の種類ごとに承認申請書を提出します。

また、やむを得ない事由があることがわかる書類として、訴状の写しや遺言書などの添付が必要です。

4.更正の請求・修正申告とは?

未分割申告をした後で遺産分割ができ、配偶者の税額軽減や小規模宅地等の特例を適用するには、すでに行った申告を修正する必要があります。

特例の適用がなくても、遺産分割をしたことで税額が変わる場合は申告を修正する必要があります。

すでに行った申告を修正する手続きには、「更正の請求」と「修正申告」があります。

- 更正の請求:納めた税金が多すぎたときに行う手続き。納めすぎた税金は還付される。

- 修正申告:納めた税金が少なかったときに行う手続き。不足していた税金を追加で納める。

更正の請求は、遺産分割ができた日の翌日から4ヶ月以内にしなければなりません。

(更正の請求は、原則として法令の適用誤りや計算誤りがないと行うことができません。ただし、申告期限後に遺産分割ができた場合は更正の請求の特則にあてはまるため、遺産分割ができた日から4ヶ月以内に更正の請求を行うことができます。)

修正申告の期限は定められていませんが、税務調査の事前通知を受けてから修正申告をすると過少申告加算税が課されます。修正申告が必要となった場合は、できるだけ早く申告書を提出しましょう。

5.未分割申告の対応もチェスターなら実績多数

ここまで、相続税の未分割申告の方法と、申告期限に遺産分割が間に合わないときの注意点をご紹介しました。

相続税の申告期限までに遺産分割ができていない場合は、ひとまず期限内に未分割申告を行います。

未分割申告では相続税を軽減する各種特例が適用できません。後日遺産分割ができたときに、配偶者の税額軽減や小規模宅地等の特例を適用したい場合は、事前の手続きが必要です。

相続税の申告期限が迫っているにもかかわらず遺産分割協議がまとまらない場合は、相続税に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターは、弁護士事務所とも提携しています。

税務手続きのほか遺産分割協議にかかわるトラブルの解決もお任せいただけます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編