株式交換による株価への影響は?株価変動の理由や事例・株式移転との違い

株式交換は対象会社の株式をすべて取得し、完全子会社化を図る行為です。

子会社の株式を保有していた株主は、代わりに親会社の株式を取得できます。株式交換は株価に影響を与えることがあり、上がる場合と下がる場合のどちらの可能性もあります。例えばブランド力が高い親会社に買収されたら、投資家の期待が高まり、株価がプラスに動く確率が高いでしょう。逆に赤字企業を子会社に抱えた親会社の株価が下がるケースもあります。本記事を読めば株式交換とは何か、株価への影響も含めてわかるようになります。

この記事の目次 [表示]

1.株式交換とは-子会社の株式をすべて取得し完全子会社化を図る行為

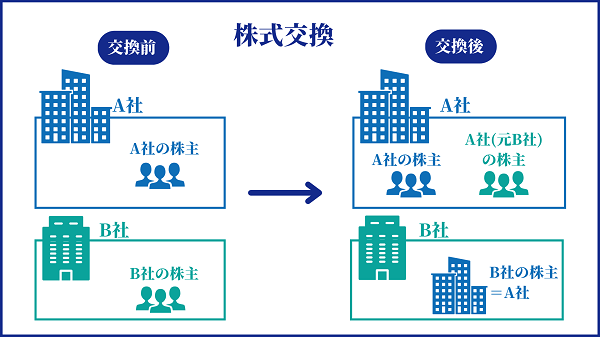

▲株式交換では子会社(B社)の株式をすべて取得

株式交換とは子会社の株式を取得し、完全子会社化する手続です。例えば「親会社A」と「子会社B」には、それぞれ株主がいるとします。この場合、A社とB社間の株式交換の流れは以下のとおりです。

株式交換の流れ

- 親会社Aが子会社Bの株式をすべて取得する

- 親会社Aは自社の株式を子会社Bに割り当てる

- 元々B社の株式を持っていた株主は、A社の株式を保有する

- 子会社Bは親会社Aの完全子会社となり株式交換完了

元々子会社Bの株式を持っていた株主は、株式交換後はA社の株式を持つことになります。この手続が株式交換です。なお元々A社の株式を持っていた株主は、立場も保有する株式も変わりません。

1-1.株式交換なら買収にかかるコストの削減が期待できる

企業が株式交換をおこなう主な理由は、現金が必要ないからです。企業がほかの企業を完全子会社化しようとした場合、通常であれば買収に多額の現金(キャッシュ)を用意する必要があります。しかし株式交換では自社株式を対価にできるため、現金が必要ありません。

会社の資産が減り経営状況が一時的に悪くなる事態を避けつつ、完全子会社化できるのです。また完全子会社化して、グループやホールディングス内の連携を高めるメリットもあります。

1-2.親会社が交付する株式の数は株式交換比率に基づく

親会社が交付する株式の数は株式交換比率に基づきます。株式交換といっても、子会社の株式発行数に対し、親会社が同じ数の株式を割り当てるわけではありません。親会社と子会社は1株あたりの価値が異なるため、株式交換比率に沿って株式交換がおこなわれます。例えば子会社の株式12株に対して親会社が3株を発行する場合、株式交換比率は1:0.25です。

なお株式交換比率は、簡単に説明すると以下の手順で割り出されます。

株式交換比率の決め方

- 親会社と子会社がそれぞれ1株あたりの価値を算出する

- 親会社の株式価値を子会社の株式価値で割り、株式交換比率を決める

株式価値の算出は、一般的に第三者機関へ依頼します。詳しい株式交換比率の計算方法は、以下の記事を参考にしてみてください。

参考:株式交換比率の基礎知識。株式価値算出方法やプレミアム支払いとは|税理士法人チェスター

2.株式交換が株価に与える影響

株式交換は、株価に対して以下の影響を及ぼします。

株式交換が株価に与える影響

- 親会社にブランド力があると子会社側の株価が上がりやすい

- 株式交換による投資家心理への影響によって株価が下がることもある

株式交換をしたあと、必ずしも株価が上がるとは限りません。株価は投資家の期待値によって上下するため、場合によっては株価が急落する事態も考えられます。株式交換には株価下落のリスクも存在することを、あらかじめ把握しておきましょう。

2-1.親会社にブランド力があると子会社側の株価が上がりやすい

親会社にブランド力がある場合、子会社側の株価は上がりやすくなります。ブランド力があるのは、経営状況が良好であったり、業界そのものに成長性があったりすることが要因と考えられます。こうした場合、投資家の期待値は高まりやすいものです。そのため、ブランド力がありビジネスプランに透明性がある親会社との株式交換がおこなわれた子会社は、株価が上がりやすくなるでしょう。

2-2.株式交換による投資家心理への影響によって株価が下がることも

以下の要因は、投資家の期待値を下げるため株価の下落を招く可能性があります。

株価を下げる要因(親会社側のポイント)

- 経営状況の悪い企業を子会社化する

- 株式交換後に業績が悪くなると見込まれる

- 業界全体の成長見込みが少ない など

特に業績が赤字続きの企業を完全子会社化する場合は、株価が下落する可能性が高いと考えられます。なぜなら投資家としては赤字企業が子会社化されることで、親会社もろとも業績が下がるリスクを懸念するからです。

しかしなかには親会社のブランド力が高く、赤字企業と株式交換しても株価が上がるケースもあります。このように、投資家の期待値を反映した株価の推移は、一概に判断できません。株式交換比率によっても株価の動きは変わるため、株式交換後には株価が大きく変動するリスクがあることを把握しておきましょう。

3.株式交換によって株価が変動する理由とは

投資家の期待値によって株価が変動するのは、株式交換したときだけでなく株式市場で常に起きている現象です。しかし株式交換後はとりわけ、株価が激しく上下しやすくなる傾向があります。株価が上下しやすくなる理由は、主に以下の2点です。

株価が上下しやすい理由

- 上場企業が株式交換によって上場廃止となるため

- プレミアムにより株価が上がりやすくなるため

どういった仕組みで株価が変動するのか、見ていきましょう。

3-1.完全子会社化する会社が上場企業なら株式交換によって上場廃止となるため

上場企業が株式交換により完全子会社化される場合、上場廃止となります。つまり上場企業ではなくなるということです。単に上場廃止となった場合、損切りの売りが集中するため株価は暴落する流れが一般的です。株式交換の上場廃止により、株価が下落する場合もあるでしょう。

ただし株式交換の場合は元々子会社の株主だった人が、代わりに親会社の株主になれます。そのため親会社の株式数が子会社の株式数に対して少なければ、逆に株価が上昇するケースもあるのです。上場廃止後に株価がどうなるかは、株式交換比率やプレミアムに左右されます。

株式交換比率やプレミアムの価値は慎重に決定する必要があるのです。

3-2.株式交換のプレミアム支払により株価が上がりやすくなるため

親会社から子会社に対してプレミアムが支払われる場合、株価が上がりやすくなります。プレミアムとは、株式交換比率で子会社が損になる部分を補うための対価です。必ず支払われるものではありません。例えば、子会社側に株式交換比率では考慮しにくい価値がある場合や、将来的なトラブルを避けたい場合などに親会社から別途支払われます。

子会社の株価はプレミアムの価値込みで考えられるため、プレミアムの支払いが大きければ大きいほど株価が上昇するのが一般的です。

4.株式交換により株価に影響を与えた事例

実際に株式交換をした企業を例に、株価の推移を見ていきましょう。以下の企業の事例を紹介します。

株式交換により株価に影響を与えた事例

- 三洋電機とパナソニック

- ダイハツ工業とトヨタ自動車

- ニッセンとセブン&アイHD

株式交換後には、親会社と子会社それぞれの株価が変動します。上記の企業もケースによってそれぞれ株価の動き方が異なるため、参考にしてみてください。

4-1.三洋電機とパナソニック

2011年4月、三洋電機は株式交換によりパナソニックの完全子会社となりました。2009年の12月から約1年間、連結子会社としての位置づけを経たM&Aです。この事例では株式交換が発表された当時から交換完了にかけて、三洋電機とパナソニックともに株価が下がりました。この背景には投資家が株式交換後の経営に不安を覚え、売りが集中したことが関与しています。

結果、株式交換の発表時の株価は、三洋電機が137円/株、パナソニックが1,169円/株でしたが、株式交換完了時には三洋電機が116円/株、パナソニックが1,058円/株となりました。

一時はパナソニックの株価が1,000円/株を下回り、三洋電機の株価は100円/株を割るほど下落しています。しかし株式交換完了の日には株価がやや戻り、結果的に当初よりも下落した価格で株式交換完了となりました。

4-2.ダイハツ工業とトヨタ自動車

2016年8月、ダイハツ工業はトヨタ自動車の完全子会社となりました。株式交換の発表は同年1月におこなわれており、約7ヵ月間で両者の株価は大きく変動しています。まず親会社であるトヨタ自動車の株価は、発表時の7,200円/株から徐々に上昇傾向にありました。ここだけ見ると投資家に大きく期待されていると判断でき、調子よく見えます。しかしその後、株価は5,000円/株を下回るまで下落します。

そして株式交換完了の日には、5,000円台後半/株と大幅に下落した価格となりました。一方ダイハツ工業も発表時には1,860円/株でトヨタ自動車と同様、株価が一時的に上昇しました。しかし最終的には下落し、株式交換完了日の株価は1,500円/株です。親会社と子会社ともに、一時的に株価が上昇してその後急落した事例です。

4-3.ニッセンとセブン&アイHD

2016年8月、セブン&アイHDはニッセンを完全子会社化しました。本事例では、親会社と子会社の株価がそれぞれ異なる値動きをしている点が特徴です。まず親会社であるセブン&アイHDは、株式交換の発表日に4,200円/株だった株価が徐々に上昇しました。そして株式交換の完了日には、4,840円まで上昇しています。これは投資家がセブン&アイHDの経営に期待を寄せている証拠です。

一方ニッセンは株式交換の発表日に97円/株だった株価が急落し、最終的には67円/株まで下がる結果となりました。

5.株式交換による事業承継対策-株価引き下げ対策で税金負担を減らす

株式交換は、使い方によっては事業継承にも有効です。株式交換をして自社の株価が下がれば、その分相続税や贈与税の評価額が下がります。株価は単に上げればよいものではなく、税制面ではときに株価の下落が有利にはたらくケースもあります。

株式交換で株価を下げ、税金負担を減らす以下の方法を見ていきましょう。

株式交換で株価を下げる方法

- 株価の低い企業の株式発行

- 大規模企業の特徴を活かす

近いうちに事業継承や相続を検討している人は、特に参考にしてみてください。また株式交換以外でも、事業継承時に有利な手続や知識は複数あります。十分な知識を持っていないと知らずしらずのうちに損する事態にもなりかねません。事業継承を検討している場合は、相続税に強い税理士への相談をおすすめします。

5-1.株価の低い企業の株式発行により株式評価額を引き下げる

株価の低い企業が株価の高い企業の親会社となり、株式評価額を引き下げられる場合があります。株価の低い企業をA社、株価の高い企業をB社としましょう。A社は株価が低いため、B社に対して多くの株式を発行する必要があります。

しかし株式を数多く発行してもA社の経営状況、いわゆる資産や負債は変わりません。対して発行した株式数は多くなるため、1株あたりの価値が下がるといった考え方です。ただしこの考え方には、例外もあります。例えば株式交換により企業の分類が変わり、株式評価の算出方法も変わることでかえって評価額が高くなる可能性もあるでしょう。

単に自社より株価の高い企業を完全子会社化すれば株価が下がるわけではないため、注意しましょう。

自社株評価の引き下げに関しては、以下の記事もあわせてご覧ください。

参考:株式交換による自社株評価の引き下げ|相続税のチェスター

5-2.親会社が大規模企業なら自社株評価額の割合を下げられる

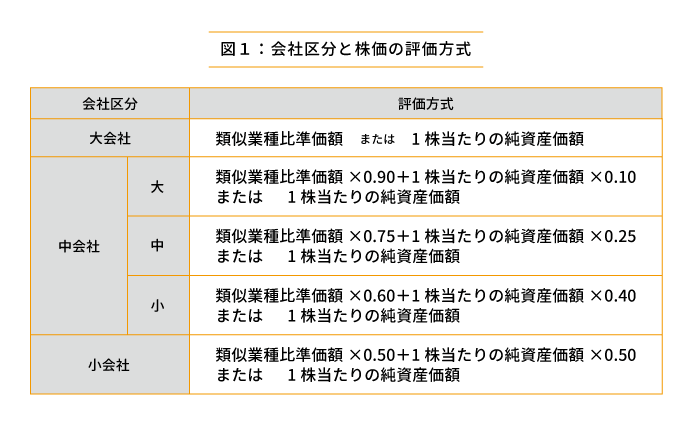

▲株式評価額の計算方法は会社規模によって違う

株式の評価額は、会社規模によって計算方法が異なります。特に株式の評価額が低くなりやすいとされているのは、税制上「大会社」に分類される企業です。上表のとおり、大会社は類似業種比準価額と呼ばれる評価方法で株価を求められます。一般的に1株あたりの純資産価額で求めるよりも、類似業種比準価額のほうが評価額は低くなりやすいのです。

そのため親会社が大規模企業であるほど、自社株の評価額を下げやすくなります。

6.株式交換とよく似た制度との違いをわかりやすく

株式交換は以下の制度と似ており、混同されることが少なくありません。

株式交換と似た制度

- 吸収合併

- 株式移転

株式交換は現金不要で完全子会社を作れる便利な制度ですが、企業によってはデメリットも生じます。むしろ吸収合併や株式移転をしたほうがメリットが大きいケースもあるため、組織再編をどのようにおこなうかは慎重に検討しましょう。

なお、組織再編の種類や違いを知りたい人は、以下の記事を参考にしてみてください。

参考:組織再編の種類、手続きを解説。株式交換や株式移転の違いは?|税理士法人チェスター

6-1.吸収合併-違いは元の会社が残るか消えるかどうか

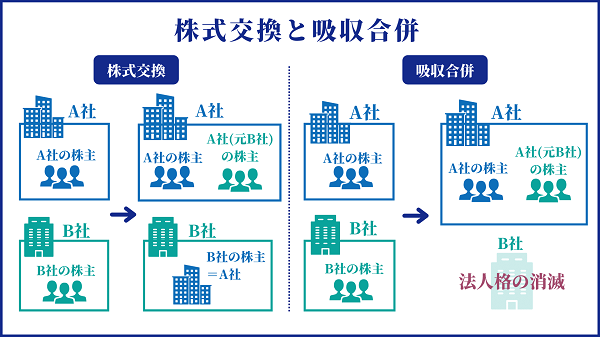

▲株式交換では子会社化される会社(B社)の法人格は残るが吸収合併では残らない

株式交換と吸収合併の大きな違いは、子会社化される会社の法人格が残るか残らないかです。例えば株式交換ではA社がB社を完全子会社化する形でB社の法人格は存在し続けます。完全子会社ではあるものの、1つの企業として経営していく点が特徴です。

一方、吸収合併すると吸収された企業の法人格は失われます。吸収という言葉どおり、親会社の一部となるためです。そのため吸収合併のあとは経営体制の再編が必要です。吸収する企業の受け入れ体制を作り、組織再編する必要がない点も株式交換のメリットといえます。

吸収合併は2社が1つの企業となるため、業務がより円滑になるメリットもあります。

参考:吸収合併とはどんなM&A手法?メリット・デメリットや手続きを解説|税理士法人チェスター

6-2.株式移転-違いは新会社設立の必要があるかどうか

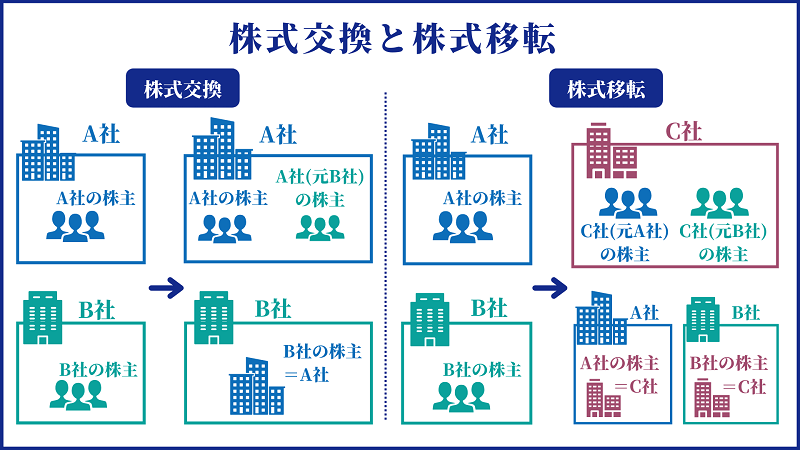

▲株式移転では新会社(C社)を設立

株式交換と株式移転の大きな違いは、新会社を設立する必要があるかどうかです。株式交換では手続後も親会社と子会社以外の会社は設立されません。一方、株式移転では2つの会社が共同で株式を発行し、新たな会社を設立します。つまり、A社とB社が共同でC社を作るイメージです。

株式交換とは異なり、株式移転では新会社を立ち上げる2社に親子関係はありません。そのため、企業同士の対等な関係を維持したい場合に有効な制度です。なお新たに立ち上げられた企業では、どちらかの親会社の経営方針を引き継ぐ必要もありません。白紙の状態で経営を始められるため、経営統合が難しい場合にも利用しやすい制度です。

6-2-1.株式移転制度を活用すれば相続税の節税対策が可能に

株式移転は、税制面でもメリットのある制度です。通常、株式を異なる会社へ移動(譲渡)する場合は株式譲渡益課税がかかります。ただし株式交換や株式移転を利用した場合、一定の条件を満たせば株式譲渡益課税を非課税にできるのです。

また株式移転で新会社が設立されることにより、税制面のメリットが生じるケースもあります。例えば事業用の不動産や土地の購入を新設された会社で実施すると、親会社の財務状況には影響がありません。

さらに自社株式の価値を計算する場面で、含み益の37%相当額を資産額から控除可能です。つまり株式移転後に株価が上昇し、含み益が発生した場合は37%が控除できるため株式の評価額を抑えられます。

反対に株式移転後に株価が下落した場合は、通常の経営状態を維持したまま株価を引き下げられるメリットもあります。

7.株式交換のメリット3つ

株式交換のメリットは、主に以下の3つです。

株式交換のメリット

- 将来的に株式を売却して利益を得やすい

- 大会社の経営に参画できる

- 買収後も子会社は存続するため社員の不満が生じにくい

株式交換には、完全子会社化される企業と親会社となる企業の双方にメリットがあります。また、子会社化される企業の株主にとってもメリットとなる可能性があります。デメリットとあわせて株式交換の特徴を把握し、適切なタイミングでおこなえるようにしましょう。

7-1.将来的に株式を売却して利益を得やすい

完全子会社化した企業の株主は、将来的に株式の売却で利益を得やすくなるメリットがあります。株式交換は、子会社の株式を親会社が100%取得する代わりに、元々子会社の株主だった人へ代わりに親会社の株式を発行する制度です。

特に親会社が上場企業であれば、将来的な株式の売却で利益を得やすいでしょう。通常、子会社が上場廃止する場合は、株主にとってデメリットしかありません。

しかし株式交換の形で上場廃止するのであれば、親会社の株式が値上がりする可能性があるためデメリットばかりでもないのです。

7-2.大会社の経営に参画できる

株式交換後に子会社となった企業は、その後も親会社の経営に参加できます。子会社は親会社の株主となるためです。株主は配当に関する議会や役員の選任など、経営の根幹にかかわる場面にも参加できます。

法人格を保ったまま親会社の経営に参加できるのは大きなメリットです。積極的に経営にかかわり、親会社の経営状態がよくなれば子会社にもメリットがあります。例えば吸収合併された場合、吸収された子会社は完全に親会社の一部となります。そのため別法人として親会社の経営に影響を与えることはできません。

なお、子会社が経営に参加できるのは主に子会社側のメリットですが、親会社にとってメリットとなる場合もあります。例えば親会社が完全子会社と経営を統合する準備ができていない場合や、ある程度対等な関係を維持したい場合にも、株式交換は有効です。

7-3.買収後も子会社は存続するため社員の不満が生じにくい

株式交換したあとも子会社は存続するため、社員の不満が生じにくいメリットもあります。例えば吸収合併の場合、子会社は法人格を失い親会社と統合されます。その結果、吸収された企業の社員たちは勤務先企業が変わるだけでなく、今までとはまったく異なる環境で働かざるを得なくなるでしょう。もちろん完全に親会社のルールで働くとは限りません。

しかし勤務地が変わったり働き方が変わったりすると、少なからず社員のストレスにつながるでしょう。一方、株式交換では完全子会社という立場にはなるものの、子会社の法人格はそのまま存続します。1つの企業として引き続き経営できるため、社員の精神的な負担も少なく済むでしょう。

8.株式交換のデメリット3つ

株式交換のデメリットは主に以下の3つです。

株式交換のデメリット

- 株価が下がり損する恐れがある

- 株式比率が変化するため株主が嫌がる可能性がある

- 手続が煩雑で手間がかかりやすい

株式交換は企業にとってさまざまなメリットがあります。しかし、上記のデメリットもあることを忘れないようにしましょう。一度実施してしまった株式交換は、取り返しがつきません。デメリットも考慮したうえで組織再編の方法を検討すれば、よりよい結果となるはずです。

もし自社の組織再編に不安がある場合は、法人の税制に詳しい税理士への相談をおすすめします。

8-1.株価が下がり損する恐れがある

株式交換を実施すると株価が下がるリスクがあります。節税のメリットを狙っている場合なら問題ありませんが、基本的に株価の下落は企業にとってデメリットです。また株式交換では株価が急激に下落するおそれがあり、予想が付きません。

投資家の期待値や心理によって株価は大きく左右されるため、株式交換の発表後は株価が不安定になると想定しておきましょう。

8-2.株式比率が変化するため株主が嫌がる可能性がある

株式交換すると株主の構成比率が変わるため、株主から嫌がられる可能性があります。特に元々親会社の株主だった人は、新たに完全子会社が株主になることで不利益が生じる場合もあるでしょう。また、子会社側の株主が株式交換に反対する可能性もあります。

株主に不利益が生じる場合、株主は株式交換をはじめとする組織再編の取りやめを訴える権利があります。例えば会社法第784条の2では、完全子会社化される企業の株主が組織再編の取りやめを請求できる旨が記載されているのです。

(吸収合併等をやめることの請求)

第七百八十四条の二 次に掲げる場合において、消滅株式会社等の株主が不利益を受けるおそれがあるときは、消滅株式会社等の株主は、消滅株式会社等に対し、吸収合併等をやめることを請求することができる。ただし、前条第二項に規定する場合は、この限りでない。

一 当該吸収合併等が法令又は定款に違反する場合

二 前条第一項本文に規定する場合において、第七百四十九条第一項第二号若しくは第三号、第七百五十一条第一項第三号若しくは第四号、第七百五十八条第四号、第七百六十条第四号若しくは第五号、第七百六十八条第一項第二号若しくは第三号又は第七百七十条第一項第三号若しくは第四号に掲げる事項が消滅株式会社等又は存続会社等の財産の状況その他の事情に照らして著しく不当であるとき。

8-3.手続が煩雑で手間がかかりやすい

株式交換はほかの企業再編に比べて手続が煩雑です。株式交換の大まかな流れは、以下のとおりです。

株式交換の流れ

- 親会社と子会社間で株式交換に合意

- 株式交換契約の締結

- 事前開示事項の準備

- 株主総会を開催

- 反対株主への対応

- 事後開示の準備

例えば第一ステップの合意は、まず親会社と子会社の経営者間で株式交換する大筋を合意する必要があります。そのあと基本合意を締結し、株式交換契約を締結する流れです。また株式交換の前には手続の内容を公開する必要があるため、資料の準備にも時間がかかります。

さらに株主総会では3分の2以上の賛成を得る必要があるため、準備をしても株式交換が承認されるとは限りません。承認されたあとも反対株主からの株式買い取り請求に対応するといった、さまざまなステップがあります。

このように、株式交換は手間がかかるため急ぎ組織再編が必要な場合には、あまり向かない制度です。

9.株式交換の税務に関するQ&A

実際に株式交換するにあたり、気になるQ&Aに答えます。

株式交換の税務に関するQ&A

- 仕訳の扱いは?

- 確定申告は必要?

株式交換の税制上の扱いは複雑で、例外もあります。そのため細部までの把握は難しいでしょう。税務上の手続に不安のある人は、法人の税務に詳しい税理士への相談をおすすめします。

9-1.仕訳の扱いは?

基本的に株式交換の場合、親会社のみ仕訳が必要となります。

| 企業 | 親会社 | 完全子会社 |

|---|---|---|

| 仕訳の必要 | 必要 | 基本的に不要 ※例外あり |

| 仕訳の内容 | 完全子会社の株式取得 資本金・資本剰余金の増加 | − |

親会社は新たに株式を発行したり完全子会社の株式を取得したりする手続が必要になるため、仕訳が必要です。一方、完全子会社は自社株式が親会社の株式に交換されるだけのため、財務上変化はなく仕訳の必要はありません。

ただし例外的に子会社にも以下のとおり、仕訳が必要となるケースもあります。

完全子会社に仕訳が必要となるケース

- 株式交換前から親会社の株式を持っている場合

- 新株予約権を発行している場合

- 株式交換が「非適格株式交換」に該当する場合

9-2.確定申告は必要?

株式交換では、基本的に確定申告は不要です。株式の譲渡には基本的に所得税がかかりますが、国税庁では「株式交換により株式を譲渡した場合の譲渡所得等の特例」を定めており、株式交換において確定申告は原則不要としています。

ただし例外的に1株に満たない端数を現金で交付した場合、現金分の確定申告は必要となる場合があるため、注意しましょう。

株式交換に際し株主に対して交付しなければならない株式に一株に満たない端数が生じたため、その端数に相当する金銭が株主に交付されたときもこの特例の適用がありますが、その交付された金銭については、その一株に満たない端数の株式の譲渡があったものとして課税関係が生じます。

引用:No.1526 株式交換により株式を譲渡した場合の譲渡所得等の特例|国税庁

10.株式交換による税負担の軽減を相談したいなら専門家へ

事業承継を実施する場合、自社株の引き継ぎには相続税または贈与税が発生します。こうした負担を軽減するためにも、株式交換は一つの有効手段でしょう。株式の相続や税金のことで不安がある人は、ぜひ税理士法人チェスターへお問い合わせください。実績豊富な税理士が対応いたします。

またM&Aに関するご相談は、チェスターグループ内の「事業承継コンサルティング部門」が対応しております。法人格の税金対策や後継者問題なども幅広く対応しているため、ぜひお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他