海外生命保険の特徴と相続税の節税効果とリスク

海外生命保険は国内生命保険と課税方法が異なっていたため、以前は富裕層を中心に相続税対策として利用されていました。しかし国税組織に相続税対策としての利用を問題視されたため、現在では以前のような節税効果が見込めない状態にあります。

しかしながら、いまだに海外生命保険を購入する人も少なくありませんので、今回は海外生命保険の特徴と現在の税制上の取り扱いについてご説明します。

この記事の目次 [表示]

1.海外生命保険とは

海外生命保険とは、日本に支店等がない保険業者が販売する生命保険商品です。

日本国内に支店がある海外保険業者の生命保険商品は、日本の法律に基づいて販売しているため、相続税対策として利用されている海外生命保険には該当しません。

1-1.日本人が海外生命保険を購入することは原則できない

日本の生命保険の販売は免許制であり、免許を持たない会社が生命保険商品を販売することはできません。

また保険業法第186条では、日本に支店等を設けない外国保険業者は保険契約をしてはいけないと規定されており、外資系の生命保険会社で保険商品を販売している会社は、基本的には日本に支店を置いています。

一方、海外保険業者でも、国(内閣総理大臣)に許可された場合には生命保険の販売はできますが、日本に支店がない会社に対し生命保険の販売を認めているケースは稀です。

1-2.一昔前の海外生保は相続税ではなく一時所得として課税されていた

死亡生命保険金として受け取る保険金は、他の相続財産と合算し相続税として課税されます。

しかし2007年3月31日以前の法律では、相続税として課税されるのは国内生命保険のみであり、海外生命保険は相続税ではなく、一時所得(所得税)として課税されていました。

生命保険金が相続税として課税される場合、保険金から非課税控除額を差し引いた残りが相続税の対象となります。

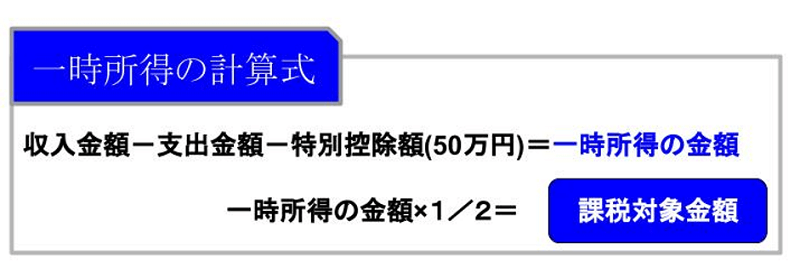

それに対し一時所得は、算出された金額のうち1/2に対してのみ課税します。

課税対象金額が半分になれば、その分納める税金も少なくなるため、一時所得として課税される海外生命保険が節税手段として利用されました。

1-3.現在の法律では国内生命保険と同様に相続税として課税される

海外生命保険の死亡生命保険金が一時所得として課税されたのは以前の話であり、2007年の税制改正により、海外生命保険の課税区分が変更しました。

2007年4月1日以降に受け取った海外生命保険の課税区分は、国内生命保険と同様に相続税となり、現在の税制においては国内外の生命保険で取り扱いに差はほとんどありません。

2.海外生命保険が今も相続税対策として注目されている理由

2007年の税制改正により、現在では海外生命保険も国内生命保険と同様に相続税として課税されるようになりました。

しかし、税制改正後も海外生命保険は相続税対策として利用され続けています。

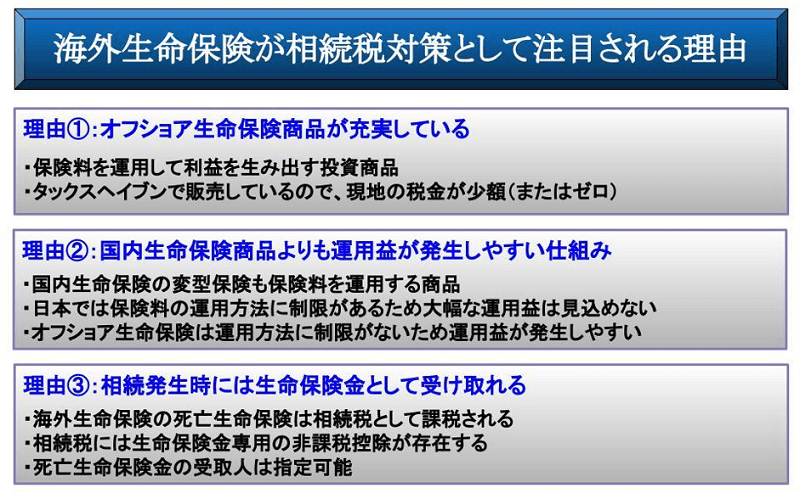

2-1.オフショア生命保険商品が充実している

海外生命保険として利用されている商品は、オフショア生命保険がほとんどです。

オフショア生命保険とは、タックスヘイブンといわれる税金が安い(またはゼロの)国や地域で販売されている生命保険です。

投資商品として販売されているのが特徴で、保険料を株式・債権・ファンドなどで運用し、資産を増やすことができます。

日本では運用益は課税対象ですが、オフショア生命保険はタックスヘイブンで販売されているため、税金がほとんど課されないのも人気の理由です。

2-2.投資運用をして資産を増やすことが可能

保険料を投資資金として運用する生命保険商品は、日本の生命保険会社でも「変額保険」として取り扱っています。変額保険はオフショア生命保険と同じ保険料を運用する商品ですが、運用方法が制限されています。

運用方法が制限されているのは、保険会社の無理な資産運用により出資者の過度な損失を防ぐためですが、運用方法の制約により大幅な運用益を出す投資ができない側面もあります。

そのため同じ保険料を運用する商品であっても、日本の法律に従って運用する必要のないオフショア生命保険の方が、より資産の増加が見込めます。

2-3.相続発生時には生命保険金として受け取れる

オフショア生命保険は保険金を運用しますが、契約者が死亡した場合には、死亡生命保険金として保険金を受け取れます。生命保険金は受取人を指定できるため、特定の相続人に相続財産を承継できるのも特徴です。

また2007年4月1日以降は、相続税として課税されるようになったため、生命保険の非課税控除額の適用も可能となりました。

3.相続税においての海外生命保険の取り扱い

現在の海外生命保険の取り扱いは、原則国内生命保険と同様です。

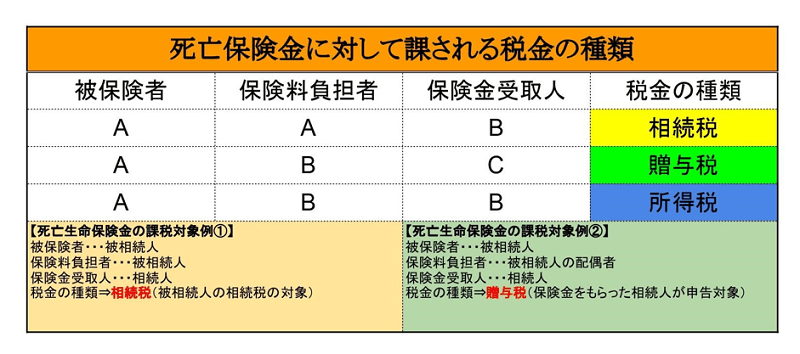

生命保険は契約者や保険料負担者によって、課税される税金の種類が異なります。

一般的な生命保険の相続税における取扱いについては「生命保険で死亡保険金をもらったときの相続税完全ガイド」を併せてご覧ください。

3-1.生命保険の契約内容によって課税される税金の種類が異なる

生命保険金の受け取り原因は、満期・被保険者の死亡など複数あります。

相続税の対象となる生命保険は死亡生命保険金ですが、契約者・保険負担者・受取人の立場によって、課税対象の税金の種類は異なります。

3-2.海外生保も生命保険の非課税控除の対象

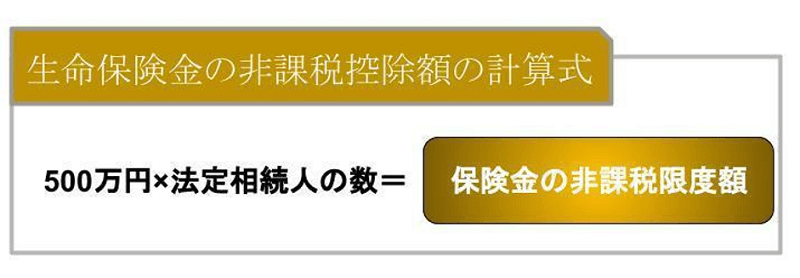

相続税には基礎控除額が存在しますが、それとは別に生命保険金専用の非課税控除があり、海外生命保険もこの非課税枠の対象となります。

たとえば法定相続人が4人いる場合、生命保険金の非課税控除額は2,000万円であり、2,000万円を超えた部分が相続税の課税対象金額となります。

ただし、非課税控除額が適用できるのは、法定相続人のみです。相続放棄した人や法定相続人以外の人は、生命保険金の非課税控除額の適用はできませんのでご注意ください。

3-3.日本以外の財産についても相続税の対象

被相続人が日本に住んでいる場合、全世界の財産が相続税の対象です。

そのためタックスヘイブンで購入した海外生命保険であっても、日本の相続税の計算に含めなければなりません。

また日本と租税条約を結んでいない国の海外生命保険については、現地の税金と日本の税金が二重に課される場合があります。

4.海外生命保険を購入する際のリスクと相続税上の注意点

海外生命保険は投資や節税効果が期待できる商品ですが、購入する際のリスクもあります。

また、国税組織は海外資産を保有している人に対しての監視を強化しており、海外資産保有者に対しての税務調査も積極的に実施しています。

そのため海外生命保険は、メリットだけでなく、デメリットも考慮した上で購入しなければなりません。

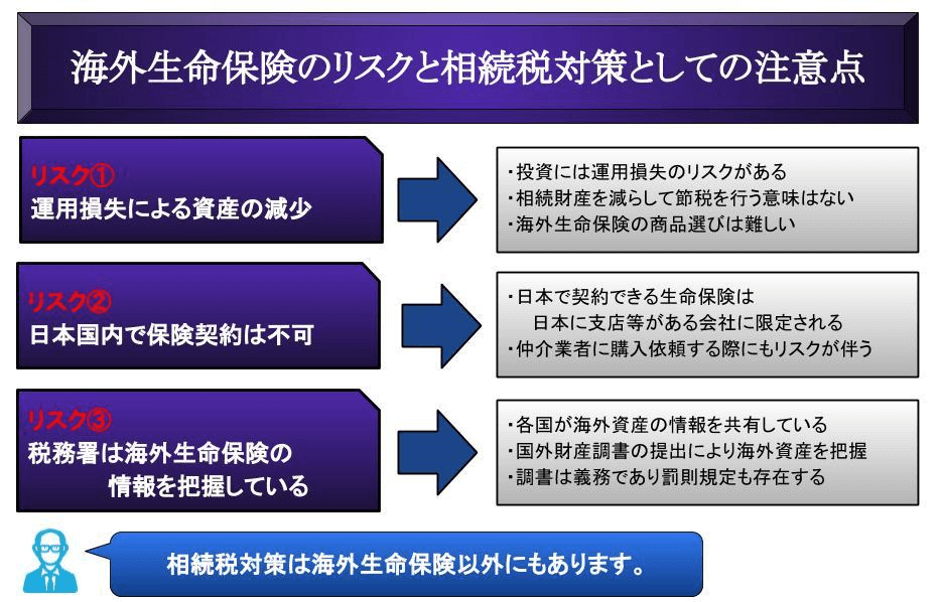

4-1.投資による資産運用の失敗で相続財産が減少する可能性

海外生命保険だけでなく、すべての投資商品には投資損失のリスクがあります。

投資による損失は、そのまま相続財産の減少を意味しますので、海外生命保険を購入する際は投資商品としての見極めも重要です。

海外生命保険は日本で購入できない関係上、投資商品の情報量も少ないです。

そのため国内の投資商品を購入するよりも更に慎重になって選ぶ必要があります。

4-2.海外生命保険は現地で契約しなければならない

日本に支店等を設けない外国保険業者が生命保険商品を販売するのは、認可を受けている場合を除き違法です。

そのため海外生命保険は、現地にいって直接契約するか仲介者を通じて購入しなければなりません。

仲介業者が預かった資金をそのまま持ち逃げするケースも発生しており、信頼できる仲介業者に依頼しないと被害を被る場合もあります。

4-3.税務署は海外生命保険の情報を把握している

海外に資産を持ち出しての租税回避は、日本に限らず国際的な問題です。

そのため各国は租税条約など締結し、海外資産の情報共有を図り、租税回避対策を行っています。

日本の国税組織においては、5,000万円を超える海外資産を保有している人に対し、海外資産の保有状況を「国外財産調書」として毎年税務署に提出させることで、海外資産の情報を集めています。

国外財産調書は提出義務であり、提出を拒むことはできません。

提出しなかった場合には、罰則や税務調査による追徴課税の税率が増加する規定があります。

国外財産調書については「「国外財産調書」で税務署に海外資産の届け出が必要」で詳しく解説しています。

5.相続対策としての購入は慎重に検討を

節税対策として注目されている海外生命保険について、注目される理由や税制上の取扱い、リスクなどをご説明しました。

海外生命保険には、投資運用により資産を増やすことができかつ通常の生命保険としての取扱いもできるというメリットがありますが、購入に手間がかかる、投資運用に失敗するリスクというデメリットもあります。

また、海外の資産は近年国税局が重点的に調査している項目の一つですので、「節税対策」としての効果は得られない場合もあります。

それでもメリット重視で海外生命保険の購入をお考えの際には、相続税対策や国際税務に詳しい税理士に相談しましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編