取得費加算の特例とは?要件や計算方法、併用可能な特例を税理士が解説

相続した不動産を売却したときに利益(譲渡所得)が発生すると所得税や住民税がかかります。不動産が高値で売れると、税負担が重くなってしまうかもしれません。そこで、知っておきたいのが「取得費加算の特例」です。

取得費加算の特例は、譲渡所得を計算する際、不動産の取得時にかかった費用に納めた相続税をもとに計算した一定金額を加算できる制度です。取得費加算の特例を適用できると、譲渡所得にかかる税金の負担を軽減できます。

今回は、相続税の取得費加算の特例の制度内容や要件、手続きの方法などを相続税専門の税理士がわかりやすく解説します。

動画でも分かりやすく解説しておりますので、こちらもご覧ください。

この記事の目次 [表示]

- 1 1.取得費加算の特例とは?相続税の一部を取得費に算出する制度

- 2 2.「取得費加算の特例」平成26年度税制改正

- 3 3.取得費加算の特例を利用するための要件

- 4 5.取得費加算の特例での節税額を計算する方法|具体例で解説

- 5 6.取得費加算の特例を利用する際の注意点

- 6 7.取得費加算の特例を受けるために必要な手続

- 7 8.所得税確定申告前に相続税額が確定しない場合はどうすればいい?

- 8 9.取得費加算の特例の適用を求める更正の請求期限はいつ?

- 9 10.取得費加算の特例と併用することで特別控除を適用できる

- 10 11.取得費加算の特例が使えないケース

- 11 12.不動産を賢く売却するために知っておきたいQ&A

- 12 13.取得費加算の特例で相続税対策できる|困りごとは専門家に相談を

1.取得費加算の特例とは?相続税の一部を取得費に算出する制度

取得費加算の特例とは、相続で取得した土地や建物、株式などを売却したときの利益(譲渡所得)を計算する際に、取得費に相続税額のうちの一定金額を加えられる制度です。

土地や建物などを売却して譲渡所得を得たときは、確定申告をし、必要に応じて所得税(いわゆる譲渡所得税)や住民税を納めなければなりません。譲渡所得を計算する際は、財産の売却で得た対価の額(収入金額)から、財産を取得するためにかかった費用を差し引きます。

取得費加算の特例を適用すると、相続税額をもとに計算した一定金額を取得費に加えられます。その結果、譲渡所得金額が減り、税負担を抑えられる仕組みです。

不動産を相続するときに相続税を納める場合、不動産の売却時に譲渡所得税がかかると、納税者にとって大きな負担となり手元に残る資産が大きく減ってしまいかねません。そこで、譲渡所得税を計算するときは、相続税との二重課税にならないよう税額を調整するために、所定の要件を満たすことで取得加算の特例を適用できます。

2.「取得費加算の特例」平成26年度税制改正

取得費加算の特例は、2014年度(平成26年度)の税制改正で制度内容が変更されました。具体的には、相続で取得した土地等を売却した場合、譲渡所得税を計算する際の取得費に加えることができるのは、売却したその土地等にかかる相続税のみとなっています。

改正前の取得費加算の特例では、複数の土地を相続して、そのうちの1つを売却したときは、取得費に加算する金額を計算する際に、相続した土地のすべてに課せられる相続税が対象でした。

たとえば、土地A、土地B、土地Cを相続したとしましょう。改正前は、土地Aを売却して譲渡所得が発生した場合、譲渡所得税を計算する際、土地A〜Cのすべてにかかる相続税額をもとに取得費に加算する金額を計算できました。

それが改正後は、取得費に加算する金額を計算する際、土地Aのみにかかる相続税のみが対象となります。

3.取得費加算の特例を利用するための要件

取得費加算の特例を受けるための要件は、以下の3つです。

- 相続や遺贈(遺言で特定の人に財産を贈ること)で財産を取得している

- 財産の取得者に相続税が課税されている

- 相続開始から3年10ヶ月以内に売却している

取得費加算の特例を適用できるのは、被相続人から遺産を相続して相続税を納めた人です。そのうえで相続開始の3年10ヶ月以内に財産を売却することで、特例の対象になります。

3-1.相続や遺贈で財産を取得している

取得費加算の特例の対象となるのは、亡くなった人(被相続人)から相続や遺贈によって取得した財産です。遺贈とは、遺言書による指定によって、財産を無償で引き継ぐことです。

遺贈であれば、相続人以外の人にも財産を引き継ぐことができ、その財産を売却したときに他の要件を満たしていれば取得費加算の特例の適用をできます。

3-2.財産の取得者に相続税が課税されている

取得費加算の特例は、納めた相続税額のうち売却した財産に対応する金額を取得費に加算して、譲渡所得金額を算出する制度です。そのため、取得費加算の特例を利用するためには、財産を取得したときに相続税を納めていなければなりません。

相続や遺贈で取得した財産を売却したとしても、そもそも相続税を支払っていないのであれば、取得費加算の特例は対象外となります

3-3.相続開始から3年10ヶ月以内に売却している

取得費加算の特例を適用するためには、相続税の申告期限の翌日から3年を経過する日までに財産を譲渡しなければなりません。相続税の申告期限は、相続開始日の翌日から10ヶ月以内であるため、取得費加算の特例を適用できる期限は相続開始の翌日から3年10ヶ月以内となります。

そもそも取得費加算の特例は、短期間で相続税と譲渡所得税を納めることになった人の税負担を軽減することを目的としています。相続した財産を所有する期間が長いと、自分自身の資産として利益を得られていると考えられるため、一定期間を経過すると取得費加算の特例を適用できなくなるのです。

取得費加算の特例を適用しようとする場合は、相続が開始した翌日から3年10ヶ月以内に売却できるように活動することがポイントです。

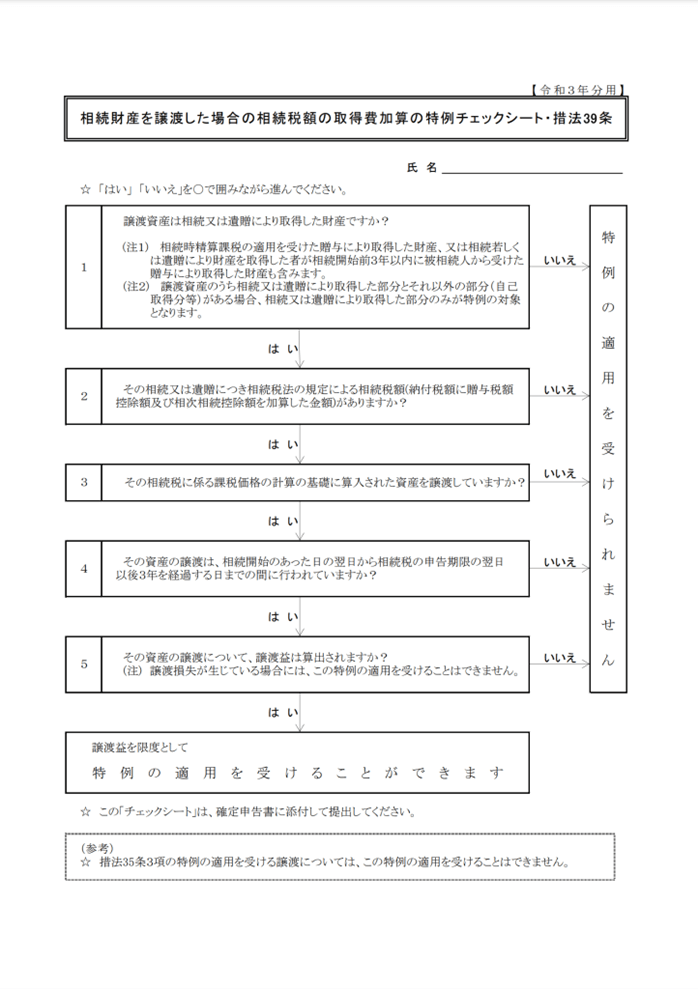

4.「取得費加算の特例」チェックシート

取得費加算の特例を適用できるかどうかは、国税庁が作成するチェックシートで判断すると良いでしょう。2021年(令和3年)分用のチェックシートは、以下のとおりです。

上記チェックシートの質問の答えがすべて「はい」である場合、取得費加算の特例を適用できます。また、確定申告で譲渡所得税を申告するときは、チェックシートの添付が必要です。

5.取得費加算の特例での節税額を計算する方法|具体例で解説

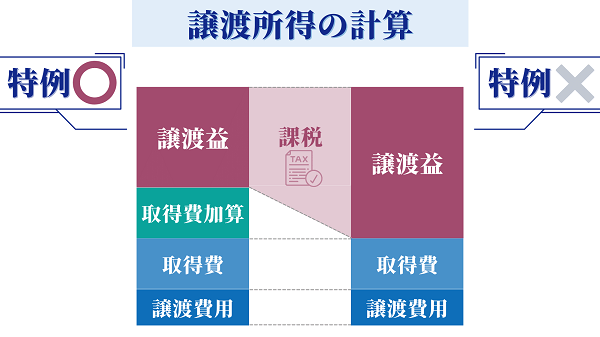

▲譲渡所得の計算

取得費加算の特例は、所得税の節税につながります。以下の具体例を用いて、実際に計算してみましょう。

前提条件

2020年1月に父の相続が発生し、1億円の不動産(自宅)と金融資産1億円を相続。

相続税として4860万円を納付。2021年10月に相続した不動産を1億2000万円で譲渡しました。

相続した財産

- 不動産:1億円

- 金融資産:1億円

- 債務控除:なし

支払った相続税額

- 4860万円

不動産の譲渡について

- 父が20年前に購入

- 譲渡価格:1億2000万円

- 取得費:不明(譲渡価格の5%として試算)

- 不動産売却時の譲渡費用(仲介手数料・登記費用など):360万円

取得費加算の特例を利用した所得税の計算手順は、以下のとおりです。

相続した財産を売却したときの計算手順

- 取得費として加算できる金額を計算

- 譲渡所得を計算

- 譲渡所得に税率をかける

財産を譲渡したときにかかる所得税は、譲渡所得に税率をかけて算出します。支払う所得税を低く抑えるためには、譲渡所得を減らすことが重要です。取得費加算の特例は、財産に係る相続税相当額を取得費に加算し収入金額から差し引けるため、譲渡所得を減らせます。譲渡所得を減らせる取得費加算の特例を活用すれば、所得税の節税につながります。

5-1.取得費に加算できる相続税額の計算式

取得費に加算できる金額の算出は、以下のとおりです。

【Step1】取得費に加算できる金額を計算

- 相続税額×不動産の課税価格/(相続した全体の課税価格+債務控除)

=4,860万円×1億円/(2億円+0円)

=2,430万円

取得費加算の特例を適用すると、支払った相続税のうち譲渡した財産にかかる部分の相続税額が取得費に加算されます。相続した財産2億円のうち、1億円が譲渡した不動産にかかる部分です。支払った相続税の半分である2,430万円が、取得費に加算できる金額となります。

5-2.取得費加算の特例を利用した場合の税額

続いて、取得費加算の特例を適用した場合の譲渡所得金額と所得税額を計算します。

【Step2】譲渡所得を計算

取得費が不明な場合は、譲渡価額×5%として計算をするため、600万円とします。結果は、以下のとおりです。

- 譲渡所得=譲渡価格-(取得費+取得費に加算する相続税額+譲渡費用)

=1億2,000万円-(600万円+2,430万円+360万円)

=8,610万円

計算の結果、譲渡所得は8,610万円となります。

【Step3】税額を計算

税額を算出するときは、譲渡所得に以下の税率をかけて計算をします。

| 不動産売却時の譲渡所得に対する税率 | 所有期間 | 税率 |

|---|---|---|

| 短期譲渡所得 | 売却した年の1月1日時点で所有期間が5年以下 | 39.63% |

| 長期譲渡所得 | 売却した年の1月1日時点で所有期間が5年超 | 20.315% |

※上記は、所得税と復興特別所得税、住民税のすべてを含む税率です。

相続によって取得した不動産の取得時期は、被相続人の時期がそのまま引き継がれます。当該不動産は被相続人である父親が他界する20年前に取得されているため、売却した年の1月1日時点で所有期間が5年超となり、税率は20.315%となります。

参考:No.3270 相続や贈与によって取得した土地・建物の取得費と取得の時期|国税庁

そのため、譲渡所得に対する税額を計算すると、以下のとおりとなります。

- 譲渡所得×税率(20.315%)

- 8,610万円×20.315%

≒1,749万円

計算の結果、譲渡所得にかかる税額は約1,749万円となります。

5-3.取得費加算の特例を利用しない場合の税額

取得費加算の特例を利用しない場合の税額は、以下のとおりとなります。

【Step2】譲渡所得を計算

取得費については、譲渡価額×5%として計算をするため、600万円とします。結果は、以下のとおりです。

- 譲渡所得=譲渡価格-(取得費+譲渡費用)

=1億2,000万円-(600万円+360万円)

=1億1040万円

計算の結果、譲渡所得は1億1040万円となりました。

【Step3】税額を計算

譲渡所得に対する税額は、以下のとおりです。

- 譲渡所得×税率(20.315%)

- 1億1040万円×20.315%

≒2,243万円

計算の結果、取得費加算の特例を適用しない場合の税額は約2,243万円となります。

5-4.結論|取得費加算の特例で税負担を494万円 節税できる

取得費加算の特例を適用した場合の税額が約1,749万円であるのに対し、適用しない場合は約2,243万円です。そのため、特例を適用することで、税負担は約494万円も軽減できました。

取得費加算の特例を適用するかどうかで、納税額が大きく変わることがあります。手元に残る現金を増やすためにも、相続した不動産を売却するときは取得費加算の特例を検討してみましょう。

6.取得費加算の特例を利用する際の注意点

取得費加算の特例を適用するときの注意点は、以下のとおりです。

- 相続財産は早めに売却・譲渡する

- 期限までに遺産分割協議を完結させる

- 代償分割を選ぶと計算時に不利になる場合も

6-1.相続財産は早めに売却・譲渡する

取得費加算の特例には、相続開始日の翌日から3年10ヶ月以内という期限があります。不動産を売却するためには、一般的に3〜6ヶ月程度の期間がかかります。期限の直前に売却活動を始めると、焦って安値で売却するリスクを高めてしまうでしょう。

そのため、相続した財産の売却を予定しているのであれば、 早めに不動産会社に相談し売却活動を始めることをおすすめします。売却すべきか判断に迷う場合は、相続税の手続きを依頼している税理士に不動産を売却したときの譲渡所得を試算してもらったうえで判断するのも方法の1つです。。

複数の不動産を相続したのであれば、優先順位を決めて売却活動すると良いでしょう。優先順位を決めずに不動産の売却活動を始めると、売却益の小さい不動産から売却してしまい、売却益の高い不動産を売却しようとしても、取得費加算の特例の期限が過ぎていることがあるためです。

高い売却益が期待できる不動産を先に売却して取得費加算の特例を適用した方が、節税効果も高まりやすいです。相続した不動産を売却するときは、高い売却益が期待できるものから買い手探しを始めるとよいでしょう。

6-2.期限までに遺産分割協議を完結させる

被相続人が亡くなり相続が発生したとき、遺言書がなければ遺産分割協議をして遺産の引き継ぎ方を決めます。相続税の申告期限である相続発生の翌日から10ヶ月以内に、遺産分割協議を終えて相続税の申告・納税を済ませなければなりません。

相続人同士の言い分が対立し、遺産の引き継ぎ方がまとまらないケースもあります。もし、遺産分割協議が相続税の申告期限に間に合わないときは、法定相続分にしたがって遺産を相続したと仮定して、相続税を申告・納税することになります。

相続税の申告期限が過ぎていたとしても、仮の相続税を納めていれば遺産分割協議がまとまり次第、修正申告や更正の申告を請求することで、税額の過不足を精算できます。

しかし、取得費加算の特例を適用するためには、相続開始日の翌日から3年10ヶ月以内までに不動産を売却しなければなりません。そのため、早めに遺産分割協議を終わらせて誰が不動産を引き継ぐかを決めなければ、売却したときに取得費加算の特例を適用できなくなる可能性があります。

6-3.代償分割を選ぶと計算時に不利になる場合も

代償分割とは、他の相続人よりも多くの遺産を相続した人が、代償金を支払って精算する分割方法です。遺産のなかに不動産のような分割しにくいものが含まれているときに、選択されることがあります。

たとえば、法定相続人が長男と長女の2人であるとしましょう。被相続人である母親が亡くなり、長男は4,000万円の不動産、長女は2,000万円の現金を相続しました。法定相続分は2分の1ずつであり、それにしたがうと3,000万円ずつ分けるところを、長男のほうが2,000万円多く相続しています。

そこで、長男は1,000万円の代償金を長女に支払って精算をするのが代償分割です。

代償分割をして代償金を支払った相続人が不動産を売却する場合、取得費に加算する金額を計算するときに調整が加えられるため、譲渡所得税の節税効果が減ってしまうことがあります。

代償分割と代償分割をした場合の取得費加算の特例について詳しくは、下記の記事をご覧ください。

(参照)代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法

(参照)代償金を支払った場合の取得費加算の特例

7.取得費加算の特例を受けるために必要な手続

取得費加算の特例を受けるときは、売却した翌年に確定申告が必要です。

取得費加算の特例を適用した結果、納める税金が0円となっても確定申告は必要となるため、忘れずに手続きをしましょう。

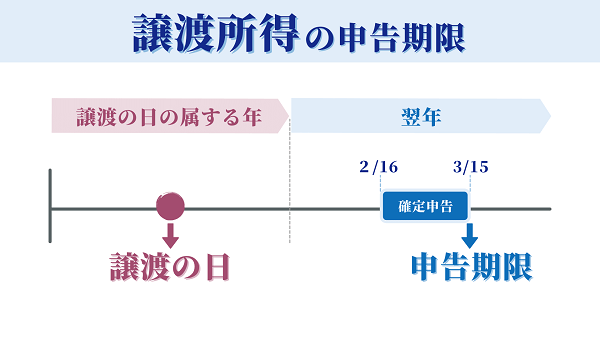

7-1.相続した財産を売却した翌年に確定申告が必要

取得費加算の特例を利用するためには、相続した財産を譲渡した年の翌年2月16日〜3月15日までに確定申告する必要があります。特例を利用するためには、特例を利用した計算による申告、納税が必要です。

取得費加算の特例を活用した確定申告は、所得税に関する専門知識が必要です。余分な税金を払わないためにも、確定申告する人は専門家への依頼をおすすめします。

7-2.確定申告時に必要な書類

確定申告時に必要な書類は、以下のとおりです。

確定申告の添付資料

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)

※平成30年度から相続税申告書の添付は不要となりました

相続財産の取得費に加算される相続税の計算明細書の記載を進めることで、取得費に加算できる相続税を計算できます。

スムーズに手続きを進めるためにも、必要書類を事前に確認しておきましょう。

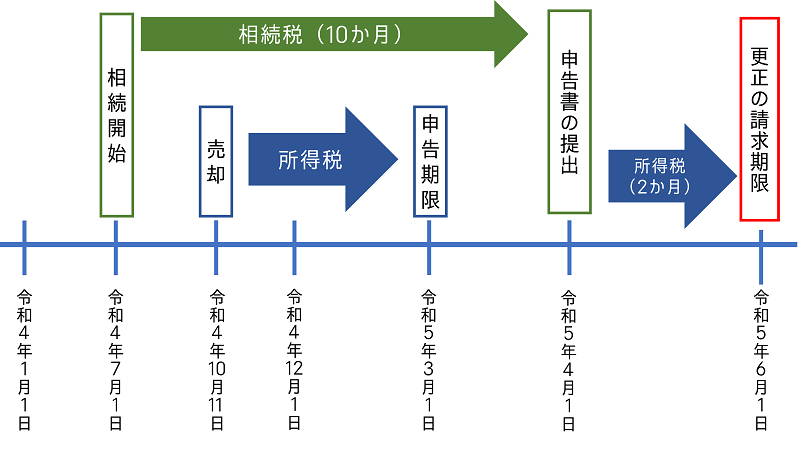

8.所得税確定申告前に相続税額が確定しない場合はどうすればいい?

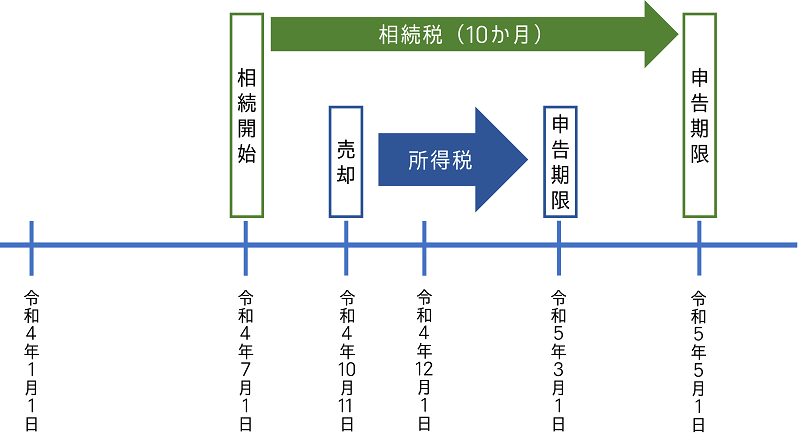

相続した不動産を売却するタイミングによっては、相続税の申告期限よりも先に確定申告の期限が訪れることがあります。

たとえば、相続開始が2022年(令和4年)7月1日、相続した不動産を売却した日が2022年10月11日であるとしましょう。相続税の申告期限は2023年(令和5年)5月1日です。それに対し、確定申告の期限は2023年(令和4年)3月15日となり、相続税の申告期限よりも先になります。

相続税の申告と納税を済ませる前に所得税の確定申告の期限を迎える場合は、取得費に加算する相続税額を計算できません。そのため、確定申告では取得費加算の特例を適用しなかったときの税額を申告・納税します。

その後、相続税の申告と納税が終わり、相続税額が確定したあと、取得費加算の特例を適用することで所得税額が減るのであれば「更正の請求」をすることによって、払いすぎた所得税を還付してもらえます。

9.取得費加算の特例の適用を求める更正の請求期限はいつ?

先に所得税の確定申告を済ませている場合、取得費加算の特例を適用するためには、相続税の期限内申告の提出をした翌日から2ヶ月を経過する日までに更正の請求をしなければなりません。

たとえば、相続税の申告を2023年(令和5年)4月1日にした場合、更正の請求の期限は2023年(令和5年)6月1日となります。

所得税の更正の請求は、原則として法定申告期限から5年以内が期限です。しかし、相続した資産の譲渡についての確定申告をしたあとに相続税を申告した場合は、相続税申告日の2ヶ月以内に更正の請求をする必要があります。

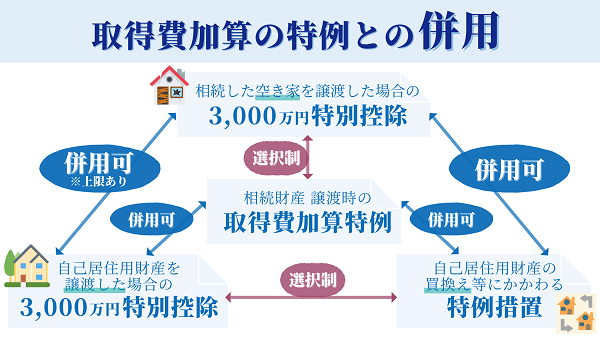

10.取得費加算の特例と併用することで特別控除を適用できる

▲取得費加算の特例との併用

▲取得費加算の特例との併用

不動産を売却するとき、特別控除を適用することで譲渡所得にかかる税負担を軽減することができます。ただし、特別控除の中には、取得費加算の特例と併用ができないものもあるため注意が必要です。

取得費加算の特例と併用できる特別控除は、以下のとおりです。

〇取得費加算の特例と併用できる制度

- 自己居住用財産の買換え等にかかる特例措置

- 自己居住用財産を譲渡する場合の3000万円特別控除

一方で、同じ特別控除でも「空き家を譲渡する場合の3000万円特別控除」については、取得費加算の特例との併用が認められていません。

不動産の売買価格は高額であるため、支払う税額も高額になりやすいです。そのため、譲渡所得にかかる税金を申告・納税をする際は、もっとも税負担を抑えられる制度を活用することが大切です。

10-1.【併用可】自己居住用財産の買換え等にかかる特例措置

居住用財産の買換え等にかかる特例(以下、買換え特例)は、マイホームを買い換えたときの譲渡益に対する課税を将来に繰り延べられる制度であり、取得費加算の特例との併用が認められています。

たとえば、相続したマイホームを4,000万円で売却し、6,000万円で買い換えたとしましょう。所定の要件を満たして買換え特例を適用することで、4,000万円の売却代金に課せられる譲渡所得税は、6,000万円で購入した家を売却するときにまとめて課税されることになります。

将来に繰り延べされる譲渡所得税を計算するとき、取得費加算の特例を適用することで、取得費に相続税額の一部を加えることが可能です。

10-2.【併用可】自己居住用財産を譲渡する場合の3000万円特別控除

居住用財産を譲渡する場合の3000万円特別控除(以下、3000万円特別控除)は、マイホームを譲渡したときに所定の要件を満たすと、譲渡所得から最大3,000万円を控除できる特例です。買換え特例と同様に、取得費加算の特例との併用が認められています。

3000万円特別控除を適用できると、相続したマイホームを5,000万円で売却した場合、取得費と譲渡費用を控除した額から、さらに3,000万円を控除できます。取得費加算の特例と併用できれば、税負担を大きく抑えることが可能です。

10-3.【併用不可】空き家を譲渡する場合の3000万円特別控除

空き家を譲渡する場合の3000万円特別控除は、被相続人が住んでいた家屋または家屋がある敷地などを相続または遺贈によって取得した場合、所定の要件を満たすと売却時の譲渡所得から最高で3,000万円を控除できる制度です。空き家を譲渡する場合の3000万円特別控除は、取得費加算の特例との併用ができません。

ほとんどのケースで、空き家を譲渡する場合の3000万円特別控除を選択するほうが有利となるでしょう。ただし、取得費加算の特例を選択したほうが有利となる場合もあるため、どちらの特例を利用したほうが納める税金が少なくなるかを考え、より有利な方を選択することが大切です。

11.取得費加算の特例が使えないケース

以下のケースでは、取得費加算の特例が利用できません。

- 夫婦間の相続であるとき

- 譲渡所得以外で申告するとき

- 法人が遺贈による財産を取得したとき

11-1.夫婦間の相続であるとき

夫婦間で財産を受け取ったケースでは、取得費加算の特例が使えないことがあります。夫婦間の相続では配偶者の税額軽減が適用され、相続税を支払わずに財産取得できるケースがあるためです。

配偶者の税額軽減とは

配偶者が相続した財産のうち課税対象となるものが、以下の金額を満たすまで配偶者に相続税がかからない制度。

- 1億6000万円

- 配偶者の法定相続分相当額

相続した財産の合計額が、1億6000万円以下または法定相続分の範囲内であれば、配偶者に相続税はかかりません。取得費加算の特例は、支払った相続額が取得費として加算されます。相続税の支払いがない場合は、夫婦間の相続で取得費加算の特例が使えません。

11-2.譲渡所得以外で申告するとき

相続した財産のうち個人事業の棚卸資産などを譲渡した場合は事業所得となるため、取得費加算の特例は使えません。取得費加算の特例は、譲渡所得のみに適用されるものであるためです。譲渡所得以外としての申告対象は、以下のものが挙げられます。

譲渡所得以外の所得として課税されるもの

- 事業所得

- 雑所得

- 山林所得

事業所得者が商品や原材料などの棚卸資産を譲渡した場合は、事業所得となります。また不動産所得が生じる業務にあたる人が、棚卸資産に準ずる土地や建物を譲渡した場合は雑所得となります。

相続した財産を譲渡すれば、すべてで取得費加算の特例を適用できるわけではありません。譲渡所得として申告できるかどうかが、特例適用を見極めるポイントです。

11-3.法人が遺贈による財産を取得したとき

法人が遺贈による財産を取得した場合は、取得費加算の特例が使えません。法人が財産を譲渡したときにかかる税金は、法人税として課税されるからです。

取得費加算の特例は、譲渡所得に関する特例です。法人が売却したときに出た利益は、法人全体の利益として加算されます。法人は、取得費加算の特例を使えません。

12.不動産を賢く売却するために知っておきたいQ&A

故人の思いを受け継ぎ相続した財産は、損することなく売却したいと思うものです。はじめて不動産を売却する人にとっては、本当に売却すべきかどうかに不安や疑問が生じます。とくに不動産の売却は、金額や税金も高額になりがちです。失敗せず不動産を売却するためにも、不安や疑問を感じるポイントは事前に解決しておきましょう。

12-1.土地や不動産などの相続財産を売却するベストなタイミングは?

相続財産売却のベストタイミングは、重視すべき考え方によって異なります。ベストなタイミングとは、人によって異なります。

可能な限り高価格で売却したい人は、希望する価格以上で売却できるタイミングがベストです。一方、税負担を減らして手元に現金が残るようにしたいと考える人は、取得費加算の特例を利用できる3年10ヶ月以内に売却するのがベストです。

重視すべき基準がないと、利用できる特例を活用できないまま損してしまうこともあります。売却に躊躇してしまわないよう、事前に重視したいポイントを明確にしましょう。

12-2.複数の不動産を売却する場合に考慮すべきことは?

相続した不動産が複数ある場合は、取得費加算の特例を利用する優先順位が重要です。取得費を加算できる金額は決まっているため、使用してもあまり所得税額が減額できないケースもあります。

優先順位の決め方は、以下のとおりです。

相続した不動産の売却損益と取得費加算できる額との関係

- 売却益≧取得費加算できる額 の不動産

- 売却益<取得費加算できる額 の不動産

- 売却損の不動産

1.の不動産は、取得費加算の特例を最大限活用できます。2.の不動産では、特例の一部を使い切れません。3.はそもそも譲渡所得税がかからないため、取得費加算の特例を利用しても影響がでない不動産です。

売却したい不動産が複数ある場合には、不動産の売却損益を考慮して優先順位を決めるのがよいでしょう。

13.取得費加算の特例で相続税対策できる|困りごとは専門家に相談を

取得費加算の特例は、相続した財産の譲渡時に支払う所得税を軽減できる制度です。取得費加算の特例そのものが相続税に影響を与えることはありません。しかし譲渡したときの所得税を軽減できるため、相続人に金融資産を多く残せます。

取得費加算の特例を利用するためには、所得税の計算と確定申告が必要です。取得費加算の特例に関する複雑な計算は、相続税の申告経験が豊富な専門の税理士への相談をおすすめします。

税理士法人チェスターは、相続税専門の税理士法人です。所得税の申告のみならず、取得費加算の特例について豊富な経験と知識を持ち合わせています。所得税の軽減につながる取得費加算の利用を検討している場合は、相続税専門の税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編