孫への生前贈与が相続税対策に?!非課税で贈与するやり方と注意点

孫への生前贈与は金銭の援助ができるだけではなく、相続税の節税対策になるというメリットがあります。

また、孫への生前贈与は贈与税が非課税になることも多く、要件さえ満たすことができれば、数千万円単位の贈与も贈与税0円でも可能となります。

この記事では、孫に生前贈与するメリットや、贈与税を非課税にするやり方・注意点についてまとめました。

この記事の目次 [表示]

1.孫へ生前贈与は相続税対策になる!4つのメリットとは

孫へ生前贈与をすると、孫の成長に必要な金銭を援助できるだけではなく、相続税対策になるというメリットがあります。

まずは、孫に生前贈与をすると、具体的にどのようなメリットがあるのかを確認しておきましょう。

1-1.相続税の課税対象額を減らせる

孫へ生前贈与をする1つ目のメリットは、相続税の課税対象額を減らせることです。

相続税が課税されるのは、「基礎控除」を差し引いた後の「課税遺産総額」です。

例えば、想定される遺産総額が5,000万円あり、推定相続人が2名(基礎控除4,200万円)であるとします。

このケースの場合、何もしなければ、課税遺産総額800万円(5,000万円-4,200万円)に対して、相続税が課税されます。

しかし、孫4人に100万円ずつ2年間(合計800万円)を生前贈与すれば、想定される遺産総額は4,200万円(5,000万円-800万円)、課税遺産総額は0円(4,200万円-4,200万円)となり、相続税も贈与税も課税されません。

できるだけ早い段階から孫への生前贈与を始めることで、より相続税の節税効果が大きくなります。

1-2.相続税の税率を抑えられる可能性あり

孫へ生前贈与する2つ目のメリットは、相続税の税率を抑えられる可能性があることです。

相続税は超過累進課税が採用されており、各人の法定相続分に応ずる取得金額が高くなればなるほど、税率も高くなる仕組みです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

孫へ生前贈与して課税対象額を減らすことができれば、各人の法定相続分に応ずる取得金額が低くなり、結果として適用される相続税の税率も低くなる可能性があります。

詳しくは「相続税の税率(割合)は10~55%!【税率表付】税額の計算方法も解説」をご覧ください。

1-3.相続税の課税を一代飛ばせる

孫へ生前贈与をする3つ目のメリットは、相続税や贈与税の課税を一代飛ばして財産の移転ができることです。

通常、相続によって孫に財産を移転させるには、「親から子」、「子から孫」の計2回の課税機会があります。

しかし「親から孫」へ生前贈与することにより、相続税の課税を一代分飛ばすことが可能です。

一代飛ばして孫に財産を移転させる方法として、「遺言書で孫に遺贈する方法」や「孫と養子縁組する方法」があります。

しかし、遺贈で孫が財産を取得した場合や、孫養子が相続をした場合、その孫は相続税の2割加算の対象となってしまうため、税負担が増えてしまいます。

詳しくは「孫に相続させる方法は?遺言書の作成や養子縁組の方法と注意点を解説」をご覧ください。

1-4.贈与税を非課税にできる方法が多い

孫へ生前贈与する4つ目のメリットは、贈与税を非課税にできる方法が沢山あることです。

祖父母から孫への贈与は、「直系血族間の贈与」に該当しますが、贈与税が非課税になる課税方式や特例が沢山あります。

生前贈与のやり方さえ選べば、数千万円単位の贈与であっても、贈与税が非課税になることもあります。

この記事で孫に生前贈与するやり方をご紹介しますので、ぜひ参考にしてください。

2.孫への生前贈与のやり方!年間110万円以下の「暦年課税贈与」がおすすめ

孫に生前贈与するやり方としておすすめなのは、年間110万円以下の暦年課税贈与です。

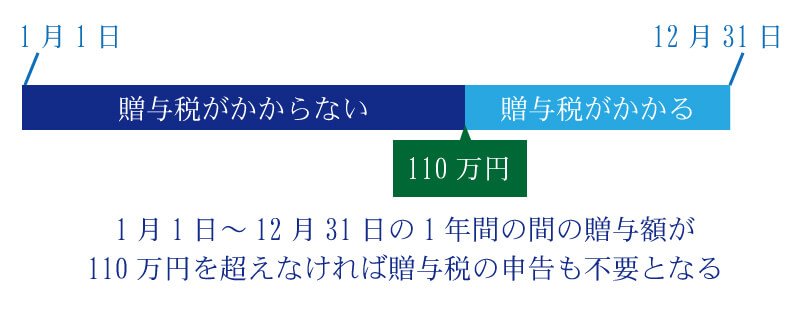

贈与税の原則的な課税方式である「暦年課税」では、1月1日~12月31日までの1年間に贈与された財産額から、基礎控除(年間110万円)を差し引いた後の価額に対して贈与税が課税されます。

この、贈与税の基礎控除の範囲内で、非課税で行う贈与のことを「暦年課税贈与」と呼びます。

贈与税が非課税になるのは、受贈者1人につき年間110万円までです。

例えば、4人の孫に110万円ずつ贈与すれば、440万円を非課税で生前贈与できるため、相続税の節税対策となります。

詳しくは「暦年贈与とは?改正点と相続税を減らすためのポイントを解説」や「生前贈与で相続税を節税!生前贈与5つの注意点」をご覧ください。

2-1.【ポイント】孫への生前贈与は3年~7年以内加算の適用なし

暦年課税による孫への生前贈与は、贈与者の相続発生時における生前贈与加算の対象になりません。

生前贈与加算とは、相続開始前3年~7年以内に被相続人から受けた贈与財産については、相続財産に持ち戻して、相続税を課税するルールのことです。

つまり高齢になって慌てて生前贈与を行っても、贈与から一定期間内に亡くなると、結局相続財産に加えて申告しなければならないのです。

生前贈与加算の対象となるのは、以下に当てはまる人と定められています。

- 相続によって財産を相続した人(相続人)

- 遺言によって財産を遺贈された人(受遺者)

- みなし相続財産を受け取った人

そのため、相続人(代襲相続人)や受遺者に該当せず、死亡保険金や死亡退職金の受取人でもない孫は、生前贈与加算の対象にはなりません。

逆に、いずれか1つにでも該当する孫は、生前贈与加算の対象となるため注意が必要です。

生前贈与加算について、詳しくは「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」や「死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?」をご覧ください。

3.孫への生前贈与は「相続時精算課税」の適用もおすすめ

孫への生前贈与を行う際には、相続時精算課税制度の適用もおすすめです。

相続時精算課税とは、原則「60歳以上の両親(もしくは祖父母)」から「18歳以上の子供(もしくは孫)」に対して、贈与をした際に選択できる贈与税の制度のことです。

相続時精算課税制度を選択すれば、累計2,500万円の特別控除を適用することができ、2,500万円を超過した贈与財産については贈与税の税率が一律20%となります。

相続時精算課税の適用後に特定贈与者から贈与により取得したすべての贈与財産の価額は、特定贈与者の相続発生時に相続財産の価額に持ち戻して相続税が課税されます。

相続時精算課税を活用して、「収益を生む財産」や「値上がりが予想される財産」を孫に贈与すれば、相続税率と贈与税率の相違により節税対策に繋がる可能性があります。

詳しくは「【相続時精算課税制度とは】メリット&デメリット、手続きまで解説」をご覧ください。

3-1.【ポイント】相続時精算課税にも基礎控除が創設された

令和5年度税制改正により、相続時精算課税制度にも、基礎控除(年間110万円)が創設されました。

令和6年1月1日以降は、基礎控除を差し引いた後の贈与財産の価額が、累計2,500万円の特別控除の対象となります。

なお、相続時精算課税の基礎控除の範囲内の贈与は、特定贈与者の相続発生時に相続財産の価額へ持ち戻す必要もありません。

孫に遺贈を検討されている場合や、死亡保険金の受取人にする予定がある場合は、暦年贈与ではなく、相続時精算課税の基礎控除を適用することも検討しましょう。

詳しくは「【令和5年度税制改正】相続時精算課税制度の初回の選択年分が基礎控除以下なら贈与税の申告不要に」をご覧ください。

4.孫への生前贈与は贈与税の非課税特例の適用も可能

孫へ生前贈与する目的や要件が一致するならば、以下のような贈与税の非課税特例を適用するのもおすすめです。

- 住宅取得等資金贈与の非課税措置

- 教育資金の一括贈与

- 結婚・子育て資金の一括贈与

これらの贈与税の非課税特例は、暦年課税や相続時精算課税との併用も可能です。

ただし、税制改正によって適用要件の見直しが繰り返されており、適用時期や内容が異なりますので、必ず最新情報をご確認ください。

4-1.住宅取得等資金贈与の非課税措置

住宅取得等資金贈与の非課税措置とは、直系尊属(父母・祖父母など)からの贈与により、自己の居住の用に供する住宅用の家屋の新築・取得・増改築等の対価に充てるための金銭(住宅取得等資金)を取得した場合、一定の要件を満たすことができれば、非課税限度額まで贈与税が非課税となる特例のことです。

令和6年1月1日以降に住宅取得等資金の贈与が行われた場合の非課税限度額は、省エネ等住宅であれば1,000万円(それ以外は500万円)までとされています。

住宅取得等資金贈与の非課税措置は、令和8年12月31日までに贈与が行われることが前提で、受贈者と住宅に関する要件を満たさなくてはなりません。

なお、住宅取得等資金贈与の非課税措置を適用した贈与財産の価額は、相続財産の価額への持ち戻しの対象になりません。

詳しくは「【最新】住宅取得資金等贈与の非課税特例を簡単解説!手続き・必要書類・期限」や「住宅取得等資金と暦年贈与の併用で贈与税1,110万円が無税に!?」をご覧ください。

4-2.教育資金の一括贈与

教育資金の一括贈与とは、「直系尊属(父母・祖父母等)」が「30歳未満の直系卑属(子供・孫等)」に教育資金を一括贈与した場合、受贈者1人あたり最大1,500万円(習い事等は最大500万円)まで、贈与税が非課税になる特例のことです(令和8年3月31日まで)。

教育資金の一括贈与を適用するためには、取扱金融機関との教育資金管理契約に基づいた「教育資金口座」を開設する必要があります。

原則として、受贈者が30歳になった時点で教育資金管理契約が終了し、口座の残高は契約が終了した年の贈与税の課税対象となります。

なお、贈与者が死亡した場合は、教育資金口座の一定の管理残額は、相続税の課税対象になりますのでご注意ください(贈与者が23歳未満である場合や学校等に在籍している場合などを除く)。

詳しくは「教育資金贈与はいつまで?【最新版】申請期限や手続き解説」や「教育資金の一括贈与は本当にお得?条件・期限などを解説」をご覧ください。

4-3.結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与とは、「直系尊属(父母・祖父母等)」が「18歳以上50歳未満の直系卑属(子供・孫等)」に結婚・子育て資金を一括贈与した場合、受贈者1人あたり最大1,000万円(結婚等に支払う費用は最大300万円)まで、贈与税が非課税になる特例のことです(令和9年3月31日まで)。

結婚・子育て資金の一括贈与を適用するためには、取扱金融機関との結婚・子育て資金管理契約に基づいた「結婚・子育て資金口座」を開設する必要があります。

なお、贈与者が死亡した場合は、結婚・子育て資金口座の一定の管理残額は、相続税の課税対象になりますのでご注意ください。

詳しくは「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

5.孫へ生前贈与する際の6つの注意点

孫に生前贈与する際、いくつか注意ポイントがありますので確認しておきましょう。

5-1.必要な都度渡す生活費や学費などはそもそも非課税

日常生活で必要な生活費や教育費を、扶養義務者から「必要な都度」渡しても、贈与税は課税されません。

扶養義務者とは、夫婦間や親子間のみならず、孫と祖父母といった親族関係も含まれます。

例えば、祖父が孫の大学の入学費として、数百万円を援助したとしても、贈与税は課税されないということです。

生活費や教育費が非課税とされるか否かで重要なのは、「金額」ではなく「タイミング」です。

大学入学のときに入学金分を、授業料の支払いのときは授業料分を、「必要な都度」孫に渡していれば問題ありません。

しかし、大学4年間の授業料をまとめて400万円渡した場合等には、贈与税の課税対象とされるリスクがあります。

まとめて教育費等を渡す場合は、渡すタイミングに注意しましょう。

5-2.贈与契約書を必ず作成する

孫に年間110万円以下の暦年課税贈与をする際は、必ず贈与契約書を作成しましょう。

この理由は、贈与契約書を作成しておけば、贈与契約があったことを客観的に証明できるためです。

贈与契約は贈与者と受贈者の双方の意思により成立するため、口約束でも贈与契約は成立します。

しかし、贈与者の相続発生後に税務調査が入り、孫への生前贈与した額が、「贈与は成立しておらず申告漏れである」と指摘された場合、口約束だと贈与が成立いていたか否かを証明することが困難です。

「孫への贈与が成立した」という証明を残すためにも、必ず贈与契約書は作成しておきましょう。

詳しくは「【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!」をご覧ください。

5-3.贈与金額や日付を毎回変える

孫に年間110万円以下の暦年贈与をする場合は、贈与金額や日付を変えましょう。

この理由は、暦年贈与ではなく「定期贈与(連年贈与)」とみなされ、贈与税が課税されるリスクがあるためです。

定期贈与とは、まとまった金額の贈与を想定して、毎年定期的に繰り返して贈与を行うことです。

例えば、誕生日に110万円ずつの贈与を15年間続けることが、予め契約で決められていた場合、税務調査によって、1,650万円の贈与とみなされ、贈与税が課税される可能性があるのです。

定期贈与とみなされないためにも、贈与を行う際には贈与契約書を作成し、預貯金口座を介して金銭の贈与を行うなどの対応をされることをおすすめします。

詳しくは「定期贈与(連年贈与)と判断されない3つの回避方法│税理士が解説」をご覧ください。

5-4.孫が贈与財産を管理すること

孫に年間110万円以下の暦年贈与をした後は、孫が贈与財産を管理しましょう。

この理由は、祖父母が一方的に贈与をしたと思っていても、孫の合意がなければ贈与は成立しないためです。

特に孫の名義の銀行口座にお金を振り込んで、祖父母が預貯金通帳やキャッシュカードを保管していた場合、贈与ではなく「名義預金」として扱われ、祖父母の相続財産として相続税が課税される可能性があります。

孫が贈与に合意した上で、孫が贈与財産を保管することが重要です。

詳しくは「「名義預金」とは?相続税がかかる判定基準や対策を解説」をご覧ください。

5-5.贈与税申告や手続きをする

孫に生前贈与する場合、年間110万円以下の暦年課税贈与以外は、贈与税の申告や一定の手続きが必要となります。

贈与税の申告や定められた手続きをしないと、贈与税は非課税になりませんのでご注意ください。

| 暦年課税贈与(年間110万円以下) | 贈与税の申告は不要 |

|---|---|

| 暦年課税贈与(年間110万円超) | 贈与税の申告が必要 |

| 相続時精算課税(年間110万円以下) | 贈与税の申告は不要、選択する年に相続時精算課税の届出書の提出が必要 |

| 相続時精算課税(年間110万円超) | 贈与税の申告が必要 |

| 住宅取得等資金贈与 | 贈与税の申告が必要 |

| 教育資金の一括贈与 | 金融機関で専用口座を開設等手続きが必要 |

| 結婚・子育て資金の一括贈与 | 金融機関で専用口座を開設等手続きが必要 |

贈与税の申告は、贈与があった年の翌年の2月1日から3月15日に、受贈者の住所地を管轄する税務署に行う必要があります。

定められた申告や手続きを失念すると、贈与税が非課税にならないだけではなく、加算税などのペナルティも課せられる可能性がありますので注意を要します。

詳しくは「贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について」をご覧ください。

5-6.相続人の遺留分を侵害しない範囲内で行う

孫に生前贈与する場合は、相続人の遺留分を侵害しない範囲内で行いましょう。

遺留分とは、兄弟姉妹以外の相続人に認められた、遺産を最低限取得できる割合のことです。

相続開始時点で遺留分を侵害された相続人は、遺留分を侵害している人に対して、遺留分侵害額請求を行うことができます。

相続人ではない孫への生前贈与については、「相続開始前1年以内に行われた生前贈与」が、遺留分を算定するための財産の価額の計算式に算入されます。

相続トラブルに発展する可能性もありますので、孫に生前贈与をする際は、相続人の遺留分を侵害しないようご注意ください。

詳しくは「遺留分侵害額請求とは?調停や訴訟の手続きの流れ・時効・弁護士費用を解説」をご覧ください。

6.孫に生前贈与をする前に!相続税に強い税理士に相談を

孫への生前贈与は相続税対策として有効であり、贈与税が非課税になる方法も沢山あります。

しかし、孫へ非課税で生前贈与する方法にはいくつか注意点もありますし、どの方法が最適なのかを見極める必要があります。

孫への生前贈与をご検討中の方は、まずは相続税に強い税理士に相談されることをおすすめします。

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続専門の税理士法人です。

生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広く行っています。贈与税や相続税でお悩みの方は、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編