農地を信託する2つの方法|宅地での信託や家族信託の税金についても解説

農地を「農地のまま信託できる」のは、農地信託制度を活用する農業協同組合に限られます。家族間で利用する家族信託の場合は、農地を信託する許可が下りません。しかし「宅地に用途を変更する」または「所有権を移転する」などの方法で、その土地を信託財産に設定できます。

農地の用途(地目)を変えたり所有権を移転したりするためには、農地法と呼ばれる法律に従う必要があります。耕作面積の少ない日本においては、農地が国民にとって食料の基盤となる大切な土地であるからです。

土地のなかでも市街化区域にある農地については、農業委員会に申請することで地目を変更できます。農地を管理することに不安を感じる場合は、農地の信託方法や信託時の税金について確認しておきましょう。資産の適切な管理や承継に活かせます。

この記事の目次 [表示]

1.原則として農地は家族信託できない

家族信託する委託者の不動産に農地がある場合は、原則として信託財産に設定できません。

信託財産に設定するためには、用途を宅地に変更するまたは所有権を移転するなどの手続が必要です。

農地の用途を変えたり所有権を移転したりする場合には、農地法の適用により都道府県知事や市町村長から許可をとる必要があります。

1-1.農地法による規制-農地法4条と5条の2つが重要

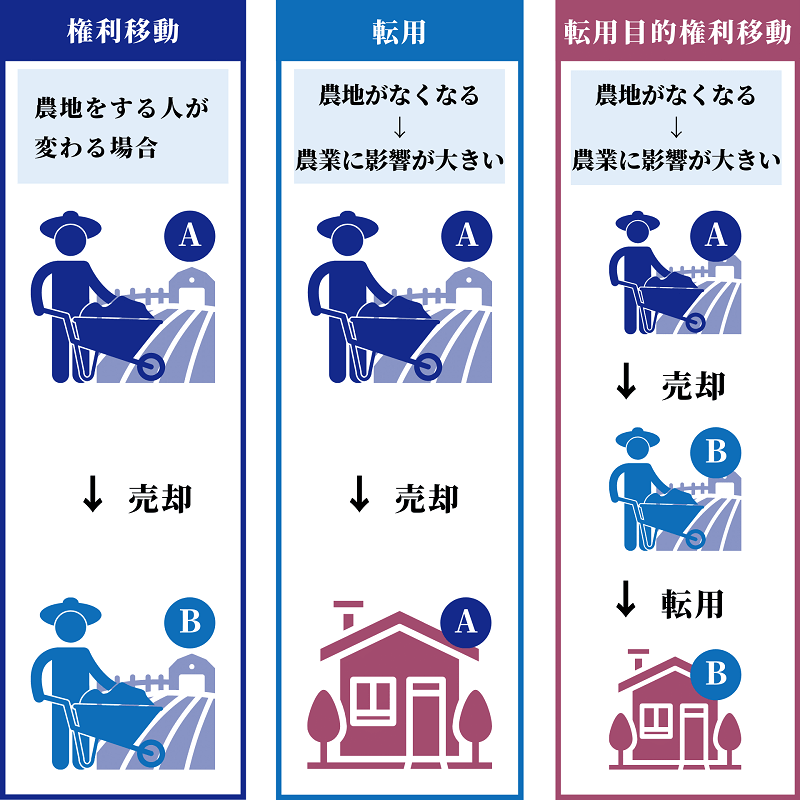

▲農地の権利が移動する3パターン

農地の用途を変えたり所有権を移転したりするためには、農地法と呼ばれる法律に従う必要があります。耕作面積の少ない日本において、食料を生産するための農地を法律により守る必要があるためです。

農地を宅地のような別の地目に転用する場合は、農地法4条または5条を適用します。適用される条文は、以下の目的により異なります。

農地法の条文と目的

- 農地の所有者が土地を転用する場合は「農地法4条」

- 売買や賃貸借により所有者以外が転用する場合は「農地法5条」

1-1-1.農地法4条-農地をほかの地目に変更

農地の所有者が農地以外の地目に転用する場合は、都道府県知事や市町村長の許可が必要です。農地法4条1項において、以下のように定められています。

農地を農地以外のものにする者は、都道府県知事(農地又は採草放牧地の農業上の効率的かつ総合的な利用の確保に関する施策の実施状況を考慮して農林水産大臣が指定する市町村(以下「指定市町村」という。)の区域内にあつては、指定市町村の長。以下「都道府県知事等」という。)の許可を受けなければならない。

たとえば農地として耕作していた自分の土地に建物を建て、自宅として使用したい場合は許可または届出が必要です。許可や届出については以下のとおり、該当土地の区域が市街化調整区域または市街化区域かどうかにより異なります。

| 土地の区域 | 許可または届出 |

|---|---|

| 市街化調整区域 | 都道府県知事の許可(転用許可申請) |

| 市街化区域 | 農業委員会への届出 |

所有する土地が市街化区域または市街化調整区域のいずれに該当するかは、役所の都市計画課や公式ホームページにて確認できます。

1-1-2.農地法5条-農地をほかの地目に変更して所有権を移転

売買や賃貸借の契約を目的として、農地を所有していない人が農地以外の地目に転用する場合は、都道府県知事や市町村長の許可が必要です。農地法5条1項において、以下のように定められています。

農地を農地以外のものにするため又は採草放牧地を採草放牧地以外のもの(農地を除く。次項及び第四項において同じ。)にするため、これらの土地について第三条第一項本文に掲げる権利を設定し、又は移転する場合には、当事者が都道府県知事等の許可を受けなければならない。

譲渡人と譲受人の当事者双方で許可を依頼する必要があります。たとえば建物を建てるために地目が農地である土地を売買した場合は、買主と売主双方の申請または届出が必要です。

1-2.農地は農地のままで家族信託を利用できない

地目を農地としたまま家族信託を利用したい場合に、原則として信託財産には設定できません。信託においても農地法が適用されるため、都道府県知事や市町村長の許可が必要です。

1-2-1.例外-農協を受託者とした農地信託制度

農地信託制度を利用する場合は、許可を必要としません。農地をその他の地目に転用することがないためです。

農地信託とは、農業協同組合または農地中間管理機構が受託者になる信託契約を指します。農地の買い手が見つからない場合や農地を手放したくない場合に、農協が引き受ける制度です。農地法の適用対象外となり、許可を受けることなく信託契約ができます。

2.農地が市街化区域内かどうかで信託の難易度が変わる

市街化調整区域内に農地がある場合は、宅地転用を認められないことがあります。転用が認められない場合は、農地を信託財産として設定できません。市街化調整区域は都市計画法により、以下のように「無秩序な市街化を抑制すべき区域」と定められています。

都市計画法第7条第1項

都市計画区域について無秩序な市街化を防止し、計画的な市街化を図るため必要があるときは、都市計画に、市街化区域と市街化調整区域との区分を定めることができる。

都市計画法第7条第3項

市街化調整区域は、市街化を抑制すべき区域とする。

農地の転用許可を受けるためには、都道府県や市区町村が定める条件をクリアする必要があります。家族信託する前に、委託者の所有する農地が市街化区域または市街化調整区域のどちらであるかを確認することが大切です。

3.農地を信託する2つの方法-宅地にすることで信託可能

農地を信託財産とするためには、条件付信託契約と呼ばれる2つの方法から選択します。

農地を信託財産とする方法

- 農地法4条の転用を利用

- 農地法5条の権利移転を利用

3-1.農地法4条を利用-農地の所有者本人が宅地に転用

農地法4条を利用して、農地を所有する委託者自身が転用後に信託契約する方法があります。農地を宅地に変更する場合は、委託者の申請または届出により許可を取得。宅地への転用が完了後、信託契約が可能です。

3-1-1.メリット-農地の所有者本人が土地を管理できる

許可を受けて農地を転用して信託契約の効力が発生したあとは、所有者として受託者が土地を管理および運用できます。

信託契約した不動産は所有権移転登記手続により、受託者の名前が所有者欄に登記されるためです。

3-1-2.デメリット-委託者による届出や建物建築が必要になる

農地法4条を利用する場合は、委託者自身による申請または届出が必要となります。宅地への転用は、建物の建築を前提とすることが要因です。建物の登記が完了することで、農地を宅地に転用できます。

しかし建物の完成まで時間がかかるため、途中で信託契約ができなくなるケースもあります。たとえば建物が完成する前に、委託者が認知症を発症して判断能力を失ってしまうケースです。また宅地に転用することで土地の評価が上がり、農地に比べて固定資産税が増加してしまうこともあります。

3-2.農地法5条を利用-農地の所有権を受託者に移して宅地に転用

農地法5条を利用して、信託契約後に受託者が農地を転用する方法があります。受託者と委託者の双方による申請または届出が必要です。信託契約で農地の権利を委託者から受託者へ移転することで、受託者による転用が可能になります。

3-2-1.メリット-受託者が手続できるためリスクを減らせる

受託者が自ら手続できるため、農地転用するまでに信託契約ができなくなるリスクを減らせます。信託契約後の建物建築と地目の変更手続は、受託者だけで実施可能です。

委託者に認知症を発症してしまう可能性がある場合は、農地法5条による信託契約をおすすめします。ただしトラブル防止のため、信託契約の申請および届出は受託者と委託者の双方で実施しましょう。

3-2-3.デメリット-固定資産税が増加する

農地法4条を利用する場合と同様に、宅地に転用することで土地の評価が上がり、農地に比べて固定資産税が増加します。そのため、転用のタイミングを考慮することが大切です。

土地の地目は課税時期(毎年1月1日)の現況によって判定するため、転用の時期によって土地の評価が以下のように変わります。

| 転用の時期 | 本年12月まで | 翌年1月以降 |

|---|---|---|

| 前年12月までに宅地へ転用 | 宅地として評価 | |

| 本年1月~12月の間に宅地へ転用 | 農地として評価 | 宅地として評価 |

宅地へ転用した年内は農地として評価されるため、固定資産税の節約につながります。転用の時期が年末辺りになりそうな場合は、翌年1月以降の実施を検討してみましょう。

4.農地の信託前に備えておきたいこと-委託者の認知症や死亡時の対策に

委託者の判断能力が認知症により低下した場合は、信託制度を利用できません。また信託する前に委託者が死亡した場合は、遺言書がないと農地を引き継げない可能性もあります。このような場合を想定して、農地を信託する前は以下のように対策しておくと安心です。

対策しておきたいこと

- 任意後見制度の利用

- 遺言書の作成

4-1.任意後見制度の利用

任意後見制度の利用は、家族信託(委託者:親、受託者:子)で以下のようなケースに役立ちます。

任意後見制度の利用が役立つケース

- 農地信託の手続中に親が認知症を発症してしまった場合

- 親が自由に使えるお金として一部の財産を信託財産とした場合

- 親の判断能力低下により子が財産を管理したい場合(施設の入所や入院の手続のため)

認知症を発症した親の判断能力が低下しても、受託者である子は親のすべての財産を管理できません。信託契約において、信託財産として指定する委託者の財産以外を管理または運用する権利がないためです。

また家族信託している場合でも、判断能力の低下した親に代わって施設に入所する契約や治療入院の手続といった身上監護もできません。信託契約とは信託財産として指定する委託者の財産を管理または運用するための契約であり、その他の効力はないことが要因です。

事前に親を委任者、子を受任者として任意後見契約しておくことで、親の判断能力が低下した場合に子どもが後見人として財産を管理できます。保護施設への入所や入院の契約も、本人に代わって締結可能です。

4-2.遺言書の作成

遺言書の作成は、以下のようなケースで役立ちます。

遺言書の作成が役立つケース

- 信託する財産以外について受け継ぐ人を決めておきたい場合

- 農地の転用に備えて受け継ぐ人を事前に決めておきたい場合

家族信託では、信託契約が終了した場合に財産を帰属させる帰属権利者の指定が可能です。委託者が死亡して信託契約が終了した場合にも適用されるため、遺言書のような役割があります。

しかし信託財産として指定する委託者の財産以外については、遺言書がない場合に相続人全員での遺産分割協議が必要です。事前に遺言書を作成しておくことで、信託契約で指定した財産以外についても遺産分割協議することなく相続手続できます。

5.不動産を信託するとかかる税金

不動産を信託財産とした場合は、以下の税金がかかる可能性もあります。

必要となる可能性のある税金

- 贈与税

- 相続税

- 登録免許税

- 固定資産税

上記以外にも、農地を転用後に建築した建物の賃貸収入がある場合は、不動産所得として所得税や住民税がかかります。たとえば信託財産が賃貸用マンションであれば、賃貸収入は不動産所得です。不動産を信託した場合の税金を理解しておくことで、思いがけない出費に備えられます。

5-1.贈与税

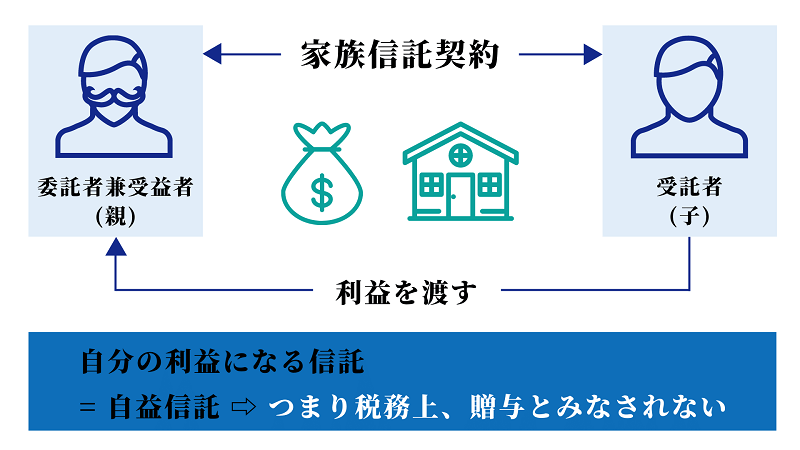

▲委託者と受益者が同じ場合は自益信託

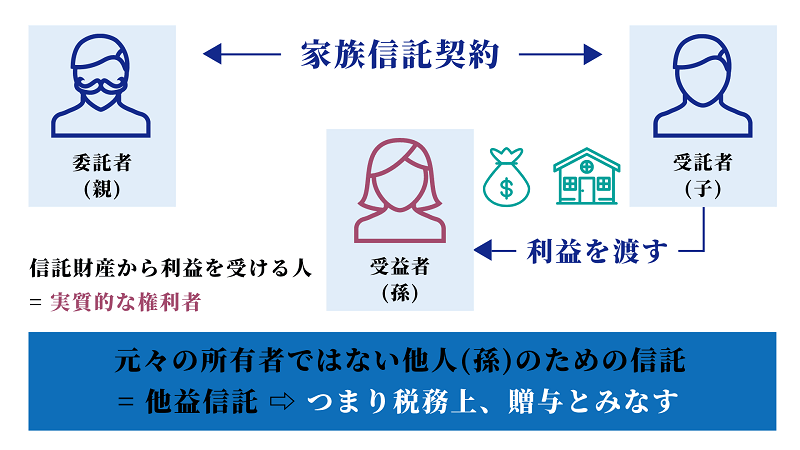

▲委託者と受益者が異なる場合は他益信託

信託契約では、受益者に贈与税がかかる場合もあります。贈与税がかかるかどうかは、信託の種類(自益信託または他益信託)によって異なります。

自益信託の場合は、贈与税がかかりません。委託者と受益者が同じであるため、信託財産から利益を受ける人が信託する前と変わらないためです。

他益信託の場合は、贈与税がかかる可能性もあります。委託者と受益者が異なり、信託契約によって信託財産から利益を受ける人が新たに発生するためです。

5-2.相続税

相続税は信託契約で権利が受託者に移転した時点では発生しません。おもに以下のケースで発生します。

相続税が発生するケース

- 自益信託で委託者(受益者)が死亡して相続人が受益権を相続した場合

- 信託契約中に死亡した受益者に代わる新しい受益者を定めた場合

- 信託契約書で定められた帰属権利者が受益者ではない場合(死亡による原因で信託が終了した場合に該当)

5-3.登録免許税

不動産を信託財産とした場合は、以下の時点で登録免許税が発生する可能性もあります。

| 時点 | 登録免許税が発生するケース |

|---|---|

| 信託設定時 | 不動産の信託登記を行う |

| 受益者の変更時 (信託期間中) | 受益者が死亡して2番目の受益者に受益権が移動する 受益権を贈与や売買する場合に受益者変更の登記を行う |

| 信託終了時 | 不動産の所有権移転と信託登記抹消の登記を行う |

ただし以下の場合は、例外的に登録免許税がかかりません。

| 時点 | 登録免許税が発生しない例外ケース |

|---|---|

| 信託設定時 | 不動産の所有権移転登記を行う |

| 受託者の変更時 (信託期間中) | 受託者が死亡または解任や辞任する場合の所有権移転登記を行う |

| 信託終了時 | 委託者と受益者が同一である自益信託終了時に、所有権を委託者へ戻す場合の所有権移転登記(信託期間中に受益者の変更がないとき) |

5-4.固定資産税

信託契約の場合は、受託者が固定資産税を支払います。実質上の所有者である受託者に固定資産税の納税通知書が届くためです。

しかし本来であれば、信託した不動産において利益を受けている受益者が固定資産税を負担します。受益者が固定資産税を支払う場合は、負担する旨を信託契約書に記載しておきましょう。

6.農地を信託するためには農地法の規制や税金を理解して計画的に

農地を信託財産とするためには、農地法の規制による所定の手続が必要です。手続には時間がかかる可能性もあり、委託者の判断能力低下により信託契約できない場合もあります。

委託者の認知症や死亡時に備えて対策を立てておくことで、農地を信託できなかった場合でも落ち着いて対処することが可能です。自分に合った対策方法に悩んでしまう場合は、法律家へ相談することをおすすめします。

農地信託の契約内容や遺言書の手続などに不安がある場合は、法律事務所または司法書士法人チェスターへ、相続税による税金対策についてのご相談は税理士法人チェスターご相談ください。

ご希望の方法で財産を管理できるよう、法律および税金の専門家が一人ひとりに寄り添いご提案いたします。信託契約書の作成や手続のフォローも、お気軽にお申し付けください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編