信託口口座の開設手順と注意点を解説-4つのステップで大切な財産を守る

信託口口座(しんたくぐちこうざ)とは、信託された財産を管理するための専用口座です。口座を開設するときは、信託契約書の作成や銀行による契約書の審査などの手順を踏む必要があります。

信託口口座を開設するポイントは、自分の利用方法に合った銀行を選ぶことです。まずは利便性や手数料、最低預入金額を比較してみましょう。信託口口座を開設できる金融機関は、現状それほど浸透していません。信託銀行のほかにもインターネット専用の取引に特化した信託口口座を開設できる銀行もあり、利用頻度や用途に合った金融機関の選択肢が少しずつ増えています。口座開設の手順や銀行の選び方に加えて、注意すべき点も確認しながら、大切な財産を守るために困ることのないよう対策しておきましょう。

この記事の目次 [表示]

1.信託口口座とは-信託した財産を他のお金と分ける専用口座

信託口口座とは、信託契約により委託者から信託された財産を受託者の財産と分けて管理するための口座です。受託者の財産と分けて管理することによって、使い込みを疑われたり預金を引き出せなかったりするリスクを減らせます。

1-1.家族信託の仕組み-信託口口座で現金を信託するケース

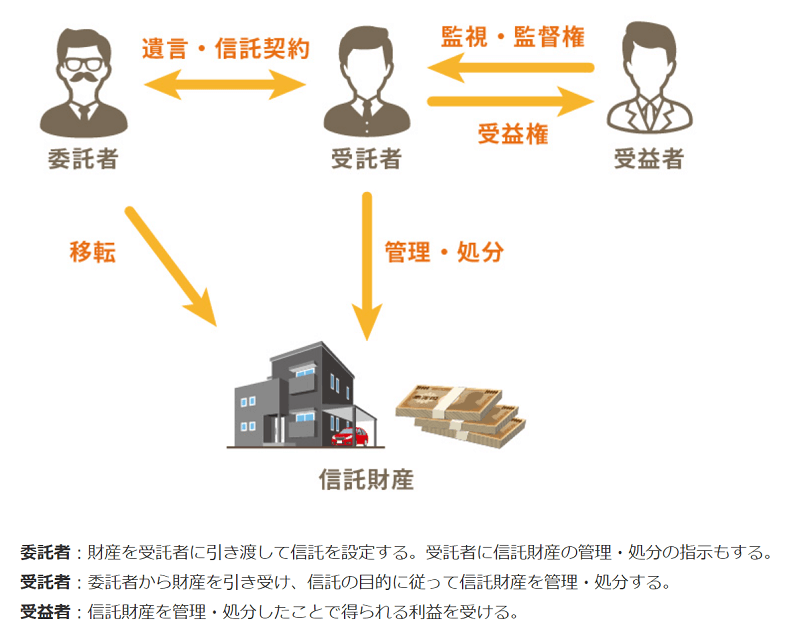

▲信託契約の関係

信託とは財産を所有する委託者が、財産の所有権を受託者に移転(信託)することです。信託による利益を受ける受益者のため、受託者は財産を管理または処分します。同一人物が委託者と受益者を兼ねることも可能です。

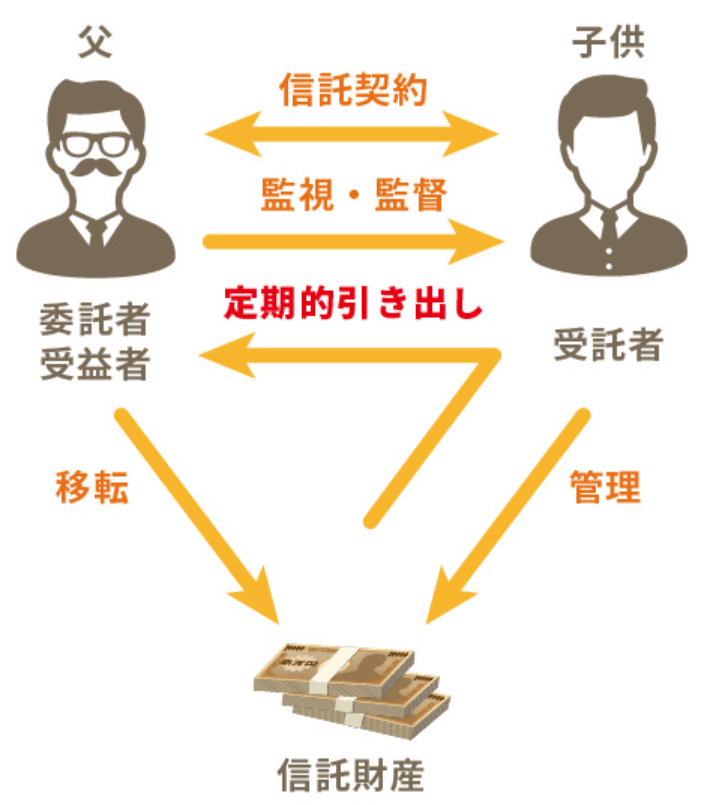

▲家族信託のイメージ

家族を受託者にすることを「家族信託」と呼びます。たとえば父の財産を保護するために、子どもを受託者とする信託契約です。

認知症により判断能力が衰えたときは、自ら預金を引き出すことが困難になります。家族信託で子どもから父に現金を渡すように定めておけば、父の判断能力が衰えても生活費の準備が可能です。

また、高額な詐欺被害を受けることも防げます。信託契約によって、父は子どもが渡した範囲でしか財産を使用できないためです。

1-2.信託された財産を口座に入れて管理する2種類の方法

家族信託の受託者には、信託法第34条による「分別管理義務」があります。委託者の財産を自分の財産とは分離して、明確に管理する目的があるためです。

たとえば子どもの口座に父の財産を入金してしまうと、財産の区別が難しいことから使い込みを疑われてしまうかもしれません。しかし信託口口座であれば、疑いをもたれることがないのです。信託された財産を管理する口座は、以下の2種類があります。

信託された財産の管理口座

- 信託口口座

- 財産専用口座

1-2-1.信託口口座

信託口口座とは、信託契約によって受託者が金銭を管理する信託財産用の口座です。口座名義に「信託口」と「委託者および受託者」を記名するため、信託を利用した口座として受託者が金銭管理していることを明確に判断できます。

また信託財産は、受託者の財産ではないことも明確です。受託者が破産しても、信託財産を差し押さえられる心配はありません。現状では、信託口口座を開設できる金融機関は限られていますが、将来的には増えると予想されています。自宅付近の金融機関で信託口口座を開設できるかどうか事前に確認しておきましょう。

信託口口座の開設には、必要書類の準備や契約書の審査などが必要です。そのため開設するまでに時間がかかります。信託口口座の開設を検討している場合は、計画的に準備を進めましょう。

1-2-2.信託専用口座

信託専用口座とは、受託者が信託財産を管理するために個人名義で作成した普通預金口座です。普通預金口座であるため、手軽に管理できます。取引する金融機関で口座を作成することで、キャッシュカードやインターネットバンキングなども利用可能です。

しかし信託専用口座は、信託口口座のように委託者と受託者の財産を明確に分離できません。口座名義に「信託口」と記載しても、金融機関では受託者の個人名義として扱われるためです。

受託者が破産した場合は、委託者の財産まで差し押さえられてしまう可能性があります。また受託者が死亡した場合は、相続財産として口座が凍結されてしまうこともあるのです。

信託専用口座を作成した場合は、信託契約書に口座番号や口座名義を記載しておくと安心です。委託者の財産を管理している口座であることが分かるようにしておきましょう。

1-3.信託財産の管理には信託口口座がおすすめ

信託財産は、信託口口座を開設して管理することをおすすめします。委託者が受託者の財産を分別して管理していることが明確となるためです。預金が差し押さえられたり凍結されたりした場合にも、引き出しできなくなるリスクを減らせます。

2.信託口口座を開設する手順-4つのステップで手間なく確実に口座を作る

信託口口座を開設するためには、信託契約書の作成が必要です。信託契約書の内容に不備があると銀行の審査に通らず、口座が開設できない場合もあります。手間なく確実に信託口口座を開設したい場合は、以下の4ステップを確認しましょう。

信託口口座を開設するための4つのステップ

- 信託契約の内容を専門家に相談する

- 金融機関で信託契約書の審査を受ける

- 公証役場で公正証書を作る

- 金融機関で新規口座を開設する

2-1.信託契約の内容を専門家に相談する

信託契約の内容を決めるときは、弁護士や司法書士といった専門家へ相談することをおすすめします。信託契約は設計内容の自由度が高く、モデルとなるパターンも豊富です。そのため契約書の不備が原因で、契約が無効になる可能性もあります。まずは専門家に相談しながら、希望に沿った契約書を作成しましょう。

専門家に相談する場合は、信託する時期や財産などの希望を明確にしておきましょう。また信託契約する当事者以外の家族がいる場合、将来的な相続でトラブルに発展してしまうケースもあります。トラブルを避けるためにも、委託者と受託者を交えて専門家に相談すると安心です。

2-2.金融機関で信託契約書の審査を受ける

信託口口座の開設には、金融機関による信託契約書の審査を受ける必要があります。口座の使用目的が正しいかどうかを、以下のような観点で金融機関が確認するためです。

金融機関が確認すること

- 信託契約書の内容

- 委託者と受託者の関係

- 家族で反対している人がいないかどうか

専門家が作成した信託契約書のみ、受付可能な金融機関もあります。信託口口座を作成する場合は、事前に金融機関へ伝えておくと安心です。

2-3.公証役場で公正証書を作る

金融機関の審査完了後、公証役場にて信託契約書を公正証書とします。信託口口座の開設には、公正証書とした信託契約書を求められるケースがあるためです。

公証役場において、公証人が契約内容や判断能力を確認します。信託契約書が公正証書として公正役場に保管されるため、契約書としての信頼性も担保可能です。契約書の改ざんや紛失のリスクも防げます。

審査に通らない可能性も想定して、事前に金融機関へ相談してから信託契約書を作成しましょう。

2-4.金融機関で新規口座を開設する

信託口口座の開設には、以下の書類が必要です。

信託口口座開設に必要な書類

- 受託者の本人確認書類

- 信託契約書

- 届出印

- 委託者と受託者の関係が分かる資料

口座を開設するときに、受託者の本人確認書類が必要となります。金融機関によっては、受託者や受益者の本人確認書類も求められる場合があるため事前に確認しておきましょう。信託契約書の信頼性を担保したい場合は、公証役場での作成がおすすめです。

金融機関によっては、公正証書以外の信託契約書では口座を開設できない場合もあります。信託口口座は開設申込から数日程度かかり、資金の移動が発生しません。そのため委託者本人による信託口口座への資金移動が必要です。受託者は委託者の資金を移動できないため、口座作成後に委託者への依頼を忘れないようにしましょう。

3.信託口口座を選ぶポイント-利便性・費用・最低預入金額

口座の管理や維持で負担がかからないよう、以下のポイントに注意して信託口口座を選びましょう。

信託口口座を選ぶポイント

- 利用方法や立地の利便性

- 口座開設の費用

- 口座開設の条件

信託口口座を開設するときに、金融機関の窓口対応に時間がかかったり、入出金や振り込みに手間がかかったりすることが負担に感じる人もいます。

そのため、上記のポイントを押さえて金融機関を選ぶことが大切になるのです。

また金融機関によっては、口座の作成や維持に必要となる費用が異なります。

3-1.金融機関の選択-利用方法・立地の利便性を確認する

信託口口座を開設できる金融機関は限られているため、取引先の銀行では作成できない場合もあります。開設できる代表的な金融機関は、以下のとおりです。

信託口口座が開設できる金融機関

- 三井住友信託銀行

- オリックス銀行

- みずほ信託銀行

- 三菱UFJ信託銀行

また千葉銀行や信金中央金庫といった地方銀行や信用金庫でも、信託口口座の取り扱いが徐々に増えています。手続や入出金などで窓口やATMに行く機会が増えるため、取り扱い可能な金融機関が訪問しやすい場所にあるかどうかを確認しておきましょう。

信託口口座でキャッシュカード発行やインターネットバンキングを利用できる金融機関は、入出金や振り込みの手間がかかりません。金融機関で信託口口座を開設するときの利用条件は、支店によって異なる場合があります。開設したい金融機関の支店が決定している場合は、事前に相談しておくと安心です。

3-2.費用-基本は手数料が必要だが無料の金融機関もある

信託口口座の開設や変更に手数料が必要となる場合もあります。口座開設の手数料は金融機関により異なりますが、一般的には5万円から10万円ほど必要です。

信託契約書の作成や不動産の登記手続などを金融機関に依頼する場合は、別途費用がかかる可能性もあります。必要な費用を確認しておきたい場合は、事前に金融機関へ相談しておくと安心です。

3-3.条件-最低預入金額の決まりがあることも

信託口口座の開設条件として、最低預入金額を設定する金融機関もあります。各種条件は金融機関により異なりますが、最低預入金額を1000万円以上としている金融機関もあるのです。ただし最低預入金額を満たしていなくても、不動産を含めた別の財産も考慮して口座開設できる場合もあります。

口座開設の条件は、最低預入金額だけではありません。毎月の口座維持手数料が必要となる場合もあるため、口座開設する予定の金融機関で事前確認しておきましょう。

4.信託口口座を開設するときに押さえておきたい4つの注意点

信託口座を開設するにあたり、チェックしておきたい4つの注意点があります。注意点を事前に把握しておくことで、信託口座のスムーズな開設や受託者である家族のサポートが可能です。

おさえておきたい4つの注意点

- 認知症により判断能力がないと信託契約を結べない

- 信託口という名前でも受託者個人の財産となる場合がある

- 信託口口座でも死亡時に口座から資金を引き出せなくなる可能性がある

- 家族信託ではカバーできない身の回りのサポート方法を考えておく

4-1.認知症により判断能力がないと信託契約を結べない

委託者の判断能力が低下して認知症を発症した場合は、家族信託の契約を結べません。信託契約するためには、原則として委託者の判断能力が必要となるためです。しかし軽度の認知症(軽度認知障害)であれば、家族信託を契約できる場合があります。

軽度認知障害は正常と認知症の中間ともいえる状態です。

その定義は、下記の通りです。

1.年齢や教育レベルの影響のみでは説明できない記憶障害が存在する。

2.本人または家族による物忘れの訴えがある。

3.全般的な認知機能は正常範囲である。

4.日常生活動作は自立している。

5.認知症ではない。

軽度の認知症と診断されても、判断能力があれば家族信託を契約できます。信託契約は委託者に「判断能力があるかどうか」が基準となるためです。

軽度の認知症と診断された場合は、公証役場において公証人が委託者本人に判断能力があることを確認します。公正証書として信託契約書を作成することで信託契約の信頼性が担保され、契約書の有効性を確認されたときに安心です。軽度認知症での信託契約は、弁護士や司法書士といった専門家へ相談することもおすすめします。

4-2.信託口という名前でも受託者個人の財産となる場合がある

受託者が「信託口」の名義で作成した普通預金口座は、受託者個人の財産として扱われる可能性があります。信託口口座は、家族のお金を受託者が管理するための口座であるからです。

信託口として口座管理したい場合は、金融機関に「普通預金口座」ではなく「信託口口座」を作成できるかどうか事前に確認してみましょう。

4-3.信託口口座でも死亡時に口座から資金を引き出せなくなる可能性がある

受託者の死亡により信託契約で後継の受託者が定められていない場合に、資金を引き出せなくなる可能性があります。受託者の相続人には、信託財産の処分権限がないとされているためです。

後継受託者が定められるまでは、旧受託者の相続人が信託財産を管理することになります。しかし与えられる義務と権限は、必要最小限の範囲です。そのため受託者の相続人は、信託口口座から出金による財産の処分ができません。

このような状況を防ぐ方法として、信託契約書を作成するときに受託者の後継者を定めておくと安心です。資金が引き出せなくなる期間を短縮できます。

4-4.家族信託ではカバーできない身の回りのサポート方法を考えておく

家族信託する場合でも、生活に必要な身の回りのサポートをカバーできないことがあります。信託契約は信託財産として指定する委託者の財産以外を、管理または運用する権利がないためです。

また親を委託者、子を受託者として家族信託している場合に、判断能力の低下した親に代わって施設に入所する契約や治療入院の手続といった身上監護もできません。

このような事態を防ぐため、事前に親を委任者、子を受任者として任意後見契約しておきましょう。親の判断能力が低下した場合に、子どもが後見人として財産管理できます。保護施設への入所や入院の契約も、本人に代わって子どもが締結可能です。家族信託ではカバーできない身の回りのサポート方法も検討しておきましょう。

5.4つのステップで信託口口座を開設して大切な家族と財産を守る

家族と財産を守るためにも、信託契約は委託者や受託者の希望に沿って設計することが大切です。適切な手順と注意点を考慮して信託口口座を開設することで、スムーズな取引で家族の財産を管理できます。

信託契約書や信託口口座の作成に不安を感じる場合は、法律事務所または司法書士法人チェスターへご相談ください。法律の専門家が希望に沿った信託契約書をご提案し、大切な家族と財産を守るための信託口口座作成をお手伝いいたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編