未収家賃も相続税がかかる!税額の計算方法・かからないケースも解説

家賃収入のある親族から譲り受けた資産に含まれる未収家賃は、相続税の課税対象となります。

相続税の課税対象となるのは、相続人が譲り受けたすべて資産です。家賃収入はもちろん、未収家賃も被相続人から譲り受けた債権であるため、課税対象となる資産に該当します。

しかし家賃の支払いは、タイミングにより未収家賃に含まれるかどうかの判断が必要です。当月分を「当月末に支払う」または「前月末に支払う」といったケースなど、タイミング次第では未収家賃として相続税を申告せずに済む場合もあります。

この記事の目次 [表示]

1.未収家賃も相続税の課税対象に含まれる

未収家賃がある場合は、その金額を課税価格に加えたうえで相続税を試算する必要があります。未収家賃とは、支払い期日が到来しているにもかかわらず受け取っていない家賃のことです。

未収家賃は資産を回収できる権利とみなされるため、課税対象に含まれます。相続財産の評価基準について示した財産評価基本通達では、以下のとおり定められています。

(未収法定果実の評価)

208 課税時期において既に収入すべき期限が到来しているもので同時期においてまだ収入していない地代、家賃その他の賃貸料、貸付金の利息等の法定果実の価額は、その収入すべき法定果実の金額によって評価する。

相続発生時点において滞納家賃があった場合は、相続財産に加える必要があります。申告漏れにならないためにも、未収家賃がある場合は注意しましょう。

2.未収家賃に該当するか否かは支払い期日によって判断する

以下2つの要件をすべて満たす場合、相続発生時点で滞納された家賃は相続税の課税対象となる未収家賃に該当します。

未収家賃の要件

- 相続発生時点にて支払期日が到来していること

- 相続発生時点にて上記1.の家賃が支払われていないこと

支払期日とは、借主と貸主の間で締結された賃貸借契約書に記載の家賃支払日です。家賃支払日が到来済みの未収家賃は、相続税の課税対象になります。

何月分の家賃が未収家賃に該当するかどうかは、家賃の支払方法によって異なります。家賃の支払方式は、以下2つのパターンです。

家賃の支払方式

- 当月分の家賃を前月末日までに支払う(前家賃方式)

- 当月分の家賃を当月末日までに支払う(後家賃方式)

家賃の支払方法は、賃貸借契約書に記載されています。何月分の家賃が未収家賃に該当するか確認したい場合は、賃貸借契約書を確認しましょう。

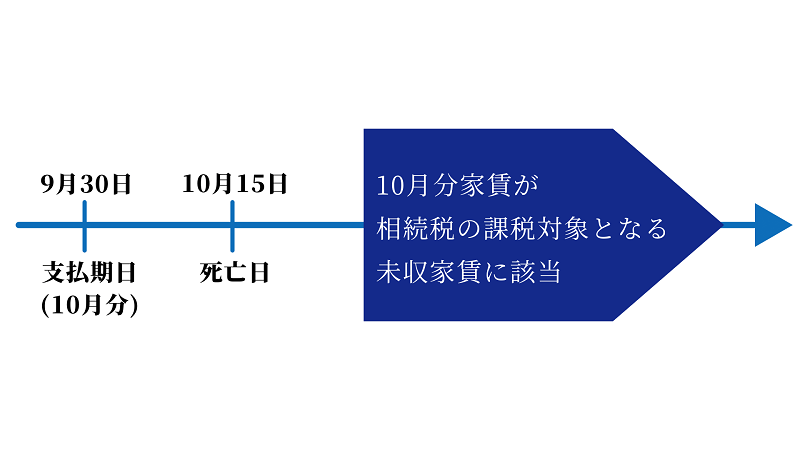

2-1.当月分を前月末に支払う契約を結んでいる場合

▲未収家賃に該当するケース(前家賃方式の場合)

賃貸借契約書に「翌月の家賃を前月末日までに支払う」旨の記載があり、相続発生時点にて期日までに支払いがない場合は、相続税の課税対象となる未収家賃に該当します。

課税対象は、相続発生当月に受け取れていない当月分の家賃総額です。図のケースでは、10月分の家賃を9月30日までに支払う契約となります。相続発生後の10月16日以降も家賃が支払われていない場合は、10月分までの未払家賃が相続税の課税対象です。

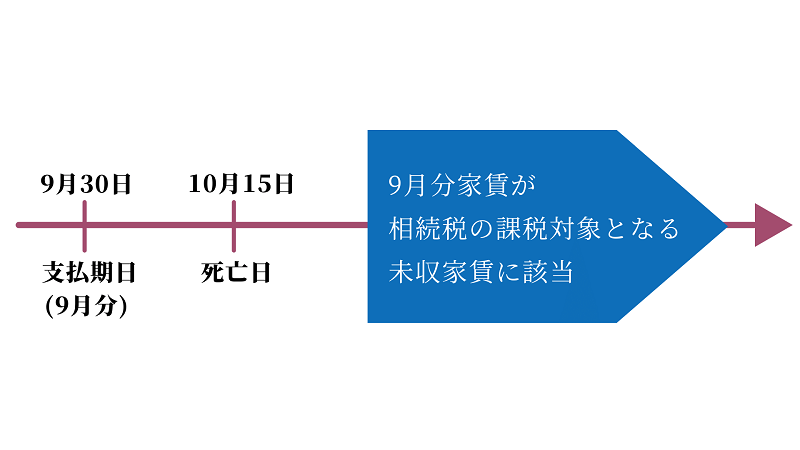

2-2.当月分を当月末に支払う契約を結んでいる場合

▲未収家賃に該当するケース(後家賃方式の場合)

賃貸借契約書に「当月の家賃を当日末日までに支払う」旨の記載があり、相続発生時点にて期日までに支払いがない場合は、相続税の課税対象となる未収家賃に該当します。

課税対象は、相続発生当月に受け取れていない前月分の家賃総額です。図のケースでは、9月分家賃を9月30日までに支払う契約となります。相続発生後の10月16日以降も家賃が支払われていない場合は、9月分までの未払家賃が相続税の課税対象です。同じ未収家賃でも支払方式により、課税対象となる月が異なることをチェックしましょう。

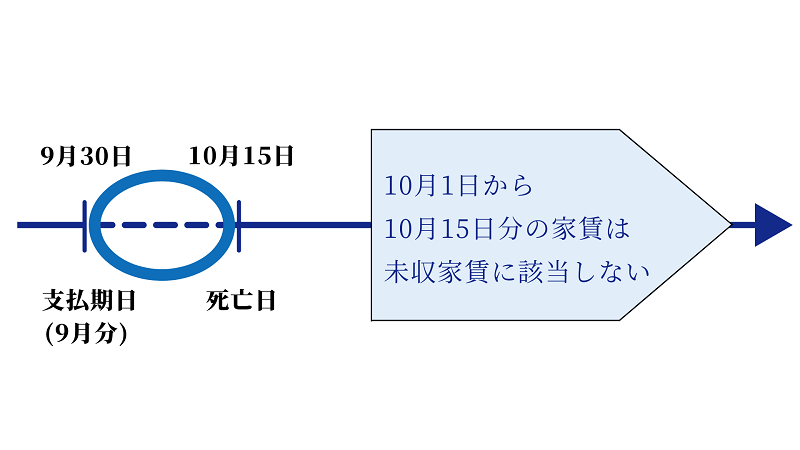

3.日割り計算して相続税を申告する必要はない

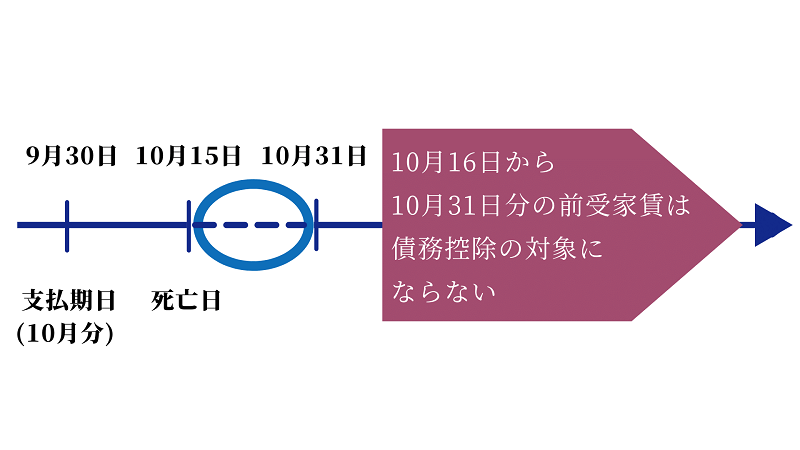

▲後家賃方式における既経過日数の考え方

家賃を当月末日に支払う方式において、当月の月初から相続発生日までの経過家賃は未収家賃に該当しません。相続発生時点において支払期日が到来しておらず、未収家賃の要件に該当しないためです。

図のケースでは、未収家賃に該当しない10月1日から10月15日までの家賃を課税価格に加える必要はありません。未収家賃に該当するかどうかは、支払期日が到来しているかどうかがポイントです。支払期日が到来しているにもかかわらず、家賃が支払われていない場合のみ未収家賃に該当します。

3-1.前受家賃は債務控除の対象にはならない

▲前家賃方式における前受家賃の考え方

当月分の家賃を前月末日に支払う方式において、借主から受け入れた前受家賃は債務控除の対象となりません。相続財産から差し引ける債務及び葬式費用は、以下のとおりです。

| 種類 | 相続財産から差し引ける債務及び葬式費用の具体例 |

|---|---|

| 債務 | ・被相続人の死亡時にあった敷金など債務として認められるもの ・被相続人の代わりに納付した税金 |

| 葬式費用 | ・通夜や告別式にかかった費用 ・心付け ・納骨にかかった費用 |

賃貸借契約の場合、貸主に相続が発生しても契約自体が解消されることはありません。相続人が貸主の立場を引き継ぐため、契約は継続します。

賃貸借契約が継続する場合に、10月16日から10月31日までの前受家賃を借主に返還する必要はありません。被相続人の死亡時点にて、確実な債務として認められた前受家賃が債務控除の対象となります。

4.未収家賃にかかる相続税額の計算方法を事例で解説

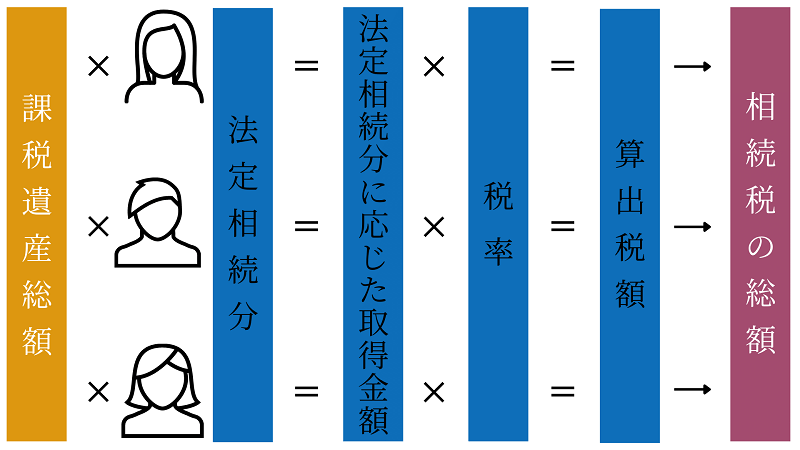

▲相続税額を計算する流れ

相続税は以下4つの段階を経て、各人が納める相続税額を計算します。

相続税の計算方法

- 課税遺産総額を計算する

- 相続税の全体を計算する

- 各人実際の相続税額を計算する

- 軽減税率や税額を差し引く

未収家賃は課税遺産総額に加算し、未収家賃の金額が増えるほど相続税も増えます。未収家賃は将来の資金を回収できる権利です。手元に現金が残らないため、相続税額が増えると相続税を支払えないといったトラブルにつながることもあります。

未収家賃にかかる相続税の計算方法を確認しながら、相続税に与える影響を理解しておきましょう。

4-1.相続税の税率表 を確認

| 法定相続分に 応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | – |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

相続税額にかかわる税率は、法定相続分に応じた取得金額により異なります。現在の最高税率は、法定相続分に応じて取得した金額が6億円を超えた場合に適用される55%です。相続税の税率表を確認することで、取得する財産のうち何%を納税すればよいか把握できます。

4-2.遺産相続の事例-遺産総額2億円で妻子2人が法定相続した場合

前提条件として配偶者および子ども2人を相続人とした場合は、以下の手順で相続税を計算します。

前提条件

相続人:妻、長男、長女

遺産総額:2億円

財産配分:妻(1/2)、長男(1/4)、長女(1/4)

相続税計算手順

- 相続税遺産総額を計算

- 全体の相続税を計算

- 税額控除の適用し各人の相続税を計算

4-2-1.相続税の課税遺産総額を計算

課税遺産総額は、以下の手順で求められます。

課税遺産総額の計算方法

- 相続や遺贈で取得した遺産総額を合計

- 合計金額から債務を控除

- 基礎控除額を差し引いて課税遺産総額を算出

課税遺産総額を計算

2億円(遺産総額)- 0円(債務控除)- 4800万円(基礎控除額※)=1億5200万円

※4800万円(基礎控除額)=3000万円+600万円×3人(法定相続人の数)

本事例における課税遺産総額は1億5200万円です。なお、遺産総額から債務控除を差し引いた金額が基礎控除額以下の場合、課税遺産総額は0円以下となり相続税が課税されません。

4-2-2.相続税を計算

相続税の総額は、以下の手順で求められます。

相続税総額の計算方法

- 課税遺産総額を法定相続分どおりに取得したものと仮定

- 1.で算出した金額に税率を適用して各法定相続人別に税額を計算

- 2.の税金を合計して相続税の総額を計算

仮の相続税額を計算

法定相続分:妻(1/2)、長男(1/4)、長女(1/4)

妻 :1億5200万円(課税遺産総額)×1/2(法定相続分)=7600万円

7600万円×30%-700万円=1580万円(仮の相続税額)

長男:1億5200万円(課税遺産総額)×1/4(法定相続分)=3800万円

3800万円×20%-200万円=560万円(仮の相続税額)

長女:1億5200万円(課税遺産総額)×1/4(法定相続分)=3800万円

3800万円×20%-200万円=560万円(仮の相続税額)

仮の相続税額を合計

相続税の総額:1580万円(妻)+560万円(長男)+560万円(長女)=2700万円

全体の相続税を計算する場合は、取得割合にかかわらず法定相続分どおりに相続したものと仮定することがポイントです。算出した仮の相続税額を合計した金額が、全体の相続税となります。

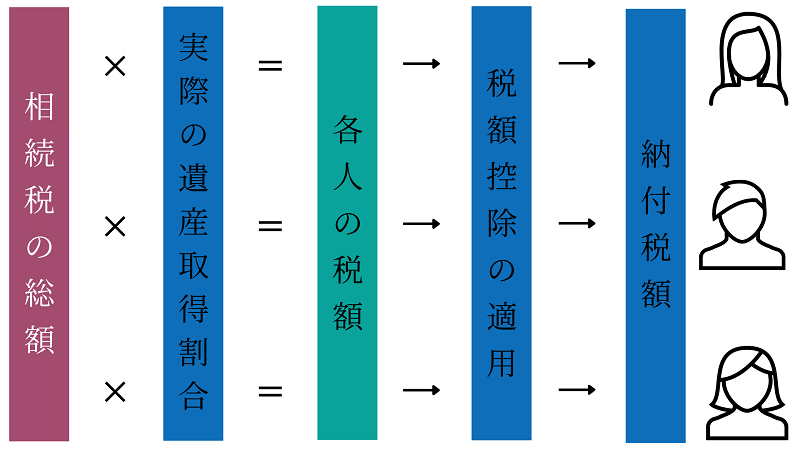

4-2-3.税額の控除額を計算

各人が負担する相続税額は、各人が遺産を取得する割合で相続税の総額を按分することで算出します。次に各種税額控除を適用することで、各人が納める相続税額を求められます。求める手順は、以下のとおりです。

各人が納める相続税額を計算

- 相続税の総額を各相続人が取得する遺産額の割合で按分

- 1.で算出した金額から各種税額控除を差し引く

各人の相続税額を計算

取得した遺産の割合:妻(1/2)、長男(1/4)、長女(1/4)

妻 :2700万円(相続税の総額)×1/2(法定相続分)=1350万円

長男:2700万円(相続税の総額)×1/4(法定相続分)=675万円

長女:2700万円(相続税の総額)×1/4(法定相続分)=675万円

各種税額控除の金額

取得した遺産の割合:妻(1/2)、長男(1/4)、長女(1/4)

妻 :2700万円(相続税の総額)×1/2(法定相続分)=1350万円

長男:2700万円(相続税の総額)×1/4(法定相続分)=675万円

長女:2700万円(相続税の総額)×1/4(法定相続分)=675万円

各種税額控除の金額

妻:0円(配偶者の税額軽減が適用)

長男:675万円(適用される税額軽減なし)

長女:675万円(適用される税額軽減なし)

配偶者の取得した遺産額が1億6000万円まで、または配偶者の法定相続分相当額であれば配偶者に相続税はかかりません。税額軽減には、以下のものがあります。

主な税額軽減

- 配偶者の税額軽減(配偶者控除)

- 未成年者控除

- 障害者控除

- 暦年課税に係る贈与税額控除

- 相続時精算課税に係る贈与税額控除

4-3.未収家賃相続の事例-400万円の未収家賃が判明した場合

財産調査により400万円の未収家賃が判明した場合、相続税額が増えます。未収家賃は遺産総額の加算対象であり、2億円から2億400万円に増えるためです。未収家賃400万円が判明した場合の相続税は、以下の計算式で算出できます。

課税遺産総額を計算

2億400万円(遺産総額)-0円(債務控除)-4800万円(基礎控除額)=1億5600万円

仮の相続税額を計算

妻 :1億5600万円(課税遺産総額)×1/2(法定相続分)=7800万円

7800万円×30%-700万円=1640万円(仮の相続税額)

長男:1億5600万円(課税遺産総額)×1/4(法定相続分)=3900万円

3900万円×20%-200万円=580万円(仮の相続税額)

長女:1億5600万円(課税遺産総額)×1/4(法定相続分)=3900万円

3900万円×20%-200万円=580万円(仮の相続税額)

仮の相続税額を合計

相続税の総額:1640万円(妻)+580万円(長男)+580万円(長女)=2800万円

未収家賃が400万円増えることで、全体の相続税は100万円増加します。

4-4.結論-未収家賃により相続税額が100万円増加する

課税遺産総額に未収家賃400万円を加算した場合、相続税全体の増加額は100万円です。相続財産400万円に対し、支払う相続税は100万円であるため損失がないように思えます。

しかし未収家賃は、相続発生時点で回収できていない資産です。未収のまま手元に現金がないにもかかわらず、支払う税金だけが増えてしまうことになります。回収の目処が立たない未収家賃は、相続人にとって税負担が増えるだけの資産です。相続人に負担をかけないためにも、未収家賃は随時解消していくことをおすすめします。

5.相続開始前に対応したい未収家賃の相続税対策

相続人に負担をかけたくない場合は、未収家賃を相続発生前に回収するのが理想的です。未収家賃の回収は、以下の流れで進みます。

未収家賃回収の流れ

- 督促状を送付

- 法的手続きで回収

- 敷金を充当

- 貸倒損失を計上

督促状の送付は、借主に不払家賃の支払いを求めるための手続きです。借主の状況に応じて、家賃を回収できる可能性があります。敷金の充当や貸倒損失の計上は、支払いを求める手続きでも回収が困難な場合の手続きです。相続人に未収家賃を残さないために行います。未収家賃の回収は、不動産経営に慣れていない相続人にとって負担がかかります。金銭的にも精神的にも負担をかけないため、未収家賃は相続開始前に回収しておきましょう。

5-1.督促状を送付

借主に滞納料金の支払いを催促するため、督促状を送付しましょう。督促状を送付することは、家賃滞納者へ然るべき行動を取る証拠となります。督促状に記載すべき事項は、以下のとおりです。

督促状に記載すべき事項

- 滞納料金の支払いを催促

- 支払わない場合は契約解除すること

- 家賃の滞納額

- 滞納家賃の支払期限

- 家賃の振込先

督促状は、普通郵便で送付可能です。しかし家賃滞納者が支払いに応じないケースもあります。そのような場合は、内容証明郵便を利用することで、催告書を通知したことの公的な証明が可能です。

なお内容証明郵便は、ハガキ以外の書類を同封できません。添付資料も送付したい場合は、別途普通郵便での送付が必要です。公的な通知証明は訴訟申し立ての催告事実立証に利用できるため、内容証明郵便での督促状をおすすめします。

5-2.法的な手続きで回収-簡易裁判所の支払督促や少額訴訟

法的な手続きで賃料を回収したい場合は、簡易的で費用が低額な支払督促や少額訴訟をおすすめします。支払督促とは、相続人に代わり裁判所が滞納者へ支払いの督促状を送達してくれる法的手段です。

仮執行宣言付支払督促があれば、滞納者に対して強制執行を申立できます。一連の手続きは1ヶ月半ほどで完了しますが、滞納者が督促異議を申立てた場合に訴訟へ移行します。手続きの流れは、以下のとおりです。

支払督促手続きの流れ

- 裁判所から滞納者へ督促状を郵送(2回郵送する)

- 滞納者から2週間以内に督促異議の申立がない

- 裁判所が仮執行宣言付支払督促を発行

- 貸主が仮執行宣言を申立(30日以内に)

少額訴訟とは、60万円以下の賃料を請求する目的の訴訟手続きです。原則として、1回の期日で審理を終えて判決します。未収家賃が60万円以下で早期解決したい人におすすめの法的手段です。

未収家賃を回収するための法的手段をとる場合は、簡易的な支払督促や少額訴訟を検討してみてください。

5-3.敷金を充当-回収の見込みがない場合

法的手段でも家賃を回収できない場合は、入居時の敷金を未払家賃に充当できます。ただし敷金を充当することで未払状態が解消した場合、借主に対して家賃不払いを理由に賃貸借契約を解除できません。

敷金を未収家賃に充当する場合は、貸主にとってメリットがあるかどうかを慎重に判断しましょう。

5-4.貸し倒れを計上-充当しても不足する場合

敷金を充当しても未収家賃が残る場合は、貸倒損失を計上して解消します。損失を計上することは、回収見込みのない未収家賃にかかる相続税の負担を減らす手段です。法的手段でも回収見込みのない資産は、相続税の税負担を軽減するためにも貸倒引当金を計上しましょう。貸倒損失は認められるための要件や経理処理が複雑なため、対応に不安を感じる場合は税理士への相談がおすすめです。

6.未収家賃は相続税対策で負担を減らせる-不安なときは専門家に相談を

専門家に相談して対策を講じることで、相続時の家族に対する未収家賃の負担を減らせます。しかし相続税の負担軽減を目的とした未収家賃の回収は、法律と相続に関する専門知識がないと困難です。法的な手続きを含めて未収家賃の解消を進めたい場合は、相続手続の経験豊富な法律の専門家や税理士に相談することをおすすめします。

税理士法人チェスターは、年間3,000件以上の相続税申告に対応する相続税専門の税理士法人です。大切な人へ負担なく確実に財産を引き継ぎたい場合は、税理士法人チェスターへお気軽にご相談ください。経験豊富な法律事務所とも連携しています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編