母子家庭(シングルマザー)にも相続税の義務あり|子どもを守るためにできることと注意点を解説

母子家庭(シングルマザー)であっても、相続税は通常どおり課されます。

所得税や住民税には、ひとり親家庭に対する優遇制度が設けられています。しかし相続税にはありません。基礎控除額(3000万円+600万円×法定相続人の数)を超える財産がある場合には、母子家庭であっても相続税の納付義務を負うことになります。

しかし法定相続人である子どもが未成年者または障害者に該当する場合は、税額控除を受けられます。未成年者の控除額は、20歳(※)に満たない年数に10万円を乗じた金額です。障害者の場合は、85歳に満たない年数に10万円を乗じた金額となります。母子家庭の相続で子どもの負担を少しでも軽減するためにも、控除や制度を活用して「いまから」対策を立てましょう。

(※:2022年(令和4年)4月1日以後に相続が発生した場合は「18歳」となります。)

この記事の目次 [表示]

1.母子家庭(シングルマザー) で母親が亡くなった場合の相続対象

母子家庭の母親に相続が発生した場合、相続人は子どものみです。この場合の相続人には、実子だけでなく相続開始前に養子縁組した子どもも含みます。

また親権の有無は、相続に影響を与えません。財産を相続する権利と親権は、別の考えであるためです。親権のない子どもであっても、財産を相続する権利がなくなることはありません。母子家庭の母親が亡くなった場合の相続人は、親権にかかわらず子どものみが対象となります。

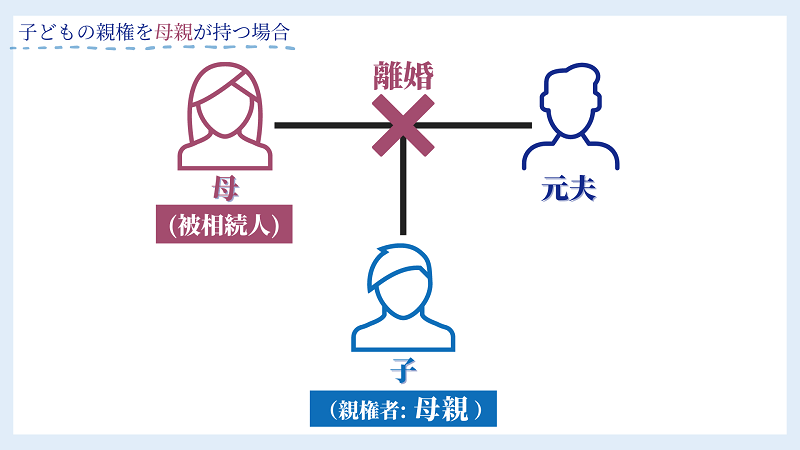

1-1.子どもの親権を母親がもつ場合

▲家系図(子どもの親権を母親がもつ場合)

母親に相続が発生した場合の相続人は子どものみです。離婚した時点で元夫は配偶者ではなくなるため、相続権を失い相続人にはなりません。また相続人は実子に限らず、養子縁組した子どもも含みます。

養子は母親との血縁関係はありませんが、実子と同じ立場で相続できることに注意が必要です。本ケースでは子どもが唯一の相続人であり、母親の全財産を相続します。

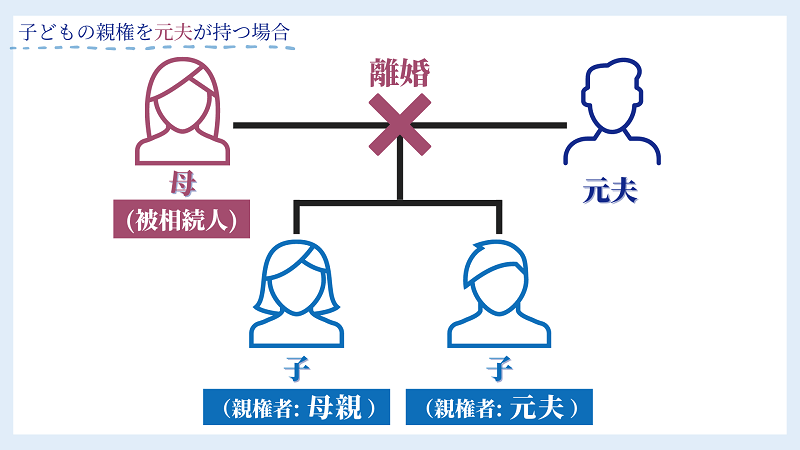

1-2.子どもの親権を元夫がもつ場合

▲家系図(子どもの親権を元夫がもつ場合)

親権のない子どもであっても、母親に相続が発生した場合は相続人となります。親権とは、以下2つからなる権利です。

親権を構成する2つの権利

- 子どもを養育監護する身上監護権

- 子どもの財産を管理する財産管理権

財産を相続する権利と親権は別の考え方であるため、子どもは親権にかかわらず相続人となります。本ケースでは親権の「ある子ども」と「ない子ども」のふたりが、相続人となり母親の財産を引き継ぎます。

1-2-1.別れた元夫は相続人にならない

離婚が成立すると、元夫はいかなる場合においても相続人になれません。元夫は離婚した時点で、相続権を有する配偶者ではない他人となるためです。

ただし元夫が親権をもつ子どもは相続人となります。母子家庭の母親に相続が発生した場合は、元夫ではなく子どもが相続人になるわけです。

2.相続対象の子どもが未成年の場合に気をつけたいこと

未成年は法定代理人である親権者の同意なしに、単独で法律行為できない点に注意が必要です。

(未成年者の法律行為)

第五条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

2 前項の規定に反する法律行為は、取り消すことができる。

3 第一項の規定にかかわらず、法定代理人が目的を定めて処分を許した財産は、その目的の範囲内において、未成年者が自由に処分することができる。目的を定めないで処分を許した財産を処分するときも、同様とする。

引用:民法第5条|法令検索

遺産分割協議や相続放棄は法律行為に該当するため、未成年の子どもが単独で行えません。手続きを進めるためには、子どもの代理人を選任する必要があります。

また相続税の申告においては、未成年の場合に税額控除が可能です。税額控除は相続税の節税効果を期待できます。

2-1.相続代理人が必要となる-遺産分割協議や相続放棄を手続する場合

未成年である子どもは、ひとりで相続手続きできません。未成年者の法律行為は原則無効となるため代理人が必要です。通常は親権者が法定代理人として、未成年の子どもに代わって手続きします。

ただし遺産分割協議や相続放棄する場合は、法定代理人でも未成年の子どもに代わって手続きできません。法定代理人も子どもも相続人である場合、未成年の子どもと利益相反の関係にあるため、特別代理人を選任する必要があります。同じ相続手続きでも、遺産分割協議や相続放棄の場合は手続きできる代理人が異なるため注意しましょう。

2-2.相続放棄を検討する-子どもに借金を負わせたくない場合

被相続人に借金がある場合は、相続放棄すべきかどうかを検討する必要があります。相続はプラス財産だけでなく、借金も同様に引き継ぎます。未成年の場合は多額の借金を背負うリスクがないよう、慎重に考慮すべきです。

ただし相続放棄は、相続発生日から3ヶ月以内に手続きする必要があります。相続放棄は、特別代理人が行う手続きです。その間に選任手続きも必要となるため、時間の余裕は多くはありません。

被相続人の借金が判明している場合は、相続放棄すべきかどうかを早急に検討しましょう。

2-3.未成年者控除を利用する-要条件を満たしていることをチェック

未成年控除を利用するための要件は、以下のとおりです。

未成年者控除の適用要件

- 相続開始日に日本国内に住所があること

- 相続や遺贈により財産を取得したときに20歳未満である人

- 相続や遺贈により財産を取得した人が法定相続人であること

適用要件の補足

- 一時居住者かつ被相続人が外国人被相続人又は非居住被相続人である場合を除く

日本国内に住所がない人でも一部例外規定あり - 2022年(令和4年)4月1日以降に相続が発生した場合は18歳未満

- 相続の放棄があった場合その放棄がなかったものとした場合における相続人

未成年者控除が受けられるのは、次のすべてに当てはまる人です。

(1) 相続や遺贈で財産を取得したときに日本国内に住所がある人

(一時居住者で、かつ、被相続人が外国人被相続人又は非居住被相続人である場合を除きます。)

又は、相続や遺贈により財産を取得したときに日本国内に住所がない人でも次のいずれかに当てはまる人。

イ 日本国籍を有しており、かつ、その人が相続開始前10年以内に日本国内に住所を有していたことがある人。

ロ 日本国籍を有しており、かつ、相続開始前10年以内に日本国内に住所を有していたことがない人(被相続人が、外国人被相続人又は非居住被相続人である場合を除きます。)。

ハ 日本国籍を有していない人(被相続人が、外国人被相続人、非居住被相続人又は非居住外国人である場合を除きます。)。

(注) 「一時居住者」、「外国人被相続人」、「非居住被相続人」及び「非居住外国人」については、相続人が外国に居住しているときをご覧下さい。

(2) 相続や遺贈で財産を取得したときに20歳※1未満である人

(3) 相続や遺贈で財産を取得した人が法定相続人(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)であること。

未成年者控除の計算式

(20歳※1 – 相続開始日の未成年者の年齢※2)× 10万円

※1:2022年(令和4年)4月1日以降に発生する相続は18歳とする

※2:未成年者の年齢1年未満は切り捨て

未成年者が相続発生時点で10歳8ヶ月だった場合は10歳として計算

未成年者控除は相続発生時点において未成年であり、日本に住所のある法定相続人が財産を受け取った場合に適用されます。2022年4月1日以降の相続は民法改正により、未成年者の年齢が20歳未満から18歳未満に変更される点に注意が必要です。未成年者控除の具体的金額は、以下のとおりです。

未成年者控除の金額

前提条件:未成年者が相続発生時点において9歳10ヶ月だった場合

(相続の発生は2022年3月31日以前であったとする。)

計算式:(20歳-9歳(端数切り捨て))×10万円=110万円

未成年者が相続発生時点において9歳10ヶ月であった場合、未成年者控除として税額控除される金額は110万円です。未成年者控除の金額が未成年者の相続税額を上回る場合は、控除しきれなかった金額に限り、他相続人の相続税額を控除できます。

ただし控除できる相続人は、未成年者の扶養義務者のみです。扶養義務者に該当する人は、以下の通達に定められています。

相続税法第1条の2第1号に規定する「扶養義務者」とは、配偶者並びに民法(明治29年法律第89号)第877条((扶養義務者))の規定による直系血族及び兄弟姉妹並びに家庭裁判所の審判を受けて扶養義務者となった三親等内の親族をいうのであるが、これらの者のほか三親等内の親族で生計を一にする者については、家庭裁判所の審判がない場合であってもこれに該当するものとして取り扱うものとする。

なお、上記扶養義務者に該当するかどうかの判定は、相続税にあっては相続開始の時、贈与税にあっては贈与の時の状況によることに留意する。

扶養義務者とは、夫や妻、父母、祖父母、兄弟姉妹などです。また3親等内の親族で生計を一とするものや家庭裁判所の審判を受けた人も該当します。未成年者控除は子どもにかかる相続税の負担削減に効果的です。相続人に未成年者がいる場合は、忘れずに確認しておきましょう。

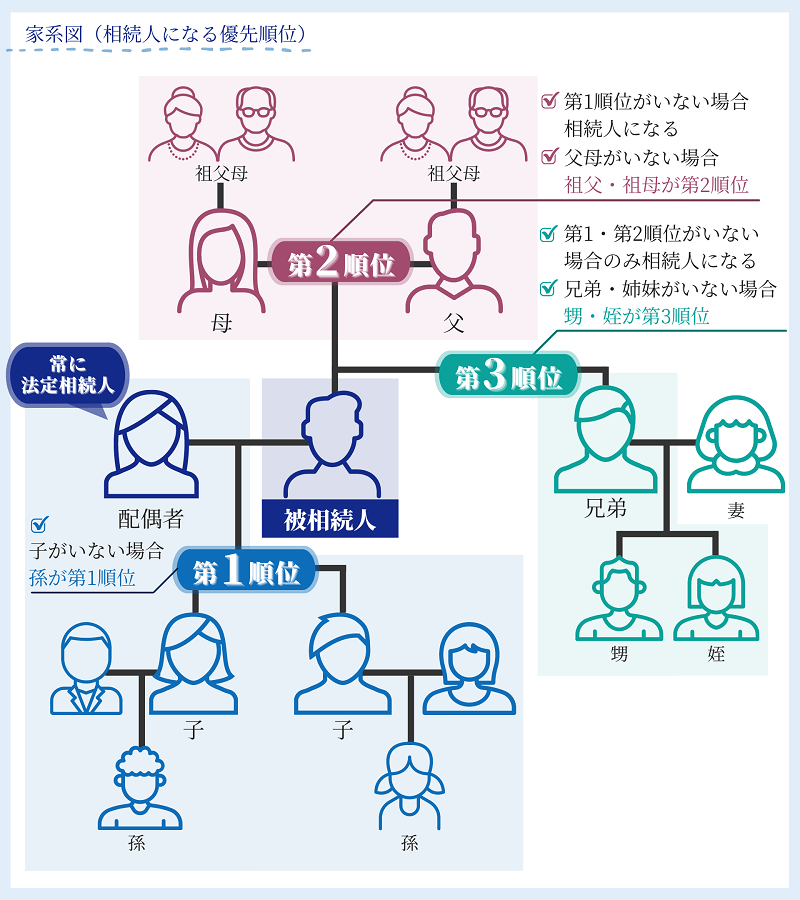

3.相続には優先順位が存在する-家系図を用いて説明

▲家系図(相続人になる優先順位)

| 相続順位 | 続柄 |

|---|---|

| 常に相続人 | 配偶者 |

| 第1順位 | 子(子がいない場合は孫) |

| 第2順位 | 父母(父母がいない場合は祖父母) |

| 第3順位 | 兄弟姉妹(兄弟姉妹がいない場合は甥姪) |

親族であれば、誰もが相続人となれるわけではありません。誰が相続人になるかどうかは、民法により法定相続人として定められています。

まず被相続人の配偶者が相続人の第一候補です。続いて第1順位の子、第2順位の父母、第3順位の兄弟姉妹と相続順位が定められています。相続発生時点で先順位の人がいる場合、後順位の人は相続人にはなれません。同じ順位が複数人いる場合は、全員が相続人となります。

4.母子家庭(シングルマザー)の相続税対策-いまから子どもの財産を守るためにできること

母子家庭(シングルマザー)における相続で重視すべきポイントは、相続手続きで子どもを困らせないことです。子どもの負担を減らす対策としては、以下の3つがあります。

子どもの相続手続き負担を減らす対策

- 未成年者後見人の選任

- 家族信託の活用

- 遺言執行者の選任

3つの対策は母親に相続が発生したとき、相続手続きや財産管理を信頼できる人に任せられる方法です。これらの対策は、遺言書を作成することで生前に準備できます。

しかし未成年者後見人や家族信託の受託者、遺言執行者には専門性が求められ、経験のない人が行うことは困難です。子どもの負担を減らすための対策を検討している人は、まずは弁護士や司法書士などの専門家に相談することをおすすめします。

4-1.未成年後見人を選定する-子どもの面倒を見てもらうため

| 未成年後見人を指定する遺言書の文例 |

|---|

第◯条 遺言者は、遺言者の長男◯◯太郎(令和◯年◯月◯日生)の未成年後見人として次の者を指定する。 〈指定の未成年後見人〉 氏名 ◯◯ 一郎 生年月日 昭和◯年◯月◯日 住所 東京都◯◯区◯◯1−2−3 |

未成年後見人は、生前に遺言書で指定できます。遺言書で未成年後見人を指定できるのは、最後の親権者のみです。最後の親権者である母親が遺言によって未成年後見人を指定する場合は、原則として指定された人が未成年後見人となります。

未成年者は単独で法律行為ができないため、法定代理人となる親権者が必要です。しかし母子家庭で親権をもつ母親に相続が発生した場合は、親権者となる人がいなくなってしまいます。面倒を見るだけなら周囲の親族でも可能ですが、高校や大学に入学するための契約は法定代理人でないとできません。親権者に代わる法律行為のためにも、未成年後見人の選任が必要です。

未成年後見人は、主な職務として未成年者の財産管理と身上監護を行います。とくに財産管理については、未成年者の財産目録の作成と家庭裁判所への年1回以上の状況報告が必要です。未成年後見人だけでなく裁判所のチェック機能もあるため、未成年者を安心して管理できます。生前に遺言書で信頼できる人を未成年後見人に指定しておくことで、子どもが安心して生活を送りつつ、相続した財産も守れます。

4-2.信託制度を活用する-遺産の管理権限を元夫に渡さないため

信託制度を活用すれば、親権の有無にかかわらず子どものために財産を使えます。信託制度により、母親の希望する財産管理を受託者に託すことが可能です。子どもに引き継いだ財産を安心して生活するために使用してほしい場合は、以下のように信託しましょう。

| 信託契約の項目 | 内容(未成年の子どものために財産管理を依頼する場合) |

|---|---|

| 信託財産 | 母親から相続される財産すべて |

| 信託目的 | 子どもが安心して幸福な生活を送れるため |

| 信託給付の内容 | 受益者の意見を聴き相当と認める額の生活費を給付する |

| 信託期間 | 子どもが成人するまで |

| 委託者 | 母親 |

| 受託者 | 財産の管理を任せる人 |

| 受益者 | 子ども |

上記の例は、委託者が信託財産を受益者である子どものために信託した場合の内容です。受託者は信託法および信託業法において、受益者のため誠実に信託事務する善管注意義務と忠実義務が定められています。

信託とは、文字どおり信じて託すことです。受託者には信頼できる人を指定する必要があります。ただし信託事務の遂行には専門性が要求されるため、財産管理に関する専門知識のない人が受託者となるのは負担をかかえる要因です。事前に面談を重ねて信頼関係を構築したうえで、受託者は弁護士や司法書士などの専門家に依頼しましょう。

また親権者である母親が死亡した場合でも、基本的に親権が元夫に移ることはありません。ただし元夫が親権者変更を申立て、親権の譲渡を認められたケースもあります。そのようなケースでも信託契約を締結しておくことで、親権が元夫に渡ったとしても財産を管理する権利が守れます。

子どものため相続財産の管理を信頼できる人に任せたい場合は、信託制度の活用がおすすめです。

4-3.遺言執行者を選任する-遺言どおりに相続手続するため

| 遺言執行者を指定する遺言書の文例 |

|---|

第◯条 遺言者は、本遺言の財産に関する遺言執行者として、次の者を指定する。 〈指定の遺言執行者〉 氏名 ◯◯ 一郎 生年月日 昭和◯年◯月◯日 住所 東京都◯◯区◯◯1−2−3 |

相続手続きに不安がある場合は、遺言書にて遺言執行者を指定しましょう。遺言執行者は遺言書に従い相続手続きするため、子どもに手続きの負担をかけずに財産を残せます。

母子家庭で母親に相続が発生した場合、遺言書がなくとも財産を相続できるのは子どものみです。しかし相続できた場合でも、相続手続きしなければ子どもが財産を受け取れません。遺言執行者は中立公正な立場で、遺言の内容を忠実に実現します。遺言執行者を指定しておくことで、子どもに負担をかけず確実に財産を残せます。

5.母子家庭(シングルマザー)の相続についてよくある質問

相続は一生のうちに何度もあるわけではなく、いざ子どもを守るための対策を立てようにも、何から手をつけてよいかわからないものです。

このような場合は、よくある質問を事前に確認しておきましょう。子どもを守るための対策をスムーズに立てられます。

5-1.元夫に財産が渡ってしまうことはありますか?

元夫に財産が渡ることはありません。離婚していれば夫婦関係は解消されるため、法定相続人である配偶者としての地位が無くなります。法定相続人でないと財産を受け取る権利がないため、財産が渡ることはありません。

5-2.元夫の借金を子どもが背負ってしまうことはありますか?

元夫の借金を背負う可能性はあります。夫婦間では離婚していても、親子関係が解消されることはないためです。元夫に相続が発生した場合、子どもは相続権のある法定相続人となります。借金がある状態の元夫に相続が発生した場合、子どもが相続人として承継することになります。

子どもが借金を背負うのは避けたい状況です。相続発生後から3ヶ月以内であれば、財産も借金も一切引き継がない相続放棄を選択できます。元夫に借金がある場合は、相続放棄による負担の解消も検討しましょう。

5-3.未成年の子どもに相続手続を任せてもよいのでしょうか?

未成年の子どもに相続手続きを任せることは容易ではありません。民法において未成年者は法定代理人の同意なしに、原則として有効な法律行為ができないと定められています。

未成年者の相続手続きは、代理人を立てることで実施可能です。親権者がいる場合は法定代理人、親権者がいない場合は未成年者後見人を選任し、相続手続きの代役を任せます。未成年者の子どもが困らないようにするためにも、相続手続きする代理人を選任しておくことが大切です。

5-4.子どもに障がいがある場合も相続税はかかるのでしょうか?

障がいのある子どもが財産を引き継ぐ場合も相続税はかかります。障がいのある子どもの場合でも、相続税算出の計算方式は同じです。被相続人の財産が一定額を上回る場合に相続税がかかります。

被相続人の財産が基礎控除額(3000万円+法定相続人の数×600万円)を超える場合は、相続税の支払いが必要です。なお、下表の一般障害者又は特別障害者に該当する場合は、相続税額から一定金額の控除を受けられる障害者税額控除が適用されます。税額控除される金額は、以下のとおりです。

| 該当者の状態 | 障害者税額控除の金額 |

|---|---|

| 一般障害者 | 満85歳になるまでの年数:1年につき10万円 計算例(相続時点で相続人が10歳8ヶ月の場合) 1.85歳-10歳8カ月=74年4カ月(切り上げにより75年とする) 2.75年×10万円=750万円 |

特別障害者 | 満85歳になるまでの年数:1年につき20万円 計算例(相続時点で相続人が10歳8ヶ月の場合) 1.85歳-10歳8カ月=74年4カ月(切り上げにより75年とする) 2.75年×20万円=1500万円 |

| 状態 | 主な指標 |

|---|---|

一般障害者 | ・身体障害者手帳上の障害等級3級~6級 ・精神障害者保健福祉手帳上の障害等級が二級又は三級 |

特別障害者 | ・身体障害者手帳上の障害等級1級または2級 ・精神障害者保健福祉手帳上の障害等級が一級 |

参考:一般障害者の範囲|国税庁

参考:特別障害者の範囲|国税庁

障がいの程度により、税金の控除額は異なります。被相続人の財産額をもとに計算した相続税額が障害者税額控除の金額を下回る場合、相続税は課税されません。なお、障害者控除額が控除しきれない控除不足額は、その者の扶養義務者の相続税額から控除することができます。

5-5.亡くなった母の財産を子どもが銀行から引き出せますか?

亡くなった母親名義の銀行預金を、子どもが単独で引き出すことはできません。故人の預金を引き出すためには、銀行での相続手続きにより名義変更する必要があります。名義変更は、未成年の子どもでは行えません。未成年の子どもに代わり、未成年者後見人や特別代理人、遺言がある場合は遺言執行者による手続きが必要です。

財産を相続する権利は子どもに引き継がれます。しかし相続手続きを実施できるかどうかは別の問題です。相続手続きをサポートする体制作りは、母親亡き子どもが生活で困らないためにも重要です。

6.相続に関して不安がある場合は専門家に相談を

母子家庭(シングルマザー)の相続について不安がある場合は、相続の専門家に相談することで解消できます。とくにひとり親の相続では、子どもが生活に困ることなく人生を歩んでいけるよう対策することが何より重要です。しかし子どもにとって最適な対策は、家族背景や財産状況をふまえて相続手続き全体を見ながら検討する必要があります。

相続に関する専門知識のない人でも、子どもの状況に合わせて対策したい場合は、経験豊富な専門家に相談することをおすすめします。

司法書士法人チェスターなら、母子家庭における相続手続きや子どもの財産を守るための準備について具体的なアドバイスが可能です。母子家庭における相続のみならず、相続手続きに関する全般をサポートできます。ご自身の判断に不安がある場合は、チェスターグループの司法書士法人チェスターへお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編