遺留分権利者は誰?割合や手続き方法もプロが詳しく解説

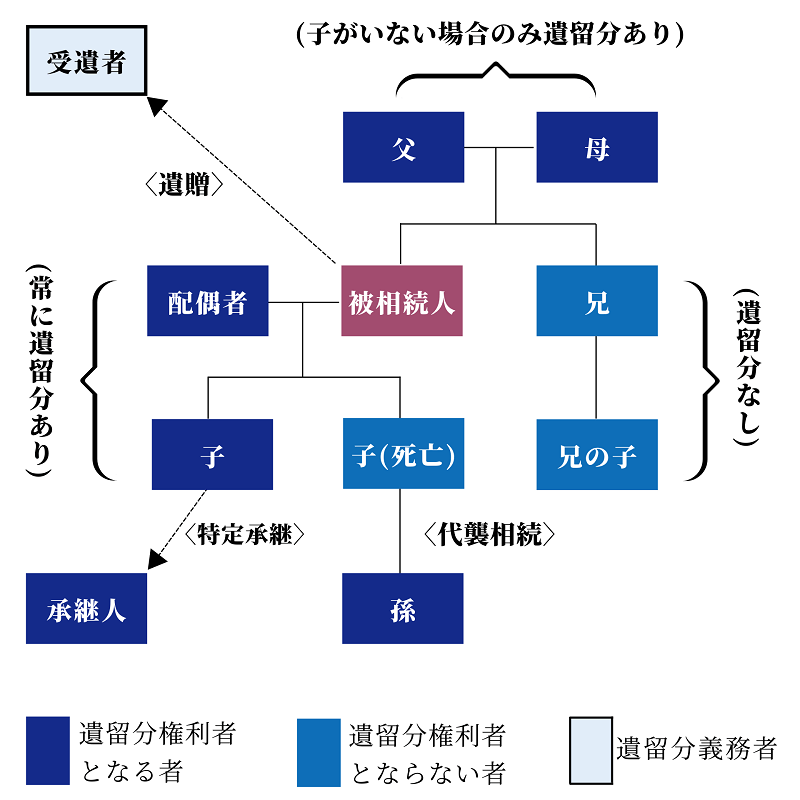

遺留分権利者とは、相続により自身の遺留分が侵害された場合に、侵害額を請求できる人を指します。遺留分権利者の対象範囲は「兄弟姉妹以外の法定相続人」「代襲相続人」「承継人」の3つです。

遺留分の権利割合は、直系尊属が3分の1、それ以外が2分の1となります。被相続人の遺言によって遺留分が侵害された場合は、遺留分侵害額請求が必要です。

遺留分権利者の対象範囲や取得できる割合、遺留分侵害額請求の手続や必要書類について確認しながら遺留分侵害額の請求をスムーズに実施しましょう。

この記事の目次 [表示]

1.遺留分権利者とは?わかりやすく解説

▲遺留分権利者イメージ図

遺留分権利者とは、相続により自身の遺留分が侵害された場合に侵害額を請求できる人に該当します。一方で自身の譲り受けた財産が他人の遺留分を侵害しており、侵害額請求に応じなければならない人は遺留分義務者です。

遺留分とは、相続人が確保できる財産を保証する最低限の割合を指しています。侵害された遺留分に対して金銭請求する権利は、遺留分侵害額請求権と呼ばれます。

2.遺留分権利者の対象は誰になる?3つの類型を紹介

民法で認められた遺留分権利者は、以下の3類型に限られます。

2-1.兄弟姉妹以外の法定相続人

法定相続人である兄弟姉妹は、以下の理由から遺留分がありません。

兄弟姉妹は遺留分がない理由

- 遺留分が相続人の生活を保障するうえで必要となること

- 被相続人と生計をともにする相続人が遺産形成に貢献したことに対する報酬的な意味合いをもつこと

つまり一般的に被相続人と生計を異にする兄弟姉妹は、相続による生活保障の必要性も遺産形成への貢献度も低いことから遺留分も必要ないと考えられています。遺留分侵害額請求権は相続の優先順位に従うため、直系尊属については被相続人の配偶者と子がいない場合のみ遺留分が発生します。

2-2.代襲相続人

兄弟姉妹以外の法定相続人となる代襲相続人も遺留分権利者となります。

代襲相続人とは

基本的には、被相続人より先に死亡したり相続権を失ったりした相続人の子が該当します。子にも相続権がない場合は、孫のように下の世代へ引き継がれます。なお兄弟姉妹には遺留分がないため、兄弟姉妹の代襲相続人にも遺留分はありません。

2-3.遺留分権利者の承継人

遺留分権利者の承継人は、承継した権利の範囲内で遺留分侵害額請求権を有します。具体的な承継人は、以下のとおりです。

承継人の例

- 遺留分権利者の死亡により相続人となった者

- 遺留分権利者の包括受遺者

- 遺留分権利者から債権として遺留分侵害額請求権を譲り受けた者

遺留分権利者の配偶者は、代襲相続人ではありません。しかし遺留分権利者が相続開始後に死亡した場合は、承継人として遺留分権利者となる場合もあります。

3.遺留分権利者にはならない人

本来は遺留分権利者であっても、一定の要件に該当する場合に遺留分権利者から除外されます。また相続人と同一の権利義務を有する包括受遺者も、遺留分権利者とはなりません。

遺留分権利者にはならない人

- 相続欠格・相続廃除になった者

- 相続を放棄した者

- 包括受遺者

3-1.相続欠格・相続廃除になった者

相続の欠格要件に該当したり被相続人から廃除されたりして相続資格を失った者は、遺留分権利者にはなれません。相続欠格とは、故意に相続の原因を作ったり自分に有利な状況を作ったりした者の相続権を自動的に失わせる制度です。具体的には、以下のような者が該当します。

相続欠格の例

- 被相続人や他の相続人を殺害した者(または殺害しようとして罪に問われた者)

- 正当な理由なく被相続人が殺害されたことを知りながら黙っていた者

- 被相続人を騙したり脅迫したりして被相続人の遺言書作成を妨害した者

- 被相続人を騙したり脅迫したりして被相続人の遺言書作成を強制した者

- 遺言書を偽造したり勝手に破棄したりした者

また相続廃除とは、被相続人の死亡により相続人となるべき者(推定相続人)を、相続対象からあらかじめ除外する制度です。家庭裁判所への相続廃除の申し立てが認められた場合に、対象者の相続権が失われます。相続廃除の対象者は、以下のとおりです。

相続廃除の例

- 被相続人に対して肉体的または精神的な虐待を加えた者

- 被相続人に対して日常的に暴言や暴力的な文書による侮辱を与えた者

- 配偶者である被相続人に対して不貞行為を繰り返した者

- 重大な罪を犯した者

3-2.相続を放棄した者

遺留分は相続資格を前提とするため、相続を放棄した者が遺留分権利者にはなれません。相続の放棄とは、被相続人のもつ権利や義務に対する一切の相続権を放棄することです。

相続を放棄した場合に、遺留分のみ請求することは認められません。一方で相続開始前または相続後でも、遺留分のみ放棄することは可能です。なお相続を放棄した相続人に対して代襲相続は発生しません。

3-3.包括受遺者

遺留分は相続人固有の地位を根拠とした権利であるため、包括受遺者が遺留分権利者にはなれません。包括受遺者とは、遺言により被相続人の財産をすべてまたは割合的に一部を譲り受けた者です。つまり遺贈を受けた者に該当します。

包括受遺者の相続権利や義務は、相続人と同一です。しかし地位は同一視されないため遺留分がありません。遺留分権利者の包括受遺者は、遺留分権利者が有する権利を継承したとみなされます。

遺留分侵害額請求権も有するため、被相続人の包括受遺者と混同して遺留分侵害額請求権の有無を間違えないよう注意しましょう。

| 立場 | 遺留分侵害額請求権 |

|---|---|

| 被相続人の包括受遺者 | 無 |

| 遺留分権利者の包括受遺者 | 有 |

4.遺留分権利者の権利割合は?

遺留分権利者が主張できる遺留分の割合は、直系尊属(親や祖父母)のみが相続人である場合は3分の1、それ以外の場合は2分の1です。

| 相続人ごとの遺留分の割合 | 遺留分合計 | 配偶者 | 子 | 親 | 兄弟姉妹 |

|---|---|---|---|---|---|

| 配偶者のみ | 2分の1 | 2分の1 | - | - | - |

| 配偶者と子 | 2分の1 | 4分の1 | 4分の1 | - | - |

| 配偶者と親 | 2分の1 | 3分の1 | - | 6分の1 | - |

| 配偶者と兄弟姉妹 | 2分の1 | 2分の1 | - | - | - |

| 子のみ | 2分の1 | - | 2分の1 | - | - |

| 親のみ | 3分の1 | - | - | 3分の1 | - |

| 兄弟姉妹のみ | - | - | - | - | - |

4-1.相続人が父母のみのケースでは3分の1になる

遺留分が3分の1となるのは、被相続人に配偶者や子がなく、親や祖父母のみが相続人となるケースに限られます。

遺留分権利者の遺留分割合は法定相続分に従うため、両親がともに相続人となる場合の遺留分割合はそれぞれ6分の1ずつです。たとえば遺産総額6000万円を全額譲り受けた包括受遺者に対しては、2000万円分の遺留分をもち、それぞれ1000万円ずつ遺留分侵害額請求権を行使できます。

4-2.配偶者や子の場合は2分の1になる

相続人に配偶者や子が含まれる場合、遺留分の合計は2分の1となります。

たとえば配偶者と子2人が相続人となるケースでは、遺産総額6000万円を全額譲り受けた包括受遺者に対する遺留分の総額は3000万円分です。各相続人が行使できる遺留分侵害額請求権は、配偶者が1500万円、子がそれぞれ750万円ずつとなります。

5.遺留分侵害額請求に必要となる手続き

自分自身の遺留分を取り戻すためには、遺留分侵害額請求の手続きが必要です。遺留分の侵害があった場合でも、遺言が無効になるわけではありません。

遺留分侵害額請求は、訴訟不要の意思表示のみで実施可能です。しかし証拠を残すためにも、書面で実施することをおすすめします。

遺留分侵害額請求の手続き

- 遺留分侵害額請求書を書く

- 内容証明郵便を送付する

5-1.ステップ1‐遺留分侵害額請求書を書く

遺留分侵害額請求書に公的な書式はありませんが、最低限記載しておくべき事項があります。

遺留分侵害額請求書に記載すべき事項

- 被相続人の名前

- 遺言書の日付

- 遺留分を侵害している遺言書の内容

- 請求する遺留分侵害額

- 支払期限(本書面到達後◯週間以内など)

- 振込を希望する場合は入金先口座情報

- 文書の作成日付

- 通知人(遺留分権利者)の住所・氏名

- 被通知人(相手方)の住所・氏名

5-2.ステップ2‐内容証明郵便を送付する

作成した遺留分侵害額請求書は、公的な証拠を残すため内容証明郵便にて送付します。内容証明郵便は、郵便局が差出の事実を証明する郵便です。

内容証明郵便の流れ

- 同じ内容の文書を3通用意する

- 郵便局で検印する

- 原本を宛先に郵送する

- 残り2通を差出人と郵便局がそれぞれ保管する

配達証明をつけることで、遺留分侵害額請求書が相手方に到達した日も証明できます。配達証明も含めた料金は、以下のとおりです。

| 基本料金 | 84円~(サイズや重さによる) |

|---|---|

| 一般書留料金(損害要償額1万円まで) | 435円 |

| 内容証明の加算料金 | 440円(2枚目以降は260円増) |

| 配達証明料金 | 320円 |

参考:内容証明|郵便局

6.遺留分侵害額請求の手続きで注意すべきこと

遺留分侵害額請求は、慎重に手続きを進める必要があります。時効の到来に注意を払いながらも、なるべく訴訟にもつれ込むことのないよう意識しましょう。

6-1.請求書の送付後に相手方との交渉が必要

遺留分侵害額請求書の送付後も、相手方との継続的な交渉が必要です。遺留分侵害額請求は相手方が譲り受けた財産を減少させる行為であり、請求を素直に受け入れてもらえないケースもあります。

たとえば分割入金を希望する場合は、具体的なスケジュールについての話し合いが必要です。頑なに支払いを拒否するようであれば、請求調停や訴訟による解決に向けて準備を進める必要もあります。

6-2.時効の到来に注意が必要

遺留分侵害額請求権には、1年の消滅時効と10年の除斥期間があります。一定期間の経過後は、遺留分を主張できません。

| 遺留分侵害額請求権の時効 | 消滅時効 | 除斥期間 |

|---|---|---|

| 起算点 | 被相続人が死亡したこと、及び贈与や遺贈により自分の遺留分が侵害されたことを知った時から | 相続開始の時から |

| 期間 | 1年 | 10年 |

| 時効の援用 | 必要 | 不要 |

消滅時効の場合は、被相続人の死亡と自分の遺留分侵害を認識したときから1年後に権利が消滅します。ただし相手方が「請求権は時効で消滅している」と主張(時効の援用)しない限りは請求可能です。

一方で除斥期間は、被相続人の死亡や遺留分侵害の事実を認識していたかどうかにかかわりません。被相続人の死亡から10年経過すると、時効の援用を待たずして自動的に請求できなくなります。

7.生前に遺留分を放棄するには申し立ての手続きが必要になる

遺留分は相続開始後であるかどうかに限らず、被相続人の生前でも放棄可能です。しかし生前の放棄には、一定の手続きが必要となります。

遺留分は特定の相続人に認められた権利であり、請求するもしないも本人の自由です。何もしなければ、そのまま時効を迎えます。遺留分を侵害する遺言内容に納得しており、受遺者の地位を早く安定させてあげたい場合は、時効を待たずに放棄可能です。

ただし被相続人の生前に遺留分を放棄する場合は、家庭裁判所での「遺留分放棄の許可申し立て」にて放棄を認めてもらう必要があります。被相続人や推定相続人の詐欺や強迫により、不当に遺留分を放棄してしまう可能性を回避することが申し立ての目的です。

7-1.遺留分放棄の手続きに必要な書類

遺留分放棄の許可申し立ては、被相続人(または予定者)の住所地を管轄する家庭裁判所にて行います。許可申し立てには、以下の書類提出と費用が必要です。

遺留分放棄の手続きに必要な書類

- 遺留分放棄の許可の申立書

- 被相続人(または予定者)の戸籍謄本

- 申立人の戸籍謄本

遺留分放棄の手続きに必要な費用

- 800円分の収入印紙

- 連絡用の郵便切手(管轄の家庭裁判所による)

家庭裁判所は放棄の理由や補償の有無などを精査して、許可または却下の判断を下します。

8.自ら手続きをして遺留分を確保しよう

遺留分は、基本的に兄弟姉妹以外の法定相続人に認められます。しかし権利をもつだけでは、侵害された遺留分を取り戻せません。

遺留分侵害額請求権の行使は、専門知識がないと判断に迷うこともあります。「自分には遺留分があるのか」「いくら請求できるのか」「いつまでに請求しなければならないか」など、適切な手続きを導く専門家の判断や助言が必要です。

司法書士法人チェスターは相続手続き専門の司法書士法人として、遺留分についての相談から遺留分侵害額請求権書の作成まで全面的にサポートします。遺留分について判断に迷ってしまう場合は、司法書士法人チェスターへお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編