相続税対策にマンション経営は効果あり|経営に失敗しない対策が重要

マンション経営によって、相続税を減らすことは可能です。課税対象となる不動産の評価額は購入価格より安くなります。また賃貸物件の評価額は、居住物件より低くなります。

小規模宅地の特例を利用でき、住民税や固定資産税などを減税できる可能性もあるため、マンション経営による節税効果は期待できるでしょう。

今回は相続税対策のためにマンション経営する場合のメリットやデメリットを解説します。マンション経営するうえでの注意点やトラブルを回避する方法も、相続税対策だけを理由にマンション経営すべきかどうか考えるきっかけになるでしょう。

この記事の目次 [表示]

1.マンション経営は相続税対策に効果的だが収益の見極めが必要

相続税対策としてマンション経営するなら、収益を生み出す収支計画になっているかどうかの確認が重要です。収益を生み出さないマンションは維持が困難なため、売却せざるを得ないケースもあります。

次世代への税金負担を減らし、生活に困らないよう承継するための相続税対策が必要です。安定した収益を生み出すマンション経営から、よりよい財産を次世代へ残しましょう。

2.マンション経営が相続税対策に効果的な理由

相続税対策にマンション経営が効果的である理由は、以下の3点です。

マンション経営が相続税対策に効果的な3つの理由

- 時価より低い価格で評価されるため

- 自用の不動産より低い価格で評価されるため

- 借入金は相続財産の債務となるため

相続評価の不動産は、路線価を基準に算出されるため時価に比べて低い価格で評価されます。またマンション経営のために受けた借入金は相続財産から差し引くことができる債務となるため、相続税を計算するベースとなる課税財産を減らすことも可能です。

銀行預金の場合は、預金残高が時価としてそのまま課税されます。時価に比べて評価額を低く抑えられるマンション経営は、相続税対策に効果的です。

2-1.不動産は購入額より安い評価額で算定されるから

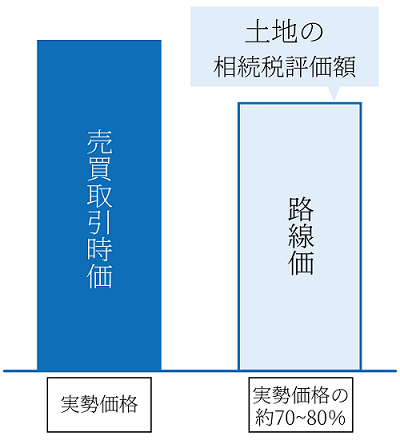

▲時価と路線価の評価の違い

不動産の相続税評価額は、時価に比べて低い価格で算定されます。相続時の不動産価格の評価は、主に路線価によっておこなわれるためです。

路線価は時価の80%を目安として算出されます。路線価で算出される不動産は、時価に比べて低い価格で評価されるため相続税対策に効果的です。

2-2.賃貸物件は居住用物件より評価額が低くなるから

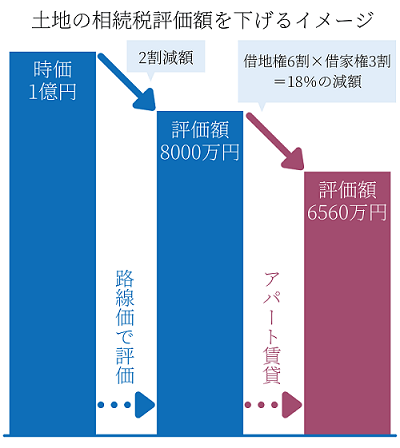

▲賃貸物件は居住用物件より評価額が低くなる

相続税評価の賃貸物件は、自己物件に比べて低く評価されるため相続税対策に効果的です。物件を人に貸していることで、自己物件に比べて自由度が劣るため低く評価されます。

たとえば所有している不動産を売却したいケースです。売却するためには、貸している人に退去してもらう必要があります。しかし賃貸借契約を締結しているため、容易に契約解除して退去させられません。また退去してもらうには立ち退き料が必要となるため、余分なコストがかかってしまいます。

所有する不動産を第三者に賃貸するマンション経営は、不動産の評価額を低く抑えられるため相続税対策に効果的です。

2-3.マンション購入の借入金は相続財産の債務となるから

相続人が保有していた借入金は、相続財産から債務として差し引くことができます。金融機関からの借入金は、相続開始時の債務となり相続財産から差し引くことができます。

マンション経営する人のほとんどは、金融機関からお金を借ります。借入金を残したまま相続が発生すると、借金は相続人に引き継がれます。

相続税は相続する財産の合計から借入金を引いた金額で計算するため、借入金の額が増えるほど相続税は減ります。

ただし、相続税対策を目的とした銀行借入れによるマンションの評価額は時価によるものとする処分が維持された高裁判決もあり、相続開始直前の借入れによるマンション購入は避けた方がよいでしょう。

3.相続税対策にマンション経営を選択する4つのメリット

相続税対策としてマンション経営を選択するメリットは、以下の4つが挙げられます。

相続税対策にマンション経営を選ぶメリット

- 長期的な安定収入を期待できる

- 小規模宅地等の特例が利用できる場合もある

- 必要経費が多ければ給与所得などと損益通算することで所得税や住民税を減額できる

- 固定資産税が減税できる場合もある

3-1.長期的な安定収入を期待できる

相続税対策にマンション経営することで、残された家族に安定した収入源を残せます。マンション経営の家賃収入は、毎月決まった金額を長期間にわたり受け取り可能です。たとえば専業主婦の妻に賃貸マンションを残せば、毎月の家賃収入で生活に困ることはありません。

長期間にわたり毎月の家賃収入を期待できるマンション経営は、残された家族の生活を守る観点からもメリットです。

3-2.小規模宅地等の特例が利用できる場合もある

小規模宅地等の特例を利用することで、相続するマンションの評価額を減らせます。不動産の評価減は、課税財産減少につながるため相続税の軽減が可能です。

たとえば第三者に貸しているマンションは、貸付事業用宅地の特例を利用できます。土地に関する評価額を半分に削減可能です。

| 貸付事業用宅地の特例区分 | 限度面積 | 減額される割合 |

|---|---|---|

| 被相続人の貸付事業用に提供していた宅地等 | 200㎡ | 50% |

不動産は高額になるため、宅地の評価額を半分にできることは相続税対策として効果的です。小規模宅地等の特例を活用できるマンション経営は、相続税を抑える観点から大きなメリットです。

3-2.必要経費が多ければ給与所得などと損益通算することで所得税や住民税を減額できる

マンション経営で、賃貸収入よりも必要経費のほうが多くなれば、給与所得などからその赤字を差し引く損益通算により、所得税や住民税の減額が期待できます。不動産所得の計算式は、以下のとおりです。

不動産所得の計算式

不動産所得=収入-必要経費

マンション経営に関して生じた経費は、不動産所得の必要経費として収入金額から減額できます。不動産所得は、その所得金額がマイナスになれば、他の所得からそのマイナスを差し引くことができる損益通算制度の対象となる所得です。不動産所得の収入金額より必要経費の方が多くなれば、給与所得などの他の所得からそのマイナスを差し引くことができるので、所得税や住民税を減額することが可能です。

なお、マンション購入資金の借入れのうち、土地等に対応する部分の借入れに係る利息の金額は、損益通算の対象にはならないので注意が必要です。

マンション経営で計上できる主な経費

- 固定資産税・都市計画税

- 返済利息(マンション経営に関する借入金のみ)

- 修繕費

- 租税公課

- 減価償却費

- 管理費

減価償却費は、実際の支出を伴わないにもかかわらず必要経費となります。逆に、借入金返済の元本相当額は、支出を伴いますが必要経費にはなりません。

3-4.固定資産税が減税できる場合もある

マンション経営することで、固定資産税の軽減が期待できます。新しく建築した建物と土地には「固定資産税軽減の特例」が利用できるためです。

| 区分 | 固定資産税軽減割合 | 補足 |

|---|---|---|

| 小規模住宅用地 | 1/6 | 住宅用地で住宅1戸につき200㎡までの部分 |

| 一般住宅用地 | 1/3 | 住宅用地で住宅1戸につき200㎡を超え、家屋の床面積の10倍までの部分 |

| 新築建物の固定資産税の特例(※) | 計算式 | 期間 |

|---|---|---|

| 建物の固定資産税 | 課税標準額×1.4% | - |

| 新築の場合 | 課税標準額×1.4%×1/2 | 3年間に限る |

| 新築かつ地上3階以上 中高層耐火建築物の場合 | 課税標準額×1.4%×1/2 | 5年間に限る |

※特例適用の要件

- 住宅として使用する部分の床面積が全体床面積の1/2以上。

- 居住用部分の床面積

- マンションの場合:50㎡〜280㎡

- 賃貸住宅の場合:40㎡〜280㎡

土地だけを持っている人がマンション経営する場合に、固定資産税軽減の特例を利用できます。固定資産税は不動産を持っているだけで毎年かかる税金です。マンション経営することで、一定期間、不動産にかかる税金を抑えられます。

4.相続税対策にマンション経営を選択する3つのデメリット

相続税対策としてマンション経営を選択するデメリットは、以下の3つが挙げられます。

相続税対策にマンション経営を選ぶデメリット

- 初期費用の負担が大きい

- 経営が赤字に陥るリスクの考慮が必要になる

- マンションを簡単に処分できない

相続税対策のマンション経営をはじめる前に、デメリットに対する対応策を理解しておきましょう。

4-1.初期費用の負担が大きい

さまざまな初期費用が必要となるマンション経営は、金銭的な負担が発生するデメリットもあります。物件購入費用以外にかかる主な初期費用は、以下のとおりです。

| 主な初期費用 | 費用の種類 |

|---|---|

| ローン契約に関する費用 | ・ローン事務手数料 ・保証料 ・印紙代 |

| 税金 | ・不動産取得税 ・登録免許税 |

| 専門家報酬 | ・不動産仲介手数料 ・司法書士報酬 |

| その他費用 | ・火災保険料 |

マンション経営の資金繰りは、初期費用を考慮したうえで余裕をもつことが重要です。初期費用もまかなえる自己資金をしっかり確保してから、マンション経営をはじめましょう。

4-2.経営が赤字に陥るリスクの考慮が必要になる

マンション経営には、さまざまなリスクが存在します。おもな経営リスクは、以下のとおりです。

| マンション経営のリスク | 影響 |

|---|---|

| 空室リスク | 家賃収入がなくなることで収支が悪化する |

| 家賃下落リスク | 家賃収入が下がり収支シミュレーションを見直す必要がある |

| 金利上昇リスク | 金利が上昇して金融機関に返済する利息が増加する |

| 維持コスト増加リスク | リフォームのような特別にかかる費用が発生する |

| 災害リスク | 災害により予期せぬ修繕費用が発生する |

空室の問題や借入金利の上昇、不動産の老朽化など、マンション経営にはさまざまなリスクがつきます。リスクは収入の悪化や支出の増加をもたらします。いつの間にか赤字になってしまうことがあるため、事前の想定と対策を講じることが重要です。

空室の問題を解決するためには、できる限り入居率が高く値下がりしにくい物件を選びましょう。老朽化の問題には、将来的な修繕に備えて資金を蓄えておくことが重要です。

マンション経営に関するリスクを事前に把握したうえで、いつでも対処できるよう準備しておくことが安定したマンション経営につながります。

4-3.マンションを簡単に処分できない

相続税対策で購入したマンションは、簡単に処分できません。不動産で相続しないと、相続税の軽減効果を受けられないためです。入居見込みのない物件を売却して現金化したあとに相続が発生すると、現金そのものが相続の対象となります。

マンションを売却したくなるような状況に陥らないためには、長期間保有の見込める物件の購入が重要です。マンション購入前に「20年以上利益を出し続け、長く保有できるかどうか」を1つのポイントとします。相続税対策用に購入するマンションは、長期間持ち続けられるかどうかを意識して購入しましょう。

5.マンション経営で注意したいポイント

マンション経営で注意したいポイントは、以下の4点が挙げられます。

マンション経営の注意点

- 空室リスクが増加する古い物件かどうか

- 需要のあるエリアに立地しているかどうか

- お金を借りすぎていないかどうか

- 入居者とのトラブルが発生しないかどうか

物件の築年数や立地、借入状況は、マンション経営するうえでとくに注意が必要です。築年数の古さは、物件の空室率上昇につながります。立地が悪いと安定した入居を維持できないため、長期的な収益を得られません。お金の借りすぎは、返済利息の増加につながります。

安定的な収益を得たい場合は、借入金の返済に負担をかけたくありません。注意点を理解して対策を立てることで、安定したマンション経営を実現できます。

5-1.古い物件では入居者が集まらない可能性もある

築年数の経過したマンションに入居したいと考える人は、新築に比べて少ない傾向にあります。「せっかくなら新築マンションに住みたい」と入居者は考えるはずです。

新築マンションは見栄えがよく、最新の住宅設備も備えられているため、入居者が快適に住めます。オートロックやテレビモニター付きのインターフォンなど、セキュリティ設備が充実している点も居住者にとって魅力的です。

マンション経営では、長期的な運営を考慮します。相続税対策でマンション経営を考えている場合は、なおさら重要です。

古いマンションを運営する場合は、入所者募集の対策として修繕やリノベーションを検討しましょう。入居者にとって魅力的な居住空間の維持が、長期的なマンション経営にとって重要なポイントです。

5-2.マンションの需要があるエリアに建てなくては意味がない

長期的で安定した収益を目指すなら、立地環境は意識すべき重要なポイントです。相続税対策としてマンション経営する場合は、代々引き継ぐためにも物件を長期間保有し続けなければなりません。利用者の需要がない場所にマンションを建ててしまうと、空室が増えて収益が安定せず長期的な運営は難しくなります。

たとえば単身者用のマンションを運営するなら、周辺に大学のあるエリアがおすすめです。毎年通学する学生を確保できれば、安定的な収益を得られます。

周辺エリアの立地をリサーチしながら「どのような人に住んでもらいたいか」といった目的を明確にすることが、マンション経営で大切なポイントです。

5-3.節税対策とはいえ借入金に頼りすぎてはならない

マンション経営に必要な資金は、できる限り自己資金で対応するよう意識しましょう。借入金に頼りすぎた資金計画は、収益の悪化につながります。

相続財産から差し引ける借入金は、相続税対策に有効です。しかし相続税は現金一括納付が原則であるため、手元に現金を残すことも忘れていけません。現金を残す(貯金を増やす)ためには、マンション経営で利益をあげる必要があります。

納税資金が不足すると、相続した不動産を売却しなければなりません。相続税対策としてマンションを残すためには、できる限る自己資金で対応しながら、不足を補う目的で借入金に頼るような資金計画をおすすめします。

また、相続税対策を目的とした銀行借入れによるマンションの評価額は時価によるものとする処分が維持された、いくつかの高裁判決もあります。返済が見込めない年齢での借入れによるマンション購入は、避けた方がよいでしょう。

5-4.入居者とのトラブルが起きる可能性もある

入居者との間で、どのようなトラブルが起きるかを事前に認識しておくことは重要です。認識しておくことで、事前にトラブルを防止する対策も立てられます。よくある入居者トラブルは、以下のとおりです。

想定すべき入居者トラブル

- 家賃滞納

- 騒音被害

- 衛生問題

- 退去時の契約違反

このようなトラブルは、入居者の属性や人柄を事前確認することで防げます。入居者との顔合わせは、長期的に良好な関係を築くためにも重要です。

入居者とのコミュニケーションが苦手な人は、不動産管理会社にマンション管理の委託を検討してみましょう。委託するための費用はかかるものの、面倒な入居者との交渉をすべて任せられます。

入居者とのトラブルは、マンション経営するうえで大きなストレスです。トラブルの負担なく長期的にマンション経営したい場合は、不動産管理会社への委託をおすすめします。

6.家賃滞納や入居者のトラブルを防ぐための2つのポイント

マンション経営するうえで、家賃滞納や入居者の予期せぬトラブルは避けたいポイントです。入居者とのトラブル防止策として、おすすめの方法が2つあります。

入居者とのトラブル防止策

- 家賃保証サービスの活用

- 入居審査における面談の実施

家賃保証サービスは、家賃滞納の防止策として効果的です。入居審査の面談で入居者の人柄が把握でき、トラブルの事前察知と拡大防止につながります。

6-1.家賃滞納への対策|家賃保証サービスへ加入する

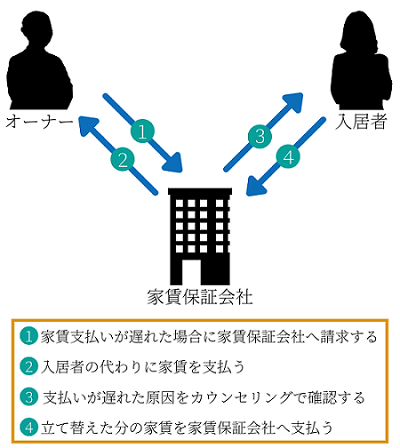

▲家賃保証の仕組み

家賃保証サービスの活用は、家賃の滞納を防ぐことに効果的です。入居者の家賃支払いが遅れたときは、家賃保証会社から代わりに家賃を受け取れるため滞納が発生しません。入居者の代わりに支払った家賃は、家賃保証会社から請求します。

入居者へ家賃の支払いを求める面倒な交渉も、家賃保証会社が対応してくれます。また家賃保証会社が間に入ることで、連帯保証人を立てられない入居希望者との契約も可能です。

入居者の間口を広げることは、空室率を下げることにつながります。毎月の家賃収入が保証されることで、滞納の不安なくマンション経営が可能です。

6-2.入居者トラブルへの対策|入居審査で人柄も確認する

入居者の勤務先や年収の情報や、面談で得られる人柄の把握は重要です。面談をとおして、入居者が毎月家賃を払ってくれるかどうか判断できます。

面談が、必ずしもトラブル防止につながるわけではありません。しかし、一度会ってみることで、入居後のコミュニケーションが円滑になります。コミュニケーションを重ねて入居者と良好な関係を築くことが、トラブル防止対策として重要です。

入居者とのトラブル防止策として、入居審査で面談をおすすめします。

7.対策を立ててマンション経営すれば相続税を減らせる

安定的な収益を確保できるマンション経営は、相続税の節税効果を期待できます。不動産の評価を下げつつ、相続税や所得税、固定資産税の軽減を見込めるため、残された家族に負担なく財産を承継可能です。

しかし相続税対策が本当に効果的なものかどうかを検証するためには、税金全般に関する知識が必要となります。とくにマンション経営が関わる複雑な相続税計算は、申告経験が豊富な専門の税理士への相談がおすすめです。

税理士法人チェスターは、相続税専門の税理士法人です。年間3,000件以上の相続税申告を実施しており、マンション経営する人の所得税や固定資産税も的確にサポートします。豊富な知識と経験から、独自の事情に合わせたオーダーメイドのコンサルティングも可能です。相続税対策のためにマンション経営を検討している場合は、相続税専門の税理士法人チェスターへ気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編