【代償分割とは】代償金の決め方・相続税について税理士が解説

代償分割とは、わかりやすくいうと「遺産を多く取得した相続人」が「遺産の取得が少ない相続人」に代償金を支払うことで、相続分を均等にする分割方法のことです。

遺産の多くが現金や預貯金であれば、相続人同士で均等に遺産分割ができます。

しかし、遺産の多くが土地や建物などの不動産である場合、遺産をそのままの状態で分ける「現物分割」では、相続人同士で均等に分割することが難しくなります。

現物分割で公平に分割するのが難しいときは「代償分割」を利用するのも1つの方法です。

今回は、代償分割のメリットやデメリット、代償分割を利用が向いているケースなどを相続税専門の税理士が解説します。

代償分割を利用した場合の遺産分割協議書の記載例もご紹介しますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.代償分割とは?ほかの分割方法との違い

まずは、代償分割の基本的な内容や、そのほかの分割方法を解説します。

1-1.代償分割は代償金で精算をする分割方法

代償分割とは、ある相続人が特定の財産を相続したことにより、ほかの相続人より取得した財産が多額になった場合に、現金などで代償金を支払い、ほかの相続人の不足分を補てんする分割方法のことです。

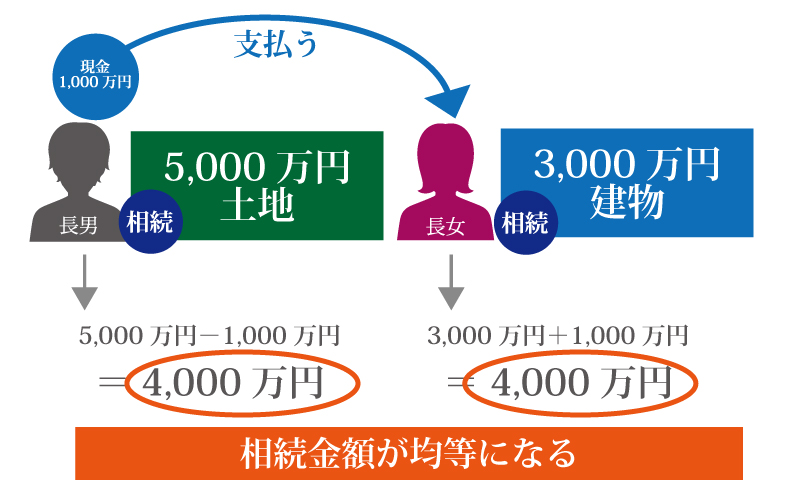

たとえば、法定相続人が長男と長女の2人であるケースで考えてみましょう。長男は、遺産のうち5,000万円の土地を相続し、長女が3,000万円の建物を相続しました。

このままだと長男が2,000万円分多く相続してしまいますが、5,000万円の土地を相続財産が均等になるように分割するのも大変です。

そのため、土地を分割するのではなく、長男から長女へ現金1,000万円を支払うことによって、相続額を均等にします。

代償分割を利用した場合、長男5,000万円-1,000万円=4,000万円、長女3,000万円+1,000万円=4,000万円となり、長男と長女の相続分が均等になります。

1-2.代償分割以外の遺産分割方法

遺産分割の方法には、代償分割のほかにも、現物分割・換価分割・共有分割があります。代償分割をすべきか検討するときは、ほかの分割方法の特徴も理解しておくことが重要です。

1-2-1.現物分割

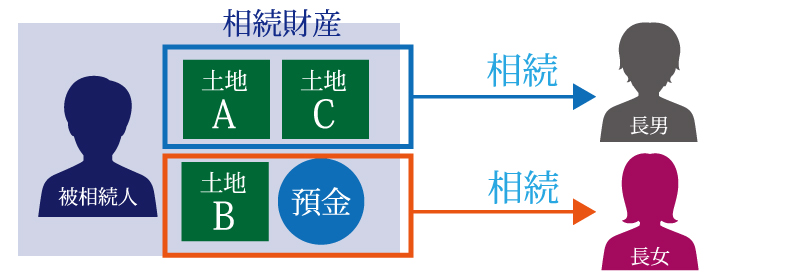

現物分割とは、相続財産を「現物のまま」「相続人に割り振る」ことを決める分割方法です。

たとえば、相続人が長男と長女の2人の場合を考えてみましょう。

被相続人(亡くなった人)の相続財産として、A、B、Cの3つの土地があり、D銀行に預金があったとします。

現物分割においては、「Aの土地は長男」「Bの土地は長女」「Cの土地は長男」「D銀行の預金は長女」というように、現物1つずつに対して相続人を決めて相続財産を分割します。

1-2-2.換価分割

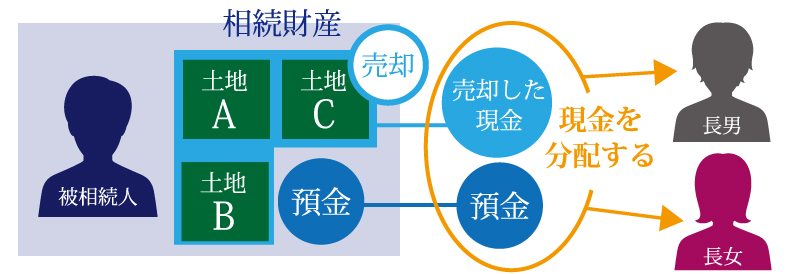

換価分割とは、相続財産を現金化し、相続人同士でその現金を分割する方法のことです。

一般的な相続において、土地や建物などの不動産が相続財産に含まれているケースがほとんどです。

換価分割においては、現金や預貯金以外の財産を売却するなどしてすべて現金化した後に、各相続人同士で相続財産を分割します。

たとえば、土地Aが3,000万円、土地Bが4,000万円、土地Cが5,000万円であるとしましょう。換価分割をする場合、3つの土地を売却し「3,000万円+4,000万円+5,000万円=1億2,000万円」を長男と長女で分け、1人6,000万円ずつ相続します。

(参考)【換価分割とは】遺産分割協議書の書き方・税金を税理士が解説

1-2-3.共有分割

共有分割とは、遺産の一部または全部を複数の相続人で共有状態とすることです。

共有分割であれば、現物分割のように遺産を分割する必要はなく、換価分割のように不動産の売却も不要です。そのため、遺産分割を比較的簡単に済ませることができます。

たとえば、相続人が長男と長女の2人で、被相続人(亡くなった人)の相続財産として、A、B、Cの3つの土地がある場合を考えてみましょう。共有分割を選択すると、長男と長女はそれぞれ3つの土地すべての2分の1ずつの持分を取得することになります。

その一方で、共有する不動産を賃貸に出す場合や売却をする場合、共有者の一定数以上の同意が必要となります。とくに共有不動産を売却するためには、共有者全員の同意がなければなりません。

共有分割をすると、不動産を共有する相続人の意見が合わずトラブルに発展するケースも多いため、共有分割は遺産分割の最後の手段として用いられることが一般的です。

2.代償分割のメリット

代償分割を利用して相続財産を分割する主なメリットは、以下のとおりです。

- 相続人同士で公平に遺産分割ができる

- 不動産を売却しなくてよくなる

- 不動産の共有をしなくても良くなる

- 相続税の負担を軽減できる可能性がある

1つずつ解説します。

2-1.相続人同士で公平に遺産分割ができる

代償分割の主なメリットとして、複数の相続人同士で平等に遺産分割を行いやすくなる点が挙げられます。

たとえば、相続財産の多くが不動産である場合、現物分割により特定の相続人がその不動産を相続すると主張しても、特別な事情がない限りほかの相続人は賛成しないでしょう。

その点、代償分割であれば、遺産を多く相続する人がほかの相続人に代償金を支払って精算するため、相続人間でより公平な遺産分割ができるようになります。

2-2.不動産を売却しなくても良くなる

相続財産である不動産を売却せずにそのまま相続できる点も、代償分割の主なメリットです。

たとえば、被相続人の名義である不動産に、被相続人と相続人が同居していた場合、換価分割をするとその相続人は自宅を失ってしまいます。

また、被相続人名義の不動産で事業を行っていた場合、換価分割をするとその事業を相続人が引き継ぐこともできません。

被相続人が残した不動産が、将来値上がりが期待できるエリアにあったとしても、換価分割で不動産を売ってしまうと、将来得られるはずであった売却益を逃してしまうでしょう。

代償分割は不動産を売却する必要がありません。そのため、相続人が住むための家や事業を営むための不動産、値上がりが期待できる不動産などを手元に残しておくことが可能です。

2-3.不動産の共有を避けられる

代償分割をすると、相続財産である不動産を共有名義で相続する事態も避けられます。

相続財産に不動産が含まれており、現物分割や換価分割が現実的でない場合、「とりあえず」という形で共有分割されるケースが少なくありません。しかし、充分な検討をすることなく共有分割をすると、家族や親族間でさまざまなトラブルが生じる可能性があります。

たとえば、共有状態にある不動産を売却しようとしても、共有者の一人が「その家には思い出が詰まっているから売りたくない」と主張をするかもしれません。

反対する共有者が一人でもいると、共有不動産の売却はできません。共有者のあいだで意見が割れると、やがて仲違いをしてしまう恐れがあります。

また、共有者が亡くなって相続が発生すると、その被相続人が持っていた共有持分が相続人の数だけ細分化されます。共有状態のままであると、共有者の相続が発生するたびに共有持分を持つ人が増えてしまい、権利関係が複雑になり、共有者の意見を取りまとめるのがさらに難しくなってしまうでしょう。

代償分割により、不動産の共有状態を避けることで、こうしたさまざまなトラブルを未然に防ぎやすくなります。

不動産の共有による問題点など詳しくは、下記の記事で解説していますので、あわせてご覧ください。

(参考)共有名義の土地(共有財産)の相続について知っておきたいこと

2-4.相続税の負担を軽減できる可能性がある

代償分割により、不動産のまま相続をすると、相続人全体に課税される相続税の負担が軽減されることがあります。

たとえば、被相続人名義の不動産で同居していた相続人が、その不動産の宅地等(土地や敷地権)を取得した場合、所定の要件を満たすと「小規模宅地等の特例」が適用され、宅地等の評価額が最大80%減額されます(小規模宅地等の特例の概要はコチラ)。

また、被相続人名義の農地を相続人が取得して農業を引き継げば、「農地の納税猶予」の適用を受けられます(農地の納税猶予の概要はコチラ)。

一方、換価分割をして不動産を現金化して相続をすると、小規模宅地等の特例や農地の納税猶予などは受けられません。

特例や控除の要件を満たす相続人が代償分割を選択して財産を取得することで、結果として相続人全体に課税される相続税の負担軽減に繋がります。

3.代償分割のデメリット

代償分割を利用した相続財産には、いくつかデメリットもあります。主なデメリットは、以下のとおりです。

- 代償金を支払えるだけの資力が必要

- 不動産の評価でトラブルになる可能性がある

遺産の分割方法を検討するときは、代償分割のメリットだけでなくデメリットもよく理解しておくことが大切です。

3-1.代償金を支払えるだけの資力が必要

代償分割をするためには、不動産などを相続する相続人に、代償金を支払えるだけの資力が必要です。代償金は数百万円や数千万円など高額になるケースも多いだけでなく、基本的には多く遺産を相続する人の財産から支払う必要があるためです。

また、相続する財産の金額が大きければ大きいほど代償金も高くなっていきます。

さらには、相続税が課税される場合は、代償金に加えて相続税の納税資金を準備しなくてはなりません。

まとまった現金がないのであれば、相続人固有の不動産や株式を代償財産としてほかの相続人にわたすことも可能ですが、その財産を渡した相続人に譲渡所得税がかかることがあります。

代償金を一括で支払うのが難しいときは分割払いも可能ですが、ほかの相続人すべての了承を得なければなりません。

相続人にまとまった現金や不動産などの資産がない場合、代償分割はあまり適さないといえるでしょう。

3-2.不動産の評価でトラブルになる可能性がある

代償金の金額を決める際に「不動産の評価額の基準をどれにするのか」でトラブルになる可能性があるのも、代償分割の代表的なデメリットです。

代償金を決める際、不動産の評価額は、実際の取引価格である「時価(実勢価格)」や、相続税を計算する際の指標となる「相続税評価額」などを基準とします。不動産を評価する方法は、相続人同士で話し合って決めなければなりません。

同じ不動産でも、一般に、時価の方が相続税評価額も高くなります。そのため、評価方法によって代償金の支払額も変わってくるのです。

代償金を支払う人は、できるだけ不動産を低く評価して、ほかの相続人に支払う金額を少なくしたいと思うでしょう。しかし、その一方で、代償金を受け取る側の相続人は、受取額を高くするために、不動産をより高く評価したいと考えるはずです。

そのため、代償金を支払う側は「相続税評価額で不動産を評価したい」と主張するのに対し、受け取る側は「不動産は時価で評価すべきだ」と主張し、意見が割れてトラブルに発展することがあるのです。

4.代償分割をした方がよいケース

代償分割が適しているケースの例は、以下のとおりです。

- 遺産のほとんどが不動産である場合

- 相続人が住む家を確保したい場合

- 不動産の価格が低迷している場合

- 相続人が事業継承する場合

自分自身の状況が上記のいずれかに該当するのであれば、代償分割が適している可能性があります。

4-1.遺産のほとんどが不動産である場合

遺産のほとんどが土地や建物などの不動産である場合は、代償分割をするのも1つの方法です。

たとえば、相続人が2名以上で、相続財産が「被相続人の自宅(評価額5,000万円)」と「現金100万円」など、遺産を占める割合の多くが不動産であるようなケースです。

遺産のほとんどが不動産であるケースで、複数の相続人が均等に遺産を分割する場合「不動産を共有名義にする」「換価分割により不動産を売却して売却代金を分ける」といった選択肢も考えられます。

しかし、共有名義はさまざまなトラブルが生じる可能性があります。また、換価分割をする場合は、不動産を購入してくれる人を探したうえで、売却価格などの条件を交渉し、売買契約を結ばなくてはなりません。

そこで、遺産のほとんどが不動産であり、共有分割や換価分割をすることなく、公平に遺産分割をしたいときは、代償分割を選択するのがよいと考えられます。

代償分割であれば、不動産を相続しない人に代償金が支払われるため、特定の相続人が不動産を相続したとしても、不公平にはなりません。

4-2.相続人が住む家を確保したい場合

生前に被相続人と同じ家で暮らしていた相続人が、相続発生後も引き続き家に住み続けたいときも、代償分割をした方がよい場合があります。

代償分割であれば家を売却する必要はなく、ほかの相続人に対して代償金を支払うことで、引き続き家に住み続けられます。

たとえば、父親が亡くなり、長男と長女が遺産を相続するとしましょう。長女は、父親が亡くなる寸前まで同居しており、一生懸命に父親を介護してきました。

しかし、父親が残した財産は、長女とともに生活をしていた家とわずかな現金のみであり、また、長男は長女と同じ割合の遺産を相続したいと考えています。

このようなときは、長女が家を相続して長男に代償金を支払うことで、長女は住処を失うことなく長男と公平に遺産を分割できます。

また、同居していた相続人が土地等を取得すれば「小規模宅地等の特例」の適用要件を満たすため、相続税の負担軽減にも繋がります。

なお、被相続人と同居していた人が配偶者である場合「配偶者居住権」により、家に住む権利のみを相続することで、代償分割をせずとも公平に遺産分割ができることがあります。

配偶者居住権の制度内容やリスクについては下記記事で詳しく解説していますので、あわせてご覧ください。

(参考)配偶者居住権の活用は相続税を節税できるがリスクもある

4-3.売却時の不動産の価格が低迷している場合

被相続人の財産を売却する際に不動産市況が低迷している場合は、代償分割をするという方法があります。

たとえば、被相続人が名義となっている不動産の価値が市場の低迷により一時的に下がっているときに換価分割を選ぶと、支払う代償金も少なくて済みます。

そこで、不動産の価値が一時的に下がっているときは、代償分割により特定の相続人が当面のあいだその不動産を所有するのも1つの方法です。

将来的に値上がりしたときに不動産を売却することで、安値で手放してしまう事態を避けやすくなります。

4-4.相続人が事業継承する場合

相続人が被相続人の事業を継承する場合は、代償分割を利用するのも選択肢の1つです。

たとえば、被相続人の農業を引き継ぐために農地を相続することで、ほかの相続人とのあいだで不公平が生じる場合は、代償分割をするのがよいといえます。

また、被相続人の事業を承継するために、事業用不動産や自社株式などの資産をまとめて相続するときも、代償分割が選択されるケースがあります。

代償分割を利用すると、特定の相続人が被相続人の行っていた事業の承継に必要な資産をすべて相続しつつ、ほかの相続人に代償金を支払って相続分を平等にすることで、円滑に遺産分割ができるためです。

4-5.不動産を相続する人に資力がある場合

数百万円や数千万円といった高額な代償金を支払えるだけの資力を持つ相続人がいる場合は、代償分割をすることで、公平な遺産分割がしやすくなります。

たとえば、被相続人の遺産が不動産1億円と預貯金2,000万円であり、相続人が長男、次男、長女の計3人であったとしましょう。法定相続分は、1人につき1/3です。そのため、法定相続分にしたがって分けると、各相続人は計1億2,000万円の遺産を4,000万円ずつ相続することになります。

しかし、相続人の1人が1億円の不動産を相続すると、残り2人の相続人は1,000万円ずつの遺産しか相続できません。代償分割をする場合、1億円の不動産を相続した人がほかの相続人に3,000万円ずつ(計6,000万円)の代償金を支払う必要があります。

長男は会社を複数経営しており、次男と長女に3,000万円ずつ支払えるだけの財産を持っていました。そこで、長男が1億円の不動産を相続し、次男と長女に代償金を支払ったことで、公平に遺産分割ができました。

このように、多額の資産を持つ相続人がいれば、代償分割を選択しやすくなります。また、資力がある人に不動産を相続しせることで、不動産の維持・管理費用や固定資産税なども支払っていきやすくなるでしょう。

5.代償分割をしない方がよいケース

代償分割をしない方がよいケースの例は、以下のとおりです。

- 代償金を用意できる相続人がいない

- ほかの相続人の了承を得られない

- 不動産を売却したい

不動産を相続する人が代償金を支払えるだけの財産を持っていないのであれば、代償分割は避けた方がよいでしょう。

代償金を分割で支払う方法もありますが、相続人に十分な資力がないと途中で支払いが滞るかもしれません。支払いを滞納すると、相続人のあいだでトラブルが発生し、訴訟に発展するケースもあります。

また、代償分割をするためには、基本的に相続人の同意が必要です。反対する相続人がいる場合でも、家庭裁判所で遺産分割調停(審判)により、代償分割ができることもありますが、家族間の関係が悪化する恐れがあります。

相続人の全員が、被相続人の残した不動産を売って現金化することを望んでいるのであれば、代償分割ではなく換価分割が主な選択肢となります。

不動産の立地がよいなどの理由で、すぐに買い手が見つかる見込みがあり、すべての相続人が売却を了承しているのであれば、換価分割の方が適しているといえるでしょう。

6.代償分割で代償金の金額を決める方法

代償分割における代償金の決め方に明確なルールは定められておらず、遺産分割協議で相続人の全員が話し合いをして金額を決める必要があります。

極端な例ですが、均等に分割するには代償金1,500万円を支払うべきであっても、相続人全員が合意すれば代償金10万円でも代償分割は成立します。

ただし、代償金があまりにも少ないと公平な遺産分割とはいえないでしょう。そのため、遺産の大半が不動産を占めるケースで代償分割をする場合、不動産の価値を適切に評価したうえで、代償金の金額を決めるのが望ましいといえます。

不動産を評価する方法には「時価(実勢価格)」「相続税評価額」「固定資産税評価額」などの種類があります。ここでは、代償金の金額を決める際の基準を解説します。

6-1.不動産の「時価」をもとに決めるのが一般的

時価は、実際に不動産が取り引きされるときの価格であり「実勢価格」ともいわれます。代償金の金額や遺産の分割方法を決める際、不動産の価値は時価(実勢価格)を基準とするのが一般的です。

対象の不動産が持つ金銭的な価値をもとに、代償金の金額や遺産の分割方法を決める方が、各相続人にとってもっとも公平であると考えられるためです。

時価を調べるときは、複数の不動産会社に不動産の査定を依頼するとよいでしょう。査定結果の平均値が、対象となる不動産の時価と考えられます。

不動産鑑定士に鑑定してもらった結果をもとに、不動産を評価するのも1つの方法です。費用はかかりますが、専門家の視点で不動産の価値を客観的に評価してもらえます。

国土交通省が提供する土地総合情報システムなどで「公示地価」を調べる方法もあります。公示地価とは、毎年1月1日時点における標準的な土地の1㎡あたりの土地価格のことです。土地が適正な価格で取引されるように、国土交通省が公表しています。

時価(実勢価格)は、公示地価の1.0〜1.2倍程度といわれているため「公示地価×1.0〜1.2」という計算式で、概算の時価を求めることができます。

6-2.合意があれば相続税評価額や固定資産税評価額でも可

相続人全員の合意があれば、相続税評価額や固定資産税評価額をもとに代償金を決めることも可能です。

相続税評価額とは、相続税や贈与税を計算する際に用いられる価格のことです。土地部分の相続税評価額は、基本的には国税庁が公表する土地価格である「路線価(相続税路線価)」に応じて決まります。

固定資産税評価額は、市町村が評価する土地や建物の価格です。固定資産税や都市計画税、不動産取得税などの税金を求める際に用いられるほか、建物部分の相続税評価額は原則として固定資産税評価額と同じです。

また、相続した土地が路線価の設定されていない地域にある場合、固定資産税評価額に所定の評価倍率を掛けて土地の相続税評価額を求めます。

路線価をもとに算出された相続税評価額は公示地価の8割程度です。また、固定資産税評価額は公示地価または建物の再建築価格の7割程度といわれています。

そのため、相続税評価額や固定資産税評価額をもとに代償金を計算すると、時価をもとに計算をしたときよりも少なくなるケースがほとんどです。

代償金を受け取る相続人からは、不動産の時価を基準とすることを求められるケースが多いですが、相続人全員の合意を得られているのであれば、相続税路線価や固定資産税評価額での計算も可能です。

相続税評価額や相続税路線価、固定資産税評価額について詳しくは、下記の記事で詳しく解説していますので、あわせてご一読ください。

(参考)相続税路線価とは?調べ方や評価額の計算方法、固定資産税路線価との違いを解説

(参考)相続税評価額と固定資産税評価額の違いは?計算方法・減額要素・評価を下げる節税方法も解説

6-3.支払う金額は法定相続分を目安に決める

法定相続分とは、民法で定められた相続人の取り分の割合のことです。たとえば、被相続人の配偶者が相続人となる場合、法定相続分は以下のとおりとなります。

同じ順位の相続人が複数いる場合、人数で均等に割ります。

代償金の金額は、法定相続分と実際の相続分の差額を基準に決められるのが一般的です。法定相続分を基準にすることで、代償金の金額に過不足が生じにくくなり、相続人間のトラブルを防ぎやすくなります。

相続人全員の合意があれば、法定相続分を基準に代償金額を決める必要はありません。ただし、代償金額が受け取る人の法定相続分を大きく超えていると、贈与税がかかる可能性がある点には注意が必要です。

特段の事情がない限りは、法定相続分をもとに代償金の金額を計算した方がよいといえます。

法定相続分の決まり方は、下記の記事で詳しく解説していますので、あわせてご覧ください。

(参考)法定相続分とは何か?計算方法や遺留分との違いを解説!

7.代償分割をする際の流れ

代償分割を行う際の基本的な流れは、以下のとおりです。

- 代償分割で遺産分割をすることを決める

- 代償金額を決める

- 遺産分割協議書を作成する

- 決められた代償金を支払う

各手順の詳細をみていきましょう。

7-1.代償分割で遺産分割をすることを決める

まず、代償分割が適切かどうかを相続人の全員で話し合います。遺産の内容や相続人の状況、代償分割のメリットとデメリットなどをもとに、慎重に検討することが大切です。現物分割や換価分割、共有分割とよく比較することも重要となります。

遺産分割後のトラブルを防ぐためには、代償分割を選ぶ理由を明確にしておくとよいでしょう。「思い出のある家を手放したくない」「家業を継続したい」など、代償分割を選択する理由を明確にし、相続人間で共有していれば、あとでトラブルが生じにくくなります。

また、遺産を多く相続する人に、代償金を支払えるだけの資力があるかどうかよく確認することも大切です。

話し合いの結果、代償分割をすることに相続人の全員が合意したのであれば次のステップへと移ります。相続人間の意見が分かれるようであれば、弁護士や税理士など相続税の専門家に相談することをおすすめします。

7-2.代償金額を決める

代償分割をすることが決まったら、相続人同士で話合いをして代償金額を決めます。分割方法が確定していない場合は、代償金の金額を先に話し合っても問題ありません。

先述のとおり、代償金を決める際の不動産の評価額は時価を基準とするのが一般的ですが、相続人全員の合意があれば相続税評価額、固定資産税評価額を用いることもできます。

遺産分割を円滑に済ませるためにも、相続人全員でよく話し合いをしたうえで、合意できる金額を設定することが大切です。

また、代償金の支払方法(一括払いまたは分割払い)や支払期限なども決めます。

7-3.遺産分割協議書を作成する

代償金の金額や遺産の分割方法が決まったら、遺産分割協議書を作成します。遺産分割協議書は、遺産を相続する人や相続する財産の種類・金額など、遺産分割協議の結果を記載する書類です。

遺産分割協議には、代償分割の内容も明記します。代償金の金額や支払方法(一括・分割)、支払期限など、協議で決まった内容を詳細に記載しておきましょう。

代償金を分割で支払う場合は、遺産分割協議書に「代償分割によって代償金を分割払いする」といった一文と、1回あたりの支払額や分割回数なども記載します。

遺産分割協議書に必要事項を記入したあとは、相続人全員が署名・押印をします。遺産分割協議書の作成が難しいときは、弁護士や税理士などの専門家にサポートを依頼するとよいでしょう。

7-4.決められた代償金を支払う

最後に、遺産分割協議書に記載された期日までに代償金を支払います。分割で支払う場合も、決められた支払いスケジュールを厳守することが重要です。

代償金は金銭以外の手渡しで支払っても問題ありませんが、できれば銀行振込など証拠が残る方法で支払うとよいでしょう。

決められた期日までに代償金が支払われない場合は、弁護士に代理人となってもらい、交渉を代行してもらうのも1つの方法です。また、家庭裁判所に紛争調整調停を申し立てるという方法があります。調停であれば、当事者が顔を合わせることなく話し合いによる解決が可能です。

調停を申し立ててもなお解決しない場合は、訴訟に発展するケースもあります。こうした事態を防ぐためには「代償金は支払いが見込める金額となっているか」「相続人に代償金を支払えるだけの財産があるか」をよく確認したうえで、分割内容に合意することが大切です。

8.代償分割をするときの相続税の課税価格

代償分割をする場合、相続税の課税価格を計算する際に相続人で受け渡しが行われた代償金を考慮しなければなりません。ここでは、代償金を支払う側と受け取る側の課税価格の計算方法を解説します。

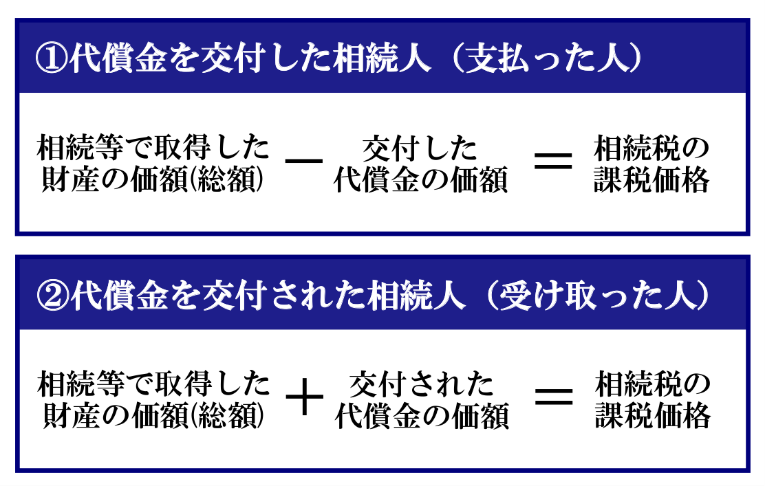

8-1.課税価格の計算方法

代償分割をしたときの相続税の課税価格の基本的な計算方法は、以下のとおりです。

上記は、すべての相続財産に代償金を含めた場合の「相続税の課税価格の計算方法」となるため、「相続等で取得した財産の価額」には「相続した財産の総額」を算入してください。

なお「相続税の課税価額」とは、相続税の基礎控除額などを差し引く前の価額となります。

相続税の具体的な計算方法について、詳しくは「相続税の計算方法を解説!【申告が必要か誰でも簡単に分かるソフト付き】」をご覧ください。

8-2.計算の具体例

相続税の課税価格の計算式に算入する「該当不動産の価額」については、代償金を「(A)相続税評価額」と「(B)代償分割時の時価」のどちらを基準に決められたのかで計算方法が異なります。

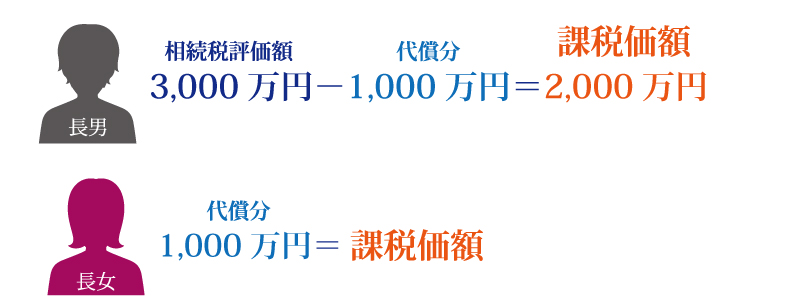

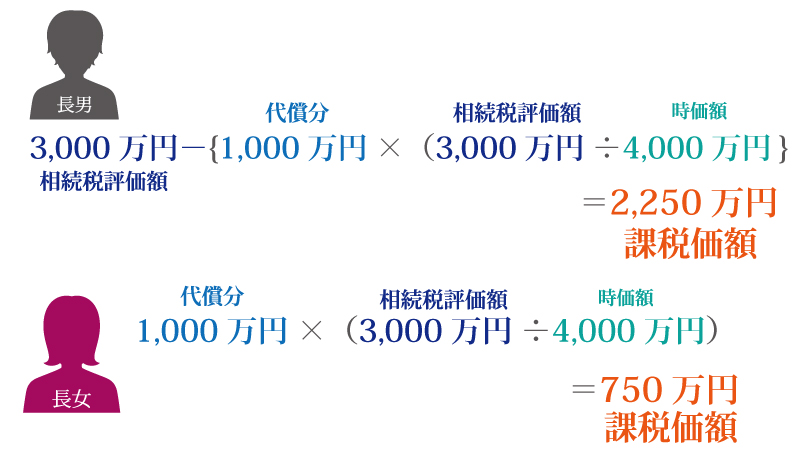

この章では、相続税の課税価格の計算方法をわかりやすくするために、相続人が「長男」と「長女」の2名であると仮定します(被相続人は母)。

そして相続税評価額3,000万円(代償分割時の時価4,000万円)の不動産を長男が相続し、長男が長女に代償金1,000万円を交付するとします。

(A)代償金が「相続税評価額」を基準に決められた場合

代償金が相続税評価額(例:3,000万円)を基準に決められていた場合、相続税の課税価額の計算方法は以下となります。

このケースの場合、長男の相続税課税価格は2,000万円となり、長女の相続税課税価額は1,000万円と算出されます。

(B)代償金が「代償分割時の時価」を基準に決められた場合

代償金が「代償分割時の時価(例:4,000万円)」を基準に決められていた場合は、相続税の課税価額の計算方法が異なります。

相続税の課税価格の合計は、代償金を「相続税評価額」を基準にした場合と同じですが、長男と長女それぞれの課税価格は異なるため、相続税の税額にも違いが生じることがあります。

9.代償分割で贈与税や所得税(譲渡所得税)はかかる?

代償分割を選択すると、遺産を多く取得する相続人からほかの相続人へ代償金を支払うこととなりますが、贈与税や所得税はかかってしまうのでしょうか?

この章では、代償分割における贈与税や所得税について解説します。

9-1.贈与税は原則として非課税

代償金は相続税の課税対象となる財産ですので、基本的に贈与税が課されることはありません。

ただし、代償分割で受け取った代償金であることが証明できなければ、ただの贈与とみなされて、贈与税の課税対象になる可能性があります。

そのため、代償分割によって代償金を受け取る際には、必ず遺産分割協議書に「代償金として○○に△△までに××万円を支払う」と明記しましょう。

また、支払われた代償金が必要以上に多すぎる場合は、代償金を受け取った相続人に贈与税が課税されることもあります。

たとえば、法定相続分をもとに計算した代償金額が1,000万円であるにもかかわらず、実際に受け取った金額が2,000万円である場合は、差額の1,000万円が贈与財産とみなされて贈与税が課税されることがあります。

9-2.譲渡所得税が課税されるケース

代償金が現金で支払われた場合、受け取った側の相続人に所得税が課税されることはありません。

一方で、現金の代わりに不動産や株式などを代償財産として渡した場合、その資産が譲渡されたとみなされることがあります。その場合、代償資産を取得した相続人に所得税(譲渡所得税)が課税される場合があります。

譲渡所得税の課税対象になるのは「代償資産の時価−代償資産を取得したときの価額」です。たとえば、代償資産としてわたした不動産の時価が4,000万円、取得価額が3,500万円である場合、差額の500万円が譲渡所得税の課税対象となります。

また、不動産を代償資産として受け取った人は、不動産取得税や登録免許税などの諸費用が必要となります。

10.代償分割の注意点

代償分割をする際は、以下の点に注意をしましょう。

- 代償金はできるだけ現金で支払う

- 遺産分割協議に代償分割の内容を明記する

10-1.代償金はできるだけ現金で支払う

現金以外の資産、たとえば土地・建物・権利などを代償資産とすることも可能です。

先述したとおり、不動産や株式などの資産で代償する場合は、譲渡所得として所得税が課税される可能性があります。また、不動産を取得した人は、不動産取得税や登録免許税などの諸費用も支払わなければなりません。

現金ではない資産を渡すと余分にコストがかかることもあるため、代償金は、なるべく現金で支払った方がよいといえるでしょう。

なお、現金以外の資産を代償資産とする場合も、必ず遺産分割協議書にその旨を記載してください。

10-2.遺産分割協議書に代償分割の内容を明記する

代償分割をするときは、代償金の金額や支払方法、支払期限などを遺産分割協議書に必ず記載しておきましょう。

協議で決められた内容を遺産分割協議書に記載していないと、相続人のあいだで金額や期日などの認識に相違が出てしまうかもしれません。また、言った、言っていないといったトラブルに生じる可能性もあります。

後日トラブルに発展しないようにするためにも、代償分割の内容は遺産分割協議書に詳細に記載しておくことが大切です。

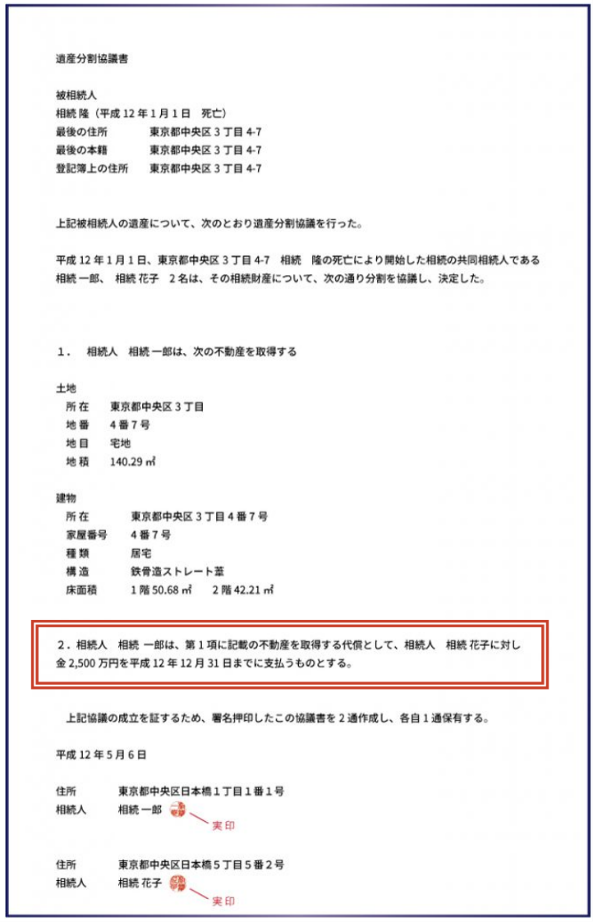

11.代償分割をする場合の遺産分割協議書の記載例

代償分割を利用する際の遺産分割協議書の掲載例は、以下のとおりとなります。

前章でもご紹介したとおり、代償金が贈与とみなされてしまう可能性があるため、代償分割を利用する際は遺産分割協議書には赤枠部分の一文を必ず記入しましょう。

遺産分割協議書の概要や作成方法について、詳しくは以下ページをご覧ください。

>>相続登記で遺産分割協議書は必要?作成方法/サンプル/注意点も徹底紹介

>>遺産分割協議書の捨印や訂正印の正しい押し方|図でわかりやすく解説

12.代償分割に関するQ&A

続いて、代償分割に関してのよくある質問とその回答をまとめました。代償分割を検討する際に参考にしてください。

12-1.代償分割と換価分割はどう違う?

代償分割は、相続人の1人が相続財産を現物で取得し、ほかの相続人に代償金を支払う分割方法であるのに対し、換価分割は相続財産を売却して得られた現金を相続人のあいだで分ける方法となります。

代償分割であれば不動産や未上場株式などの財産がそのまま残るため、被相続人と同居していた家に住み続けたい相続人がいる場合や、現金化したくない株式が遺産に含まれる場合などに有効な選択肢となります。

加えて、被相続人が暮らしていた家屋が建っている土地や、事業を営むための不動産がある土地などを相続したときは、要件を満たすと「小規模宅地等の特例」を適用し、相続税の負担を軽減することが可能です。

一方、換価分割では、不動産や株式などの資産を売却して現金化します。相続人の全員が不動産や株式などの資産を残さなくてもよいと考えている場合や、平等に現金を分けることを希望している場合は、代償分割よりも換価分割の方がよいといえます。

また、代償分割は相続財産を多く取得する人に代償金を支払えるだけの資力が必要ですが、換価分割はその必要がありません。

不動産を売却する際の譲渡所得税のかかり方にも違いがあります。

代償分割の場合、譲渡所得税がかかる可能性があるのは、代償金を支払って売却予定の不動産を取得した相続人のみです。それに対し、換価分割では相続人が共有する状態で不動産を売却するため、相続人全員に譲渡所得税が課税されることがあります。

12-2.代償金の支払期限はいつですか?

代償金の支払期限に法的な決まりはありません。遺産分割協議の成立から2週間以内や1か月以内など、相続人間で話し合いをして支払期限を決めるのが一般的です。

また、代償金の支払方法は一括払いである必要はなく、相続人の合意があれば分割払いも認められます。

協議の際に決めた支払期限をすぎても代償金を支払わないでいると、調停や訴訟などに発展しトラブルが生じてしまいかねません。

代償分割で遺産を多く取得するのであれば、支払期限までに必ず代償金を支払うことが大切です。

12-3.代償金はローンで支払えますか?

金融機関で「不動産担保ローン」を組んで代償金を支払う方法があります。不動産担保ローンは、土地や建物などを担保に借り入れをするローン商品です。

不動産の担保価値が高ければ高いほど、高額な借り入れができます。借入金の使い道に制限はないため、代償金の支払いにも活用が可能です。

また、不動産担保ローンであれば、不動産を手元に残すこともできます。

ただし、不動産担保ローンを借り入れるためには、金融機関の審査に通過しなければなりません。また、借り入れたあとは元金とあわせて利息の支払いも必要です。

返済が長期にわたって滞ると、担保となる不動産が差し押さえられることがある点にも注意が必要です。

不動産担保ローンを組む際は、自分自身の返済能力を考慮し、慎重に返済計画を立てることが大切です。加えて、遺産分割協議書には不動産担保ローンを借り入れて代償金の支払うことを明記するとよいでしょう。

12-4.代償分割や代償金の支払いを拒否されたときはどうしたらよいですか?

「不動産を売却したい」「代償金を支払いたくない」などの理由で代償分割を拒否する相続人がおり、説得しても合意を得られない場合は、弁護士にあいだに入ってもらい、協議を進める方法があります。

また、家庭裁判所で遺産分割調停を申し立てる方法もあります。遺産分割調停であれば、家庭裁判所の調停委員会が当事者のあいだに入り、遺産分割の話し合いを進めることができます。

遺産分割調停をしても分割方法が決まらず不成立となったときは、自動的に遺産分割審判へと進みます。遺産分割審判は、それぞれの相続人の主張や提出された資料などをもとに、遺産の分割方法や内容を決める手続きです。

調停や審判で遺産分割の内容を決めると、家族関係が悪化する恐れがあります。調停や審判を利用することなく円滑に遺産分割を済ませたいときは、換価分割も含めて検討し、それも難しい場合は共有分割を選択するのも1つの方法です。

いずれにせよ、遺産の分割方法で相続人の意見が合わないときは、弁護士や税理士、司法書士などの専門家に早めに相談することをおすすめします。

13.代償分割を検討する際は相続税専門の税理士に相談しよう

代償分割は、不動産や未上場株式などの分割しづらい相続財産がある場合に、代償金での精算により、各相続人の相続分を均等にできる遺産分割方法です。

相続人に代償金を支払う能力があることが前提となりますが、相続財産の売却を避けたい場合や、共有名義を避けたい場合などは、代償分割を検討するとよいでしょう。

ただし、相続財産が不動産の場合は「どの評価額を元に代償金の金額を決めるのか」でトラブルになりやすく、遺産分割協議書に「代償分割である」という一文を明記しないと贈与税とみなされるリスクもあります。

代償分割を利用した遺産分割をされる際は、相続に強い専門家に相談されることをおすすめします。

代償分割を利用した遺産分割のお悩みは、相続業務に特化した「チェスターグループ」にご相談ください。

チェスターグループである「税理士法人チェスター」「司法書士法人チェスター」などの各分野の専門家が連結し、安心のワンストップサービスを実現いたします。

| 具体的な相談内容 | |

|---|---|

| 税理士法人チェスター | ・相続税申告 ・相続税対策 ・代償分割を利用した遺産分割の提案 ・事業継承税制 |

| 司法書士法人チェスター | ・代償分割を利用した遺産分割協議書の作成 ・相続登記や会社登記 |

チェスターグループは、すでに相続が発生した方であれば、初回相談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編