【見本・テンプレート付】家族間での借金が贈与にならない借用書の書き方を解説

家族間や親子間で借金をして、開業したり住宅を購入したりとお考えの方もいらっしゃいますよね。

家族間でお金を借りた場合、税務署から「贈与」とみなされ、贈与税が課税されるケースがあることを知っていますか?

贈与税を課税されないためには、借用書を作成して賃借契約を締結しておくことが大切です。

この記事で贈与税を課税されないための方法や、借用書の書き方や注意点をテンプレート付きでご紹介しますので参考にしてください。

この記事の目次 [表示]

1.家族間で借金をすると、税務署はどう取り扱う?

事業を始める場合やマイホームを購入する場合には、まとまったお金が必要になってきます。

そんなとき、親や親族からお金を借りて、資金の一部にする方も多いことでしょう。

このように、家族間や親子間で借金をした場合、税務署は「借金」と「贈与」をどう取り扱うのかを見ていきます。

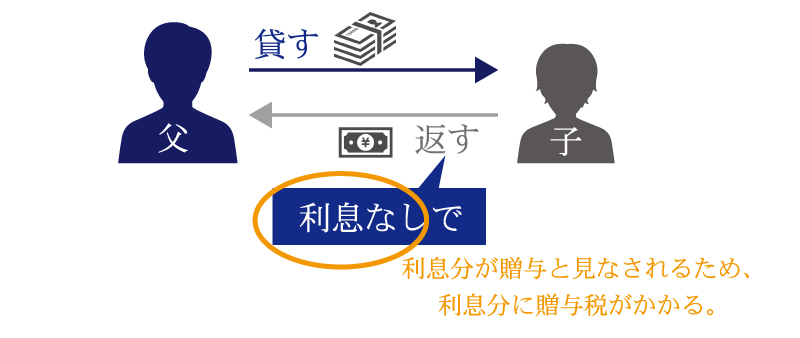

(1)利息なしで返済している場合

家族間でお金を貸し借りしている場合には、利息を取らないことが多いでしょう。

ところが、利息を取らないとなると、利息分を借りた側が「贈与」されていると見なされます。

つまり、利息分だけに限られますが、贈与税がかかるのです。

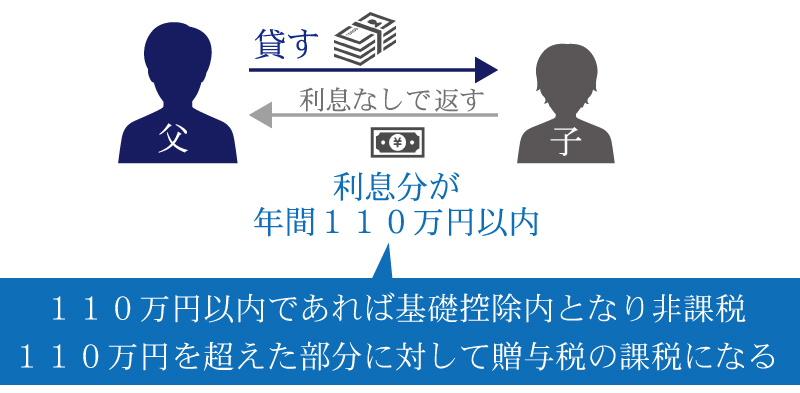

しかし、贈与税には暦年贈与の基礎控除額として110万円という非課税枠があり、年間110万円以内の贈与であれば、贈与税は課されません。

利息分として年間110万円を超えるお金を贈られたなら、贈与税を払わなければいけませんが、年間の利息だけで110万円までいくことはまず考えられません。

よって、事実上「贈与税はかからない」と考えて大丈夫です。

【ポイント】

利息なしでの家族間の借金は、年間の利息が110万円を超えなければ、基本的に贈与税は発生しない!

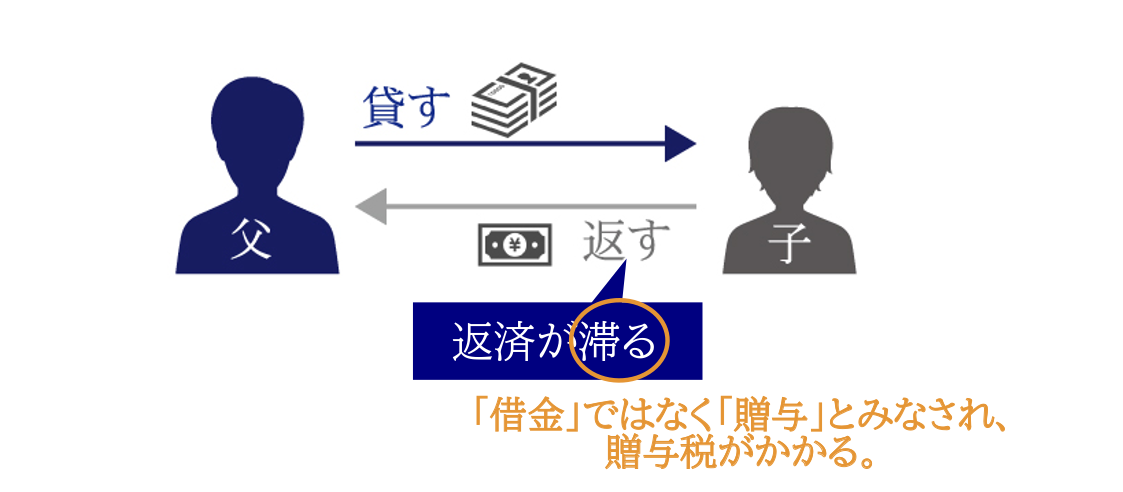

(2)返済が滞っている場合

家族間の借金であることをいいことに、返済を行わなかったり、後々まで返済を先延ばしたりしている場合があります。

親しさから、ついいい加減にしてしまうのでしょうが、これでは借金とは言えません。

この場合、税務署からは「お金をもらった」、つまり「贈与されたのだ」と判断されることがあります。

税務署に「贈与された」と判断されるということは、そのもらった額に対して当然贈与税が課税されてしまいます。

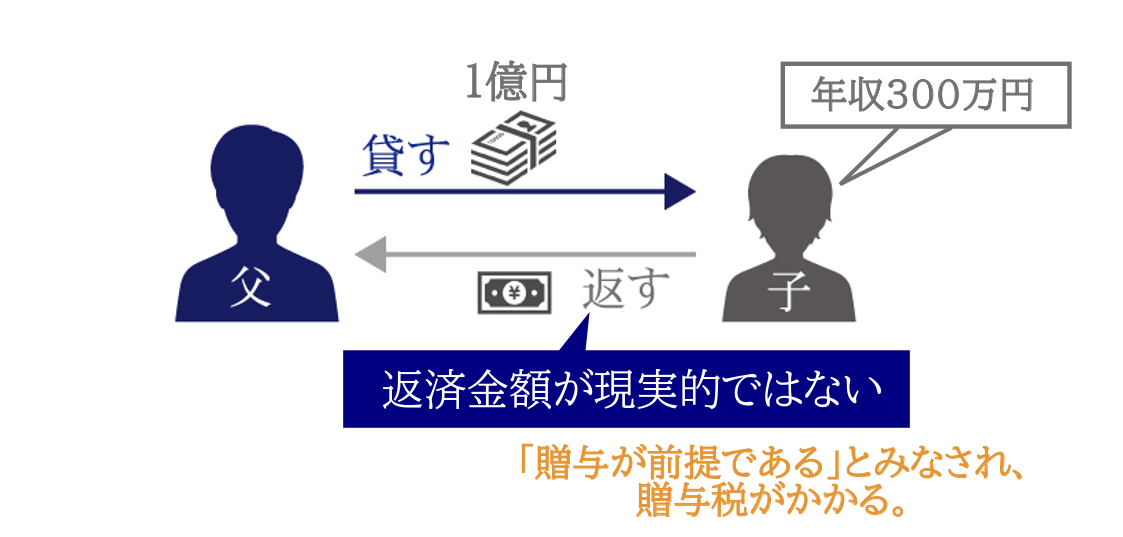

(3)返済が不可能な高額の場合

自身の収入に対して、返済が不可能な高額を借入すると、税務署側からは「贈与が前提である」とみなされてしまいます。

極端な例を挙げると、借主(借りる側)の年収が300万円なのに、借入金額が1億円などの場合ですね。

返済できる金額でないと借入とはみなしてもらえないため、現実的に「返済できる金額で借入をすること」が大切です。

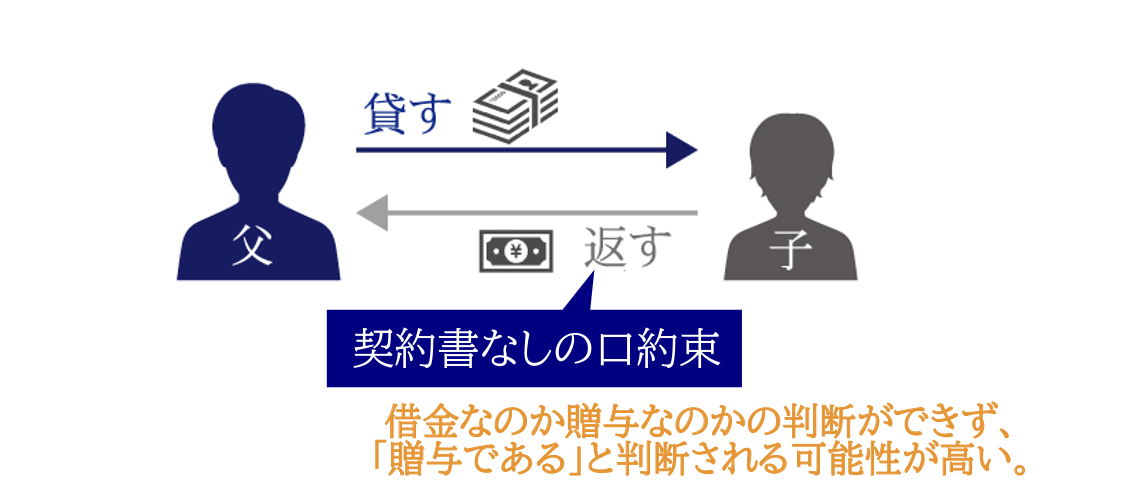

(4)契約書がない場合

家族間の借金であると、借用書などの契約書を作成せず、口約束で借入を行う場合があります。

しかし口約束で家族から借金をしてしまうと、第三者から見た時に、「贈与」なのか「借金」なのかを判断できません。

つまり、お金を貸したという証拠となる契約書がない場合、税務署側からは「贈与である」と判断される可能性が高くなってしまいます。

【例】贈与税がかかる具体例

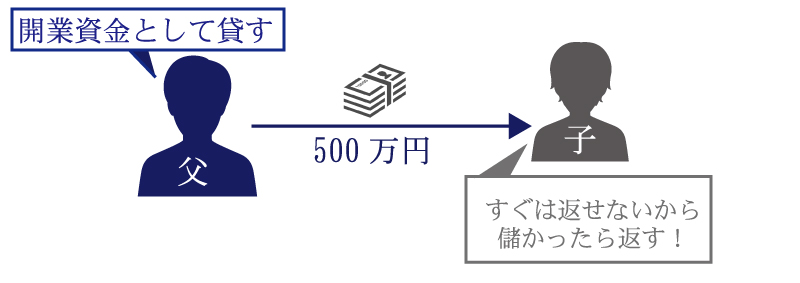

親が子供に、「開業資金だ」といって500万円貸したとします。

子供としては借りたお金ですから、毎月一定額を返済しないといけません。

しかし、今は返済が苦しいとかなんとか言い訳をして、結局はもうかったら返済するということになったらどうでしょうか。

税務署が調査をすれば、この500万円が全く返済されていないことがばれてしまいますから、贈与したものとして扱われます。

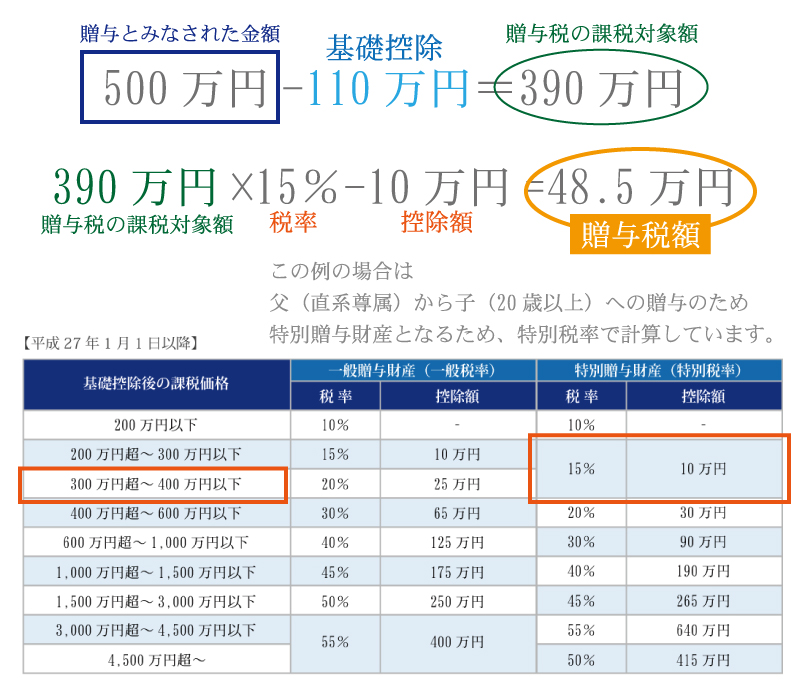

ですから、贈与税額は以下のように課税されます。

まず、500万円から基礎控除額の110万円を引きます。

その額に、特例贈与財産用の税率15%をかけ、その後、控除額の10万円を差し引きます。

結果は48.5万円でした。

この48.5円を贈与税として申告し、支払わなければならないことも想定できます。

この事態を避けるいい方法はないものでしょうか。

2.家族同士の借金できれば贈与税を避けたい

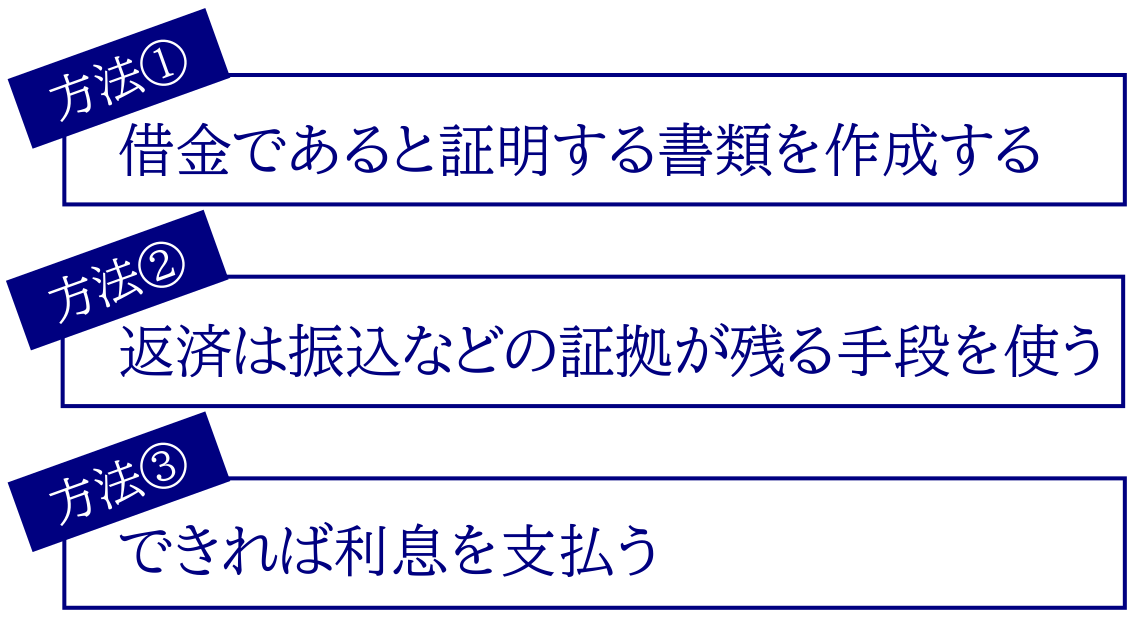

家族同士の借金に、贈与税が課税されるのを避けるためには、以下の3つの方法を実践されると良いでしょう。

もちろん、収入に見合った借入金額であること、決められた金額を期限までに返済することも大切です。

方法①借金であると証明する書類を作成する

家族同士の借金で贈与税が課税されるのを避けたいのであれば、お金を「贈与」したのではなく「貸したのだ」という事実を明かす書類があればいいのです。

つまり、借入金額・利息・返済方法などを記載した借用書等を取り交わせば、「贈与」ではなく「借入である」という証拠を残すことができます。

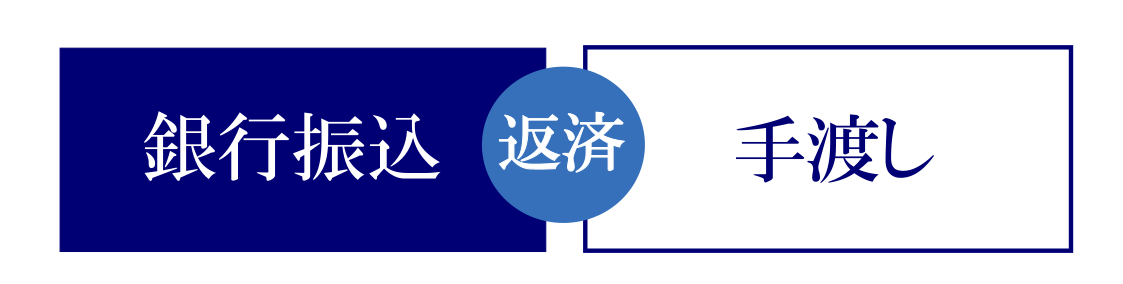

方法②返済は振込などの証拠が残る手段を使う

家族同士の借金で贈与税が課税されるのを避けたいのであれば、銀行口座への振込などの手段を使って返済しましょう。

毎月ちゃんと返済をしていても、手渡しで返済をしていては何の証拠も残りません。

振込などの手段を使って返済すると、通帳に「毎月返済している」という証拠を残すことができます。

方法③できれば利息を支払う

家族同士の借金で贈与税が課税されるのを避けたいのであれば、借入金額に対する利息を支払うと良いでしょう。

民法第589条では「貸主は、特約がなければ、借主に対して利息を請求することができない。」とされているため、お金の貸し借りにおいて、利息は義務ではありません。

しかし、家族間の借金で利息を取らないと、1章でご紹介した通り、利息に対して贈与税が課税される可能性があります(実質贈与税は課税されませんが)。

「利息」と「元金」を返済していれば、借入とみなされやすくなり、借入した金額(元本)贈与税が課税される恐れはなくなります。

なお、「利息を取るのか取らないのか」で、借用書の書き方に違いが生じますので、この点にはご注意ください。

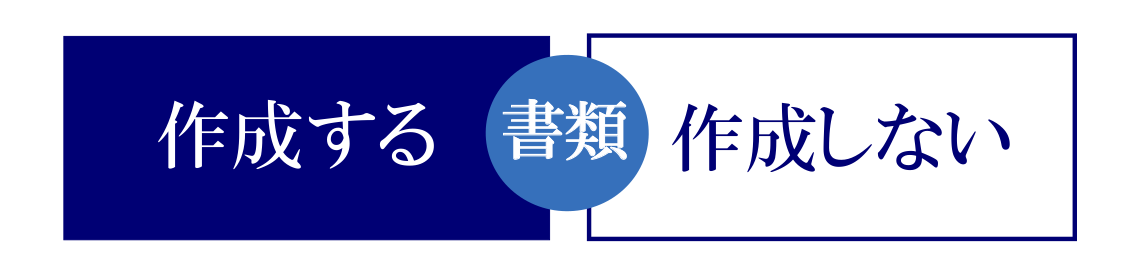

3.贈与ではなく借金であると証明する書類

お金の貸し借りを証明する書類には、「借用書」と「金銭消費貸借契約書(きんせんしょうひたいしゃくけいやくしょ)」の2種類があります。

どちらもお金の貸し借りを証明する契約書で、「その貸借契約が存在すること」を証明する法的効力に違いはありません。

しかし、「借用書」と「金銭消費貸借契約書」では、作成枚数・署名押印・誰が原本を保管するのか等、細かい部分に違いがありますので確認しておきましょう。

3-1.借用書

「借用書」を使うことが慣例なのは、個人間のお金の貸し借りの場合です。

借用書を1通作成し、借主(借りる側)が署名押印をし、貸主(貸す側)が原本を保管することとなります。

なお、借用書を作成するのは借主でも貸主でも構いませんが、借用書は貸主の手を借りることなく作成できるので難しくはありません。

3-2.金銭消費貸借契約書

「金銭消費貸借契約書」を使うことが慣例なのは、銀行や金融機関などの企業や個人から借入する(融資を受ける)場合です。

金銭消費貸借契約書は2通作成し、貸主(貸す側)と借主(借りる側)の両者が署名捺印をし、お互いが手元に保管することとなります。

3-3.私文書と公文書の違い

お金の貸し借りをする証明書は、家族間の借金であれば「借用書」の作成が一般的です。

しかし、貸主と借主といった当事者だけで作成される借用書は「私文書」で、公的機関が職務として作成する「公文書(公正証書)」よりも法的効力は弱くなります。

「お金の貸し借りがある」という証拠を残すのが目的であれば、私文書の借用書を作成するだけでOKです。

しかし将来裁判沙汰などのトラブルになる可能性があれば、公文書である公正証書で借用書を作成しておきましょう。

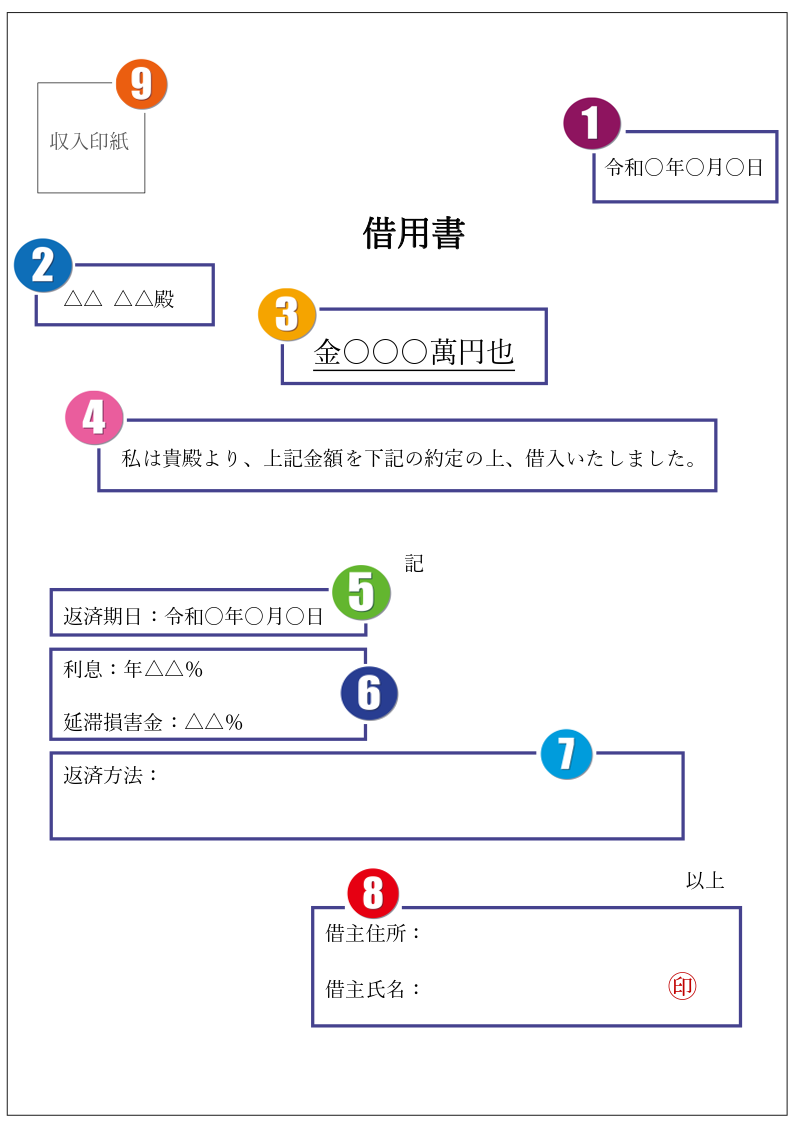

4.家族間や親子間の借用書の書き方【テンプレート付き】

借用書には、お金を借りたことを認め、返済期日までにお金を返すことを約束する旨を具体的に書き込みます。

しかし、借用書の書き方に不備があったり、書くべき内容が不足していたりすると、法的な効力が無くなってしまいます。

借用書に記入する項目や具体的な書き方をテンプレートで確認し、法的に効力がある借用書を作成しましょう。

4-1.借用書に記載する項目

| 借用書に記載する項目 | 書き方のポイント |

| ①契約日の日付 | 金銭を受領した日を記入(注意①) |

| ②貸主の氏名 | 貸した側の氏名を記入 |

| ③借入金額 | 漢数字(大字)で金額を記入(注意②) |

| ④契約に係る文章 | お金を借りたことを認める文章 |

| ⑤返済期日 | 返済する期日を明白に記入(注意③) |

| ⑥利息や延滞損害金 | 金利を決めて記入(注意④) |

| ⑦返済方法 | 返済方法を具体的に記入(注意⑤) |

| ⑧借主の住所と署名捺印 | 借りた側の住所と署名捺印(注意⑥) |

| ⑨収入印紙を貼る | 借入金額に対する金額の収入印紙(注意⑦) |

※注意部分をタップすれば内容をご確認いただけます

「家族間の借金だから」と利息や延滞損害金を請求しない場合は、借用書に「⑥利息や延滞損害金」の内容を記載する必要はありません。

借用書に記載する各項目の注意点について、次章で詳しく解説します。

なお、借用書を作成したら、その借用書の原本を貸主(貸した側)が預かって保管します。

5.借用書の作成前に知るべき7つの注意点

前章では借用書に書くべき項目を主にご紹介しましたが、書き方には細かな注意点があります。

借用書を作成する前に、頭に入れておくべき注意点を7つご紹介しますのでご確認ください。

注意①契約日はお金を借りた日

借用書の作成時に記入する「契約日」は、借主(借りた側)が金銭を受領した日、つまりお金を借りた日付です。

借用書を作成した日ではありませんので、この点には注意をしましょう。

なお、和暦でも西暦でもどちらでも構いませんが、和暦で記入するのが一般的です。

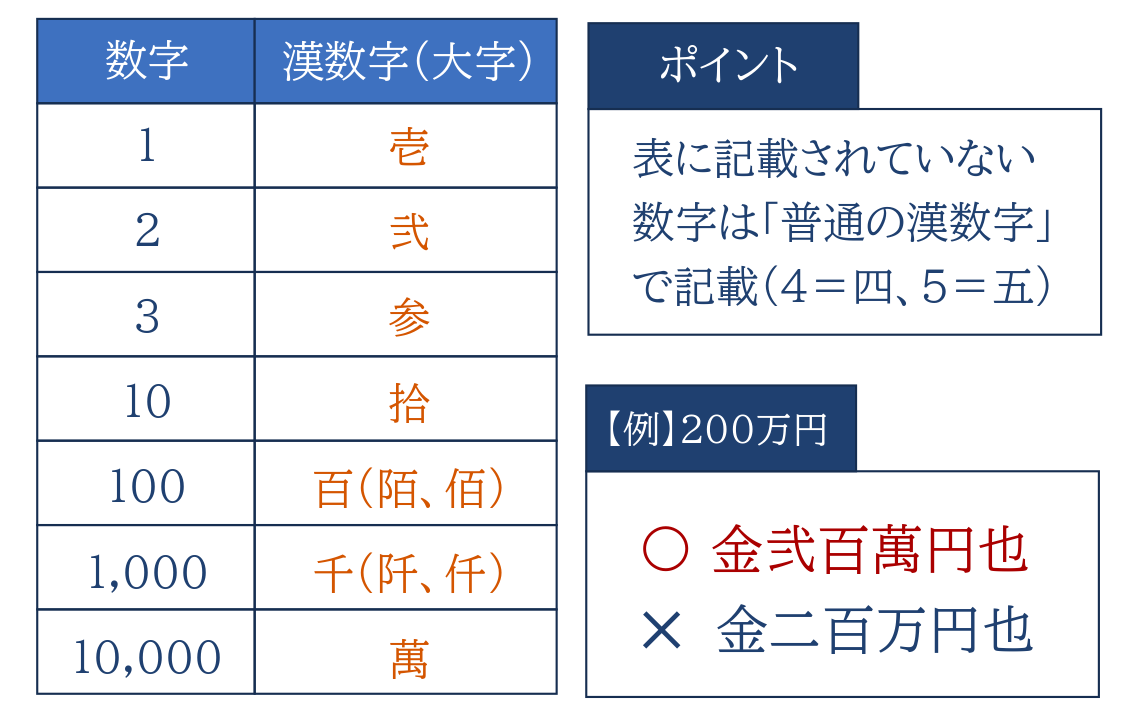

注意②金額は漢数字の大字を使用する(壱・弐など)

借用書には借りた金額を記載しますが、この際、金額は漢数字の「大字(だいじ)」を使用して、文字を詰めて記入してください。

借用書に金額を記載する際の「大字」とは、単純な字形の漢数字の代わりに用いる以下のような漢数字のことで、法的な文章を作成する際の使い方が定められています。

金額を漢数字の「大字」で記入する理由は、アラビア数字(1、2)や上記に記載されていない漢数字(一、二)で記載したり、「金」の後に余白があったりすると、改ざんされる恐れがあるためです。

前章でもご紹介した通り、借用書は1通を作成して、その原本を貸主(貸す側)が保管をします。

家族間の借金で借用書を改ざんするというのはあまり考えられませんが、貸主(貸した側)にあらぬ疑いをかけられないためにも、借用書に書く金額は「大字」で記入をしましょう。

注意③絶対に返済期日を記入する

借用書には、絶対に「返済期日(返済期限)」を記入してください。

この理由は、借用書に返済期日を記入しておかないと、「借金」ではなく「贈与」とみなされる可能性があるためです。

返済期日の記載は和暦でも西暦でも構いませんが、契約日で記載した形式で統一しましょう。

なお、返済期日については「〇年〇月中」「〇年後」「〇年以内」といった曖昧な書き方ではなく、「〇年〇月〇日」と日付まで明白に記載してください。

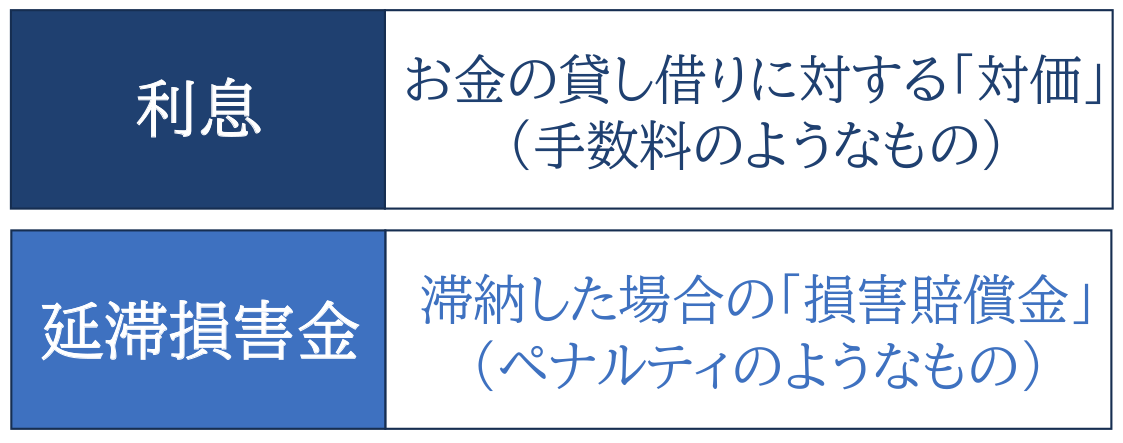

注意④利息や遅延損害金の金利を記入する

利息を支払って借金をする場合は、借用書に利息や延滞損害金の金利を記載しましょう。

利息や遅延損害金に関しては、親しい家族同士なのだから、省きたくなる気持ちはわかります。

どうしても利息を払いたくなければ省略しても良いですが、ここをしっかり押さえておいたほうが、貸借関係がはっきりします。

なお、利息や延滞損害金の金利の決め方については、次章で解説します。

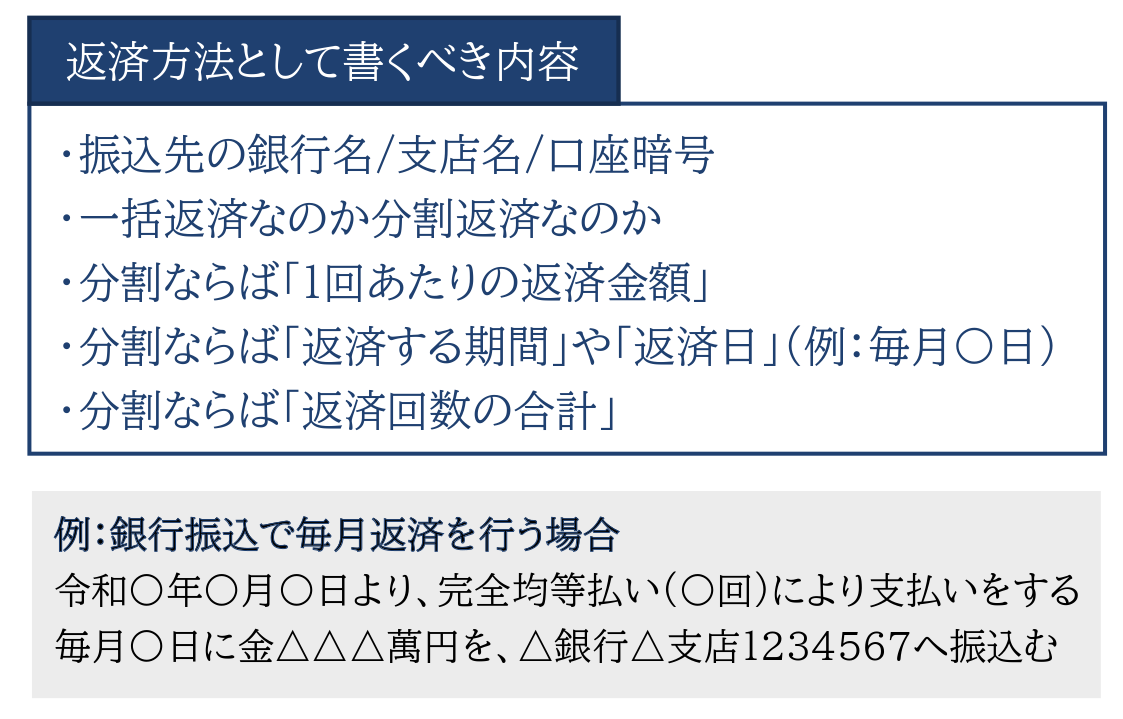

注意⑤返済方法を具体的に記入する

借用書には、返済方法を具体的に記入しましょう。

この理由は、「どのように借金を返済していくのか」を明白にしておかなければ、「借金」ではなく「贈与」とみなされる可能性があるためです。

返済方法は「手渡し」や「銀行口座への振込」がありますが、証拠を残すという意味合いで、銀行口座への振込を選択しましょう。

銀行口座へ分割で振込をする場合は、以下のような内容を具体的に記入し、貸主の銀行口座に間違いなく入金することを約束します。

注意⑥署名は直筆/捺印箇所を間違えない

借用書の最後には借主(借りる側)の住所や氏名を記載しますが、ここは直筆(手書き)で記入をしましょう。

これは借主側の住所や氏名がパソコンで記入された場合、貸主側の偽造と疑われる可能性があるためです。

なお、「認印」で捺印をしても良いですが、なるべく自治体に印鑑登録している「実印」で捺印して、借用書に「印鑑証明」を添付されることをおすすめします。

この際、署名と捺印が重なるのも、署名と捺印が離れ過ぎるのもNGです。

実印を捺印する箇所を、間違えないように心がけましょう。

注意⑦1万円以上の借入は収入印紙が必要

借入金額が1万円以上の場合、借用書に収入印紙を貼る必要があります。

この収入印紙とは、国に対する税金や手数料を支払うために発行される証票で、借入金額によって収入印紙代も異なります。

【参考:国税庁「第1号文書から第4号文書までの印紙税額の一覧表」】

収入印紙は、郵便局・コンビニ・金券ショップなどで購入が可能です。

収入印書を貼る場所は「借用書の左上のスペース」で、借用書の書面と収入印紙の模様部分にまたがるように「消印」を押します(印鑑のタイプは問いません)。

なお、借用書に収入印紙が貼っていない場合、借用書自体は無効にはなりませんが、税務調査などで把握されると、過怠税として「本来の収入印紙代の3倍の金額」を支払うこととなりますのでご注意ください。

6.利息と遅延損害金の決め方

家族間の借金でも、利息や延滞損害金を決めて借用書に記載した方が良いとご紹介してきました。

しかし、利息や延滞損害金の金利(利率)の決め方が分からない方は、大勢いらっしゃるかと思います。

「お金の貸し借りなら金利は貸主が好きに決めて良いでしょう?」とよく誤解されますが、利息や延滞損害金は「利息制限法」という法律において「上限金利」が定められていますのでご注意ください。

6-1.利息の上限金利

利息制限法における利息の上限金利は、借入金額によって変動します。

なお、利息や延滞損害金の上限金利を超えてしまうと違法となり、超過分の金利は無効になってしまいます(貸主が企業の場合は行政処分の対象)。

利息の金利を決め方の1つとして、「借主(借りる側)がどのような目的でお金を借りるのか」を参考にできます。

利息の上限金利に近い年率を採用しているのは、銀行や消費者金融のカードロ―ンなどが代表的です(クレジットカードは年15%程度)。

住宅ローンの場合、変動金利型は0.4~0.7%程度、全期間固定金利型は0.9~1.8%程度、固定期間選択型は0.4~0.8%程度となります(借入金額に対しての金利)。

6-2.延滞損害金の上限金利

利息制限法における延滞損害金も、借入金額によって上限利率の年率が異なります。

なお、借用書に延滞損害金の金利の利率を記載しなかった場合でも、借主側が返済を滞納すると、延滞損害金(年3.0%)を支払う義務があります。

これは民法第404条において、「利息を生ずべき債権について別段の意思表示がないときは、その利率は、その利息が生じた最初の時点における法定利率年3%とする」と定めているためです。

7.家族間であっても証拠はしっかり残そう

家族間や親子間での借金は、税務署から「贈与である」とみなされて贈与税が課税されないためにも、年収に見合った借入金額にして返済を行うだけではなく、「借金である」と証明するための借用書を作成してください。

この他にも、できれば利息を支払い、銀行振込を利用して返済している証拠を残しておくと良いでしょう。

親子間の贈与については様々な特例が設けられており、贈与する目的や金額によっては贈与税が非課税(0円)になる可能性もあります。

例えば、暦年贈与の年110万円の非課税枠や、教育資金贈与や住宅取得等資金贈与の非課税枠などですね。

家族間や親子間の借金については、贈与税の非課税枠の適用を含め、贈与税に強い税理士に相談されることをおすすめします。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、相続税・相続対策を専門とする税理士事務所です。

贈与税がかからない生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。相続税関連でお悩みの方は、税理士法人チェスターまでお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編