不動産の贈与税の計算シミュレーション-土地・贈与税を安く抑える方法

贈与税は、暦年贈与(暦年課税贈与)を適用するか相続時精算課税制度を適用するかによって、計算式が異なります。不動産の贈与税を計算するには、家や土地の価額を知る必要があります。それぞれの贈与税にどのような違いがあるか把握しましょう。

加えて、贈与税を抑えられる特例制度について知っておくと便利です。本記事で不動産にかかる贈与税の計算に必要な情報を知ることで、課税の少ない贈与をおこなえます。

具体的な贈与税の計算式やシミュレーションをいち早く確認したい人は、以下のリンクからジャンプしてみてください。

この記事の目次 [表示]

1.贈与税計算の前に不動産の価額を知ろう

不動産の贈与税を計算する前に、贈与の対象となる不動産の価値を調べます。

贈与税は、不動産の価額から一定の控除額を差し引いた分に税率をかけて計算します。そのため、土地や家にいくらの価値があるかわからなければ、贈与税を計算できません。

不動産の価額を調べる方法は以下のとおり、建物と土地でそれぞれ異なります。

不動産の価額を調べる方法

| 不動産の種類 | 価額を調べる方法 |

|---|---|

| 建物 |

|

| 土地 |

|

固定資産税評価額は、土地や建物などに固定資産税や都市計画税を課税するための基準となる評価額です。各自治体が計算し、原則3年に1度更新されますが、地価の下落などを理由に自治体の判断で更新されることもあるので、不動産の価額の計算に使う資料は、最新のものを用意してください。

1-1.建物は課税明細書から固定資産税評価額を確認

建物の固定資産税評価額は、毎年送られてくる課税明細書の評価額または価格と記載された欄を確認します。

課税明細書は、固定資産税を通知する納税通知書に同封されている書類です。納税通知書は、各市区町村(東京23区は都)から毎年4月から6月上旬頃に発送され、土地や建物にかかる税金の算出根拠として、課税明細書が添付されます。

ただし、建物の評価額が低く課税されない場合(免税点)や、建物の所有者が引越したあと届け先を変更していない場合は、納税通知書が手もとに届かないことがあります。

1-1-1.固定資産課税台帳や固定資産評価証明書でも確認可能

課税明細書がない場合、固定資産課税台帳や固定資産評価証明書などの資料からも、建物の固定資産税評価額を確認できます。固定資産課税台帳とは、各市区町村に保管されている建物や土地の台帳です。誰がどこの不動産を所有し、不動産の価額はいくらなのかが記録されています。

固定資産課税台帳のうち自己の不動産について記載された部分は、不動産の所在する市区町村の窓口へ行けば閲覧可能です。自治体によって対応する窓口や閲覧できる時間が異なるため、あらかじめホームページ等で確認しましょう。

固定資産評価証明書は、建物のある市区町村の窓口で交付を受けられる証明書です。評価額または価格の欄を見ると、不動産の固定資産税評価額が確認できます。ただし、交付を受けるためには以下の書類が必要です。

固定資産評価証明書の取得に必要な書類

- 申請書

- 本人確認ができるもの

- 委任状(本人や同居の家族以外が申請する場合)

- 手数料

申請書は、不動産の所在する市区町村のホームページでダウンロード、または窓口で受け取れます。本人確認書類は運転免許証やパスポート、マイナンバーカードなどで問題ありません。

本人や同居の家族以外が申請する場合は、本人からの委任状が必要です。手数料は自治体により異なり、1通あたり数百円程度かかります。

1-1-2.固定資産税から概算も可能

固定資産税だけがわかっている場合、逆算して固定資産税評価額の概算を確認するのも1つの手段です。固定資産税評価額(概算)は以下の式で算出されます。

固定資産税評価額(概算)の逆算の計算式

固定資産税評価額(概算)=固定資産税÷標準税率1.4%

固定資産税を税率1.4%で割り戻せば、大まかな固定資産税評価額がわかります。ただし、上記の計算式は概算です。減税制度等が適用されている場合は、実際の固定資産税評価額と大きく異なる計算結果になる可能性があるため、あくまで目安として用いましょう。

1-2.土地は路線価方式か倍率方式で評価額を計算

土地の評価額を調べる場合は、相続税の路線価方式や倍率方式という方法があります。計算はやや複雑になりますが、自分で計算してみたい人は、チャレンジしてみてください。

路線価とは、その土地1平方メートルあたりの価額を指します。路線価は、国税庁の財産評価基準書で調べられます。次に、登記簿や固定資産税の課税明細書を確認し土地の面積を調べましょう。路線価と面積をかけて、評価額を計算します。

土地の評価額を路線価方式で計算する方法

路線価×土地の面積(平方メートル)

ただし、土地の形状や接道状況等によっては、上記の計算に加えて一定の補正率をかける必要があります。詳しくは、以下の記事をご覧ください。

参考:路線価と地積から土地評価額を算出する方法|税理士法人チェスター

路線価がなく倍率地域と記載されている地域では、上記の計算方法が使えません。倍率地域の土地の相続税評価額は、固定資産税評価額に所定の倍率をかけて計算します。この倍率も、国税庁の財産評価基準書で調べられます。

土地の評価額を倍率方式で計算する方法

固定資産税評価額×倍率

1-3.区分所有マンションの価額は補正が必要(令和6年以降)

区分所有のマンションについては、建物(専有部分)の価額と土地(敷地の持分)の価額を合算します。

なお、令和6年1月1日以降に贈与を受けた区分所有形態の居住用マンションの価額については、下記のように「区分所有補正率」をかけて補正します。

マンションの価額の計算方法

【建物(専有部分)の価額(固定資産税評価額)×区分所有補正率】

+【土地(敷地の持分)の価額(路線価方式等)×区分所有補正率】

「区分所有補正率」は、マンションの築年数、総階数、所在階、建物の専有部分の面積、敷地の面積、持分割合(敷地権割合)から求めますが、計算方法は複雑であるため、ここでの解説は割愛します。

マンションの評価方法について詳しい内容は、以下の記事をご覧ください。

参考:【2024年改正】タワマン節税とは?改正後の影響と対策をわかりやすく解説|税理士法人チェスター

2.贈与税計算式は主に2種類

本記事では不動産に特化した解説を行っておりますが、贈与する資産が何であるかに関わらず、贈与税は、以下のとおり適用する贈与税の制度によって異なります。

2種類の贈与税の制度の違い

| 暦年贈与 | 相続時精算課税制度 | |

|---|---|---|

| 特徴 | 年間110万円の基礎控除額がある | 累計2,500万円の特別控除額がある |

| メリット | 毎年、少しずつ贈与すれば価額の高い不動産も贈与税の負担なく贈与できる可能性がある | 不動産を一度に贈与しても贈与税がかからない場合がある(2,500万円までは非課税、2,500万円を超えると一律20%の贈与税がかかる) |

| デメリット | 贈与税を負担しないためには、持分を毎年、小分けにして贈与する必要があり、登記の手間や費用がかかる | 相続が発生した際、相続税の計算に足し戻す必要がある |

(※)令和6年1月1日以降、相続時精算課税制度適用時も年間110万円の基礎控除が可能。

暦年贈与とは、年間110万円の控除額内であれば、贈与税の負担なく贈与できる方法です。不動産を無税で贈与したい場合は、年間110万円ずつ土地建物の持分を贈与していくことになります。すべての持分の贈与が完了するまで、対象の不動産は贈与する人とされる人の共有財産です。

一方の相続時精算課税制度を利用すると、年間110万円の基礎控除(令和6年1月1日以降)のほか、累計2,500万円までの贈与について贈与税がかかりません。例えば1,000万円の土地を贈与する場合、相続時精算課税制度を利用したほうが一度で贈与の手続が済むため、手間がかかりません。

ただし、贈与する財産(基礎控除後の金額)が2,500万円を超えるとその超える部分に一律20%の贈与税が課され、相続時にはすべての贈与財産の価額(基礎控除後の金額)が相続税の計算に組み込まれることになるため慎重に検討する必要があります。なお、同じ贈与者からの贈与について、暦年贈与と相続時精算課税制度の併用や、相続時精算課税制度から暦年贈与への変更はできません。

参考:相続時精算課税制度とは何か?メリットやデメリットも全て解説!|税理士法人チェスター

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

参考:No.4402 贈与税がかかる場合|国税庁

2-1.暦年贈与で贈与税を計算する方法

暦年贈与は以下のとおり、特例贈与と一般贈与の2種類に分けられます。

| 特例贈与 | 一般贈与 |

|---|---|

| 直系尊属(父母や祖父母など)から、贈与した年の1月1日現在で18歳以上の人(子や孫など)への贈与 (例) (上記の「18歳以上」の部分は、令和4年3月31日以前の贈与では「20歳以上」となります。) | 特例贈与以外の贈与 (例) (上記の「18歳未満」の部分は、令和4年3月31日以前の贈与では「20歳未満」となります。) |

どちらに該当するかで、計算に用いる税率や控除額が異なります。税率が低く控除額も高いのは特例贈与のほうです。

例えば、不動産を父から18歳以上の子へ贈与した場合や、祖父から18歳以上の孫へ贈与した場合は特例贈与に該当します。一方で、叔父から姪や、父から18歳未満の子への贈与は特例贈与には該当しないため、一般贈与で税金を計算します。贈与する人とされる人に家族関係がない場合も、一般贈与に該当します。

参考:暦年贈与とは?税制改正による変更点と相続税対策を成功させるためのポイント|税理士法人チェスター

2-1-1.一般贈与財産を暦年贈与した場合の計算

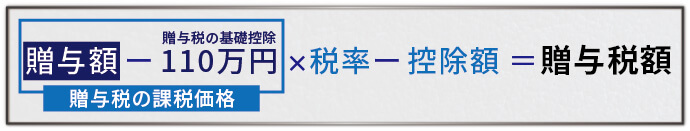

一般贈与の場合は、以下の計算式で贈与税を計算します。

一般贈与財産を暦年贈与した場合の税率と控除額は、以下のとおりです。

一般贈与財産を暦年贈与した場合の税率と控除額

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与する建物の評価額が800万円の場合、基礎控除額110万円を差し引くと690万円となります。この場合、1,000万円以下の税率と控除額が適用となるため、以下のように贈与税を計算します。

690万円(基礎控除後) × 40% – 125万円 = 151万円

2-1-2.特例贈与財産を暦年贈与した場合の計算

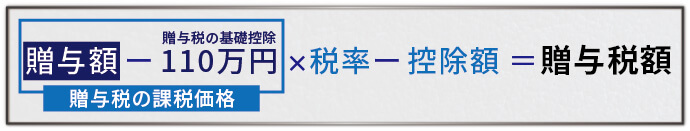

特例贈与の場合は、以下の計算式で贈与税を計算します。

▲特例贈与財産を暦年贈与した場合の贈与税計算式

特例贈与財産を暦年贈与した場合の税率と控除額は、以下のとおりです。

特例贈与財産を暦年贈与した場合の税率と控除額

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

贈与する土地の評価額が3,000万円の場合、基礎控除額110万円を差し引くと2,890万円となります。この場合、3,000万円以下の税率と控除額が適用となるため、以下のように贈与税を計算します。

2,890万円(基礎控除後) × 45% – 265万円 = 1,035.5万円

参考:【贈与税の計算シミュレーション】税額を0にできる5つの特例も解説|税理士法人チェスター

2-2.相続時精算課税制度で贈与税を計算する方法

相続時精算課税制度を利用する場合は、以下の計算式で贈与税を計算します。

▲相続時精算課税制度を利用した場合の贈与税計算式

相続時精算課税制度を利用する場合、2,500万円の特別控除額を超える部分に一律20%の税率で贈与税が課税されます。

令和6年1月1日以降に贈与される財産については、年間110万円の基礎控除が適用されます。

令和6年以降に3,000万円の土地を贈与する場合、まず基礎控除の110万円を差し引きます。残額の2,890万円から2,500万円の特別控除額を控除し、超過した390万円に20%を乗じた78万円の贈与税がかかります。

相続時精算課税制度を利用すると、すべての贈与財産の価額(110万円の基礎控除後の金額)が相続税の課税対象となり、相続税対策にならない場合や相続税の負担がかえって大きくなる場合があるため、利用は慎重に検討しましょう。

3.土地の贈与税がかからないまたは安く抑えるための方法

土地の贈与税を抑えるための方法は、主に以下のとおりです。

土地の贈与税を抑えるための方法

- 贈与税の配偶者控除を利用する

- 不動産の評価額が下がるのを待つ

- 贈与に強い税理士に相談する

暦年贈与や相続時精算課税制度を活用するほかにも、贈与税を抑える方法があります。知らないと余計に贈与税を払うことになりかねないため、確認しておきましょう。

3-1.贈与税の配偶者控除を利用する

結婚して20年以上経過した夫婦間で居住用の不動産または居住用の不動産を取得するための金銭を贈与する場合、配偶者控除を適用できます。

配偶者控除では、贈与した財産から2,000万円を控除することができます。110万円の基礎控除と併用できるため、最大2,110万円まで贈与税の負担なく贈与することが可能です。

配偶者控除の申請に必要な書類

- 贈与が完了したあと、10日以上経過してから作成された戸籍謄本または抄本

- 贈与が完了したあと、10日以上経過してから作成された戸籍の附票の写し

- 贈与した不動産の登記事項証明書または贈与を証明する書類

受贈者は、上記の書類を用意し、贈与を受けた年の翌年3月15日までに、受贈者の住所を管轄する税務署へ贈与税の申告書を提出する必要があります。

参考:おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説|税理士法人チェスター

参考:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

3-2.不動産の評価額が下がるのを待つ

不動産の築年数や市況の変化とともに、(最低限額に達するまでは)固定資産税評価額が下がれば、贈与税を抑えられる可能性があります。固定資産税評価額は原則として土地と建物どちらも、3年ごとに見直されます。

そのため、急いで贈与する必要がない場合は、ある程度年数を置いてから贈与するのも1つの方法です。しかし、ここ数年で土地の固定資産税が高くなっている場合は、早めに贈与したほうが贈与税を抑えられる可能性が高くなります。

3-3.贈与に強い税理士に相談する

贈与に強い税理士に、節税の方法を相談するのもおすすめです。贈与税を最大限に抑えるためには、贈与の対象となる不動産の状況や家族構成、所有者の資産状況も含めて検討するべきです。

例えば、相続時精算課税制度を活用すれば、税負担を抑えたうえで不動産の贈与が可能です。しかし、贈与した人が亡くなったときは、生前贈与財産に対しても相続税が課税されるため、相続税の負担が大きくなる場合があります。結果的に「暦年贈与したほうが税負担を抑えられた」と後悔することも珍しくありません。

贈与税に強い税理士に相談すれば、贈与税の節税だけではなく、将来的な相続も含めて最適な贈与方法を提案してもらえます。

4.1,000万円以上の土地・建物の贈与税をシミュレーション

実際に1,000万円以上の土地や建物を贈与したときに発生する税金をシミュレーションしてみましょう。状況別にどのような贈与方法が節税になるかも、ご自身で考えている贈与と照らし合わせて、参考にしてください。なお、毎年の不動産の評価額は変動がないものとして計算しています。

4-1.合計1,800万円の土地を親からもらう場合の贈与税

4-1-1.相続時精算課税制度を利用する場合

合計1,800万円の土地を親から成人した子へ贈与する場合、相続時精算課税制度を利用すると贈与税の負担なく贈与することが可能です。相続時精算課税制度には2,500万円の特別控除額があるため、土地以外にもあと700万円分は贈与税の負担なく贈与することが可能です。

(令和6年1月1日以降は、相続時精算課税制度適用時も年間110万円の基礎控除があるため、贈与税の負担なく贈与できる財産の額はさらに110万円多くなります。)

4-1-2.暦年贈与をする場合

暦年贈与をする場合は、1,800万円の土地を毎年110万円以下に分けて、持分を贈与し続ければ贈与税はかかりません。ただしこの場合、1人の子どもに対して贈与が完了するまでに17年かかります。

一方、300万円ずつ6年間贈与することで、贈与税の負担は生じますが手間を省けます。

その場合の計算式は以下のとおりです。

1,800万円の土地を300万円ずつ暦年贈与した場合の1年間の贈与税

(300万円-110万円)×10%=19万円

※直系尊属から成人した子への贈与は以下のとおり特例贈与の税率が適用可能です。

特例贈与財産を暦年贈与した場合の税率と控除額

基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

19万円が6年間続くため、合計114万円の贈与税の負担が生じます。

なお、相続時精算課税制度を利用せず、1,800万円の土地を一度に贈与した場合の贈与税は以下のとおりです。

1,800万円の土地を一度に贈与した場合の贈与税

(1,800万円-110万円)×45%-265万円(控除額)=495万5,000円

6年間に分割して暦年贈与したほうが、贈与税が約380万円も軽減できることがわかります。

※毎年一定額ずつ複数年にわたって贈与を受けることが、贈与者との間で当初から契約(約束)されている場合には、契約(約束)をした年に一括して贈与を受けたものとして贈与税がかかることがありますので注意が必要です。あくまで毎年の贈与は、その都度、契約(約束)することが重要です。

4-2.合計3,500万円の不動産を親からもらう場合の贈与税

4-2-1.相続時精算課税制度を利用する場合

合計3,500万円の不動産を親から成人した子へ贈与する場合、相続時精算課税制度を利用すると基礎控除額110万円と特別控除額2,500万円の合計額を超えた890万円分に20%を乗じた178万円の贈与税がかかります(贈与が令和6年1月1日以降の場合)。

合計3,500万円の不動産に相続時精算課税制度を利用した場合の贈与税(贈与が令和6年1月1日以降の場合)

(3,500万円-基礎控除110万円-特別控除2,500万円 )×20%=178万円

4-2-2.暦年贈与をする場合

暦年贈与をする場合は、3,500万円の不動産を毎年110万円以下に分けて持分を贈与し続ければ贈与税はかかりません。ただし、1人の子どもに対して贈与が完了するまでに32年もの歳月がかかります。

一方、700万円ずつ5年間贈与することで、贈与税の負担は生じますが手間を省けます。

その場合の計算式は以下のとおりです。

3,500万円の不動産を700万円ずつ暦年贈与した場合の1年間の贈与税

(700万円-110万円)×20%-30万円(控除額)=88万円

※直系尊属から成人した子への贈与は特例贈与の税率を適用します。

上記の場合、贈与完了までに5年かかるため贈与税の合計額は440万円(88万円×5年)です。仮に3,500万円の不動産を一度に暦年贈与する場合、贈与税は以下のとおりです。

3,500万円の不動産を一度に贈与した場合の贈与税

(3,500万円-110万円)×50%-415万円(控除額)=1,280万円

5年間にわけて暦年贈与を行ったほうが、贈与税が840万円も軽減できることがわかります。

※毎年一定額ずつ複数年にわたって贈与を受けることが、贈与者との間で当初から契約(約束)されている場合には、契約(約束)をした年に一括して贈与を受けたものとして贈与税がかかることがありますので注意が必要です。あくまで毎年の贈与は、その都度、契約(約束)することが重要です。

5.不動産を贈与する際に気を付けるポイント

不動産を贈与する際に気を付けるポイントは、主に以下のとおりです。

不動産を贈与する際に気を付けるポイント

- 贈与税の申告と納税には期限がある

- 贈与でない取引でも贈与税が発生する場合がある

- 共有財産の場合は取り扱いに注意

- 不動産の贈与時にかかるのは贈与税だけではない

贈与が無事に完了したと思っても、あとで思わぬトラブルに見舞われることは少なくありません。贈与する前には、上記のような落とし穴となるポイントも押さえておきましょう。

5-1.贈与税の申告と納税には期限がある

贈与税の申告と納税は、贈与を受けた翌年の2月1日から3月15日の間に済ませましょう。上記期間を経過すると、申告がなかったとして、無申告加算税が発生します。無申告加算税は、納付すべき税額に対して一定の割合で別途課されます。

さらに、納税の支払いが遅れると延滞税も発生します。

申告期限までに贈与税の申告書を提出しないと適用を受けられない制度もありますので注意が必要です。

贈与税の申告方法を詳しく知りたい人は、以下の記事をご覧ください。

参考:自分で出来る?贈与税申告書の作成・提出方法をすべて解説!|税理士法人チェスター

参考:【ケース別】贈与税を支払わなかった場合の加算税のすべてを解説!|税理士法人チェスター

5-2.贈与でない取引でも贈与税が発生する場合がある

形式上、贈与ではない取引でも、税務上は贈与と判断される場合があります。代表的な例が、みなし贈与に該当する場合です。みなし贈与は、相続税法で以下のとおり定義されています。

相続税法

(贈与又は遺贈により取得したものとみなす場合)

第7条 著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があつた時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があつた時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)との差額に相当する金額を当該財産を譲渡した者から贈与(当該財産の譲渡が遺言によりなされた場合には、遺贈)により取得したものとみなす。(以下省略)

(引用:e-GoV法令検索 相続税法)

わかりやすい例でいうと、親子間で不動産を通常の取引価格よりも極端に低い価格で売買した場合です。取引は売買の形を取っているものの、通常の取引価格と実際の取引価格の差額はみなし贈与となります。

参考:親族間売買は「みなし贈与」に?注意点や適正価格、メリット・デメリットを解説|税理士法人チェスター

5-3.共有財産の場合は取り扱いに注意

不動産を共有財産として複数の人が保有している場合は、取り扱いに注意しましょう。土地や家は2人以上に分割して贈与できます。また、暦年贈与の基礎控除を利用して少しずつ贈与していく場合、贈与が完了するまで不動産は贈与者と受贈者の共有財産です。

さらに、贈与する土地が元々複数の人によって所有されている場合もあります。こうした場合は、不動産の持ち主が複数いるため、1人で勝手に売買したり贈与したりするとトラブルが起こり得ます。贈与をスムーズに完了させるためにも、共有財産の扱いに注意しましょう。

参考:共有名義の土地(共有財産)の相続について知っておきたいこと|税理士法人チェスター

5-3-1.自分の持分しか贈与はできない

元々土地や建物が複数人の所有物である場合、贈与できるのは自分の持分だけです。自分の所有割合がどのくらいあるのかは、不動産の登記簿を確認しましょう。誤って自分が所有する割合を超えて贈与契約を結んだり、勝手に不動産全体を贈与したりするとトラブルの原因になります。

契約が無効となった場合、贈与が白紙に返るため、不動産の名義と持分割合は事前によく確認しておきましょう。

5-4.不動産の贈与時にかかるのは贈与税だけではない

不動産を贈与する際、かかるのは贈与税だけではありません。以下の税金も発生すると把握しておきましょう。

不動産を贈与する際にかかる税金

- 不動産取得税

- 登録免許税

不動産取得税は、固定資産税評価額(減額されるケースもあります。)に対して原則4.0%の税率で課されますが、土地と住宅用家屋は令和9年3月31日の取得までは税率を3.0%にする軽減措置が取られています。また、登録免許税は、固定資産税評価額に対して2.0%の税率で課されます。詳しくは以下のページをご覧ください。

参考:不動産取得税|東京都主税局

参考:No.7191 登録免許税の税額表|国税庁

6.不動産の贈与税計算が複雑で不安が残るなら税理士へ相談

不動産の贈与税は、状況によって計算方法が異なります。自分で計算するのに不安のある人は、ぜひ税理士法人チェスターへご相談ください。贈与や相続問題に特化した税理士が、さまざまな疑問にお答えします。

不動産の所有権移転登記(名義変更)などの手続は、司法書士法人チェスターへ。あわせて遺言書の作成や遺産分割協議などのご相談も可能です。

万が一贈与をめぐってトラブルが起きてしまった場合は、相続に強い法律事務所との提携が可能です。このように、チェスターグループであれば、贈与の疑問や不安をさまざまな形で解決可能です。まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編