親からの借金が贈与になってしまう可能性がある!?贈与とみなされないために必要なこととは?

ご両親との間でお金の貸し借りをしている方もいらっしゃると思います。

親からの借金が贈与とみなされ、贈与税が発生する可能性があることを知っていましたか?

なぜ親からの借金が贈与になるのでしょうか?

この記事の目次 [表示]

⒈親からの借金がなぜ贈与に!?

皆さんは、親からの借金が贈与とみなされて贈与税がかかる可能性があることをご存知でしょうか。

実際に親からに限った話ではなく親族間でも金銭の貸し借りをしている場合、贈与と疑われやすいのです。それを知らずにいた事が原因で、実際に親から子供がお金を借り、返済がされていたり返済する予定があったにもかかわらず、その貸し借りが贈与とみなされて税金を支払った事例もあるのです。

両親からお金を借りて子供が居住用の家を購入したり、お店の開業するための資金を借りたり等の、親族間での金銭の貸し借りの場面は多々あると思います。借金という物は本来「贈与」ではありませんので、貸し借りの事実があれば通常は税金はかかりません。つまり、親族間での金銭の貸し借りも本来であれば贈与税はかからないはずなのです。

しかし親族間でのお金の貸し借りが何故贈与とみなされて課税の対象になってしまうのでしょうか。

こういったケースは誰にでも起こりうる事例になりますので、その原因を知っておいた方がよいです。今回は親族間でのお金の貸し借りが贈与になる原因を簡単にご説明したいと思います。

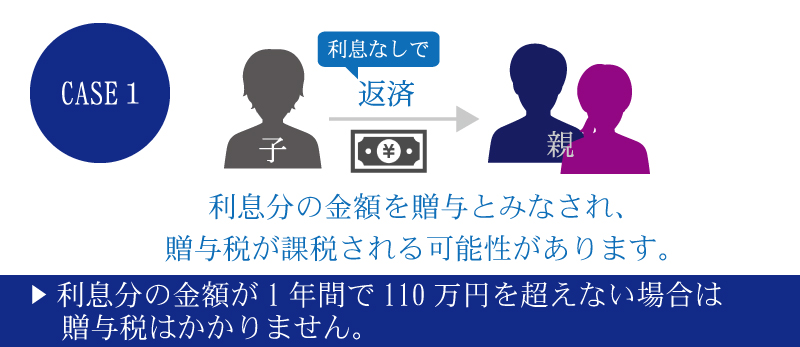

(1)借入に対する利息相当額が贈与とみなされるケース

親からの借金に対してきっちりと返済が行われていても、その借金が無利子の場合には利子相当分の金額が贈与とみなされてしまいます。

本来はどこかの金融機関からお金を借りた場合には、必ず利息が発生するはずです。

親族間でお金の貸し借りをする場合には、利息を発生させることなく、返済しているケースがあります。

親と子供でお金の貸し借りが行われており、親が子供に無利子でお金を貸した場合に、子供は利息相当額の得をしたと考えられてしまいます。

この利息相当分を親が子供に贈与したとして、贈与税が課税されてしまう可能性があるのです。

ただし、仮に利息分のみを贈与とみなされてしまった場合でも、1年間で110万円までは贈与税は非課税です。

110万円まで非課税の詳細は下記の記事をご参照ください。

生前贈与の非課税枠は110万円以内その中に収めれば税金を払わなくて済む?

なので、利息相当額が年間で110万円以下であれば課税されません。

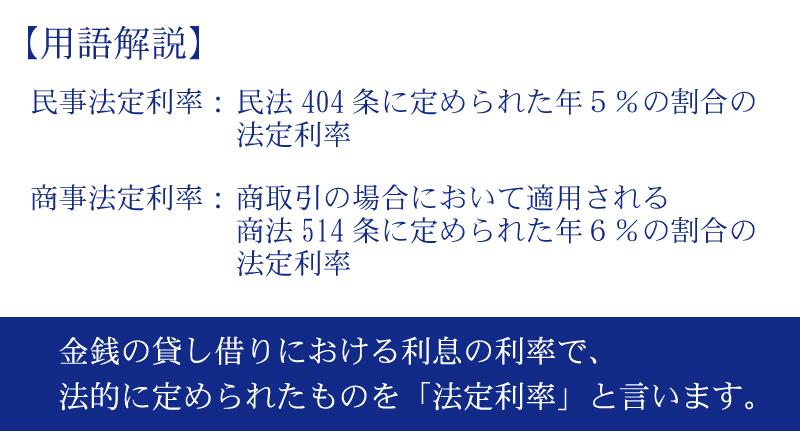

もしも親から子供に無利息での金銭の貸し借りがあり、それが贈与とみなされてしまった場合の利息相当額の計算には、法律で定められた民事法定利率や商事法定利率を使って計算します。

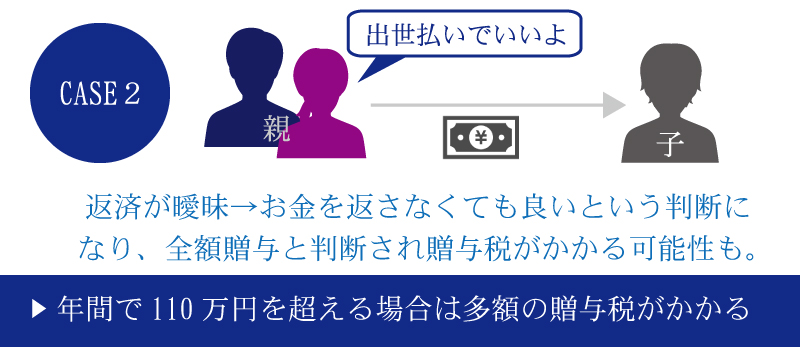

(2)借入金の全額が贈与とみなされるケース

親から子供がお金を借りる時に「出世払い」や「儲かった時に返して」等という事もあると思います。

このような曖昧な約束をしている場合には、状況によっては借金を返さなくてもよい事となり、本来のお金の貸し借りとはみなされず借入金そのものに贈与税がかかる可能性が出てしまいます。

もしも借入金全額が贈与とみなされてしまった場合で、その金額が年間で110万円を超えるような時には多額の税金が発生する事も考えられるので注意した方がよいでしょう。

⒉親からの借金を贈与とみなされないために必要なこととは?

親族間での金銭の貸し借りの場合、本当に貸し借りしているのか、実際は贈与なのかがわかりにくい事も多く、貸し借りの実態がわかりにくいと贈与とみなされて課税されてしまいます。

つまり、贈与税を不当に課税されないためには、お金の貸し借りの証拠が書面等でしっかりと残っていればよいのです。

贈与したという証拠があれば、税務署に『この貸し借りは贈与だ!』と言われることもありません。

⒊お金の貸し借りの証拠を作る方法とは?

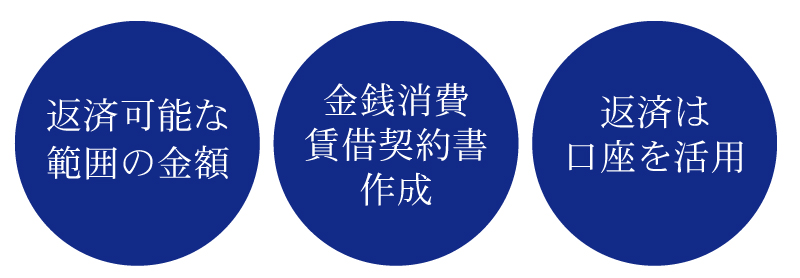

(1)借金は借手が返済可能な範囲の金額にしましょう。

(2)「金銭消費賃借契約書」を作成しましょう。その書面に返済期限、利率、返済方法を記載しておきましょう。

(3)毎月利子と元本をしっかりと返済しましょう。そして、その返済記録が残るように手渡しではなく銀行口座等から支払いましょう。

これらを満たせば、書面として返済の証拠や利子の証拠が残ることになり贈与とみなされないでしょう。書面作成の手間はかかるかもしれませんが、不当な贈与税の課税を防ぐためには契約書の作成が必須です。また、1度作っておけば、2回目以降は、同じ書類を作成すればよいので、簡単に作成できるはずです。

⒋金銭消費賃借契約書を記載する際の注意事項は?

(1)署名は直筆で書きましょう。それ以外の部分はパソコンで作成した物でも大丈夫です。

(2)捺印は、拇印でも問題ありません。

(3)契約日は、お金を貸し付けた日としましょう。

(4)連帯保証人がいる場合、必ずその旨を記載しましょう。またその際に、連帯保証人の署名と捺印も必要になります。そして、金銭消費賃借契約書は、貸した方、借りた方、保証人の人の分の3部作成する必要があります。

⒌利息は何%にするのが妥当なのでしょうか?

基本的な考え方として、常識の範囲内の金利になります。銀行などで借りた場合の利率を参考に考えると良いでしょう。

まとめ

親子間や、親族間でのお金の貸し借りは、思いがけず贈与税を取られる可能性がありますので、贈与税が発生しないように、しっかり対策をとっておきましょう!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編