節税対策の裏ワザ?!タックス・ヘイブンで相続税節税できるのか?

2016年に世間を騒がせた「パナマ文書」を覚えていらっしゃるでしょうか?

税金天国と思われている方もいらっしゃるかもしれませんが、これで話題となったタックス・ヘイブンのスペルは「Tax Heaven」ではなく「Tax Haven」であり、正確には「租税回避地」のことを言います。

租税回避地とは税金がかからない、若しくは税率がとても低い地域でパナマもその地域のひとつです。

今回はタックス・ヘイブンによって相続税を回避することができるのかを論点にタックス・ヘイブンの節税スキームについてご紹介します。

この記事の目次 [表示]

1.タックス・ヘイブンとパナマ文書

節税スキームについてご説明する前に、タックス・ヘイブンとパナマ文書について少しご説明しておきたいと思います。

(1)タックス・ヘイブン(租税回避地)とは

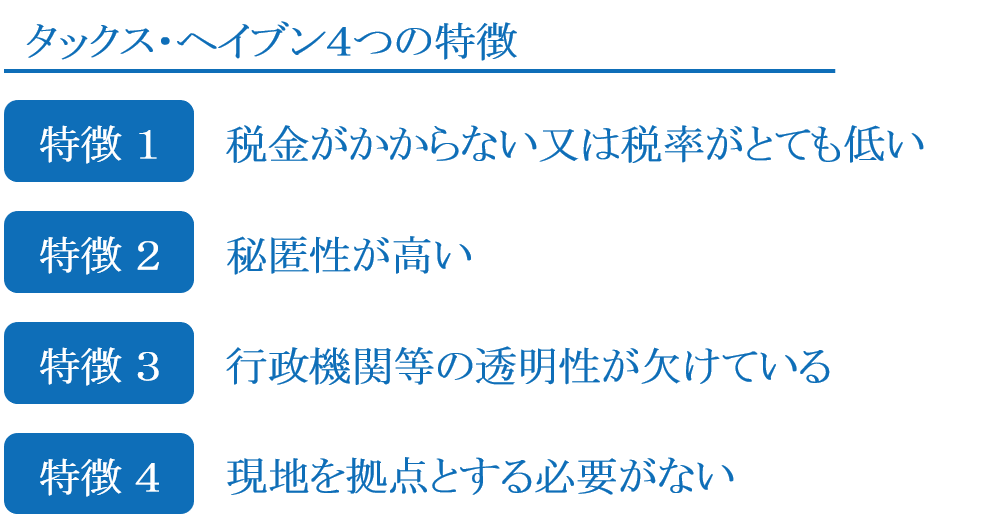

上記にタックス・ヘイブンの特徴を挙げてみました。

日本の場合は、口座開設のみならず契約に繋がる行為に関しては、マイナンバーといった個人を特定する書類の提示が必須です。そして、税務署が職権調査権に基づき開示を要求すれば、金融機関は顧客の口座の情報を開示する必要があります。

しかし、タックス・ヘイブンに該当する国や地域の場合、銀行口座の開設等を行う時に、その提示の必要がないケースが多いです。そして、その口座のお金に関する情報が外部に漏れることも基本的にはありません。

このように、高い秘匿性がありながらも、簡単に会社設立や口座開設が行えるという点から節税対策として利用する企業や個人が多く存在するということです。

(2)タックス・ヘイブンに該当する地域

タックス・ヘイブンに該当する国や地域は約50の国や地域と言われています。

パナマ文書で一躍有名になったパナマを含む中部アメリカであれば、英領バミューダ諸島、英領ヴァージン諸島、英領ケイマン諸島、バハマです。

また、アジアでは香港やシンガポールが該当します。

(3)パナマ文書とは何か

2016年に話題となった「パナマ文書」は、パナマの法律事務所が作成した租税回避に関する過去40年分の機密文書が2015年に匿名によって南ドイツ新聞社に情報提供されたことがきっかけで公になりました。

本来、公開されるはずの無い言わば「個人情報」がなぜ公開されてしまったのかは謎ですが、これをきっかけに、ICIJ(国際調査報道ジャーナリスト連合)が分析調査を実施しました。

しかし、問題の本質は、パナマで租税回避を行っていた個人や企業が明るみになったことではなく、本来秘匿性が高いタックス・ヘイブン国であるパナマでこうした情報が公になってしまったことです。

2.タックス・ヘイブンによる節税スキーム

タックス・ヘイブンの特徴などをご理解いただくと、自分の資産をタックス・ヘイブンの地域に移してしまえば節税が出来るのでは!?と思われることでしょう。

単純に資産を移せば良いという訳ではありません。ではどのようにすれば節税対策が採れるのでしょうか?

弊社は相続税が事業ドメインですので、相続税の節税対策という視点で確認したいと思います。

(1)タックス・ヘイブンの地域への移住

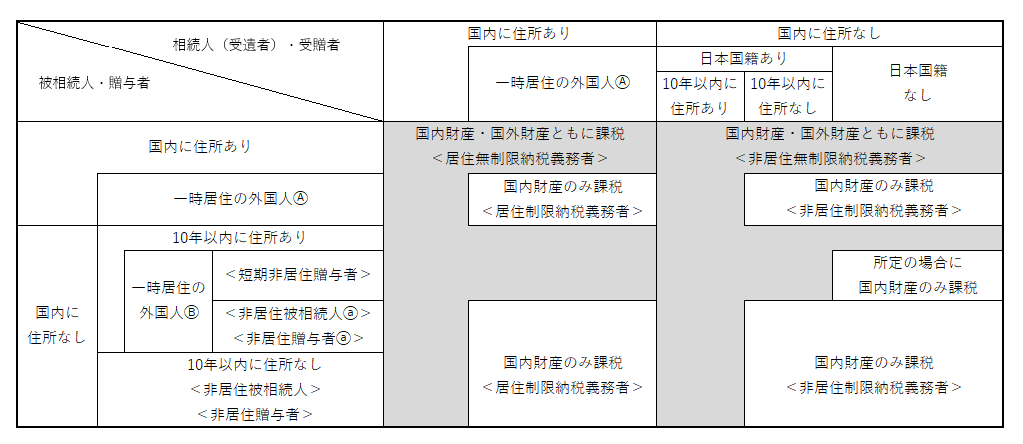

移住と言っても、少しの間移住すれば良いという訳ではありません。日本の相続税法には納税義務者の区分と課税される財産の範囲が定められています。

・「一時居住の外国人Ⓐ」とは、「出入国管理法別表第1の在留資格の者で、過去15年以内において国内に住所を有していた期間の合計が10年以下のもの」をいいます。

・「短期非居住贈与者」とは、「日本国籍のない者で、出国前15年以内において国内に住所を有していた期間の合計が10年超である者のうち、出国から2年を経過していないもの」をいいます。

・<非居住被相続人ⓐ>とは、「相続開始前10年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者」をいいます。

・<非居住贈与者ⓐ>とは、「出国前15年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者(短期非居住贈与者を除く)」をいいます。

・「一時居住の外国人Ⓑ」は、短期非居住贈与者、<非居住被相続人ⓐ>、<非居住贈与者ⓐ>の範囲が「一時居住の外国人Ⓐ」と異なるため、両者の範囲は一致しません。

上記の表の網掛け部分に該当すれば、国内財産・国外財産の双方に相続税が課税され、そうでない部分は、国内財産のみに課税されます。

ちなみに、贈与税についてのみ、「短期非居住贈与者」に該当すれば、出国後2年間申告が猶予され、2年以内に帰国すれば国内財産・国外財産の双方に贈与税が課税され、出国後2年を超えれば、国内財産のみに贈与税が課税されます。

つまり、タックス・ヘイブンによって相続税を節税するということは、「国内財産のみ課税」となる制限納税義務者(表の網掛けでない部分)に該当する必要があります。図からわかるように、平成29・30年度税制改正によってかなり範囲が狭くなっています。

平成30年に改正された相続税の納税義務者の範囲を確認しましょう

また、移住するといっても、平成27年度税制改正により、国外転出時課税制度が創設され、平成27年7月1日以後に国外転出をする居住者が1億円以上の対象資産を所有している場合には、その対象資産の含み益に所得税及び復興特別所得税が課税されることとなりましたし、1億円以上の対象資産を所有している居住者から、国外に居住する親族等(非居住者)へ贈与、相続又は遺贈によりその対象資産の一部又は全部の移転があった場合にも、贈与、相続又は遺贈の対象となった対象資産の含み益に所得税及び復興特別所得税が課税されることとなりました。

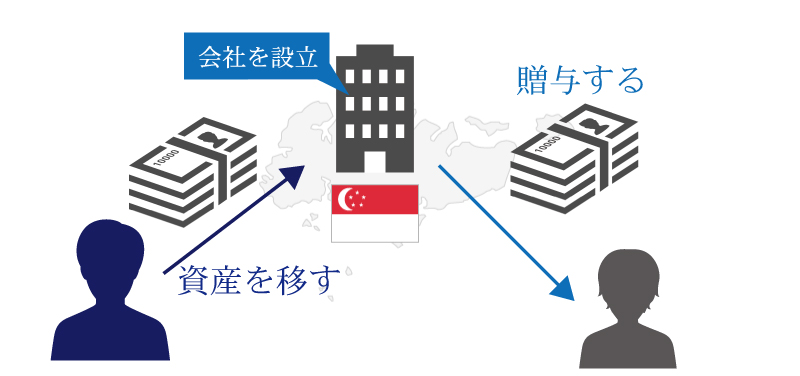

(2)会社を設立し会社経由の贈与を行う

タックス・ヘイブンの地域で会社を設立します。そして、その会社に個人資産を移します。

そして、会社から親族へ贈与を行います。この場合、贈与を受けた受贈者は「法人からの贈与」によって一時所得が発生し所得税の課税対象となります。結局は税金はかかるのかと思われたかもしれませんが、贈与税と所得税では税率水準にかなりの差があります。

具体的に数字でご説明しましょう。

【平成27年分以降】

| 基礎控除後の課税価格 | 一般贈与財産(一般税率) | 特例贈与財産(特例税率) | ||

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | – | 10% | – |

| 200万円超~300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 300万円超~400万円以下 | 20% | 25万円 | ||

| 400万円超~600万円以下 | 30% | 65万円 | 20% | 30万円 |

| 600万円超~1,000万円以下 | 40% | 125万円 | 30% | 90万円 |

| 1,000万円超~1,500万円以下 | 45% | 175万円 | 40% | 190万円 |

| 1,500万円超~3,000万円以下 | 50% | 250万円 | 45% | 265万円 |

| 3,000万円超~4,500万円以下 | 55% | 400万円 | 50% | 415万円 |

| 4,500万円超~ | 55% | 640万円 | ||

贈与税の一般税率の最高税率は55%です。

例えば、5億円を贈与した場合、2億7,100万円の贈与税を支払う必要があります。

一方の一時所得の場合は以下の速算表を用いて計算します。

一時所得=総収入金額-支出金額-特別控除額(最高50万円)さらに、一時所得の場合には、2分の1を乗じて他の所得と合算します。

5億円を法人から受贈したと仮定すると、所得税の課税対象となる金額は2億5,000万円となります。2億5,000万円に所得税の最高税率45%(と復興特別所得税0.945%)と住民税10%を併せて計算すると約1億4,000万円の税額となります。

単純に贈与した場合の税額が約2億7千万円に対し、会社を設立してから贈与を行った場合は、約1億4,000万円ですから支払う税金の額が約半分になります。

同様の方法を日本で行った場合には、同族会社であるということから、寄付金・役員賞与・行為計算否認などの手段によって法人・個人に課税される可能性が高いですが、海外の会社からの贈与ということでは、少なくとも国内のようには、税務署が指摘しづらい状況にあります。

まとめ

適法な手段でタックス・ヘイブンの地域に会社を設立したり、移住したりすることは自由です。

しかし、脱税・マネーロンダリングなど犯罪行為を行うためにタックス・ヘイブンを利用することは慎むべきです。節税対策としてのタックス・ヘイブンを活用する場合、海外の法務・税務に精通した専門家に相談して進めていくことをおすすめします。

相続税対策としてタックス・ヘイブンを活用するためには、被相続人の死期が迫ってからでは手遅れであり、子・孫の代まで見据えた長期的なスパンでスキームを計画し実行する必要があります。

そして、タックス・ヘイブンによる相続税の節税対策は、資産総額が10億円を超えるような方が検討し・実行する際に視野に入れる方法と言えるかもしれません。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編