配当還元方式を活用して、事業承継や相続を乗り切ろう!

事業を受け継ぐときや株式を相続する際には、「どのように株式の価額を計算するのか」という点が問題になります。自社株のように取引相場がない株式は基準価格が明確ではないため、計算方法を決めておかなくてはなりません。株式の評価方法は「配当還元方式」と「純資産価額方式」、「類似業種比準方式」の3種類があります。株主や会社の状況に応じて、その3つのいずれかを選ぶのです。今回は、特殊な方法である「配当還元方式」についてご紹介します。

この記事の目次 [表示]

1.配当還元方式とは

配当還元方式は、株主に還元される配当金のみに着目して、「現段階で株主に配当を行う場合、いくら出せるか」を評価額として計算する評価方法です。

本来、株式は会社全体の財産価値を分配したものであり、適正な評価をするためにその財産すべてを見なくてはならないと考えられています。実際、配当還元方式以外の評価方法は、会社の財産をトータルに評価する仕組みになっています。配当金のみを評価の対象とする配当還元方式では会社の状況の一部しかとらえていない面があるため、利用できるケースは限られています。

この方式によって計算すると、一般的には株式価額が他の2つの方式より低くなります。

2.配当還元方式の計算方法

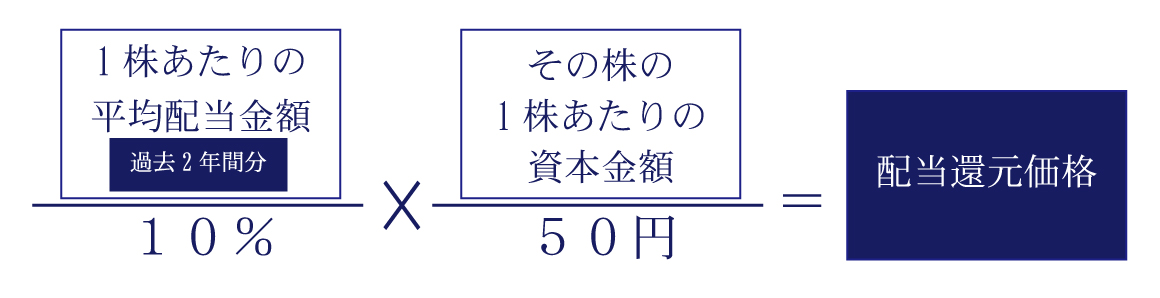

この方法で行う評価額の算定には、下記の計算式が用いられます。

左側の分数の分子の「1株あたりの」というのは資本金額を50円で割った数で見なされます。資本金が同額でも、発行している株式の数によって1株あたりの価格は変わります。そのため実際に発行されている株式の数を元に1株あたりの価格を計算してしまうと計算結果に大きなバラつきが出てしまうので、上記の計算式を使って一定の基準に沿って計算するのです。一方で、右側の分数の分子の「1株当たりの」は、発行済株式総数の事を指しています。

しかしこの計算式の場合、利益や配当がない会社の場合には配当還元価格がゼロを割ってしまうことがあります。そのため1株2.5円という下限価額が設けられています。

3.配当還元方式での評価は特例的

配当還元方式が使われるのは、株主が「配当金をもらうためだけに所有している株式」の価額を算定するときです。

同じ会社の株式を所有していても、会社に対するその人の立場はさまざまです。経営には全く関わらない人もいれば、会社の中で重要なポジションに就いている人もいます。経営に何も影響を及ぼさない人が所有する場合、株式の価値は配当金のみです。そのため配当金以外の評価要素を考慮しないで計算した方が、より現実の数字に即した金額が算出されるのです。

事業を継いだり株式を相続したりするときには、財産価値があるものはすべてその評価額を計算しなければなりません。現金や預貯金など、目に見えて金額がわかるものは悩む必要はないでしょうが、株式や不動産は評価方法が1つではないので、「どのように評価額を計算するか?」ということが問題になります。

特に、取引相場がない株式に関しては個人事業レベルのものから上場企業レベルのものまで会社の規模はさまざまですので、一律に決めることが難しいのが現状です。その中で株式を適正に評価するため、原則的評価方式である「純資産価額方式」「類似業種比準方式」と、特例的評価方式である「配当還元方式」の3つの方式が定められているのです。複雑なルールの下、これらをどうやって使い分けるかが決められています。以下、簡単に用語を解説します。

用語説明

・原則的評価方式

「原則的評価方式」とは、「純資産価額方式」と「類似業種比準方式」の2つを指します。

「原則」とつくので、一般的には上記2つの方法で株式を評価します。

・純資産価額方式

これは、会社の「純資産価額」を発行している株式の数で割る、という計算方法です。簡単に言うと、会社の財産に売掛金や買掛金、負債などのプラスマイナスを計算し、残ったものを株主すべてに分配したらどれくらいの金額になるのか、というイメージです。もし今会社がなくなったら、どれほどの財産を分配してもらえるか、と言い換えることもできます。

・類似業種比準方式

評価を受ける会社と似ている業種の会社の平均株価、年利益金額、1株あたりの配当金、純資産価額を比べて価額を算出する、というのが「類似業種比準方式」です。これは純資産価額方式で計算すると評価額が上がりすぎてしまう株式について、相続税を抑えるために使われる方法と言えます。

・特例的評価方式

この記事で解説している「配当還元方式」がこれにあたります。本来、株式は会社のすべての財産を細かく分配したものであり、総体的に見て評価が判断されるべきものです。それに対し配当還元方式は「株主に還元される配当金」のみが評価対象であり、特殊な方法と言えるのです。価額の計算には一定の計算式が使われ、株式の発行数に左右されない適正な評価額が算定できるようになっています。もし実際に発行されている株式の数から計算すると、同じレベルの会社でも価額に幅が生まれてしまうため、一律の計算方法が定められているのです。

配当還元方式で計算すると、純資産価額方式と類似業種比準方式に比べ評価額が下がるという特徴があります。「特例的」と表現されるのはそのためで、ごく限られたケースでしか使われません。

4.配当還元方式を使うべきケース

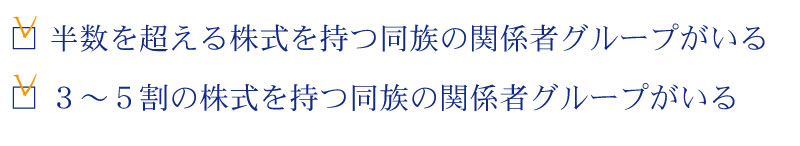

こういった場合、会社の経営に大きな影響をもたらす株主がいると考えられますので、そうでない(配当金のみを目的とする)株主に対して配当還元方式を適用することができます。

もしこういったグループや人がいなくても、15%以上の株式を持っている人がいる場合にも影響力の大きい人物がいると想定できますので、それ以外の株主には無条件で配当還元方式を使うことが可能です。

5.配当還元方式を活用して相続・承継対策をするには

以上を踏まえると、株式の多くを所有する大株主や経営者は配当還元方式が使えませんので、税額が上がってしまうのは仕方のないことのように思えます。

しかしやり方に工夫をすれば、配当還元方式を使うことも可能になり、節税対策ができます。配当還元方式には、経営権を持たない株主の株式に対し評価額を低くできるという特性があり、それをうまく利用するのです。

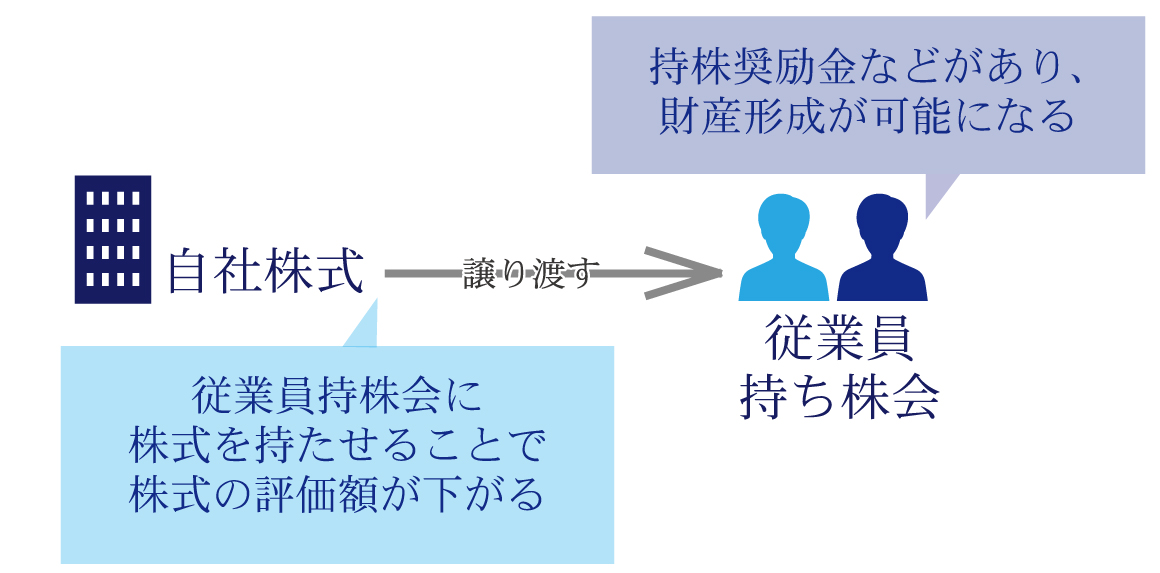

具体的には、会社員の従業員持ち株制会を作るという方法です。自社株式を従業員の持株会に譲り渡せば、経営者は自分の持ち株を減らし相続税を抑えることができます。株を譲り受けた従業員側は財産形成が可能になりますから、win-winの方法と言うことができるでしょう。

従業員持ち株会のメリット

従業員の持ち株会は会社の従業員によって常設機関として組織され、ここに所属していれば従業員は自社株の一部を買いうけ、所有することができます。

従業員持ち株会に株式をもたせることで、株式を譲渡する株主にとっては財産を減らすことで相続税を抑えられ、従業員にとっては財産形成に繋がり双方にとってメリットのある方法と言えるでしょう。

既に解説しましたが、「同族株主以外の株主」、「経営に大きな影響をもたらさないと考えられる株主」の株式については配当還元方式が適用されるため、従業員側も課税されずに済みます。

加えて、株式を譲渡することによって従業員の会社に対する帰属意識を高めたり、会社が利益を上げることで配当金の支給に繋がることから仕事への意欲を刺激したりといった副次的な効果も期待できます。

経営者にとっては従業員持ち株会があることは福利厚生の大きなアピールポイントになりますし、従業員の労働意欲を高めることにも役立ちます。そして従業員持ち株会に所属し株式を所有していた従業員が会社を辞めるときには持っていた株式をすべて売り渡す、という条項を定めておけば、自社株が社外に流出することを防ぐこともできます。

持ち株会は民法上「組合」にあたります。組合である以上、株式の名義人は持ち株会の理事長になりますが、収益の帰属先や財産の所有者は持ち株会を構成するメンバーそれぞれになります。

そのため、持ち株会のメンバーに対し経営者から株式が譲渡される際には、贈与税が課されることもあるのでは、と心配する人もいるでしょう。

しかし、配当還元価額を利用して譲り渡すことができれば、持ち株会のメンバーと経営者の間に贈与税の課税関係が生まれることはありません。

従業員持ち株会のデメリット

従業員持ち株会を作ることでのメリットをご説明しましたが、一方でデメリットもあります。譲渡する株式の数が多くなり過ぎてしまうと、経営者側の実権がおびやかされてしまうこともありえます。退会する人が一時期に集中してしまうと、株式の買戻しに多額の資金が必要になるという問題もあります。

自身の立場を守りつつ、配当還元方式を活用するためには譲渡する株式の数は熟考すべきと言えるでしょう。

また持ち株会は従業員の所有する株式を一括管理できるという特長がある一方、持ち株会結成以前から株式を所有していた従業員が加入しなかった場合には管理がしづらくなるというデメリットがあります。

従業員持ち株会を設置するにあたっては、デメリットもしっかり把握しておく必要があるでしょう。

役員持ち株会を組織する方法もある

「血縁者以外の役員を後継者と定め、役員持ち株会を組織して株式を渡す」という方法を使っても、配当還元方式を利用することが可能です。

経営者が会社の経営権を譲るのは、必ずしも血縁者に限りません。役員として立てられる従業員が経営者の血縁者ではなく、また大株主でもない場合には、「役員持ち株会」を組織し、配当還元方式を利用して株式を譲渡することができるのです。

その際のメリットとデメリットは、従業員持ち株会とほぼ同様と考えて良いでしょう。また、税金逃れのために安易に役員持ち株会を作ったと指摘されないような適正な運営を行うこともポイントとなります。

まとめ

レアケースと言われる「配当還元方式」ですが、うまく利用することで事業継承や相続に役立つことをご理解いただけたでしょうか?株式の評価方法は「配当還元方式」と「純資産価額方式」、「類似業種比準方式」の3種類があり、それぞれ評価方法が異なります。自分の会社の場合はどの方法で計算すれば良いのかなど、疑問な点は株式の相続や事業承継に強い税理士に相談してみましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編