逓増定期保険とは保険金が5倍に増え経理処理で税金対策ができる保険!

突然ですが、この漢字(逓増)は何と読むでしょうか?これは(ていぞう)と読み、意味は「数量が次第に増える事」を指します。この逓増のついた定期保険は税金対策や役員報酬の準備として取り入れる企業が増えています。一体なぜでしょうか?

今回の記事では、法人企業に逓増定期保険の基本から節税対策、そしてデメリットまでをわかりやすく解説します。是非、最後までご覧ください。

この記事の目次 [表示]

1.逓増(ていぞう)定期保険とは?

逓増定期保険は定期保険の一種です。定期保険とは、契約期間の決まっているタイプの保険で、掛け捨て型の保険とも呼ばれています。逓増定期保険にはどのような特徴があるのでしょうか?早速みていきましょう。

(1) 契約期間が短いのに契約返戻金がある

逓増定期保険は掛け捨てタイプの保険です。掛け捨てタイプの保険は保険料が安いので、原則解約しても1円もお金が戻ってこないものがほとんどです。一部契約期間が30年以上といった長いタイプの定期保険では解約返戻金といったお金を解約後にもらえるものもありますが、その分保険料の払い込み期間は長いため、結局トータルでは終身保険と変わらない膨大な保険料を支払う結果となります。

逓増定期保険の良いところは、標準契約期間が20年程度と短めなのに解約時に返戻金があるということです。

(2) 契約後5~10年で契約返戻率はピークになる

契約返戻金はいつ解約するかで、もらえる額は異なります。もらえるお金を計算する際には、支払った保険料に解約返戻率をかけて計算します。

逓増低額保険の場合、契約後から5~10年後に解約返戻率はピークを迎えます。そのため、何十年と保険料を払い込まずに済む為、10年後の役員報酬の支払い準備に向けて逓増定期保険に加入しておく、という企業も多いのです。逓増定期保険であれば、30年も40年も保険料を払い込まず、最低5年後には解約して同額、もしくはそれ以上の金額になった解約返戻金を受け取ることが可能です。

ちなみに、何年後にピークを迎えるのかは、各種逓増定期保険商品により異なります。具体的に逓増定期保険を販売している保険会社には、日本生命(ニッセイ)、損保ジャパン日本興亜ひまわり生命保険、三井住友海上あいおい生命、明治安田生命などがあります。実際に何年後にピークが来るかは、各社のホームページを参考にしてみてください。

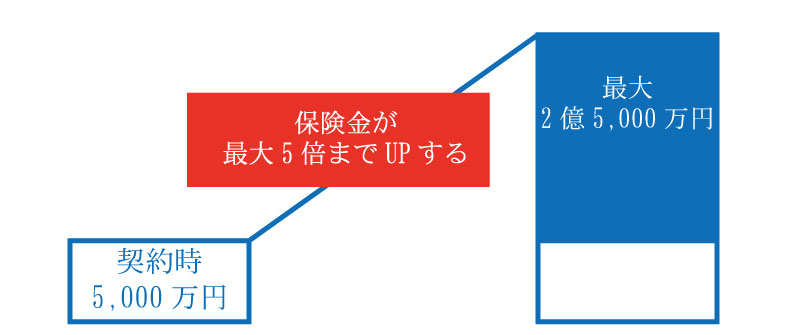

(3)保険金が最大5倍に増える

逓増定期保険の最大のウリは、保険金が最大5倍まで膨れ上がることです。例えば、契約当初は5,000万円の死亡保険金で設定していたとしても、保険金は契約後に最大2億5千万円まで上がります。個人向けの死亡保険と比べ、破格の保険金を受け取ることができるのがこの逓増定期保険の特徴です。

(4)保険料は高い

これまで、逓増定期保険の良いところばかりをお伝えしてきました。これで保険料が安ければ、ほとんど全ての人がこの保険に加入したいと思うのではないでしょうか?

逓増定期保険は①億単位の高額な保険金と②割高な解約返戻金が受け取れる、さらに③契約期間は短めというメリットづくしの保険ですが、

その分払い込む保険料は月額で70~100万円程度と非常に高額です。(保険会社によってはこの額が半額になる制度があったり、保険金額や契約年齢により保険料の額は前後します。)

保険料は高いのですが、多くの人は逓増定期保険の貯蓄性や節税効果に期待して加入しています。解約すれば返金される種類の保険であり、個人ではなく法人が払うため高額な保険料でも人気は高いのです。この保険では、税務処理上最高1/2まで損金として計上できるので、この保険を節税対策に利用している企業は多くあります。

損金とは何?という税務処理については、次の項にてご説明します。

2.逓増定期保険料は最高1/2まで損金として税務処理できる

保険料が高いのに逓増定期保険が企業に人気のヒミツは、税務処理にあります。こちらの項では、逓増定期保険の税務処理について解説します。

(1)税法上の逓増定期保険の特徴とは

企業が法人税を納める際には法人税の計算をしますが、法人税の計算が税法で定められています。税法では、逓増定期保険は以下2つの条件をクリアしているものと定められています。

この条件に当てはまらない保険は、逓増定期保険の税務処理である損金として1/2まで計上する、という計算式を使うことができません。

(2)法人税の計算式に出てくる損金の話

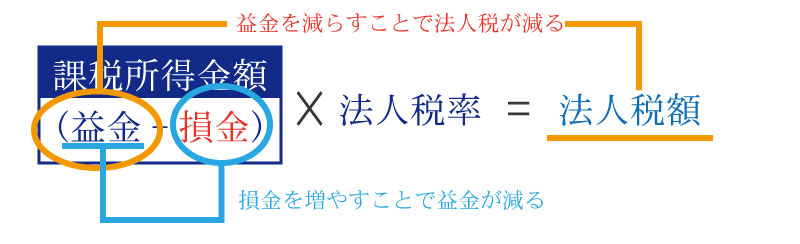

企業は当然ながら、営業するにあたり法人税を納めなくてはいけませんが、その税額がいくらになるのか企業自ら計算しなくてはいけません。その際の計算式ですが、

となります。この計算式のように、法人税を計算するには「益金」と「損金」というワードが絡んでくることが分かります。

逓増定期保険が企業の税務対策として人気の理由は、払い込んだ保険料を「損金」として計上できるからなのです。

では、何故損金として計上するといいことが起こるのでしょうか?損金について理解するために、まず益金についてみていきましょう。

(3)益金の話

① 課税所得金額とは

益金について知るために、上記の法人税の計算式で出てきた「課税所得金額」というワードについて触れてみましょう。課税所得金額は通常考えられる利益(収益-費用)のことではなく、(益金-損金)という法人税ならではの特殊な考え方をします。益金と収益は似ているようで違います。益金には収益だけでなく「益金算入項目」という売上計上忘れや基本金などの取り崩し額なども含めるからです。

取り崩し額は「とりくずしがく」と読みますが、例えば学校法人などが運営をスタートする前に、何かあった際のために基本金としていくらか積み立てていて、資金が不足した際にそれを取り崩すことがありますよね。そのようなお金を取り崩し額と言いますが、これは経理の処理では収益とはみなさず、益金として取り扱います。

逓増定期保険の仕組みとして支払った保険料の1/2は損金、1/2は益金(資産)として計上され、益金は解約返戻金として貯められます。

② 損金と費用の違い

損金は簡単に言うと、費用の一部であり法人税を計算する際に税金を減らすことができるものを指します。損金として計上できる費用を損金算入、損金として計上できない費用を損金不算入と呼びます。

法人税を減らすには、益金を減らすことが重要なのですが、益金を減らすには損金を増やすという図式が成り立ちます。

(4)損金として計上すると法人税が安くなる

損金として計上するとその年度の法人税課税額が軽減され安くなります。法人税の計算式は、課税所得金額に法人税率をかけたものです。ということは、課税所得金額が小さければ、法人税の額もおのずと小さくなります。課税所得金額は(益金-損金)という計算ですので、以下の計算のように多くの金額を損金として計上できると、課税所得金額は小さくなり法人税は安くなります。

【益金3億円に対して年間1,000万円の保険料を損金1/4の割合で計上した場合】

益金3億円-損金250万円=課税所得:2億750万円

【益金3億円に対して年間1,000万円の保険料を損金1/3の割合で計上した場合】

益金3億円-損金333万円=課税所得:2億667万円

【益金3億円に対して年間1,000万円の保険料を損金1/2の割合で計上した場合】

益金3億円-損金500万円=課税所得:2億500万円

損金に含められる割合が多くなれば、課税所得もそれに応じて小さくなります。逓増定期保険では、損金を1/4、1/3、1/2 のいずれかの割合で含める事ができるのですが、一般的には1/2タイプがメジャーです。

3.手元にキャッシュを残せる仕組みとは?

逓増定期保険は、手元にキャッシュを残せる保険としても注目されています。手元にキャッシュを残せる仕組みについて、みていきましょう。

(1)法人税が安くなるから

逓増定期保険の保険料を支払っている時は、損金として約半額を計上できるため法人税が安くなり、結果、手元に多くのキャッシュが残ります。保険加入後5~10年経過し、会社役員退職金や事業継承などの資金が必要な時に解約すれば保険金を受け取って益金を計上しても損金も計上するため、結果プラスマイナスゼロで税金がかからないという図式が成り立ちます。

【ある年度の法人税税務処理の例】

解約返戻金1億円(益金)-保険料積立金1億円(損金)=0(非課税)

上記の例のように、解約返戻金と保険料積立金の額が益金と損金で同額の場合は、課税は理論上は0円となります。

(2)キャッシュバランスをコントロールできる

この保険を使えば、益金と損金のバランスを戦略的にコントロールすることが可能です。例えば、売掛金の未回収がある場合に、この保険を解約すると益金として計上することが可能です。その結果、未回収による負担を減らすことができ、キャッシュバランスのコントロールで経営も安定するのです。

キャッシュバランスの上手にコントロールすることは、経営の安定につながります。逓増定期保険では保険期間の前半6割と残りの期間で損金扱いできる割合が異なります。この仕組みを上手く使い、保険期間の前半では法人税を少なくしてとにかくキャッシュを手元に残し株価を上げる、後半の解約返戻率がピークの時には解約して所得税が多くならないよう未回収金などの損金を計上する、ということで、結果的に手元のキャッシュを多くする手法が注目されています。

4.逓増定期保険に加入するデメリットもあります

税金対策ができ、保険金も5倍まで増えるという魅力のある逓増定期保険ですが、加入することによるデメリットもあります。

(1)ピーク前の解約

契約後数年での早期解約では、元金割れしてしまいます。何か理由があり解約することも出てくると思いますが、保険料が高額な逓増定期保険ではできるだけ解約返戻金のピーク前には解約せずに済むようあらかじめ対策を打っておきましょう。保険料を支払っても十分企業経営できるだけの潤沢な資金のある状態を前提に、契約を検討してください。

(2)解約返戻金の雑収入による課税がある!

満期保険金と解約返戻金を受け取る際には、雑所得という名の所得を得たとみなされ課税されます。課税される際の計算式は、

となります。

解約返戻金が最も高くなピーク時に解約をしても、その時点で企業の利益自体が大幅に出ている場合は会計上損をするときもあります。

そのため、税金対策としては①企業が赤字であり、なおかつ②解約返戻率がピークの際に解約するのがベストと言えます。

保険に加入している時は法人税が安くなり保険料も高くなりいい事ずくめなのですが、解約する時に課税され結局損をしてしまっては意味がありません。解約時の税金対策を「出口対策」と呼びますが、契約時に出口対策まで考えて加入することが重要です。

(3)保険期間の前半と後半で損金の率が変わるから

逓増定期保険の保険料は掛け捨てタイプなので一定です。しかし、本来であれば50歳の健康状態と70歳の健康状態が同じであるはずがありません。70歳の時の方が健康に対するリスクがあるのに、50歳の時と同じ保険料なのはおかしいと思いませんか?

この考えにより、逓増定期保険では以下のように保険期間により損金計上できる割合は異なります。

表を見ると、保険期間満了時に被保険者が70歳以下である場合と70歳以上の場合で損金として計上できる割合と資金として計上できる割合が異なることが分かります。さらに、保険期間の6割までと残りの期間では損金に組み込まれる割合が大きく異なります。保険期間の後半では支払う保険料が全額損金として計上され、将来解約返戻金となる益金も損金として計上される仕組みになっています。

全て損金になるので節税面ではトクをするイメージがあるかもしれませんが、その反面、契約の後半で解約をしますと解約返戻金の率は一気に下がってしまいます。

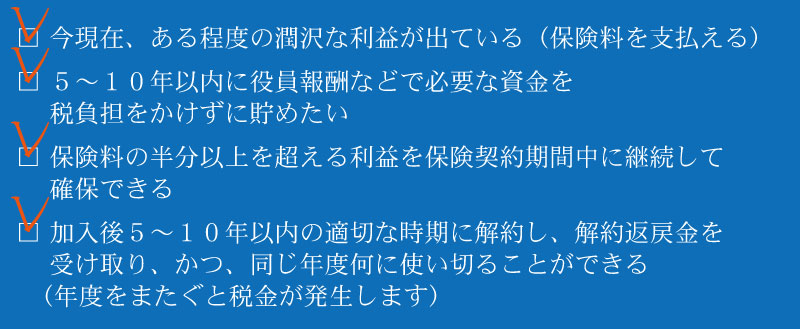

5.逓増定期保険に向いている企業とは?

逓増定期保険に向いている企業とは、以下のような企業と言えるでしょう。

まとめ

逓増定期保険は会社経営者が50歳以上で潤沢なキャッシュフローがあり、5~10年以内に使い道の決まっている企業であれば、多額の保険金や貯蓄性、節税対策という意味で非常に有効な手段と言えるでしょう。しかし、解約のタイミングや税務処理を誤ると、期待したような効果を得られず損をする場合もあります。

逓増定期保険で大切なのは、解約のタイミングと税務処理です。詳細については、専門家の相談を仰ぐのが早道です。タイミングと税務処理をしっかりコントロールできれば、条件に合う経営者には非常に有利な内容の保険商品でしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編