死亡届の記載事項証明書(死亡届の写し)の請求方法について

『死亡届の記載事項証明書(死亡届の写し)』は、遺族年金などを請求する時に必要な書類になります。『死亡届の記載事項証明書』とはどのような書類なのでしょうか?

ここでは死亡届の記載事項証明書の請求方法について説明しています。

この記事の目次 [表示]

1.死亡届の記載事項証明書と死亡診断書の違い

亡くなった人に関する書類には死亡診断書(死体検案書)というものがあります。A3サイズの用紙の左側が『死亡届』右側が『死亡診断書(死体検案書)』となっている書類です。亡くなった日から7日以内に死亡届を提出する必要がありますが、死亡届の半分は死亡診断書となっているため、必然的に死亡診断書を提出することになります。

死亡診断書は、死亡を確認した人(お医者さんなど)が作成してくれます。この死亡診断書を提出することで、その人が亡くなったということを証明しています。この死亡診断書を役所に提出すると、死亡届の記載事項証明書を請求することが出来るようになります。

2.死亡届の記載事項証明書の請求には特別な理由が必要

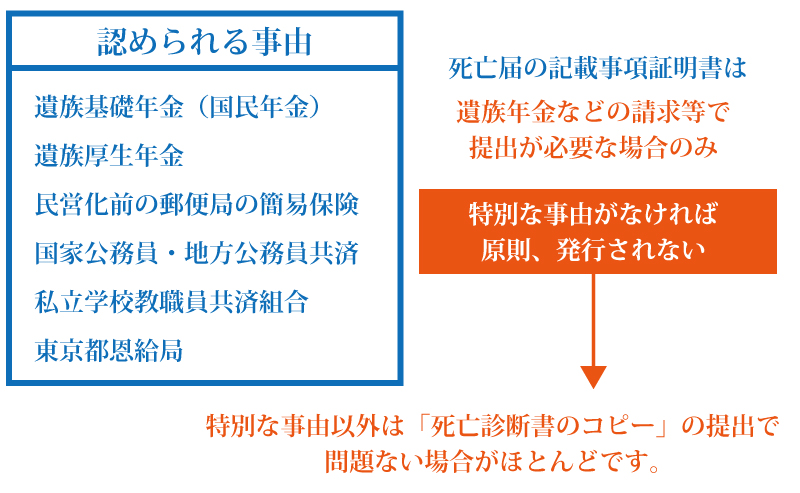

死亡届の記載事項証明書の請求は、遺族基礎年金や遺族厚生年金、遺族共済年金を請求する場合といったように特別な理由がある時のみ認められています。郵便局が民営化する前に契約した保険で、保険証書に記載されている保険金額が100万円を超えていることが条件となりますが、郵便局簡易保険の死亡保険金の請求も特別な理由に当てはまります。

死亡届の記載事項証明書はこのような特別な理由がない限り公開されることは許されていないため、例えば一般の保険会社に保険金を請求する、勤務先に提出するといった場合には請求することはできません。

特別な理由に当てはまらない場合には、医療機関で受け取ることのできる死亡診断書などを用いるのが一般的となっています。

3.請求できるのは利害関係者のみ

死亡届の記載事項証明書を請求することができるのは、利害関係者のみと法律により定められています。

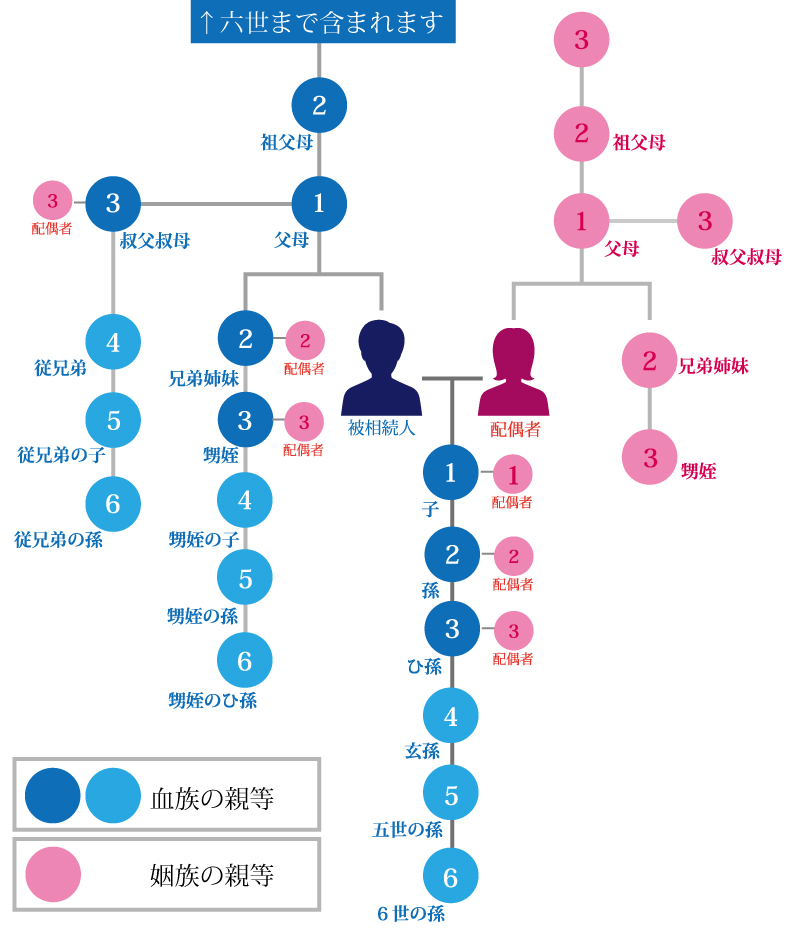

利害関係者とは死亡届を届け出た人や、死亡した人の親族のことで、この場合の親族とは配偶者や六親等内の血族、三親等内の姻族のことをあらわしています。

委任状がある場合に限られますが、代理人が請求することも可能です。

しかし、いくら利害関係者であっても遺族年金や厚生年金、国民年金、共済年金の受取人となっている人や郵便局の簡易生命保険の受取人となっている人がその請求をするなど、特別な理由がない限り請求することはできません。

利害関係者であること、特別な理由があることという2つの条件が揃ってはじめて、死亡届の記載事項証明書を請求できるようになります。

4.死亡届の記載事項証明書の請求はどこで行う?

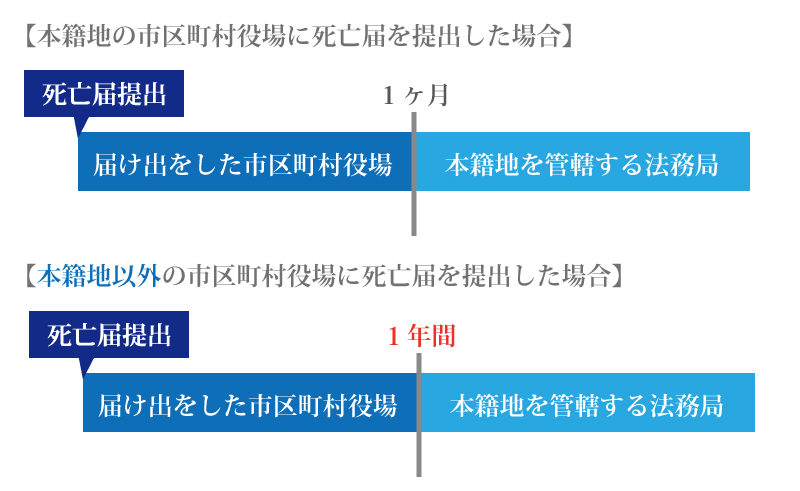

死亡届の記載事項証明書は請求する時期や、死亡届を届け出た市区町村役場によって請求できる場所が変わります。

死亡届を届け出た先が本籍地の市区町村役場である場合、届けを出してから約1ヵ月以内であれば届けを出した市区町村役場で受け取ることができます。しかし、届けを出してから1ヵ月以上時間が経過してしまった場合は、本籍地を管轄する法務局でないと請求をすることができません。

また、死亡した人の本籍地以外の市区町村役場に死亡届を出した場合は、届けを出してから約1年間は届けを出した先の市区町村役場で請求をすることができますが、1年以上経過した場合は本籍地を管轄する法務局での請求が必要となります。

5.請求時にはどんな証明書や書類が必要?

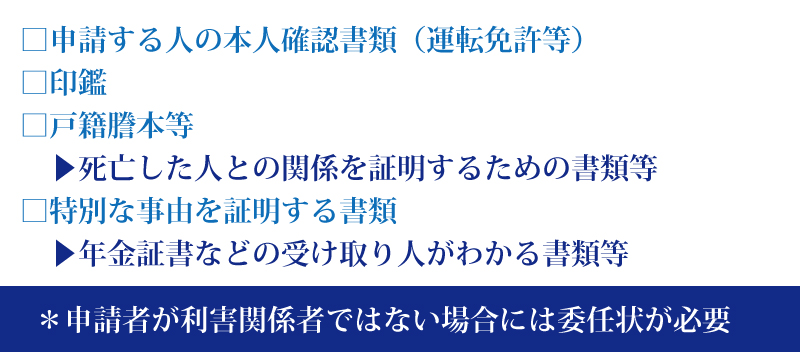

死亡届の記載事項証明書を請求する時には、免許証やパスポートといった請求人の身分証明書、死亡した人との関係を証明できる戸籍謄本などの証明書、年金証書など受取人と分かる書類を用意する必要があります。代理人である場合は委任状が不可欠です。

6.請求にかかる手数料は?

死亡届の記載事項証明書を市区町村の役場で請求する場合、手数料がかかり、一通あたり350円となっています。法務局や地方法務局で請求する場合は手数料がかからないため、無料で請求することができます。

まとめ

死亡届の記載事項証明書の請求は『特別な理由が必要』で『利害関係者のみ』が請求できます。一般の生命保険会社や会社に提出するという理由では請求できない書類ということです。この場合は必要?など困った場合は、市区町村の役所や法務局に確認してみましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他