相続した株の売却時には税金が発生-具体的な税額シミュレーション付き

相続した株式の売却益に対しては20%の税金(所得税+住民税)が発生します。

売却費用から取得費用や諸費用を控除したあとの金額が課税対象です。基本的に年間20万円を超える売却益が発生している場合、確定申告の手続が必要です。また売却時のみならず相続のときも相続税を支払わなければならない場合があります。本記事で、株式の売却益にかかる税金の算出方法や、株式を相続したときの税金の取り扱いを見ていきましょう。

この記事の目次 [表示]

1.相続した株式を売却したときは20%の税金がかかる-計算式を理解

相続した株式を売却した際に利益が発生した場合、利益の部分に対して所得税と住民税がかかります。この税を『株式等の譲渡所得等に対する申告分離課税』といい、確定申告の際に他の所得とは分けて納税額を計算します。

参考:No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁

納税額は株式を売却した際の『譲渡所得(損益)』に対し税率をかけることで計算できます。税率は20.315%です。

※平成25年から令和19年までは、復興特別所得税として各年分の基礎所得税額の2.1パーセントを所得税と併せて申告・納付することになります。

相続した株式を売却せず単に所有しているだけであれば、所得として利益が出ていないため税金は発生しません。

しかし、一度でも売却して利益が出た場合、確定申告が必要な可能性があります。したがって、売却した際にいくら利益が出たのか把握するようにしましょう。

1-1.売却益にかかる税金の計算方法

収入金額-取得費-費用等=売却益

収入金額:株式を譲渡したときの売却価格

取得費:株式の購入費用(相続した株式の場合、被相続人の取得費を引き継ぎます)

費用等:株式を売却するときの手数料や諸費用

売却益×20.315%=株式の譲渡所得税等

▲株式の譲渡所得税の計算方法

株式の売却益にかかる税金を計算するには、まず収入金額から取得費とかかった費用を差し引き、売却益(損益)を算出しましょう。

『収入金額』とは、株式を売却した際の売却価格のことです。『取得費』とは、株式を取得した際の払込代金や購入手数料(消費税含む)、必要経費を指します。『費用等』は、株式を売却するときにかかった手数料や諸々の費用です。

例えば、3万円で購入した株を5万円で売却した場合の計算式は下記のとおりです。

ここで算出された売却益に対し20.315%をかけると、株式の譲渡所得税等を算出できます。

1-2.取得価額がわからないときの取り扱い

相続した株式の取得価額がわからない場合は、株式売却した際の収入金額の5%を取得価額とみなします。例えば取得価額が不明の、相続した株式を500万円で売却した場合は『500万円×5%』で25万円を取得費とすることが可能です。

故人が特定口座で取引していた場合、取得価額は証券会社が計算しますが、一般口座で取引していた場合は相続人が自分で調べることになります。調査方法は下記のとおりです。

相続した株式の取得価額調査方法

- 証券会社から送られてくる取引報告書を見る

- 証券会社に顧客勘定元帳のコピーを請求する

- 故人の預金通帳を税務署に提出する

- 株式の取得日の終値から計算する

これらの方法を用いても取得価額がわからない場合、収入金額の5%を取得費としてみなす方法をとります。

株式の取得価額がわからなければ、売却時に損益を計算できなくなるため税務署に正しい申告ができません。

したがって、取得価額がわからない場合でもそのままにせず、上記の調査方法や計算式を使って割り出しておきましょう。

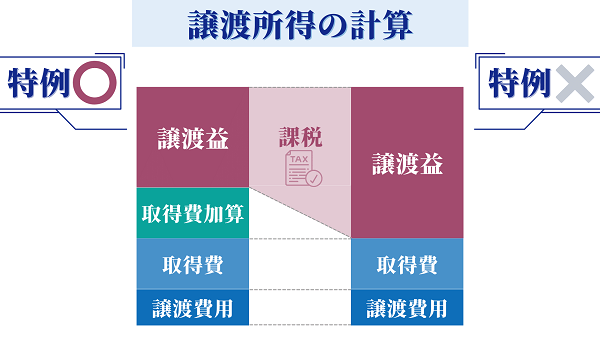

1-3.相続税の分だけお得になる相続時の取得費加算特例の制度

▲特例の適用で課税額が減額

相続した株式を相続開始日の翌日から3年10ヵ月以内に譲渡すると、売却益の計算上控除する取得費に一定金額を加算できます。これは、相続財産を譲渡したことで生ずる所得税の負担が重くなり過ぎないようにするための特例です。特例が認められるための条件は下記のとおりです。

相続時の取得費加算特例が認められるための条件

- 相続または遺贈によって財産を取得すること

- 相続税の負担があること

- 相続開始日の翌日から3年10ヵ月以内であること

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

相続時の取得費加算特例を適用できれば、相続した株式を売却して利益が出ても、税金を安く抑えられる可能性があります。

参考:取得費加算の特例で相続税を節税できる!手続き方法・注意点・併用可能な特例について|相続税のチェスター

2.相続した株売却による所得が20万円を超える場合は確定申告が必要

会社員のため給与収入を会社が年末調整する場合でも、相続した株式を売却して20万円を超える所得を得た場合は確定申告が必要となります。確定申告が必要な場合とは下記のとおりです。一つでも当てはまれば確定申告をしましょう。

確定申告が必要な人の主な条件

- 給与を1か所から受けていて、給与や退職金以外に20万円を超える所得がある場合

- 給与を2か所以上から受けていて、主たる職場の給与や退職金以外に、他の職場の給与やその他の収入の合計所得が20万円を超える場合

- 給与の収入金額が2000万円を超える場合

参考:No.1900 給与所得者で確定申告が必要な人|国税庁

上記でいう『所得』とは、収入から必要経費を差し引いた金額を指します。所得には株式を売却して得た金額も含まれます。

したがって、相続した株式を売却して得た所得が20万円を超える場合は、必ず確定申告をおこないましょう。

2-1.株売却による確定申告が不要の場合でも住民税の申告が必要

会社で年末調整や、個別に確定申告をしていれば住民税の申告は必要ありません。ただし、株式を売却して得た所得が20万円以下で確定申告の必要がなくても、住民税の申告は必要です。住民税は、国税である所得税とは別に都道府県と市区町村に納める地方税です。したがって、所得税とは別に、各市区町村の役所で住民税を申告する必要があります。

年末調整や確定申告をしている場合は、税務署から住まいのある市区町村に税額が通知されるため、あらためて住民税を申告する必要はありません。

以上より、確定申告の対象者ではなくても、住民税の申告は怠らないようにしましょう。

3.税金はいくらかかる?税額シミュレーションで理解

譲渡所得税が実際にいくらかかるか計算する際は、株式の取引をどの口座でおこなったかが重要です。

株式の取引口座2パターン

- 単一口座

- 複数の口座

複数の口座で取引をおこない利益と損失の両方が出ている場合は、確定申告の際に利益と損失を相殺することになります。まずは、大まかな金額で税額をシミュレーションしてみることが大切です。

3-1.単一の口座で取引をおこなった場合

株式の取引を単一の口座でおこなった場合は、その口座についてのみ税額を計算します。例えば、収入金額100万円、取得費69万円、諸費用1万円だった場合の計算式は下記のとおりです。

100万円(収入金額)-69万円(取得費)-1万円(諸費用)=売却益30万円

売却益30万円×20.315%(※)=6万円(譲渡所得税)

(※)簡易化のため下3桁切り捨て

上記計算により算出された税額を納税します。

3-2.複数の口座で利益と損失が出ている場合

複数の口座で取引し利益と損失が出ている場合は、確定申告をして利益と損失を相殺することになります。

具体例は下記のとおりです。

(例)

A口座 譲渡益100万円

B口座 譲渡損80万円

上記の場合、確定申告でA口座の譲渡益100万円、B口座の譲渡損80万円を申告したとします。その場合、A口座の利益からB口座の損失分が差し引かれ、譲渡益は20万円となるため、A口座の100万円を申告するよりも税金を減らせます。

以上のように、複数の口座を所有している場合は税金を払い過ぎて損することのないよう、きちんと計算して確定申告しましょう。

4.株式の売却益の確定申告が不要になる3つのケース

年間を通して株式等の譲渡益が生じていれば原則として確定申告が必要ですが、下記に該当する場合は確定申告の必要はありません。

株式の売却益の確定申告が不要な3ケース

- 『源泉徴収ありの特定口座』を利用している場合

- 年間を通して株式等の譲渡損が出ている場合

- NISA口座で売却益が発生している場合

参考:株式・配当・利子と税

株式の取引をしていることのみで確定申告の必要性が生じるわけではありません。どのような場合に確定申告が不要かを知ることで、納税額を抑えられるでしょう。

4-1.特定口座で源泉徴収を受けている場合

特定口座で源泉徴収を受けている場合は、所得税と住民税を証券会社が代わりに支払うため、個人で確定申告する必要はありません。

株式の取引は、証券会社での口座開設から始まります。その際、下記3種のなかから使用する口座を選択します。

証券会社の口座3種

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

3つのうち『特定口座(源泉徴収あり)』を選べば確定申告は不要です。ただし、特定口座で扱えるのは上場株式のみである点に注意しましょう。

なお、特定口座を複数所有している場合は口座ごとに申告するか否かを選べます。ただし、口座ごとに利益と損失が出ている場合、複数口座で自動的に通算されることはありません。したがって、複数口座の場合は確定申告によって利益と損失を相殺する必要があります。

4-2.年間を通して株式の売却損失が生じている場合

株式の売却により年間を通して損失が出ている場合は、申告するべき所得がないため、確定申告は不要です。

仮に前年に売却益が生じていても、次の年で年間を通じて損失が出ている場合の確定申告は必要ありません。

また、売却損益の相殺は上場株式や非上場株式などそれぞれ同グループの株式の間でのみ可能です。

以上より、年間を通して損失が生じている場合は確定申告が不要になります。

なお、年間を通して損失が出ている場合でも、例外として『譲渡損失の繰越控除(3年間)制度』を利用する場合には確定申告が必要です。

参考:No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除|国税庁

4-3.NISA口座で売却益が発生している場合

NISA口座で売却益が発生している場合は、売却益や配当金が非課税になるため確定申告は必要ありません。ただし、下記の条件があります。

NISA口座の取引で売却益が非課税になる条件(2023年まで)

- 取引開始から5年を超えないこと

- 年間120万円の範囲内で購入した金融商品から得た利益であること

NISA口座の取引で売却益が非課税になる条件(2024年から)

- 年間投資枠(つみたて投資枠120万円、成長投資枠240万円)の範囲内かつ、総額で1800万円(そのうち成長投資枠は1200万円)の範囲内で購入した金融商品から得た利益であること

参考:一般NISAの基礎知識|金融庁

参考:新しいNISA|金融庁

NISAとは『少額投資非課税制度』のことであり、口座内の少額上場株式の売却益や配当金を一定の条件のもと非課税にする制度です。非課税であれば税務署に申告すべき収入の対象にはならないため、確定申告は不要となります。別に申告が必要な所得があって確定申告する場合でも、NISA口座の売却益について書類を提出したり数字を記入したりする必要はありません。

5.株式売却時の確定申告に関するQ&A

株式を売却して収入を得た場合の確定申告をスムーズにおこなうために、押さえておくとよいポイントがあります。また、仮に確定申告の必要がない場合でも、確定申告をしておいたほうが課税額の面で得をするケースもあります。

株式売却時の確定申告について押さえておきたいポイント

- 確定申告に必要な書類の種類

- 確定申告すべきケース

- 確定申告しないことによるペナルティ

上記の基本を押さえ、スムーズかつ正確な確定申告をおこないましょう。

5-1.確定申告でそろえるべき書類の種類は?

株式の譲渡益について確定申告をおこなう際には、あらかじめ用意すべき書類があります。給与所得などを申告する際に必要なものとは別に、株式の取引金額を証明できる書類が必要です。

| 必要書類 | 入手方法 |

|---|---|

| 給与所得、公的年金等の源泉徴収票 | 勤務先/日本年金機構が発行 |

| 特定口座年間取引報告書 | 証券会社などが発行 |

| 還付先の金融機関の口座番号 (本人名義に限る) | 通帳、カードなど |

株式の取引口座が特定口座ではなく一般口座の場合は、自分で年間の取引金額を計算します。

5-2.確定申告すべきケースは?

相続した株式の売却益が20万円以下で確定申告が不要の場合でも、『繰越控除』をしたほうが得する場合は確定申告をしましょう。

繰越控除とは、株の売却損失を翌年以降3年間まで持ち越し、配当所得や売却益と相殺できる制度です。具体的な計算方法は下記の通りです。

| 年度 | 損益 | 計算式 | 最終損益 |

|---|---|---|---|

| ×1年 | 80万円の損失 | ||

| ×2年 | 20万円の利益 | -80万円+20万円 | 60万円の損失 |

| ×3年 | 30万円の利益 | -60万円+30万円 | 30万円の損失 |

| ×4年 | 40万円の利益 | -30万円+40万円 | 10万円の利益 |

繰越控除を適用すると、×1年の損失と×2年、×3年の利益分が相殺されるため×2~×3年の所得はそれぞれマイナスとなり、税金はかかりません。

上記の例で、仮に繰越控除をしなかった場合、×2~×3年はすべて所得がプラスとなり税金がかかります。したがって、繰越控除をしたほうが得です。

繰越控除を適用するためには、損失の出た2019年から毎年確定申告をしておく必要があります。2019年は損失しか出ていないため、本来は確定申告の必要はありません。しかし、繰越控除を適用し節税したいと考えるならば、確定申告をしておいたほうがよいでしょう。

5-3.確定申告をしないことによるペナルティは?

確定申告の対象であるにもかかわらず申告を怠ると、税務署から指摘を受けたうえ、ペナルティ(附帯税)として加算税を支払う必要に迫られる場合があります。確定申告をまったくしなかった場合だけでなく、所得を過少申告するような虚偽の申告をした場合にも加算税が課せられます。悪質な場合は刑事責任を問われる可能性もあるため注意が必要です。

加算税の種類

- 過少申告加算税

- 無申告加算税

- 重加算税

株の売却では、取引金額にかかわらず、証券会社が支払調書(特定口座の場合は特定口座年間取引報告書)を税務署に提出します。支払調書とは、取引をした顧客の氏名、住所、取引銘柄、金額などが書かれた書類のことです。

税務署は、支払調書や特定口座年間取引報告書によってその人が株でどれくらい収入を得ているかを把握しています。よって、株式の売却益を申告せずに隠し通すことはできません。きちんと期限内に申告しましょう。

相続した株式の売却益は確定申告を忘れずに-疑問があれば専門家へ

株式を売却して得た利益にも税金がかかることを忘れないようにしましょう。自身が株の売却でいくら収入を得たかを確定申告で正確に申告しないと、ペナルティとして加算税の支払いを請求されることもあります。

自分で一から正確に譲渡所得税を計算するのは難しい場合もあるでしょう。また、確定申告に必要な書類のそろえ方や数字の記入方法がよくわからないケースもあるはずです。

相続した株式の税金の取り扱いでお困りの方は、相続手続に詳しい専門家への相談をご検討ください。相続税申告を含む株の評価や売却、節税対策は税理法人チェスターにおまかせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

税務一般編