チェスターNEWS

マンションに係る財産評価基本通達が公表!令和6年1月1日以降の取り扱い

1.はじめに

令和5年10月6日、国税庁は「居住用の区分所有財産の評価について(法令解釈通達) 」を公表しました。

当該通達が適用されるのは、令和6年1月1日以降の相続・遺贈・贈与(以下、相続等)によって取得した、居住用区分所有財産(マンション一室)の相続税評価です。

具体的には、現行のマンション一室の評価方法に加え、4つの変数から求めた「区分所有補正率」を乗じることとなり、評価方法が更に複雑となりますのでご注意ください。

本稿では、令和6年1月1日以降の相続等における、居住用の区分所有財産の評価方法(マンション一室の相続税評価方法)についてご紹介します。

当該通達が成立するまでの流れや、問題視されてきたマンションの相続税評価額と市場価格の乖離については、以下のチェスターNEWSの記事をご覧ください。

>>マンションに係る財産評価基本通達が見直しへ~有識者会議の議論の方向性~

>>マンションに係る財産評価基本通達に関する有識者会議(第2回)が開催~見直しの方向性が明らかに~

>>財産評価基本通達6項(総則6項)の適用事例【最高裁判決】

2.マンション一室の相続税評価方法(令和6年1月1日以降)

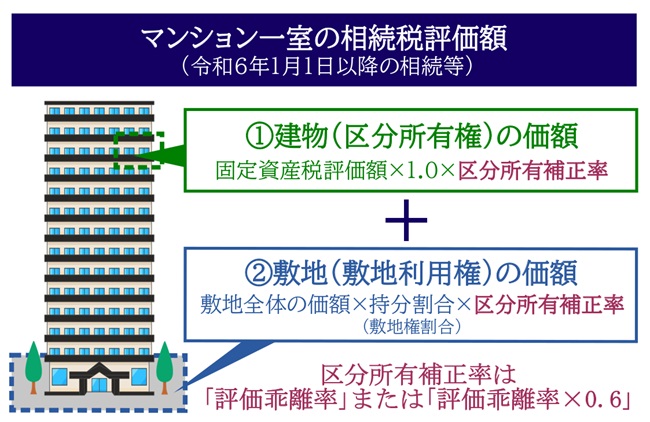

令和6年1月1日以降に相続等によって取得したマンション等の相続税評価方法は、従来のマンション一室の評価方法で算出した「建物部分(区分所有権)」と「敷地部分(敷地利用権)」の価額に、「区分所有補正率」を乗じて、評価額を計算することとなります。

当該通達は、1ヶ月間(令和5年7月21日~8月20日)の行政手続法に基づく意見募集が行われ、集まった102通の意見を踏まえ、原案から一部修正がなされています(税理士法人チェスターのパブリックコメントはコチラ )。

原案では名称が「補正率」とされていましたが、他の補正率と区別する必要があるのではという意見を受けて、「区分所有補正率」に変更されています(評価方法や各種数値については原案から変更なし)。

ではこの区分所有補正率とは、具体的にどのようなものなのでしょうか?

2-1.区分所有補正率とは

適用する区分所有補正率は、マンション一室の「一般的な市場価格」と「現行の相続税評価額」との乖離の割合を示す、「評価水準」によって定められます。

この評価水準は、「1÷評価乖離率」で計算します。

つまり、令和6年1月1日以降に相続等で取得するマンションの相続税評価額を計算するためには、まずは評価乖離率を計算する必要があります。

2-2.評価乖離率の計算方法

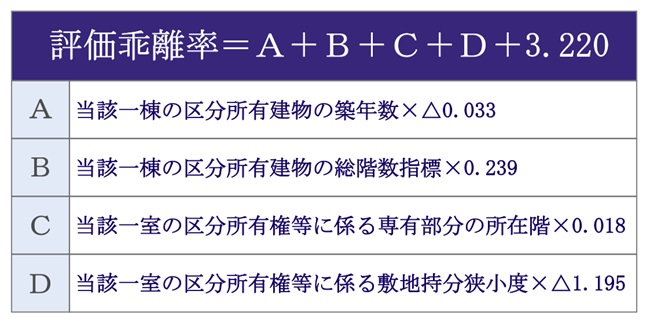

評価乖離率の計算方法は以下の通りで、4つの変数(A・B・C・D)を元に算出します。

上記の計算式に算入する、4つの変数の計算方法や、細かい注意点について確認していきましょう。

A変数(マンションの築年数)

A変数(マンションの築年数)は、「当該一棟の区分所有建物(マンション)の築年数×△0.033」で計算します。

築年数とは「建築時から課税時期までの期間」のことで、1年未満の端数は切り上げます(例:6年7ヶ月=7年)。

B変数(総階数指標)

B変数(総階数指標)は、「当該一棟の区分所有建物(マンション)の総階数指標×0.239」で計算します。

総階数指標は、「当該一棟の区分所有建物の総階数÷33」となり、小数点以下第4位は切り捨て、1を超える場合は1として考えます。

総階数については、地上の総階数のみで判断します(地下の階数は含みません)。

C変数(所在階)

C変数(所在階)は、「当該一室の区分所有権等に係る専有部分の所在階×0.018」で計算します。

所在階が複数階にまたがる場合は、階数が低い方の階を使用することとなり、地階の場合には0とします。

D変数(敷地持分狭小度)

D変数(敷地持分狭小度)は、「当該一室の区分所有権等に係る敷地持分狭小度×△1.195」で計算します。

敷地持分狭小度は、当該一室の区分所有権等に係る敷地利用権(土地部分)の面積を、当該一室の区分所有権等に係る専有部分(専有部分)の面積で除した値となります。

なお、小数点以下第4位を切り上げます。

3.マンションの相続税評価額の計算シミュレーション

令和6年1月1日以降の相続等で取得した、マンションの相続税評価額の計算の流れをシミュレーションしてみましょう。

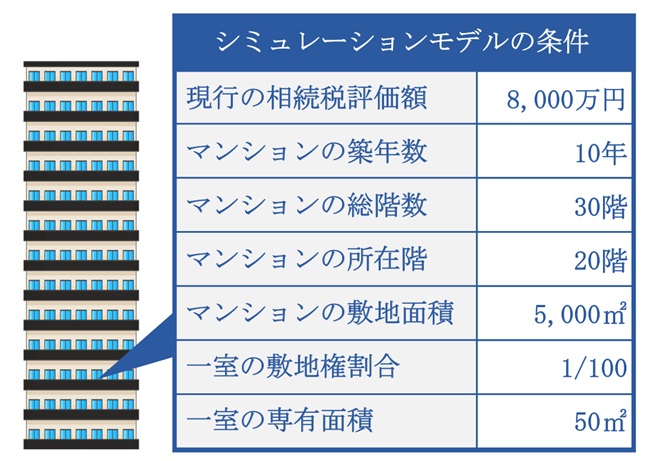

このシミュレーションモデルにおいては、以下の条件であると仮定します。

なお、解説の流れをイメージしやすくするため、現行の相続税評価額は「敷地」と「建物」の合計値としています。

3-1.まずは評価乖離率を計算

シミュレーションモデルの評価乖離率を求めるために、まずはA・B・C・Dの変数を計算します。

A:築年数10年×△0.033=△0.33

B:総階数30階/33×0.239=0.217

C:所在階20階×0.018=0.36

D:(敷地面積5,000㎡の敷地権割合1/100)÷専有面積50㎡×△1.195=△1.195

評価乖離率の計算式は、△0.33+0.217+0.36+△1.195+3.220となるため、このシミュレーションモデルの評価乖離率は2.272となります。

3-2.評価水準を算定

次に、評価水準から、適用する区分所有補正率を見極めます。

評価水準の計算式は「1÷評価乖離率2.272」ですので、このシミュレーションモデルの評価水準は0.4401となり、評価水準の「0.6未満」に該当します。

そのため、適用させる区分所有補正率は、「評価乖離率×0.6」となります。

3-3.マンションの相続税評価額を計算

最後に、マンションの相続税評価額を計算します。

マンションの相続税評価額の計算方法は、「従来の評価額8,000万円×区分所有補正率(評価乖離率2.272×0.6)」ですので、令和6年1月1日以降の相続税評価額は1億905万6,000円です。

・従来の相続税評価額…8,000万円

・令和6年1月1日以降の相続税評価額…1億905万6,000円

このシミュレーションモデルにおいては、評価額が2,905万6,000円引き上げられることとなります。

4.令和6年1月1日以降のマンションの相続税評価額における留意点

令和6年1月1日以降に相続等によって取得したマンション一室の相続税評価における、留意点をまとめました。

4-1.評価乖離利率が0以下の場合は評価しない

例えば、マンションの築年数が著しく古いといった場合、評価乖離率が0やマイナスになることもあります。

評価乖離率が0以下になった場合、一室の区分所有権等に係る敷地利用権と区分所有権について、評価はしないこととなります(評価額は0になる)。

当該通達の「(一室の区分所有権等に係る敷地利用権の価額)」及び「(一室の区分所有権等に係る区分所有権の価額)」の項目において、「評価乖離率が零又は負数のものについては、評価しない。」と明記されています。

4-2.区分所有補正率を適用しないケースもある

すべての区分所有建物について、当該通達が適用される訳ではありません。

以下のケースに該当する場合は、従来の評価方法によって相続税評価額を計算します。

・一棟全体の所有(対象は区分所有建物に限定されている)

・区分所有オフィス(対象は居住の用に供する建物(原則として、登記簿上「居宅」)に限定されている)

・二世帯住宅(居住用の専有部分が3室以下で、区分所有者とその親族のみが居住するものは除外)

・総階数が2階以下(地階を除く階数が2以下の者は対象外)

4-3.評価方法は随時アップデートされる可能性あり

区分所有補正率を求めるための以下の数値については、随時アップデートされる可能性があります。

当該通達においても、「評価乖離率を求める算式及び上記(2)の値(0.6)については、適時見直しを行うものとする。」と明記されています。

国税庁の有識者会議の資料 では、「固定資産税の評価の見直し時期に併せて、当該時期の直前における一戸建て及びマンション一室の取引価格に基づいて見直すものとする。」とされていました。

そのため、3年に1度のタイミングで、上記の計算式がアップデートされる可能性があると言えるでしょう。

4-4.小規模宅地等の特例の適用は補正後の評価額

宅地部分の相続税評価額を最大80%減額できる「小規模宅地等の特例」は、相続税評価額を元に適用させます。

令和6年1日1日以降の相続等においては、区分所有補正率を適用させた「補正後の自用地としての価額」が元となります。

5.さいごに

令和6年1月1日以降に相続等で取得した居住用の区分所有財産(マンション一室)は、相続税評価方法が変わります。

従来の評価方法に加え、評価乖離率を元に算出する「区分所有補正率」を適用させることとなり、評価方法がさらに複雑になります。

当該通達によって評価方法が見直される居住用の区分所有財産を保有している方は、相続税に強い税理士に相談した上で、評価額や納税額にどの程度影響が生じるのかを、早期に把握しておきましょう。

※本記事は記事投稿時点(2023年11月16日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:空き家に係る譲渡所得の3,000万円特別控除~老人ホーム等に入所でも適用できる~