土地の名義変更にかかる贈与税は節税可能-贈与と相続の税額の違いもチェック

土地の名義変更によってかかる贈与税を節税するには、相続時精算課税制度や暦年課税制度 を上手に活用する方法があります。

節税の観点で土地の名義変更を検討するなら、生前贈与と相続のどちらがお得かも確認しておくとよいでしょう。状況によって税金の取扱いなどが変わるため、どちらを選択するべきかはケースバイケースです。土地の名義変更でかかる税金には贈与税以外にもあるので、思わぬ出費とならないようチェックしておきましょう。

この記事の目次 [表示]

1.土地の名義変更で贈与税が発生するのは所有者の生前に引き継いだとき

土地の所有者が生きている間に、土地をもらうことで名義を自分に変更する場合は贈与税がかかる可能性があります。

一方、土地の所有者が死亡したあとに、相続によりその土地の名義を変更する場合は、相続税の課税対象です。

親が土地や建物などの不動産を所有している場合は、相続で名義変更するつもりという人もいるでしょう。

しかし、相続時のトラブルを防ぐために、所有者が存命であるうちに名義変更するという方法もあります。

相続を考えているという人も、贈与税について一度確認しておくことをおすすめします。

2.土地の名義変更における贈与税を計算する手順

贈与税は、以下の計算式を用いて算出します。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

計算の手順は以下のとおりです。

- 課税価格(贈与された財産の評価額の合計)を計算

- 税率表で課税価格(基礎控除後)に対する税率と控除額を確認

評価額は、1暦年(1月1日から12月31日)に贈与を受けた財産を合わせたものです。

土地の他にも贈与を受けた財産があれば合計して計算します。

複数の人から財産の贈与を受けた場合でも、贈与を受けた人(受贈者)ごとに計算するため基礎控除として控除できるのは年間110万円です。

2-1.土地や住宅の評価額を算出する

贈与税を計算するために、まずは土地や住宅の評価額を算出します。

土地と住宅を一緒にもらった場合でも、評価額は別々に計算されるため注意しましょう。

土地(宅地)の評価額は「路線価方式」または「倍率方式」で求めます。

| 路線価方式 | 路線価が定められている宅地(主に市街地)の評価に用いられる方法。 宅地が面する路線に付いた1㎡の路線価に、宅地の面積を掛けて求める。 |

|---|---|

| 倍率方式 | 路線価が定められていない宅地(主に市街地以外)について用いられる。 固定資産税評価額×倍率 倍率は国税局長が定めたもので、地域ごとに異なる。 |

路線価や倍率は、国税庁の「財産評価基準書 路線価図・評価倍率表」や、一般財団法人 資産評価システム研究センターの「全国地価マップ」で検索できます。

住宅(建物部分)の評価額は、固定資産税評価額が適用されます。

固定資産税評価額は年に一度、市町村から届く「固定資産税納税通知書・課税明細書」で確認できますが、不明な場合は市町村で確認しましょう。

2-2.税率表に当てはめて贈与税の金額を算出する

贈与税を算出する際の税率には「特例贈与財産」と「一般贈与財産」に対する税率の2種類があります。

「特例贈与財産」に対する税率が適用されるのは、直系尊属から、その年の1月1日において18歳以上の人へ贈与された財産です(贈与が2022年(令和4年)3月31日以前の場合は、「18歳以上」は「20歳以上」となります)。

【特例贈与財産の税率が適用される例】

【特例贈与財産の税率が適用されない例】

「特例贈与財産」に該当しない場合は「一般贈与財産」の税率が適用されます。

【特例贈与財産の贈与税の速算表】

| 基礎控除額110万円を引いた後の財産 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

【一般贈与財産の贈与税の速算表】

| 基礎控除額110万円を引いた後の財産 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

参照:No.4408 贈与税の計算と税率(暦年課税)|国税庁ホームページ

計算例は以下のとおりです。

(特例贈与財産)の場合

子(その年の1月1日に18歳以上)が、父親から土地と住宅の贈与を受けた。

土地と住宅の評価額は合計3,000万円であった。

- 評価額から基礎控除110万円を引く

3,000万円-110万円=2,890万円 - 手順1で算出した金額に税率を掛けて、さらに控除額を引く

2,890万円×45%-265万円=1,035万5,000円(贈与税額)

(一般贈与財産)の場合

直系尊属以外の親族から土地と住宅の贈与を受けた。

土地と住宅の評価額は合計3,000万円であった。

- 評価額から基礎控除110万円を引く

3,000万円-110万円=2,890万円 - 手順1で算出した金額に税率を掛けて、さらに控除額を引く

2,890万円×50%-250万円=1,195万円(贈与税額)

同じ金額の財産の場合、一般贈与財産よりも特例贈与財産のほうが贈与税額は低くなります。(ただし、速算表の300万円以下であれば同じ。)

3.土地の名義変更による贈与税を節税する方法

土地や住宅の贈与税は高額になると考え、名義変更(贈与)を思いとどまる人もいます。

その場合は、「暦年課税の基礎控除を利用した節税方法」や「相続時精算課税制度の活用」を検討してみましょう。

3-1.110万円の基礎控除の範囲内で繰り返し贈与をおこなう

相続税対策のひとつとして、贈与税の基礎控除である年間110万円の範囲内での贈与を繰り返しおこなう方法があります。

贈与税は基礎控除を超えた部分に課税されるため、基礎控除を超えないように贈与するのです。

ただし、高額な土地や建物の資産を110万円分だけ名義変更するというのは、あまり現実的とはいえません。不動産の場合は、法務局の登記の手間や費用もかかります。

そのため土地や建物を含む高額な資産の贈与を予定している人にとっては、「相続時精算課税制度」が有効な相続対策になることもあります。

3-2.相続時精算課税制度の選択を活用し贈与税をゼロにする

相続時精算課税制度とは、名前のとおり課税を相続のときに精算する制度です。

生前に贈与した2,500万円までの財産について、一定条件のもと贈与税をゼロにできます。

| 贈与者 | 贈与が行われた年の1月1日時点で60歳以上の父母または祖父母 |

|---|---|

| 受贈者 | 贈与が行われた年の1月1日時点で18歳以上の子、孫など (贈与が2022年(令和4年)3月31日以前の場合は、上記の「18歳以上」は「20歳以上」となります) |

| 注意点 |

|

なお、2023年(令和5年)までの贈与分では110万円の基礎控除は適用できませんでしたが、税制改正により相続時精算課税制度にも年間110万円の基礎控除が創設されました。2024年(令和6年)1月1日以降の贈与では、相続時精算課税制度を適用して生前贈与をする場合、年間110万円の基礎控除を引いたうえで、特別控除2500万円を適用することとなります。

また、相続時精算課税制度の基礎控除額110万円は、2,500万円の特別控除とは別枠として扱われるため、生前贈与で贈与税をゼロにできる財産の額は2,610万円とさらに多くなります。

4.節税の観点で生前贈与と相続のどちらがお得かはケースバイケース

生前贈与と相続を節税の観点で考えると、結論は「どちらがお得かはケースバイケース」です。

同じ財産評価額であれば、一般的には相続税より贈与税の方が高くなりますが、生前贈与する際と相続の際の財産評価額が同じとは限らないからです。

名義変更する資産の評価額が上昇する見込みかどうかを考えて、どちらを選ぶか慎重に判断しましょう。

4-1.生前贈与-贈与税は税率が高く名義変更で生じる税金が高い傾向がある

贈与税と相続税について、単純に同じ財産額で比べると税率が高いのは贈与税の方です。

【相続税の速算表】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

【特例贈与財産の贈与税の速算表】

| 基礎控除額110万円を引いたあとの財産 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

たとえば、父親が所有する5,000万円の財産を、死後に相続した場合と生前に贈与を受けた場合の税額を比べると、結果は以下のとおりです。(法定相続人は子1人とします)

・相続税の適用税率は15%

5,000万円-基礎控除3,600万円=1,400万円

1,400万円×15%-控除額50万円=160万円

・贈与税の適用税率は55%

5,000万円-基礎控除110万円=4,890万円

4,890万円×55%-控除額640万円=2,049.5万円

このように、単純に同じ財産額で比べると税率が高いのは贈与税なのです。

4-2.相続-資産価値の上昇が見込まれるなら贈与税を払ったほうがお得な場合もある

同じ評価額の財産を取得した際の税率を単純に比べると、贈与税の方が相続税よりも高くなります。

しかし、贈与を受けた土地などの財産評価額が上がると見込まれるのなら、贈与税を払って名義変更しておいたほうが、結果的に税負担の軽減につながることもあります。

贈与税は、贈与を受けたときの財産評価額に対して課税されるため、相続までの間に土地の価格が上昇し続けた結果、相続税の方が高くなるということも考えられます。

5.生前贈与の際に贈与税以外で生じる税金

土地や住宅を生前に贈与する際、気になるのは「どれくらい費用がかかるか」ということです。

贈与税以外にもかかる費用としては、「不動産取得税」と「登録免許税」があります。

5-1.不動産取得税-不動産を取得した人が納める税金

不動産取得税は、土地や建物など不動産を取得した際に、取得者に課される税金のことです。

贈与に限らず売買で取得した際などにも課されますが、相続の場合は課税されません。

税率は固定資産税評価額の4%ですが、特例として土地および住宅については2027年(令和9年)3月31日までは3%となっています。

参考:不動産取得税|総務省

5-2.登録免許税-名義変更手続きのときに納める税金

登録免許税とは、不動産や船舶、会社などの登記、登録、免許などのさまざまな手続きで課される税金のことです。

不動産を取得したときの登記の際に支払う必要があり、贈与のほか相続でも課税されますが、税率が高いのは相続よりも贈与です。

土地や家屋の所有権を移転した場合の登録免許税率

- 相続 固定資産税評価額の0.4%

- 贈与 固定資産税評価額の2%

6.土地の名義変更に必要な手続4つのステップ

では、土地を贈与で取得する場合、名義はどのように変更するのでしょうか。 土地の名義変更のステップは、以下の4つです。

土地の名義変更をおこなう手順

- 必要書類の準備

- 贈与契約書の作成

- 登記申請

- 登記識別情報通知で名義変更終了の確認

不動産の名義変更手続が初めてという人にはわかりにくいかもしれませんが、4つのステップを参考に進めてみましょう。

6-1.登記識別情報や印鑑証明などの必要書類の準備

土地の名義変更に必要な書類は以下のとおりです。贈与者、受贈者それぞれに準備する書類があります。

| 書類 | 詳細 | 取得先など |

|---|---|---|

| 登記識別情報 (贈与者) | 2006年(平成18年)頃まで発行されていた「登記済権利証」に代わるもの | 不動産の権利を取得した際に発行されている |

| 印鑑証明 (贈与者) | 贈与する人のもの (取得後3ヵ月以内のもの) | 市町村役場 |

| 固定資産評価証明書 (贈与者) | 注意:年に1度郵送される「固定資産課税明細書」とは異なる ただし、「固定資産課税明細書」を利用できる場合もあり | 市町村役場 |

| 住民票 (受贈者) | マイナンバーが記載されていないもの 取得期限は特になし | 市町村役場 |

登記識別情報は、12桁の番号や記号で構成される登記の情報です。不動産の名義人本人であることを公的に証明するために発行されます。

2005年(平成17年) の不動産登記法の改正で「登記済権利証」に代わって発行されるようになりました。

固定資産評価証明書は、登録免許税を登記申請書に記載するために必要です。

6-2.登記申請の必要書類でもある贈与契約書を作成

贈与という行為自体は、契約書の作成がなくても口頭の約束だけでも成立しますが、当事者間のトラブルを防ぐためにも、贈与契約書は作成した方がよいでしょう。

とくに不動産を贈与して登記する場合には、贈与した事実を証明する書類が必須となります。

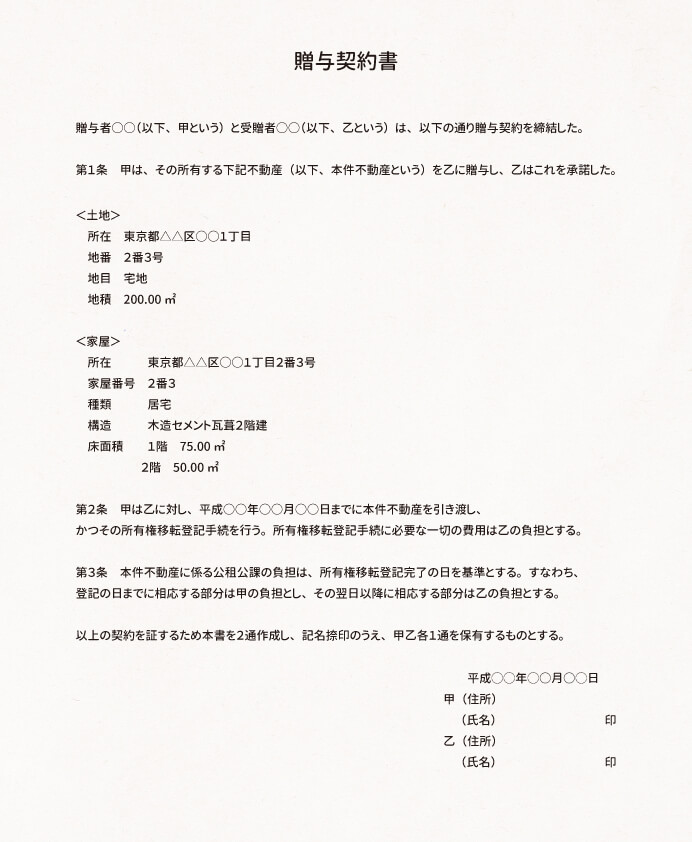

贈与契約書の見本は下記のとおりです。自ら作成もできますが、書き入れるべき要素など不安なことがあれば専門家に依頼してもよいでしょう。

▲贈与契約書の見本

6-3.不動産の所在地を管轄する法務局に対して登記申請

書類をそろえて登記申請書を作成し法務局に提出すると、贈与した不動産の名義変更ができます。

法務局への申請は書面とオンラインのどちらかが選べます。オンラインでの手続きに慣れていない場合は、法務局に出向いて書面で申請することもできます。

手続は贈与した不動産の所在地を管轄している法務局で行います。受贈者の居住地の法務局では手続ができないので注意が必要です。

自分で登記申請手続をする場合、書類作成にも時間がかかるため出向くのは2回以上となることも予想されます。

手続きに時間をかけられないという場合は、司法書士に依頼するのも1つの方法です。司法書士に依頼をすると10万円程度の費用がかかりますが、名義変更手続きのほとんどを代行してもらえます。

6-4.登記識別情報通知を受け取る

法務局での登記申請が終了したら、新しい名義人に「登記識別情報通知」が発行されます。

登記識別情報通知には、登記識別情報の他にも、不動産番号や受付年月日、登記の目的、新しい名義人なども表示されています。

登記識別情報通知を紛失しても再発行はされないため、自宅に届いたあとは大切に保管しておきましょう。

7.土地の名義変更で生じる贈与税の計算に不安があるなら専門家に相談を

親や祖父母の土地を取得する場合、必ずしも相続まで待ったほうが節税になるわけではありません。

生前贈与で土地を取得するのであれば、暦年課税贈与の基礎控除や相続時精算課税制度を適用して税負担の軽減効果を得られることもあるためです。

また、その土地の財産評価額が、将来的に上昇する可能性があるのなら、生前に贈与をしてもらい贈与税を払った方が税負担を軽減できるかもしれません。贈与税を計算する際は、土地や建物の価値をきちんと評価するだけでなく、特例なども考慮することが必要です。

もしも土地の名義変更で生じる税金の計算に不安があれば、専門家に相談することをおすすめします。

税理士法人チェスターでは贈与税の計算をはじめ、円滑な贈与を専門家がサポートします。

無駄な課税を避けて上手に資産を贈与するためのお手伝いをいたします。贈与や相続の税金で不安がある人は、税理士法人チェスターまでお気軽にお問い合わせください。

»相続税なら税理士法人チェスター

»相続の手続代行業務なら司法書士法人チェスター

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編