暦年贈与とは?改正点と相続税を減らすためのポイントを解説

暦年贈与(読み方:れきねんぞうよ)は、贈与税の基礎控除額110万円以内の財産を毎年贈与する手法です。暦年贈与であれば、贈与税非課税で財産を移すことで、相続発生時の遺産を減らせるため、相続税対策の1つとして広く活用されています。

一方で、暦年贈与にはさまざまな注意点があり、方法を誤ると期待した節税効果を得られないばかりか、多額の贈与税や相続税が課せられる可能性があります。

この記事では、暦年贈与の仕組みや注意点、相続税対策を成功させるためのポイントなどを相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.暦年贈与は贈与税が非課税となる範囲内で財産を贈与すること

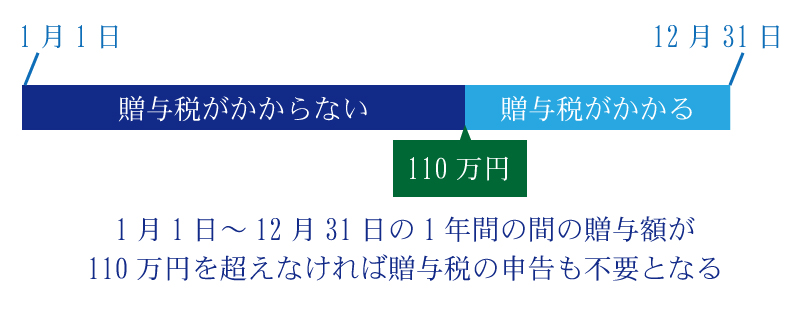

贈与税は、原則として1月1日~12月31日までの1年間(暦年)に贈与された財産から基礎控除額110万円を差し引いた残りに課税される「暦年課税」で税額が計算されます。

そのため、1年間に贈与された財産の合計額が基礎控除額110万円の範囲内であれば、贈与税が課税されることなく財産を移転して相続財産を減らすことが可能です。この方法を「暦年贈与」といいます。

たとえば、同じ年の5月1日と6月1日に110万円ずつ財産を贈与された場合、贈与財産は合計で年間220万円となり、基礎控除額を上回るため贈与税が課税されます。

一方、12月30日と翌年1月4日に110万円ずつの贈与を受けるとしましょう。この場合、2ヶ月で合計220万円の財産を取得する点は先ほどの例と同じですが、年をまたいでおり1年あたりの金額は基礎控除額の範囲内となるため、贈与税は課税されません。

1-1.贈与税の税額の計算方法

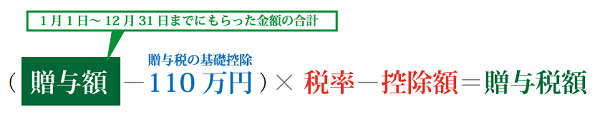

贈与税の税額は「暦年で贈与された財産の合計額」から「基礎控除(年間110万円)」を差し引いた課税価格に税率をかけ、控除額を差し引いて計算します。計算式は以下のとおりです。

暦年課税の贈与税額の計算では、はじめに、1月1日から12月31日までの1年間にもらった贈与財産の合計額を求めます。この合計額が贈与税の計算対象となり、「課税価格」と呼ばれます。

【例】

Aさんは、ある年の1年間に父と母からそれぞれ100万円ずつの贈与を受けました。

合計の200万円が、課税価格になります。

Aさんは、この200万円の課税価格を元に、贈与税を計算します。

暦年課税では、受贈者ごとに毎年110万円の基礎控除(非課税枠)が設定されています。贈与税は、課税価格から基礎控除額110万円を差し引いた残りの金額(基礎控除後の課税価格)に対して課税されるのです。

なお、課税価格から110万円を引いた結果が、0円以下になれば、贈与税は課税されず、申告の必要もありません。

【例】

Aさんはある年に父と母から100万円ずつの贈与を受けました。

- 課税価格200万円-基礎控除110万円=90万円

となるため、Aさんは90万円について、贈与税の申告・納税をおこなう義務があります。

一方、Bさんは、父から100万円の贈与を受け、その年にBさんが受けた贈与はそれだけでした。

- 課税価格100万円-基礎控除110万円=-10万円

となるため、Bさんは贈与税の申告をする必要はありません。

計算式にある税率と控除額は「特例贈与財産」と「一般贈与財産」で異なります。

- 特例贈与財産:18歳※以上の人が父母や祖父母などの直系尊属から贈与された財産

- 一般贈与財産:特例贈与財産に該当しない贈与財産(例:兄弟間や夫婦間で贈与された財産)

※令和4年3月31日以前の贈与については20歳

それぞれの税率と控除額は、以下のとおりです。

| 特例贈与財産 | 一般贈与財産 | ||||

|---|---|---|---|---|---|

| 基礎控除後の課税価格 | 税率 | 控除額 | 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – | 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 | 300万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 | 400万円以下 | 20% | 25万円 |

| 1,000万円以下 | 30% | 90万円 | 600万円以下 | 30% | 65万円 |

| 1,500万円以下 | 40% | 190万円 | 1,000万円以下 | 40% | 125万円 |

| 3,000万円以下 | 45% | 265万円 | 1,500万円以下 | 45% | 175万円 |

| 4,500万円以下 | 50% | 415万円 | 3,000万円以下 | 50% | 250万円 |

| 4,500万円超 | 55% | 640万円 | 3,000万円超 | 55% | 400万円 |

※出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

特例贈与財産の方が一般贈与財産よりも税率が低めに設定されています。

しかし、どちらに該当する場合でも、贈与税の税率は相続税よりも高く設定されています。そのため、生前贈与で相続税対策をするときは贈与税が課税されないようにすることが大切です。

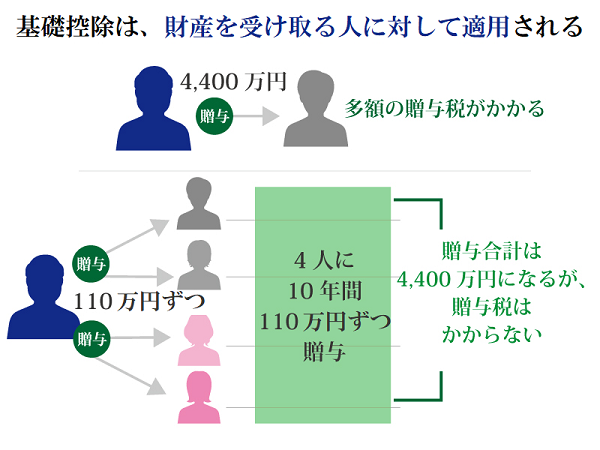

1-2.年間110万円の基礎控除は「受贈者1人あたり」に対して適用

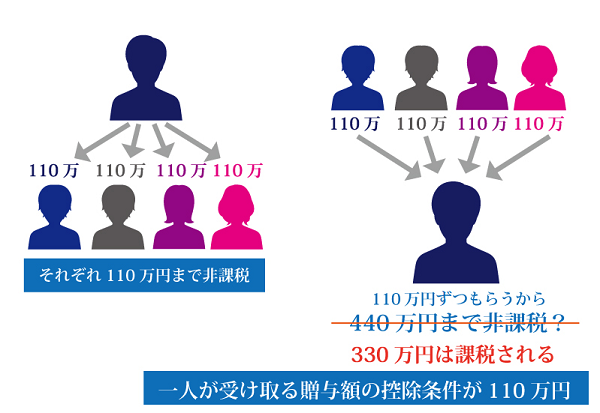

贈与税の年間110万円の基礎控除は、受贈者(財産を受け取る人)1人あたりに対して適用されます。

複数の人から贈与を受けた場合でも、贈与税の基礎控除は受贈者1人あたり年間110万円です。贈与者(贈与した人)ごとに、年間110万円の基礎控除が適用される訳ではないため注意が必要です。

たとえば、4人から110万円ずつ贈与を受けた場合、贈与財産は受贈者1人あたり合計440万円です。

そのため、贈与合計440万円から基礎控除(年間110万円)を引いた330万円が、贈与税の課税対象になります。

贈与税の税率や控除額の計算方法について、詳しくは「贈与税は誰が払う?いくら払う?計算方法・非課税の特例も解説」をご覧ください。

2.暦年贈与が相続税対策に活用される理由

暦年贈与が相続税対策に活用される主な理由は以下のとおりです。

上記について詳しく解説します。

2-1.贈与税を支払うことなく相続財産を減らせる

暦年贈与であれば、受贈者1人あたり年間110万円の財産を非課税で贈与して相続財産を減らすことができます。また、贈与税の基礎控除額を適用できる人数に制限はありません。そのため、複数人に暦年贈与で財産を移転することでより効率的に相続財産を減らすことが可能です。

たとえば、贈与できる人が孫2人と甥1人の計3人である場合、1年間で最大330万円(110万円×3人)の財産を非課税で移転できます。

10年にわたり暦年贈与を継続すれば、非課税で移転できる財産は総額3,300万円にのぼります。

受贈者が複数人いたとしても、各人に贈与された財産が基礎控除額(年間110万円)を下回る場合は、贈与税の申告と納税は不要です。

2-2.財産の所有者が渡す人を指定できる

遺産相続では、亡くなった人が遺言書を残していない場合、法定相続人が遺産分割協議をして遺産の承継方法を決めます。そのため、故人が希望するとおりに財産が引き継がれるとは限りません。

遺言書を作成して、遺産の引き継ぎ方を指定する方法もありますが「不備があり記載内容が無効になった」「遺族に遺言書が発見されなかった」などの理由で実現しない場合もあります。

その点、暦年贈与は財産の所有者が生きているうちに行うため、自身の意思や希望をもとに財産を渡す相手を選ぶことができます。

特定の親族に財産を多く渡せるだけでなく、孫やひ孫、あるいは血縁関係のない第三者など、通常は法定相続人にならない人物に贈与することも可能です。

「献身的に介護をしてくれた息子の嫁にも財産を渡したい」「かわいい孫にも財産をあげたい」などの希望がある際も、暦年贈与は役立つでしょう。

3.税制改正により生前贈与加算の対象期間が延長

相続が開始される前の一定期間内に贈与された財産は「生前贈与加算」の対象となり、相続税の課税対象となる場合があります。

暦年贈与を用いて生前に財産を減らしたとしても、贈与財産が生前贈与加算の対象になる場合、相続税の負担が期待したとおりに軽減されないことがあります。

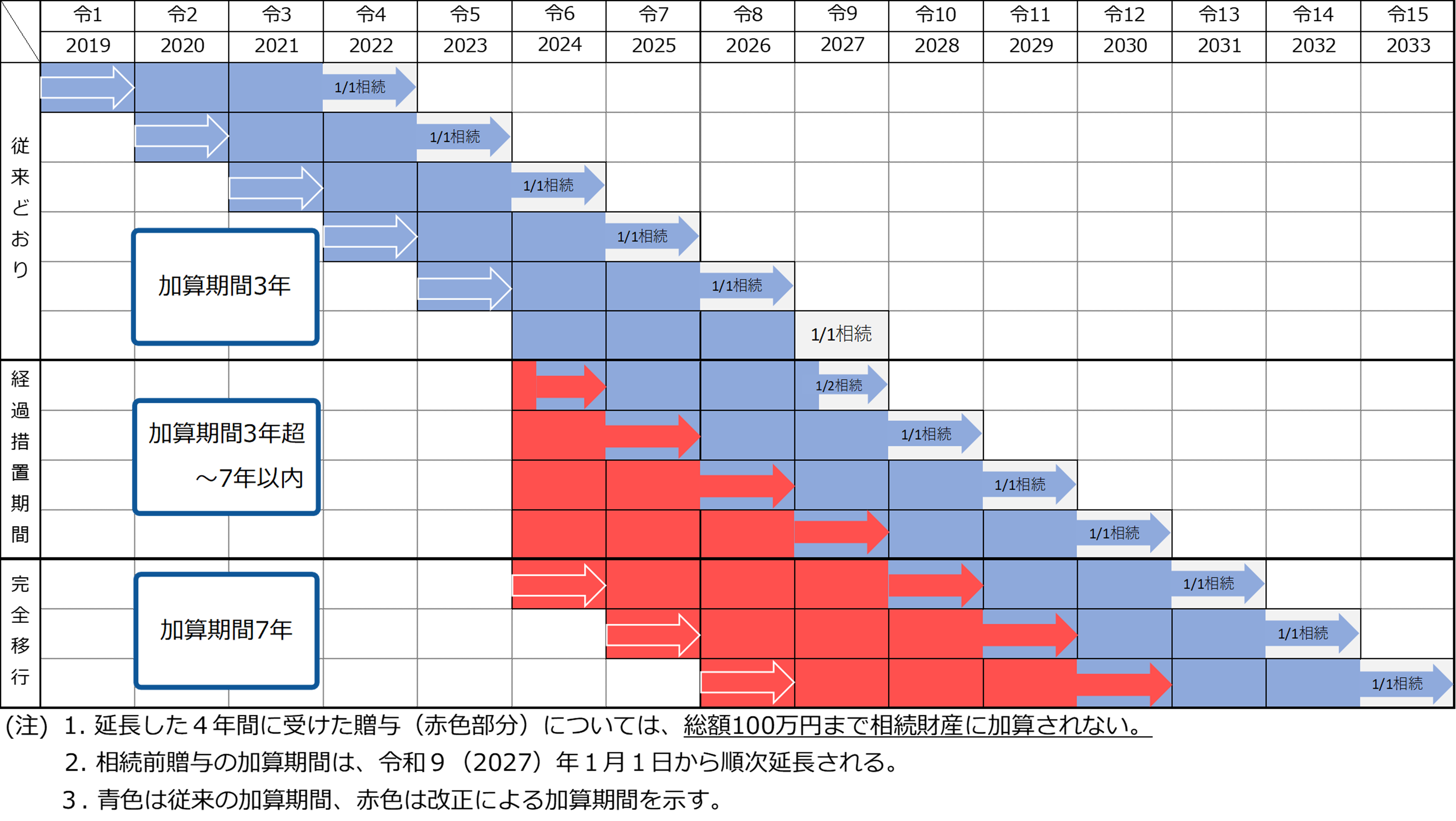

また、令和5年度税制改正により、暦年贈与に係る生前贈与加算の加算期間が見直しされました。

令和6年1月1日以降に行われる贈与から、生前贈与加算の加算期間が、相続発生前「3年以内」から「7年以内」に段階的に延長されます。

3-1.相続開始前の一定期間内に贈与された財産は相続税の課税対象になる

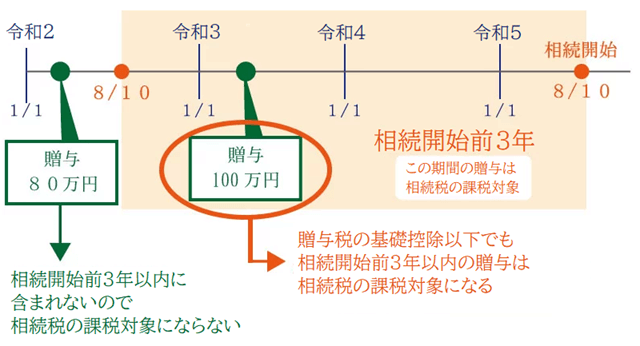

贈与者の相続発生に伴い財産を相続・遺贈で取得した人が、相続開始前の一定期間に贈与された財産は生前贈与加算の対象です。

生前贈与加算の対象となる贈与財産がある場合は、それを相続財産に持ち戻したうえで相続税額を計算します。

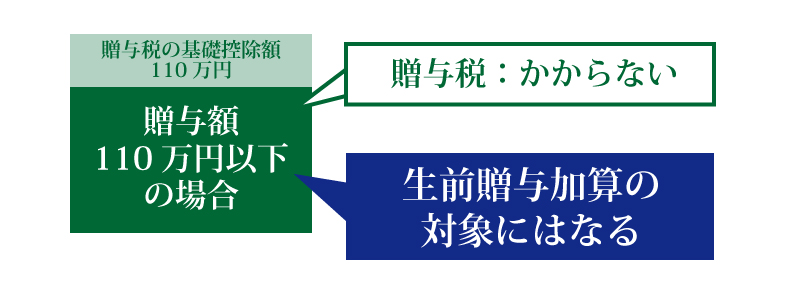

贈与税が課税されない年間110万円以下の暦年贈与で贈与された財産も、生前贈与加算の対象です。

つまり、財産を贈与されたときに贈与税がかからなくても、その贈与財産が生前贈与加算の対象になれば相続税がかかる可能性があるのです。

生前贈与加算について、詳しくは「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」をご覧ください。

3-2.改正後は生前贈与加算の期間が3年から7年へと随時延長に

令和5年12月31日までに行われる贈与の場合は、贈与者の相続発生前3年以内に受けた贈与財産が、生前贈与加算の対象になる決まりでした。

しかし、令和6年1月1日以降に行われる贈与については、生前贈与加算の対象になる生前贈与の期間が相続発生前の7年以内に随時延長されます。

この改正には経過措置が設けられているため、令和6年1月1日以降の贈与では「贈与時期」と「贈与者の相続開始時期」によって、生前贈与加算の対象となる期間が変動します。

延長された4年間に受けた贈与(イラスト赤色部分)は、総額100万円まで生前贈与加算の対象に含めません。

これは、過去に受けた贈与の記録・管理の負担を軽減するための措置です。

令和5年度税制改正のポイントについて、詳しくは「【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し」をご覧ください。

4.【要注意】生前贈与加算でよくあるトラブル

暦年贈与では、毎年1月から12月の間に受け取った財産の合計額が110万円以下であれば、贈与税の基礎控除によって贈与税がかからないことになります。

しかし「暦年贈与だから年間110万円までの贈与は問題ないだろう」と安易に判断してしまうと、多額の贈与税や相続税が課税されることがあるので注意しましょう。

この章では、暦年贈与を行う場合の注意点を2つご紹介します。

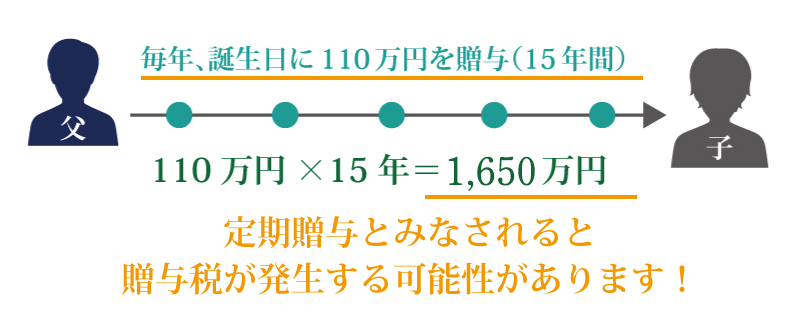

4-1.定期贈与とみなされると多額の贈与税が課税される

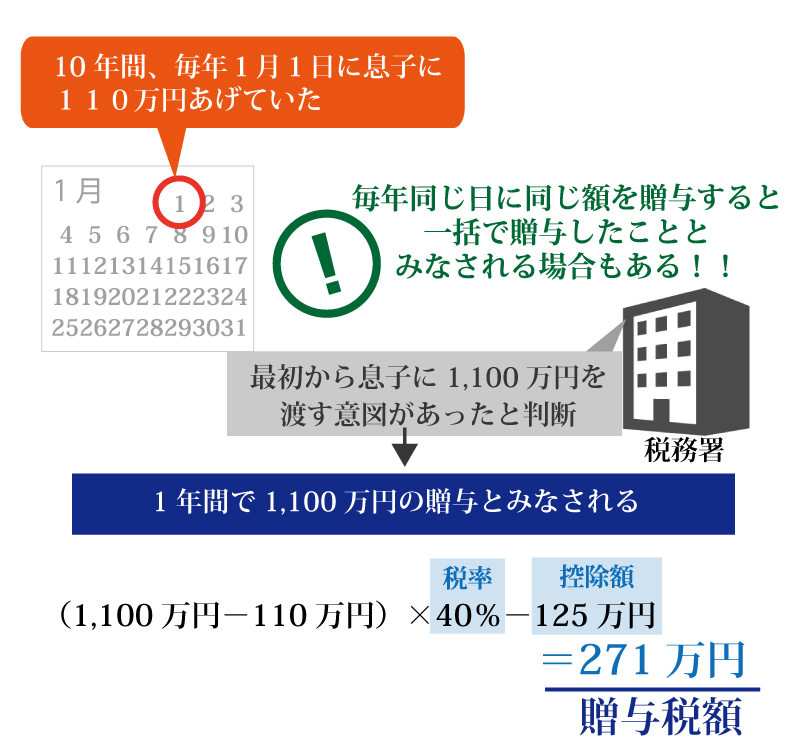

定期贈与とは、簡単にいえば一定期間、一定の財産を贈与することです。定期贈与とみなされると、贈与された財産の総額から基礎控除額110万円を差し引いた残りのすべてが贈与税の課税対象となります。

たとえば、10年間にわたって毎年1月1日に未成年の息子に対して親が110万円をあげていたとしましょう。 贈与財産の合計は1,100万円ですが、年間の贈与財産の合計額は、贈与税の基礎控除(年間110万円)の範囲内であるため、本来は暦年贈与として贈与税は非課税となるはずです。

しかし、税務調査によって「親は最初から息子に対して1,100万円を渡す意図があったため、これは定期贈与にあたる」と判断されてしまいます。

その結果「贈与財産の合計1,100万円−基礎控除額110万円=990万円」贈与税が課税され、息子に多額の税負担が生じる結果となりました。

定期贈与と見なされたことで生じた贈与税額を差し引くと、息子に渡すことができる財産の合計額は「1,100万円-271万円=829万円」となり、当初の想定よりもかなり少なくなってしまいます。

暦年贈与のつもりで、毎年同じ時期に・同じ金額を・同じ人に贈与している場合は、税務署から「定期贈与」と判断され、高額な贈与税が課せられてしまうかもしれません。

4-2.名義預金は暦年贈与が成立しない

名義預金とは、口座にあるお金の所有者と口座の名義人が異なる預金のことです。たとえば、名義人が孫であり、実質的な所有者が祖父である預金口座は名義預金となります。

暦年贈与で相続税対策をする場合、贈与契約そのものが成立していることが前提となります。

贈与契約は、「あげます・もらいます」という、贈与者と受贈者の双方の合意があってはじめて成立します(民法第549条)。

贈与者が振込先の預金口座を管理しており、口座の名義人が振込の事実を把握していない場合、贈与そのものが成立しません。

そのため、名義預金に振り込まれたお金は贈与者のものであるとして相続発生時に相続税が課税されます。

たとえば、父親が10年間にわたり子供名義の銀行口座に毎年お金を振り込んでいたとしましょう。1年あたりの贈与額は、贈与税が課税されないように基礎控除額と同じ110万円としていました。

しかし、実際には父親が子供名義の銀行口座を管理していて、なおかつ子供はその存在を知りませんでした。

この場合、贈与に用いられていた銀行口座は名義預金となり、計1,100万円は父親が所有する財産として相続税の課税対象となります。

名義預金について、詳しくは「「名義預金」とは?相続税がかかる判定基準や対策を解説」をご覧ください。

5.暦年贈与の活用が向いているケース

暦年贈与には生前贈与加算というルールがあるため、誰にでもおすすめできる贈与方法ではありません。

直系血族間の贈与においては、暦年贈与ではなく、相続時精算課税制度を選択したほうがよいケースもあります(詳細は後述します)。

この章では、暦年贈与の活用が向いているケースをご紹介します。

5-1.相続開始まで時間に余裕がある

暦年贈与の活用が向いているのは、贈与者の年齢が若く、相続開始まで時間に余裕があるケースです。

令和5年度税制改正により、暦年贈与の生前贈与加算の加算期間が「7年」に延長されました。しかし、その一方で生前贈与加算の対象期間よりも前に贈与された財産は、相続税の課税対象になりません。

また、暦年贈与をする期間が長ければ長いほど相続財産が減り、相続税の負担を軽減する効果を高められる可能性があります。

そのため、贈与者の相続開始まで最低でも3~7年以上あると想定されるケースであれば、暦年贈与を活用してもよいでしょう。

5-2.贈与する相手が多い

暦年贈与をする人の数や贈与の総額に制限はありません。贈与できる相手が多い場合は、暦年贈与の活用を検討するとよいでしょう。

もちろん、贈与者の相続開始までに時間に余裕があることが前提となりますが、贈与する相手が多ければ多いほど、多額の財産を贈与できます。

たとえば、4,400万円の財産を1人の人に一度に贈与してしまうと、多額の贈与税がかかります。

しかし、同額の贈与でも4人に対して10年間に分けて贈与を続ければ、贈与税を無税にできます。

5-3.孫など法定相続人ではない人に財産を残したい場合

孫や内縁の妻などそのままでは法定相続人とならない人に財産を残したい場合も、暦年贈与の活用が向いている可能性があります。

暦年贈与によって財産を取得した人は、贈与者の相続発生時に財産を相続・遺贈(遺言により法定相続人ではない人に財産を贈ること)によって取得しなければ生前贈与加算の対象にならないからです。

そのため、贈与者の相続発生時に財産を取得する予定がない人物に対して相続開始前3~7年以内に暦年贈与をしても、贈与財産は相続税の課税対象にはなりません。

ただし、以下のような人物は贈与者の相続発生時に財産を取得するため、生前贈与加算の対象となる点にご注意ください。

- 代襲相続人となる孫

- 養子縁組をした孫

- 遺言書で遺贈される孫

- 死亡保険金の受取人である孫

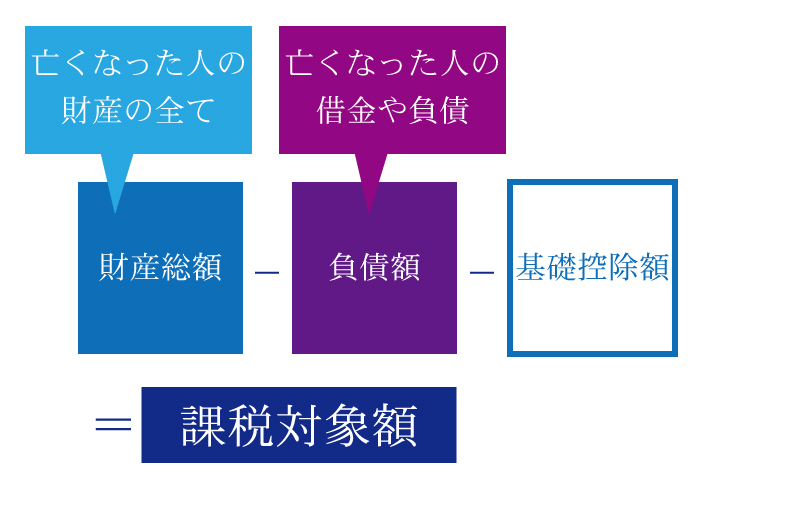

5-4.贈与財産と相続財産の総額が相続税の基礎控除以下

暦年贈与の活用が向いているのは、「暦年贈与における贈与財産」と「贈与者の相続発生時に想定される相続財産」の総額が、相続税の基礎控除以下であるケースです。

相続税が課税されるのは、基礎控除【3,000万円+(600万円×法定相続人の人数)】を差し引いた後の価額です。

つまり、「暦年贈与の贈与財産」と「想定される相続財産」の総額が、相続税の基礎控除以下であれば、生前贈与加算の対象になったとしても、相続税は課税されません。

6. 暦年贈与の流れと手続き

暦年贈与は以下の流れで進めるとよいでしょう。

手順を1つずつご紹介します。

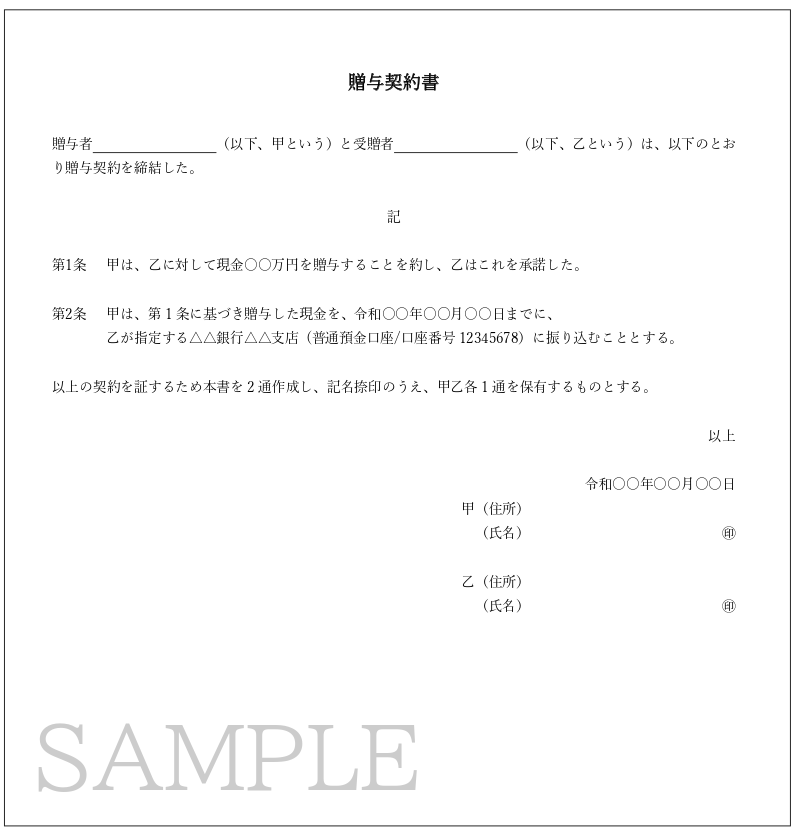

6-1.ステップ1:贈与契約書を作成する

暦年贈与を行う際には、まず「贈与契約書」を作成しましょう。贈与契約書は、財産を贈る側(贈与者)と受け取る側(受贈者)の間で合意した贈与の内容を記載する書類のことです。

贈与契約は口頭でも成立しますが、当事者間で言った言わないのトラブルが生じてしまうかもしれません。また、税務調査の際に贈与の事実を証明できず否認されるリスクも高めます。

そのため、贈与をする際は贈与契約書に内容を詳細に記載し、贈与者と受贈者の双方が署名・押印をして書面による証拠を残しておくことが大切です。

贈与契約書には主に以下の項目を記載します。

- いつ贈与するのか(贈与契約締結日や贈与履行日)

- 誰が贈与するのか(贈与者の住所と氏名)

- 誰が贈与されるのか(受贈者の住所と氏名)

- 何を贈与するのか(贈与財産に関する情報)

- どうやって贈与するのか(贈与する方法)

上記の項目が記載された契約書を2通作成し、贈与者と受贈者のそれぞれが1通ずつ保管しておきましょう。

贈与契約書の作成方法について詳しくは下記の記事で解説していますのであわせてご覧ください。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

6-2.ステップ2:資金の受け渡しをする

贈与契約書の作成が完了したら、実際に資金の受け渡しを行います。贈与する財産が現金の場合には、銀行振込を利用して記録を残すことが重要です。

いつ、誰が、いくら渡したのかが明確になり、親族間でトラブルが生じたときや税務調査に入られた際などに贈与の事実や内容をさらに証明しやすくなります。

ただし、銀行振込を利用した場合でも「名義預金」とみなされると、贈与が認められず財産が相続税の対象となる点には注意が必要です。

6-3.ステップ3:必要に応じて贈与税の申告をする

1年間で贈与された財産が基礎控除額110万円を超える場合や、後述する贈与税の特例を利用する場合、受贈者は贈与税の申告をする必要があります。

申告期間は、贈与を受けた翌年の2月1日〜3月15日です。贈与税の納付期限は申告期間の終了日と同じ3月15日となります。

申告先は受贈者が住んでいる住所を管轄する税務署です。申告の際は、贈与税申告書を作成し、必要に応じて本人確認書類(マイナンバーカード、運転免許証など)や受贈者の戸籍謄本などを添付して提出します。

申告書類の提出方法は、以下のとおりです。

- 税務署の窓口に直接持参して提出する

- 税務署へ郵送して提出する

- e-Tax(国税庁の電子申告システム)を使ってオンラインで提出する

贈与税申告書の作成方法や提出方法などについては、以下の記事で詳しく解説していますのでご覧ください。

(参考)自分で出来る?贈与税申告書の作成・提出方法をすべて解説!

7.暦年贈与による相続税対策を成功させるポイント

贈与税の基礎控除を上手に活用して暦年贈与を行うためには、税務署に「定期贈与」や「名義預金」とみなされないような工夫が必要です。

この章では、暦年贈与を無駄にしないための7つの対策をご紹介します。

7-1. 贈与契約書は必ず作成する

暦年贈与をする際は、贈与契約書を必ず作成しましょう。

贈与契約書を作成することで、客観的に「贈与者と受贈者の合意の下で贈与契約が成立した」と証明できます。作成の際は、以下のフォーマットを参考にするとよいでしょう。

贈与契約書を作成する際は、証拠としての信頼性を高めるために、贈与者と受贈者の自筆による署名と、実印の押印をするとよいでしょう。また、公証役場で「確定日付」を取得するのも有効です。

7-1-1.作成時は自署と実印での捺印をする

贈与契約書を作成する際は、贈与者と受贈者それぞれが署名するだけでなく、必ず押印をしましょう。

民事訴訟法第228条では「私文書は、本人又はその代理人の署名又は押印があるときは、真正に成立したものと推定する」と定められています。つまり、贈与契約書に署名と押印があると、本人によって作成されたものであるとみなされるということです。

本人の押印がある贈与契約書を作成することで、トラブルが発生したときや税務調査に入られたときに贈与があった事実や内容を証明しやすくなります。

また、押印の際は実印を使用するとよいでしょう。実印とは、住民登録をしている市役所や区役所、町役場で登録された印鑑のことです。

契約書に押す印鑑は認印でもかまいませんが、偽造される可能性が低い実印を使用することで、贈与契約書の信頼性が高まり、より強力な証拠となります。

さらに、贈与契約書に各人の印鑑証明書を添付しておくと安心です。

7-1-2.公証人役場での確定日付を取得するのが望ましい

確定日付は、その日に書類が確実に存在したことを公的に証明するものです。

確定日付を取得することで、第三者である公証人による証明が得られるため、贈与契約書の信用性をより高めることができ、税務調査時の証拠としてより効果的となります。

7-2.銀行口座への送金で贈与の証拠を残す

暦年贈与をする際は、現金を手渡しするのではなく、送金の記録が残る銀行口座への振込で贈与しましょう。

贈与契約書を作成すれば贈与を行った証明にはなりますが、振込をすると実際に送金された記録が通帳に記載されるため、より確かな証拠になります。

契約書の作成や振込の手間を省きたい場合は、信託銀行が提供する「暦年贈与信託」を利用するのも1つの方法です。

銀行から送られた贈与契約書に署名捺印して返送すれば、贈与する人の口座から贈与を受ける人の口座に送金され、簡単に暦年贈与ができます。

手数料は無料で、少ないリスクで確実に贈与を行いたい場合に便利な商品です。主要な信託銀行には次のような暦年贈与信託があります。

- 三菱UFJ信託銀行:暦年贈与信託 おくるしあわせ

- 三井住友信託銀行:暦年贈与サポート信託

- みずほ信託銀行:暦年贈与型信託 想いの贈りもの

7-3.受贈者もきちんと贈与を認識しておく

暦年贈与をする際は、受贈者も「贈与を受けた」という認識を持っておかなければなりません。

受贈者に「贈与された」という認識がない場合は、贈与者が家族の名義でお金を貯めていた「名義預金」と判断され、後々相続税の課税対象になる可能性もあります。

特に子供の名義の預金口座に親がお金を振り込んでいて、子供はそのことを知らなかったというケースで問題となりやすいので注意が必要です。

贈与契約書を作成するときに、受贈者に必ず立ち会ってもらうとよいでしょう。

7-4.受贈者の預金通帳の印鑑は本人のものを用意する

暦年贈与をする際に、受贈者の銀行口座を開設するケースもあるかと思います。

この場合は、必ず受贈者の預金通帳の印鑑は受贈者本人のものを用意してください。贈与者と同じ印鑑を使用すると、名義預金とみなされる可能性があります。

7-5.受贈者の銀行口座は本人が管理する

暦年贈与をした後は、受贈者の銀行口座は受贈者本人が管理をしましょう。

贈与者がいつでも受贈者の預金からお金を引き出せる状態では、実質的に名義預金とみなされるケースもあります。

受贈者本人が印鑑・通帳・キャッシュカードを管理して、自由に預金を引き出せるようにしておくと良いでしょう。

7-6.贈与する金額や時期を変える

同じ受贈者への暦年贈与を数年繰り返す可能性がある場合は、贈与する金額や時期を変えましょう。

たとえば…

- 1月1日に110万円を贈与

- 翌年の12月に90万円を贈与

- 翌々年の5月に115万円を贈与(あえて申告)

このように贈与する金額や時期を変えれば、連年贈与とみなされる可能性が低くなります。

8.暦年贈与と併用できる贈与税の特例

一定の金額までの贈与について、要件を満たせば贈与税が非課税になる制度や特例があります。

贈与税の非課税特例 ※詳細は各項目をクリックしてください

- 贈与税の配偶者控除(おしどり贈与) »

婚姻期間が20年以上の夫婦の間で、居住用不動産やその取得資金の贈与があった場合に最大2,000万円まで贈与税が非課税になる制度 - 住宅取得等資金の非課税の特例 »

親や祖父母などから住宅取得資金の贈与を受けた場合に最大1,000万円まで贈与税が非課税になる特例 - 教育資金の一括贈与 »

30歳未満の子または孫が、直系尊属から教育資金の一括贈与を受けた際に最大1,500万円まで贈与税が非課税になる特例 - 結婚・子育て資金の一括贈与 »

直系尊属から結婚・子育て資金の贈与を受けた場合に、最大1,000万円まで贈与税が非課税になる特例

これらの非課税制度や特例は、暦年贈与の基礎控除(年間110万円)と併用できるため、贈与目的や要件を満たすならば、節税の範囲が広がります。

また、贈与税の配偶者控除と住宅取得等資金の非課税の特例を適用して贈与した部分は生前贈与加算の対象になりません。

詳しくは「生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説」や「【生前贈与で相続税を減らそう】やり方や注意点を税理士が解説」で解説しておりますので、あわせてご覧ください。

9.暦年贈与ではなく「相続時精算課税」を適用するのも1つの方法

贈与税の課税方式は、暦年課税の他にも「相続時精算課税」があります。

贈与者と受贈者の関係性や、贈与財産の価額によっては、相続時精算課税制度を適用したほうがよい場合もあります。

9-1.相続時精算課税制度を活用するのがよい人の例

令和6年1月1日以降に相続時精算課税制度を選択したほうがよい人の特徴は以下のとおりです。

相続時精算課税制度を使ったほうが良い人

- 贈与者の相続開始まで時間がない

- 子供や孫にまとまった財産を贈与したい

- 値上がりが予想される財産がある

- 想定される相続税の税率が20%を超える など

相続時精算課税制度は2,500万円の特別控除と1年あたり110万円の基礎控除を超えるまで無税で贈与できるため、相続開始までに残された時間が少ない方やまとまった財産を贈与したい方は活用を検討するとよいでしょう。

また、贈与された時点における財産の評価額が相続財産に足し戻されます。

そのため、不動産や株式など将来的に値上がりが期待できる財産を贈与するときは、相続時精算課税制度を利用するのも1つの方法です。

加えて、この制度で贈与された財産が贈与税の課税対象になる場合、税率は一律20%です。

保有財産が多く、相続税の税率が30%や40%など高くなると見込まれる場合は、相続時精算課税制度を用いて生前贈与し、20%の税率で計算される贈与税を納めたほうが、総合的に税負担を抑えられる可能性があります。

9-2.暦年贈与と相続時精算課税制度は併用できない

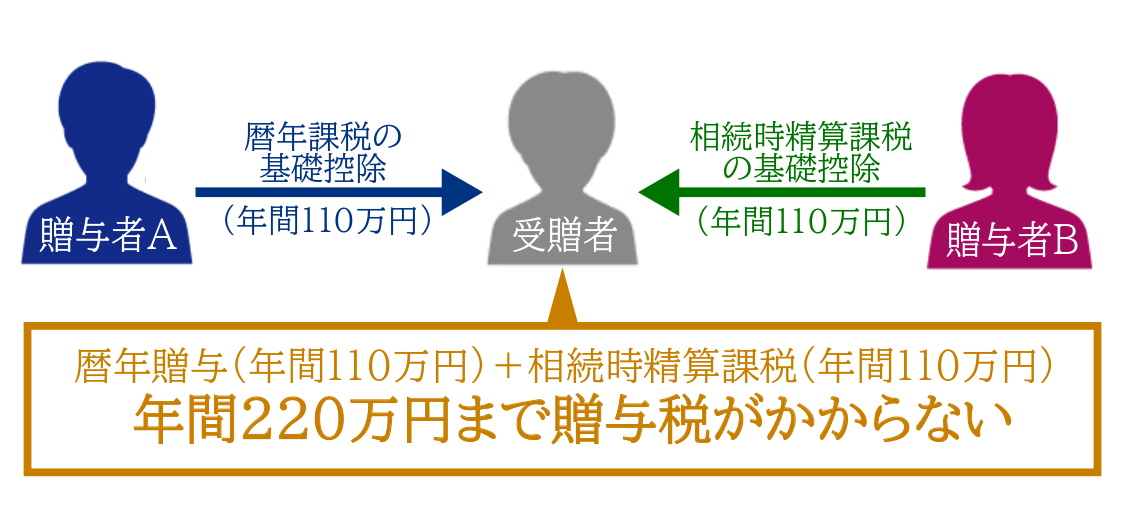

相続時精算課税制度を選択した場合、特定贈与者からの贈与において暦年贈与には戻れなくなります。

そのため、同じ贈与者からの贈与において、暦年贈与と相続時精算課税制度は併用できません。しかし、贈与者が異なるのであれば、暦年贈与と相続時精算課税制度は併用できます。

そのため、令和6年1月1日以降に以下のような併用をすれば、年間220万円までは贈与税はかかりません。

ただし、異なる贈与者で「暦年贈与+暦年贈与」や「相続時精算課税+相続時精算課税」といった併用の場合、基礎控除の考え方は「受贈者1人あたり年間110万円」ですので、混同されないようご注意ください。

詳しくは「複数の人から贈与を受けたら贈与税はいくら?暦年課税・相続時精算課税の計算方法」をご覧ください。

相続時精算課税制度について、詳しくは「【相続時精算課税制度とは】メリット&デメリット、手続きまで解説」をご覧ください。

10.暦年贈与に関してよくある質問

最後に暦年贈与に関するよくある質問とそれに対する回答をご紹介します。

10-1.贈与されたとき、確定申告は必要か?

贈与を受けた場合、基本的に確定申告をする必要はありません。確定申告は、1年間の所得金額とそれに課税される所得税を申告・納税する手続きであり、財産を贈与されたときに行うものではないためです。

一方、暦年贈与で1年間に贈与を受けた財産の合計が110万円を超える場合は、贈与税の申告が必要です。申告の際は、贈与を受けた年の翌年2月1日〜3月15日までに所轄の税務署へ申告書を提出します。

1年間に贈与された財産の合計が110万円以下であれば、贈与税の申告も不要です。また、贈与税の申告が必要になるのは贈与を受けた側のみで、贈与した側に申告義務はありません。

10-2.未成年に生前贈与したい場合はどうする?

財産の贈与に年齢制限はないため、未成年に対しても贈与は可能です。ただし、未成年者は「制限行為能力者」のため、贈与を始めとした法律行為を行う場合は、法定代理人(通常は親権者)の同意が必要です。

法定代理人の同意を得ることなく未成年者が財産を贈与された場合、法定代理人はその贈与契約を取り消すことができます。

未成年者に生前贈与をする場合も、贈与契約書を作成することをおすすめします。

贈与者、受贈者である未成年者に加え、親権者の署名と捺印もある贈与契約書を作成することで、親権者も同意のうえで贈与が行われたことを客観的に証明できます。

未成年者に対する贈与契約書の作成方法などについては以下の記事で詳しく解説していますので、あわせてご覧ください。

(参考)未成年者に対する贈与契約書の作成方法。関係のある民法や注意点

11.暦年贈与を効果的に活用したいときは相続税専門の税理士に相談を

暦年贈与は、贈与税の暦年課税の仕組みを利用した贈与の方法です。 暦年贈与を正しく活用すれば、贈与税を負担することなく財産を移すことができ、将来の相続税の節税対策になります。

しかし、暦年贈与には生前贈与加算というルールがある上に、定期贈与や名義預金とみなされるリスクもあります。

また、贈与者と受贈者の関係性・贈与目的・贈与財産の内容によっては、暦年贈与と非課税特例の併用や、相続時精算課税制度を選択した方が良いケースもあります。

相続税対策を検討する際は、相続税専門の税理士に相談し、自身の状況に応じた方法を選択することが大切です。

税理士法人チェスターは、相続税と贈与税を専門とする税理士事務所です。相続税の申告業務や申告書類の作成だけでなく生前贈与に関するご相談も承っております。

生前からできる相続税対策として、暦年贈与をお考えの方は、ぜひ一度ご相談ください。

【公式】税理士法人チェスター「生前対策プラン」

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編