養子縁組が相続に与える影響│相続順位・実子との違いも解説

養子縁組は、相続対策に活用できる制度の1つです。養子縁組をして実子と同じ扱いの養子を取ることで、相続税の節税効果が期待できるだけでなく、本来であれば法定相続人にはなれない人に遺産を相続することも可能になるためです。

ただし、養子縁組が必ずしも相続対策に効果的とは限りません。遺族のトラブルに発展したり相続税の負担が増えたりすることもあるため、メリットだけでなくデメリットも踏まえて慎重に判断することが大切です。

今回は、養子縁組の仕組みやメリット、デメリット、相続対策に有効な理由など相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.養子縁組とは?普通養子縁組と特別養子縁組の違い

養子縁組とは、本来親子関係のない人と、法律上において親子関係を生じさせる手続きをいいます。 この養子縁組には「普通養子縁組」と「特別養子縁組」の二つがあり、普段、養子と呼ばれているものは「普通養子縁組」のことを指すのが一般的です。

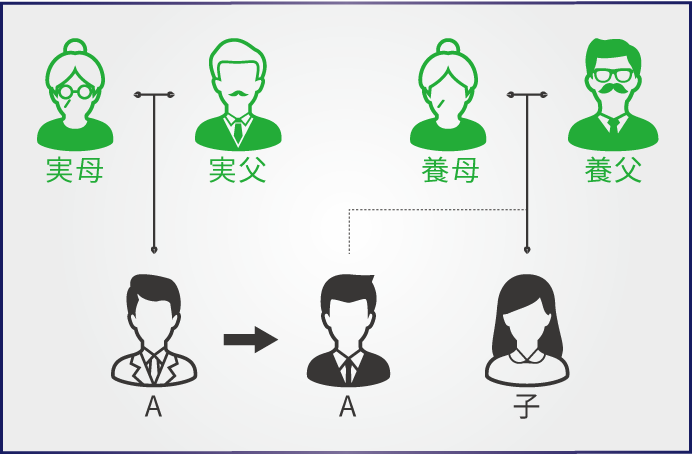

養子は養子縁組をした日から、実子と同じ法定相続人になります。 つまり、養父母に実子がいた場合においても、養子と実子は同じ権利を持つことになります。

下記図でいうと、養父母に相続が発生した場合に、子と養子Aは同じ権利を持つことになります。

では、「普通養子」と「特別養子」についてどのような違いあるのかを見てみましょう。

1-1.普通養子縁組

「普通養子縁組」では、養子先に行っても実父母との間の親子関係は継続します。 つまり、相続の際には、実父母の相続も、養父母からの相続も、両方を受ける権利があります。 上図の場合、養子Aは実父母の相続も、養父母の相続もどちらも相続人として財産を取得する権利があります。

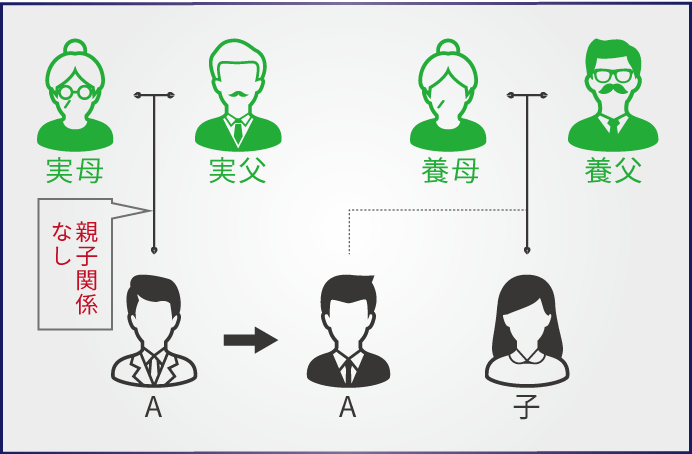

1-2.特別養子縁組

「特別養子縁組」は、実親との親子関係を断ち切って養父母の養子になる制度です。 つまり、実父母に相続が発生した場合には、相続する権利がないことになります。

上図の場合、養子Aは養父母の相続では相続人として財産を取得する権利がありますが、実父母の相続人としての権利は喪失します。

2.養子縁組をすると遺産相続はどう変わる?

民法では、亡くなった人の財産を相続する権利がある「法定相続人」や、遺産の相続割合である「法定相続分」が決められています。 ここでは、法定相続人と法定相続分の決まり方や、養子縁組をしたときに起こる変化をみていきましょう。

2-1.法定相続人と法定相続分の基礎知識

亡くなった人の配偶者は、常に法定相続人となります。配偶者以外の親族は、以下の順位にしたがって法定相続人が決まります。

- 常に相続人:被相続人の配偶者

- 第1順位:被相続人の子

- 第2順位:被相続人の直系尊属(父母・祖父母など)

- 第3順位:被相続人の兄弟姉妹

たとえば、被相続人に配偶者、子供、父母、弟がいた場合、遺産を相続するのは配偶者と第1順位の子供です。第2順位の父母と第3順位の弟は、遺産を相続できません。

相続が開始された時点で被相続人の子供がすでになくなっていたとき、その子供(被相続人から見た孫)に遺産を相続する権利が移ります。これを「代襲相続」といい、代わりに相続する人のことを「代襲相続人」といいます。

また、相続の開始時点で法定相続人である兄弟姉妹が亡くなっていたときも、代襲相続によって甥や姪が遺産を相続することが可能です。 法定相続分については、誰が遺産を相続するかで決まります。相続人に配偶者が含まれるときの法定相続分は、以下のとおりです。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者+子供 | 配偶者:2分の1 子供:2分の1 |

| 配偶者+被相続人の直系尊属(父母・祖父母など) | 配偶者:3分の2 直系尊属:3分の1 |

| 配偶者+被相続人の兄弟姉妹 | 配偶者:4分の3 子供:4分の1 |

同じ順位に該当する人がいるときは、原則として均等に分けます。

2-2.養子がいる場合の法定相続人と法定相続分

孫や子供の配偶者などと養子縁組をしたとき、養子となった人は実子と同じ扱いとなります。

たとえば、被相続人が亡くなったとき、配偶者と実の子供2人、養子1人の合計4人が遺産を相続するとしましょう。法定相続分は、配偶者が2分の1、子供が2分の1です。 子供は実子2人と養子1人の計3人であるため、1人あたりの取り分は1/2÷3=1/6となります。

また、被相続人に実子がいなくても、養子がいるのであれば、父母や祖父母、兄弟姉妹は法定相続人になりません。

3.養子縁組で相続税の節税ができる理由

養子縁組をすると相続税の節税効果が期待できるのは「相続税の基礎控除額」や「生命保険の死亡保険金・死亡退職金の非課税限度額」が増えることがあるためです。 ここでは、養子縁組をすると相続税を節税できる可能性がある理由をみていきましょう。

3-1.相続税の基礎控除額が増える

相続税は、相続したすべての財産に課せられるわけではありません。遺産の総額(各相続人の課税価格の合計額)から、相続税の基礎控除額を差し引いた残りが相続税の課税対象となるためです。 遺産総額は、相続人が相続したプラスの財産(現金や不動産など)からマイナスの遺産(借入金や未払金)を引いた金額です。遺産総額が、基礎控除額を下回る場合、相続税はかからず申告も不要となります。 基礎控除額の計算式は、以下のとおりです。

- 基礎控除額:3,000万円+(600万円×法定相続人の数)

たとえば、法定相続人が配偶者と実子2人の計3人である場合、相続税の基礎控除額は「3,000万円+(600万円×3人)=4,800万円」です。

養子を迎えて法定相続人が合計4人になると、基礎控除額は「3,000万円+(600万円×4人)=5,400万円」に増加します。 養子縁組によって法定相続人が増えると相続税の基礎控除額が高くなるため、相続税の負担を軽減できる可能性があります。

相続税の基礎控除額については、以下の記事で詳しく解説していますので、あわせてご覧ください。

(参考)【相続税の基礎控除】計算式・相続税申告の要否・注意点も解説

3-2.生命保険の死亡保険金や死亡退職金の非課税限度額が増える

被相続人が保険料を支払っており、かつ被保険者(保険の対象になる人)である生命保険に加入していた場合、亡くなったときに支払われる死亡保険金は「みなし相続財産」として相続税の課税対象となります。

また、被相続人が亡くなったときに勤め先から支払われた死亡退職金などもみなし相続財産となります。

※被相続人の死亡から3年以内に支給が確定していたものに限る

死亡保険金や死亡退職金などを相続人が受け取った場合、合計受取金額のうち以下の計算式で算出される非課税限度額まで相続税がかかりません。

- 非課税限度額:500万円×法定相続人

たとえば、法定相続人が3人であった場合、非課税限度額は「500万円×3人=1,500万円」です。養子を加えたことで法定相続人が4人に増えると、非課税限度額は「500万円×4人=2,000万円」に増加します。

相続人が死亡保険金や死亡退職金を受け取ったときは、養子縁組によって非課税限度額が増えたことで、相続税の負担が軽減されることがあります。 生命保険の死亡保険金や死亡退職金の非課税限度額について詳しい内容は、下記の記事をご覧ください。

(参考)生命保険で死亡保険金をもらったときの相続税完全ガイド

(参考)遺族が受け取る死亡退職金に相続税がかかる理由と計算方法

3-3.法定相続人として数えることができる養子の数

相続税の基礎控除額や死亡保険金・死亡退職金の非課税限度額を計算する際に含めることができる養子には、以下の制限があります。

- 亡くなった人に実子がいる場合:1人

- 亡くなった人に実子がいない場合:2人

たとえば、被相続人に実子がいない場合、合計4人の人物と養子縁組をしたとしても、相続税の基礎控除額やみなし相続財産の非課税限度額を計算するとき、法定相続人に含まれるのは2人のみとなります。

このような制限が設けられているのは、相続税を節税するためだけに養子縁組を繰り返す人が現れるのを防ぐためと考えられます。

4.養子縁組で相続対策をする3つのメリット

養子縁組で相続対策をするメリットは、以下のとおりです。

- 相続税の節税効果が期待できる

- 相続人の立場を継承できる

- 孫を養子にした場合には相続税を一代飛ばせる

メリットを1つずつみていきましょう。

4-1.相続税の節税効果が期待できる

相続税の基礎控除額やみなし相続財産の非課税限度額は、法定相続人の数が増えるほど非課税となる金額が高くなっていきます。

養子縁組によって相続人の人数が増えると、相続税の基礎控除額やみなし相続財産の非課税限度額が増えることで、相続税の節税効果が期待できます。

ただし、非課税枠の計算時に法定相続人としてカウントできる養子は1人または2人が上限です。また、遺産総額や家族構成によっては、必ずしも養子縁組で相続税の負担が軽減できるとは限りません。

そのため、相続税の負担を軽減する目的で養子縁組を検討するときは、相続税専門の税理士に税額をシミュレーションしてもらって判断すると良いでしょう。

4-2.相続人の立場を継承できる

養子は実子と同じように相続人となりますので、財産を相続させたい場合には、養子にすることが有用です。

つまり、血縁関係がない子供を幼い頃から育てていた場合に、養子縁組をしていなければ相続人の立場がなく、相続が発生しても赤の他人となってしまい財産を取得することはできませんが、養子縁組をしておくことで相続人としての立場を保証してあげることができ、養子としても安心することができます。

4-3.孫を養子にした場合には相続税を一代飛ばせる

養子縁組は孫を対象に行うこともできます。 孫を養子にして財産を相続させた場合、本来であれば自分の子供にいったん相続して、子供が亡くなった時に孫に相続するという過程を飛ばして孫にいきなり財産を相続することができます。

これにより相続を一代飛ばして行うことができるため相続税が有利になることがあります。子と孫で二度相続税を払う分を一度で済ませることができるためです。

ただし、養子となった孫が遺産を相続する場合「2割加算」というルールが適用されるため、基本的に相続税が20%増しとなります。必ず相続税の節税効果があるわけではないため、相続税専門の税理士に相談したうえで、養子縁組をすべきかどうか判断することが大切です。

相続税の20%増しについては、以下の記事で詳しく解説していますので、あわせてご覧ください。

5.養子縁組で相続対策をするデメリット・注意点

養子縁組での相続対策には、以下のようなデメリットと注意点があります。

- 相続争いの可能性が高まる

- かえって相続税の負担が増えてしまう可能性がある

- 孫を養子にすると相続税額の2割加算の対象になる可能性がある

- 養子縁組の前に生まれた子供は代襲相続できない

1つずつ解説します。

5-1.相続争いの可能性が高まる

養子も実子と同じ立場の相続人となり遺産分割協議に参加することになります。

そこで実子と養子とで自らの権利を主張し合うことで相続争いに発展する可能性があります。

実子の立場からすると養子がいることで自分の相続分の割合が減ってしまいますので気をよくしないケースもあります。

養子縁組を行う際には養子も法定相続人の1人として相続権を持つことになりますので、特に養子以外にも実子がいる場合には将来の揉め事を防ぐためにも遺言を作成することにより、トラブルを回避しやすくなります。

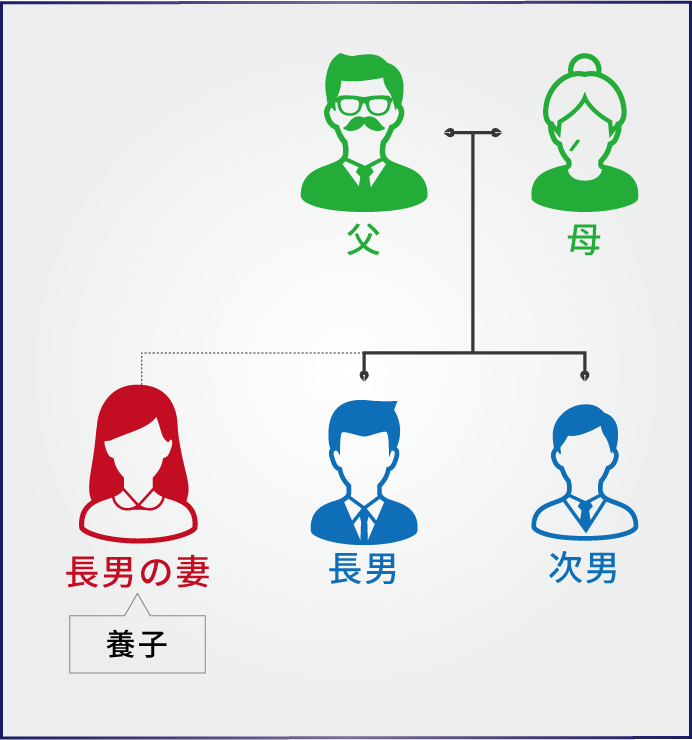

また下記図のような場合にも、相続の際に揉める可能性があります。

長男の妻を養子に入れることにより相続税の総額は少なくなりますが、次男の取得する財産の割合が減ってしまう可能性がありますので、このようなケースも注意が必要です。

5-2.かえって相続税の負担が増えてしまうことも

相続税には配偶者の税額軽減という制度があります。これは夫婦間で財産を相続する場合、配偶者には「1億6,000万円と法定相続分のうちいずれか高い金額」まで相続税が掛からないという特例です。

亡くなった人の配偶者は、配偶者の税額軽減が適用されることで、相続税の負担が大きく軽減されます。一方で、養子縁組をしたことで、配偶者の相続割合が減って他の相続人の相続分が増えると、配偶者の税額軽減による節税効果が薄れてしまい、かえって相続税の負担が増えることがあります。

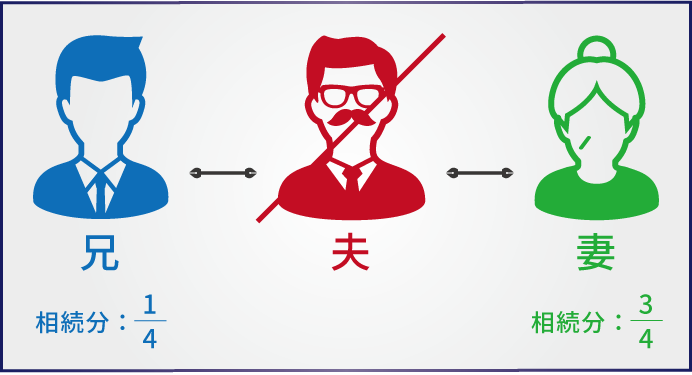

【例】夫Aさんが亡くなったとき、妻Bさんと、夫Aの兄Cさんが4億円の相続財産を相続する場合、養子の有無が相続税の計算にどのように影響するのかをみていきましょう。なお、遺産は法定相続分と同じ割合で相続することとします。

a.養子がいないケース

養子を迎えない場合、夫Aさんが残した4億円の遺産を法定相続分にしたがって分けると、妻Bさんが3/4、兄Cさんが1/4ずつ相続します。 妻Bさんが相続した3億円の遺産は、配偶者の税額軽減が適用されるため、相続税はかかりません。一方で、兄Cさんが相続した1億円は相続税の課税対象になります。相続税額を計算すると、約2,842万円となります。

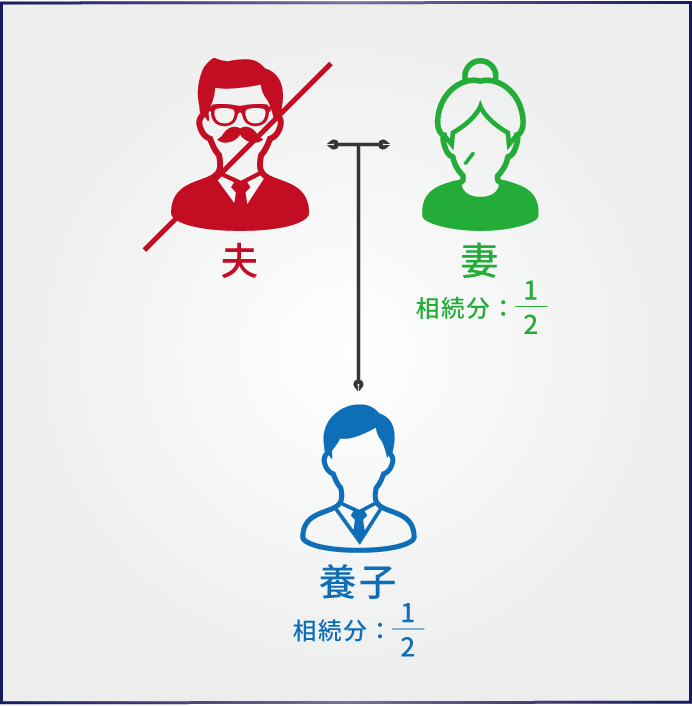

b.養子がいるケース

夫婦が養子縁組をして養子Dさんを迎えた場合、夫Aさんが亡くなったときに遺産を相続するのは妻Bさんと、養子Dさんとなります。兄Cさんは遺産を相続できません。

法定相続分にしたがって分割すると、相続割合は妻Bさん1/2、養子Dさんは1/2となり、それぞれ2億円ずつの遺産を相続します。

妻Bさんが相続した2億円の遺産には、配偶者の税額軽減により相続税がかかりません。一方で、養子Dさんが相続した2億円には相続税がかかります。相続税額を計算すると約5,460万円となり、養子縁組をしなかったときと比較して約2倍の相続税を納めなければならなくなります。

このように、養子縁組によって配偶者の相続分が減ることで、残された家族が負担する相続税額がかえって増えてしまうこともあります。

なお、配偶者の税額軽減について詳しくは、以下の記事で解説していますので、あわせてご確認ください。

(参考)「1億6,000万円までなら配偶者の税額軽減で相続税が無税になる!」

5-3.孫を養子にすると相続税額の2割加算の対象になる可能性がある

亡くなった人の子供や父母など一親等の血族や配偶者ではない人が、相続で財産を取得すると2割加算が適用されます。2割加算の対象となるのは、二親等の血族である兄弟・姉妹や孫、三親等である甥・姪などです。

養子となった人は、実子と同じく一親等の親族となるため、本来であれば2割加算の対象になりません。しかし、被相続人の孫が養子となった場合は、例外として2割加算の対象となります。これは、孫と養子縁組をし、相続税を一代飛ばして節税をしようとする人に対する措置と考えられます。

ただし、被相続人の子供が相続時の開始時点で亡くなっており、養子である孫が代襲相続をするときは、2割加算が適用されません。 相続税の2割加算について詳しくは、以下の記事をご覧ください。

5-4.養子縁組の前に生まれた子供は代襲相続できない

養子縁組をしたあと養子に子供が産まれた場合、その子供(養親の孫)は相続時に代襲相続人になれる可能性があります。養親が亡くなって相続が開始したとき、養子がすでに他界しているのであれば、養親の孫は代襲相続をすることが可能です。

一方で、養子縁組をする前に生まれていた養子の子供は、代襲相続人になれません。 たとえば、養子Aには養子縁組をする前に産まれた長男Bと、養子縁組をしたあとに産まれた次男Cがいるとしましょう。 この場合、養親が亡くなって相続が発生したとき養子Aがすでに他界している場合、養子縁組後に生まれた次男Cは代襲相続をします。しかし、養子縁組前に生まれていた長男Bは代襲相続しません。

6.養子縁組と相続でよくあるQ&A

ここでは、養子縁組を検討されている方からよく質問を受ける事項について、Q&A方式で解説を行っていきます。

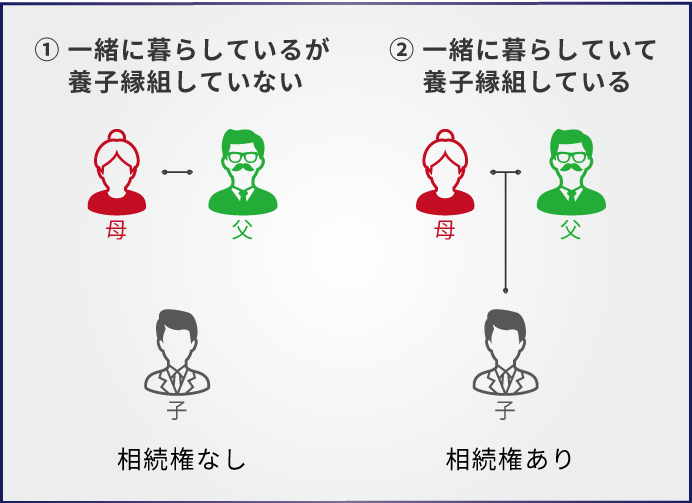

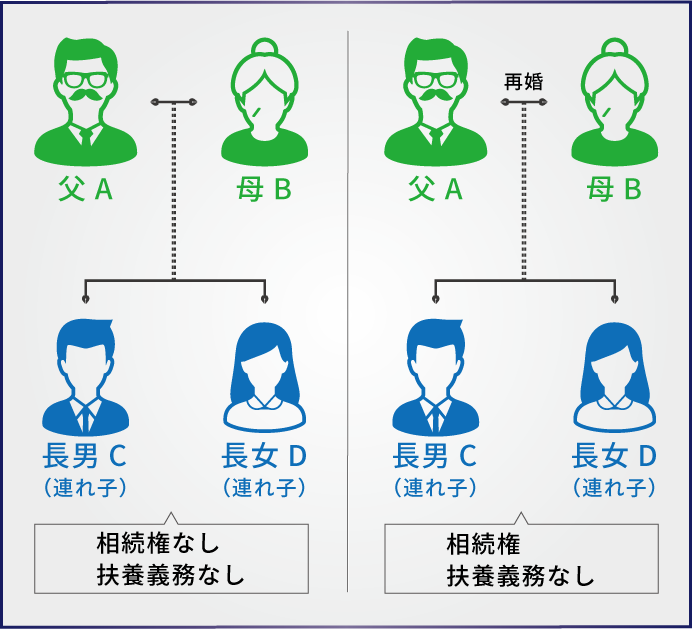

6-1.Q.連れ子がいる場合に養子縁組をしないとどうなりますか。

A.再婚した際に連れ子と養子縁組をしない場合、父Aと長男C、長女Dは親子関係にはなりません。 よく、再婚することにより自動的に長男C、長女Dが、父Aの子供として扱われるのではないかと質問されますが、父Aとの間に親子関係を結ぶためには養子縁組をする必要があります。

つまり養子縁組をしない場合、親子関係がないため、父Aが亡くなった際に長男C、長女Dは、相続する権利はありません。 また、養子縁組をしないと、父Aと長男C、長女Dは赤の他人となるため、扶養義務もないことになります。

6-2.Q.養子縁組を使った相続税対策は税務署に否認されることがあると聞きました。

A.養子縁組を活用した相続対策は比較的安心な相続税対策ですが、税務署も過度に節税を意識したような場合には指摘をしてきます。

例えば相続開始直前に養子縁組をして、実際の相続発生時に養子が何も財産を相続していないような場合相続税逃れを指摘されてしまう可能性があるため、養子にも何か財産を相続してもらうことが望まれます。

6-3.Q.養子縁組の手続きはどのように行うのでしょうか?

A.養子縁組が成立するためには、養親もしくは養子の本籍地の市区町村の戸籍課に養子縁組届を提出することが必要です。

手続きそのものは難しくなく養親と養子の印鑑と戸籍があれば手続きは可能ですが、養子が未成年者の場合には家庭裁判所が発行する養子縁組許可審判書が必要となります。

6-4.Q.養子縁組が相続税対策になることは分かりましたが、実際にそこまでして相続税対策をする人はいるのでしょうか?

A.財産額が大きい資産家ではこの対策をとっている人も多くいます。

例えば財産が5億円で実子が1人の場合の相続税は1億9,000万円ですが、この人が養子縁組により養子を1人増やすと1億5,200万円の相続税となり3,800万円もの相続税の節税効果があります。

特に不動産が多い地主や不動産オーナーは相続税の納税資金に苦しむことが多いため、少しでも相続税負担を減らすために養子縁組を行っていることが多いです。

7.養子縁組による相続対策は相続税専門の税理士に相談を

養子縁組を行う際には将来の相続のことを考えて慎重に検討し、揉め事が起きないように遺言を作成しておくといった準備をしておくことが重要です。

また、養子縁組が相続対策に効果があるかどうかは、遺産の総額や家族構成などによっても異なるため、相続税専門の税理士にも相談して慎重に判断することが重要です。 税理士法人チェスターは相続税のみを専門に取り扱う税理士事務所です。年間の申告件数は3,000件以上、税務調査率は1%という実績があります。

相続税申告に欠かせない土地の評価や二次相続を見越しての申告など、これまで培ってきたノウハウやスキルがありますので、「相続」分野に関しましては実力があります。 相続税に関して何か少しでもご不安な点がある方は、ぜひ一度ご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編