相続税の2割加算とは?対象者は誰?相続税の計算方法や注意点【税理士解説】

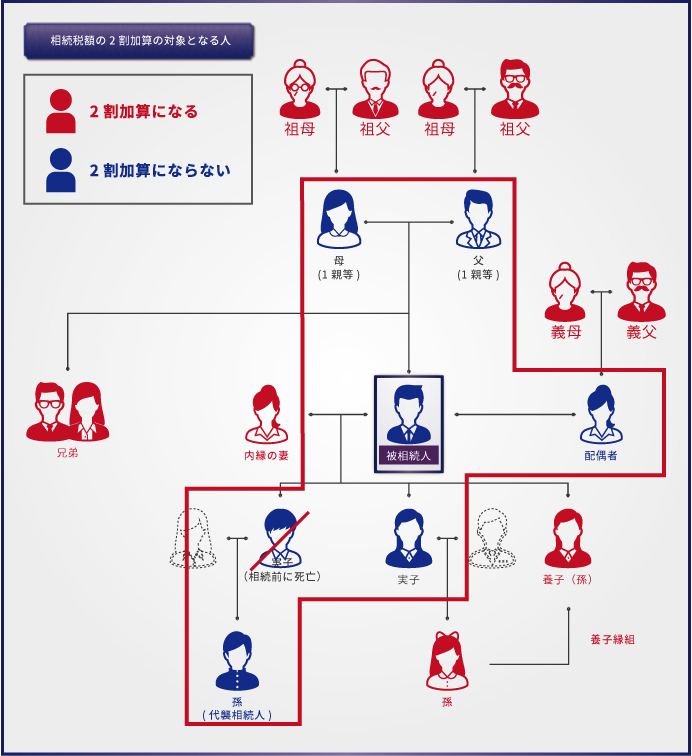

相続税の2割加算とは、配偶者や一親等の血族以外の人が相続財産(生命保険等を含む)を取得した際に、その人の相続税額が2割加算される相続税法における規定のことです。

相続税の2割加算の対象者は、被相続人の兄弟姉妹・甥姪・孫・孫養子・子の配偶者(嫁婿)・内縁関係のパートナーなどが代表的です。

相続や遺贈などで被相続人の財産を取得した人の中に、相続税の2割加算の対象者が含まれる場合は、必ず相続税に強い税理士に相談をしましょう。

この記事では、相続税の2割加算が適用される理由や対象者、相続税の計算方法や申告書の書き方について解説します。

この記事の目次 [表示]

- 1 1.相続税の2割加算とは

- 2 2.相続税の2割加算の対象者にならない人

- 3 3.相続税の2割加算の対象者になる人

- 4 4.相続税2割加算を適用するタイミングは?相続税額の計算方法

- 5 5.相続税の2割加算の対象者がいる場合の申告書の書き方【記入例】

- 6 6.生命保険金と相続税の2割加算の取り扱い

- 7 7.生前贈与に係る非課税特例と相続税の2割加算の取り扱い

- 8 8.小規模宅地等の特例と相続税の2割加算の関係

- 9 9.相続税が2割加算されても一代飛ばした方がよいケースもある【生前対策】

- 10 10.【ケース別】相続税の2割加算に係るよくある質問Q&A

- 11 11.相続税の2割加算が適用される場合は税理士に相談を

1.相続税の2割加算とは

相続税の2割加算(正式名称:相続税額の加算)とは、被相続人の相続財産を取得した人が、配偶者や一親等の血族以外の人である場合、その人が納税する相続税額が2割加算される規定のことです(相続税法第18条)。

わかりやすく言うと、被相続人の兄弟姉妹・甥姪・遺贈された孫・孫養子・嫁婿などが相続や遺贈等で相続財産を取得した場合、その人の相続税額は2割加算されます。

遺贈とは遺言により遺言者の財産の全部または一部を他に譲与することをいいます。

相続税の2割加算において、問題となりやすいのは「誰が対象者なのか」です。

特に相続財産を取得したのが孫である場合、代襲相続や養子縁組の有無によって、相続税の2割加算の対象者になるか否かが変わるため注意が必要です。

相続税の2割加算の制度概要については、国税庁「No.4157 相続税額の2割加算」もあわせてご覧ください。

1-1.相続税の2割加算はなぜ設けられているの?

相続税の2割加算という規定が設けられているのは、課税の公平性を保つためです。

被相続人の相続財産を兄弟姉妹や甥姪が相続するのは、配偶者や一親等の相続人などがいないなど偶然性が高いものです。

被相続人の兄弟姉妹や甥姪は、被相続人と生計を一にしていない、つまり同じ財布で生活をしていないことが一般的です。

そのため、被相続人と生計を一にしている配偶者や子と、相続税の課税負担が同等というのは不公平であるという考え方から、兄弟姉妹や甥姪には相続税の2割加算が適用されます。

また、孫に遺贈をしたり、孫養子として相続させたりすると、実質的に相続税が課税される機会が1回減ります。

結果として納税額を減らすことができるので、課税の公平性を保つために、代襲相続人ではない孫や孫養子も2割加算されることとされています。

\\CHECK//

間違えて適用してしまうと、相続税の過大申告・過少申告をするリスクも高まります。

必ず相続税に強い税理士に相談して、対象者になる・ならないの判定をしてもらいましょう。

2.相続税の2割加算の対象者にならない人

相続税の2割加算の対象者を知る前に、まずは対象者にならない人を知っておくことが大切です。

以下に該当する人は、原則として相続税の2割加算の対象にはなりません。

2-1.被相続人の配偶者

被相続人の配偶者は、相続税の2割加算の対象者ではありません。

ここでいう配偶者とは、相続開始時点で法的な婚姻関係が成立している夫や妻のことです。

いわゆる内縁関係のパートナーや、離婚が成立した前妻や前夫は、配偶者に含まれませんのでご注意ください。

なお、被相続人の配偶者は「配偶者控除(配偶者の税額軽減)」を適用できるため、相続税額が0円になるケースがほとんどです。

詳しくは、「【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説」をご覧ください。

2-2.被相続人の一親等の血族(子ども・養子・父母など)

被相続人の子どもや父母などの一親等の血族は、相続税の2割加算の対象者ではありません(孫養子を除く)。

血族とは、「血の繋がりのある人」や「法的に血縁関係が認められた人」のことです。

そのため、実子・養子・認知した子・元配偶者との間の子・養親は、すべて一親等の血族となります。

ただし、養子縁組をしていない配偶者の連れ子や、被相続人が父親である場合に認知していない非嫡出子(婚外子)については、法的に血縁関係が成立していないため、一親等の血族には含まれません。

詳しくは「【図解】一親等とは?範囲や数え方、一等親との違いも解説」をご覧ください。

2-3.代襲相続人である直系卑属(孫・ひ孫など)

代襲相続人となる直系卑属(孫やひ孫)は、相続税の2割加算の対象者ではありません。

代襲相続とは、本来の遺産を相続するはずの法定相続人が、死亡等の理由で相続できない場合に、その法定相続人の子が、代襲相続人として遺産を相続することです。

例えば、被相続人に子がすでに亡くなっている場合は、子の子である被相続人の孫が代襲相続人になります。

孫は二親等の血族ですが、一親等の血族である子の代襲相続人であるため、一親等の血族として扱います。

なお、本来の法定相続人である子も、代襲相続人である孫も死亡しているものの、ひ孫がいる場合は、そのひ孫が再代襲相続人になります。

詳しくは、「代襲相続とは【図解付】どこまで可能?できないケースは?」をご覧ください。

3.相続税の2割加算の対象者になる人

相続税の2割加算の対象者となるのは、配偶者や一親等の血族以外の人です。

相続税の2割加算の対象者となる代表例は以下の通りで、孫についてはいくつか注意点があります。

相続や遺贈などの形式は問わず、配偶者や一親等の血族(子や父母)以外の人が相続財産を取得した場合は、すべて2割加算の対象になる…と考えるとシンプルです。

3-1.被相続人の兄弟姉妹

被相続人の兄弟姉妹は、相続税の2割加算の対象者です。

被相続人に子どもがおらず、すでに父母も他界している場合は、兄弟姉妹が第三順位の法定相続人となります。

なお、被相続人に配偶者がいれば「配偶者と兄弟姉妹」が法定相続人となり、配偶者がいなければ「兄弟姉妹のみ」が法定相続人となります。

第三順位の法定相続人である兄弟姉妹は、二親等の血族ですので、相続税の2割加算の対象となります。

3-2.代襲相続人である傍系卑属(甥姪)

代襲相続人となる傍系卑属(甥姪)は、相続税の2割加算の対象となります。

被相続人に子がおらず父母もすでに他界、第三順位の法定相続人である兄弟姉妹も死亡等で相続できない場合は、甥姪が代襲相続人となります。

甥姪は被相続人の三親等の血族であり、二親等の血族である兄弟姉妹の代襲相続人であるため、相続税の2割加算の対象となります。

なお、傍系卑属においては1代までしか代襲相続は発生しませんので、甥姪の子に相続権はありません(遺贈は可能)。

詳しくは、「叔父・叔母の相続、誰が相続人?相続順位と手続きをわかりやすく解説」をご覧ください。

3-3.遺贈された受遺者(孫や内縁の妻など)

遺贈された受贈者も、相続税の2割加算の対象となります。

遺贈された受遺者とは、遺言書で相続財産の取得を指定された、配偶者でも一親等の血族でもない、以下のような人のことを指します。

- 代襲相続人ではない孫

- 法定相続人以外の血族

- 子の配偶者(姻族)

- 配偶者の親族(姻族)

- 内縁関係のパートナー

- 離婚が成立した元配偶者

- 友人や知人

孫に遺産を取得させる方法として、遺言書で相続財産を孫に遺贈するのは珍しいことではありません。

遺言書によって財産を遺贈された孫は、被相続人の二親等の血族となるため、相続税の2割加算の対象となります。

詳しくは、「遺贈とは?相続との違いや注意点、包括遺贈と特定遺贈について解説」をご覧ください。

3-4.養子縁組をした孫養子

被相続人と養子縁組をした孫養子は、相続税の2割加算の対象となります。

孫に相続財産を取得させるために孫と養子縁組をすれば、孫養子は第一順位の法定相続人として相続権を得ることとなります。

孫を養子にした場合、本来であれば「被相続人→子→孫」と2回の課税機会があるものの、「被相続人→孫」と相続を1回飛ばすことができます。

相続税の課税回数が減ることを考慮して、課税の公平性を保つために、孫養子は相続税の2割加算の対象となります。

例外として、孫養子が代襲相続人になる場合、代襲相続人としての立場が優先されるため、相続税の2割加算の対象にはなりません。

詳しくは、「孫養子は相続税が2割加算でかかる」をご覧ください。

3-5.特別縁故者や特別寄与者

特別縁故者や特別寄与者として相続財産を得た人も、相続税の2割加算の対象となります。

特別縁故者とは、法定相続人がいない場合に、家庭裁判所に申立てを行うことで特別に被相続人の財産を取得できる人のことです。

特別寄与者とは、被相続人の財産の維持・増加に対して特別な寄与(無償で医療看護や労務提供)をした場合に、その貢献に見合った金銭の支払いを要求できる、法定相続人ではない被相続人の親族のことです。

特別縁故者や特別寄与者は、配偶者や一親等の血族以外の人となりますので、相続税の2割加算の対象となります。

詳しくは「特別縁故者とは?要件や相続財産分与手続きの流れ、必要書類まで解説」や「【専門家が解説】特別寄与料とは?請求できる要件や相場、計算方法を解説」をご覧ください。

4.相続税2割加算を適用するタイミングは?相続税額の計算方法

相続税額は「相続財産が○○万円だから相続税は○万円」と、単純に計算することはできません。

具体的には、以下の5つのステップに沿って、何度か足したり割ったりを繰り返して計算を進めていきます。

相続税額の2割加算が適用されるのは、最後の「各人の相続税額」を計算するタイミングです。

つまり、配偶者や一親等の血族以外の人が納める、税額控除前の相続税額が決定したら、1.2を乗じて実際の納税額を計算することとなります。

4-1.相続税の課税対象となる遺産総額を確定

まずは相続税の課税対象となる、遺産総額(相続財産)の確定をします。

相続税の課税対象となる遺産は、相続発生時に被相続人が所有していた「プラスの財産(車・不動産・預貯金・株式など)」だけでありません。

「相続時精算課税による贈与財産の価額」や「みなし相続財産(死亡保険金や死亡退職金など)」を足し、そこから「マイナスの財産(ローン残債・未払金・葬儀費用・非課税財産など)」を差し引き、さらに一定の範囲の暦年贈与財産を持ち戻した後の価額です。

相続財産の評価方法や計算方法を間違えると、正しい相続税額が計算できなくなりますのでご注意ください。

詳しくは「相続税の対象になる・ならない財産【一覧】課税対象の判定基準も解説」をご覧ください。

4-2.相続税の課税遺産総額を計算(基礎控除額を差し引く)

相続税の計算の元となる「遺産総額」から、「相続税の基礎控除額」を差し引き、課税遺産総額を計算します。

相続税の基礎控除とは、すべての相続において適用できる控除のことで、【3,000万円+(600万円×法定相続人の数)】で計算されます。

算入する法定相続人の数は、「実際に誰が遺産を取得するのか」は関係ありません。民法で規定された相続権を有する法定相続人が、何人いるのかがポイントです。

遺産総額が基礎控除を上回る場合は、相続税が課税されます。

逆に、遺産総額が基礎控除を下回る場合は、相続税は課税されません。

詳しくは、「相続税の基礎控除とは│いくらまで無税?免除の目安も解説」をご覧ください。

4-3.法定相続分に応じた取得金額を計算

次に、相続税の課税遺産総額を、「法定相続分で分割した」と仮定し、法定相続分に応じた取得金額を計算します。

法定相続分とは、民法第900条で定められた「法定相続人が有する相続割合」のことです。

法定相続分は、法定相続人の属性や人数によって変わりますので、間違えないようにしてください。

例えば、法定相続人が配偶者・長男・次男の場合、法定相続分は配偶者1/2・長男1/4・次男1/4となります。

仮に基礎控除を差し引いた後の課税遺産総額が4,000万円であれば、法定相続分に応じた取得金額は、配偶者2,000万円・長男1,000万円・次男1,000万円となります。

ここでも、実際に誰が遺産を取得するのかに関わらず、民法で規定された相続権を有する法定相続人の法定相続分で計算をします。

詳しくは、「法定相続分とは何か?計算方法や遺留分との違いを解説!」をご覧ください。

4-4.相続税の税率を適用して相続税の総額を計算

次に、各法定相続人の法定相続分に応じた取得金額に、相続税の税率を適用して仮の相続税額を計算します。

以下は相続税の税率一覧表ですので、参考にしてください。

各人の仮の相続税額が計算できたら、すべて合算して、家族全体の相続税の総額を計算します。

実際の遺産の分割割合とは関係なく、いったん法定相続分で計算して、相続人全体の相続税額を算出することがポイントです。

4-5.各人の相続税額の算出(2割加算を適用するタイミング)

相続人全体の相続税の総額を、各人の実際の分割割合に基づいて按分して「各人の相続税額」を計算します。

この各人の相続税額に、以下の税額控除を適用して最終的な「実際の納付税額」を求めます。

相続税額の2割加算の対象者については、各人の税額控除を適用する前に20%が加算されることになります。

そのため、配偶者や一親等の血族(代襲相続人である孫を含む)に該当しない人は、【各人の相続税額×1.2】を計算し、その後、対象となる税額控除を適用することとなります。

\\CHECK//

税理士法人チェスターでは、相続税計算シミュレーションツールを無料公開しております。

家族全体の相続税額の概算をシミュレーション計算できますので、ぜひご利用ください。

5.相続税の2割加算の対象者がいる場合の申告書の書き方【記入例】

相続税の申告書は第1表から第15表まであり、このうち相続税の2割加算に関する用紙は、第4表「相続税額の加算金額の計算書」です。

相続税の2割加算の対象者の税額控除前の相続税額が100万円だった場合、第4表の⑦には①の額の20%相当額を記入するので20万円と記入します。

申告手続きでどの用紙を提出するのかは、相続財産の内容によっても異なります。

詳しくは、「【相続税申告書の書き方】書く順から必要書類までわかりやすく解説!」をご覧ください。

5-1.相続税の申告期限は相続開始から10ヶ月以内

相続税の申告期限は、「相続の開始を知った日(死亡日)の翌日から10ヶ月以内(応当日)」です。

この期限までに、税務署に相続税の申告書を提出して、相続税の納付もしなくてはなりません。

相続財産の調査や相続税額の計算、申告書の作成に時間がかかって申告期限に遅れると、加算税や延滞税などのペナルティが課されるのでご注意ください。

詳しくは、「相続税の申告期限を過ぎたらどうなる?ペナルティ・デメリット・対処法を解説」をご覧ください。

6.生命保険金と相続税の2割加算の取り扱い

相続税の課税対象となる財産には、「本来の相続財産」と「みなし相続財産」があります。

みなし相続財産とは、本来の相続財産(不動産や預貯金など)ではないものの、被相続人の死亡を起因として財産が移転することを鑑み、相続または遺贈によって取得したものとみなして、相続税の課税対象となる財産のことです(相続税法第3条)。

相続税の課税対象となる以上、配偶者や一親等の血族ではない人が受取人である場合は、相続税の2割加算の対象となります。

みなし相続財産の代表は、被相続人が被保険者・契約者であり、法定相続人が受取人である、生命保険契約から支払われる生命保険金(死亡保険金)です。

また、被相続人の勤務先から支払われた死亡退職金も、みなし相続財産となります。

詳しくは、「【相続税】みなし相続財産とは?課税対象になる種類と非課税枠の計算方法」をご覧ください。

6-1.相続放棄した場合は2割加算の取り扱いに注意

法定相続人が相続放棄をした場合、法的に「最初から相続人ではなかった」として扱われるため、本来の相続財産は相続しません。

しかし、みなし相続財産は受取人固有の財産ですので、仮に受取人が相続放棄を選択していても、生命保険金を受け取ることはできます。

相続放棄をして生命保険金を受け取った場合、相続税の2割加算の適用ルールの考え方が変わるため注意が必要です。

6-1-1.配偶者や子が相続放棄後に生命保険金を受け取る場合

被相続人の子や配偶者が相続放棄をしたものの、生命保険金を受けとった場合、相続税の2割加算の対象にはなりません。

この理由は、配偶者や子が相続放棄をしても、被相続人の配偶者や一親等の血族であることに変わりはないためです。

被相続人の父母が法定相続人で相続放棄をした後に、生命保険金を受け取った場合も同様です。

6-1-2.代襲相続人の孫が相続放棄後に生命保険金を受け取る場合

代襲相続によって相続人になった孫が相続放棄をしたものの、その孫が生命保険金を受け取った場合は、相続税の2割加算の対象になります。

この理由は、代襲相続人の孫が2割加算の対象外になるためには、その孫が法定相続人であることが要件になっているからです。

相続放棄をすれば最初から相続人ではないものとして扱われるため、孫は二親等の血族となり、結果として相続税の2割加算が適用されることになります。

7.生前贈与に係る非課税特例と相続税の2割加算の取り扱い

相続対策などの一環として、以下のような贈与税の非課税特例を適用して、生前贈与をしているケースもあります。

ただし、上記2つの生前贈与に係る贈与税の非課税特例は、令和3年4月1日以降、管理残高への相続税の2割加算に関する取扱いが一部改正されています。

当該特例を適用していた方や、これから適用を検討している方は、制度内容を今一度確認しておきましょう。

7-1.教育資金の一括贈与

教育資金の一括贈与とは、直系尊属である贈与者(父母・祖父母など)が、30歳未満の直系卑属である受贈者(子・孫など)に、教育資金を一括贈与した場合、受贈者1人あたり最大1,500万円(習い事等は最大500万円)まで、贈与税が非課税になる特例のことです。

信託銀行などの金融機関と取扱金融機関との教育資金管理契約を締結し、専用の教育資金口座を開設し、その口座に拠出する形で贈与します。

令和3年4月1日以降に拠出した教育資金は、贈与者の死亡時期に関わらず、一定の管理残額が相続財産に加算され、相続税が課税されます。受贈者が孫であれば、相続税額の2割加算の対象となります。

ただし、受贈者が一定の要件を満たしている場合は、管理残高が相続財産に加算されることはありません。

詳しくは、「教育資金贈与はいつまで?【最新版】申請期限や手続き解説」をご覧ください。

7-2.結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与とは、受贈者が18歳以上(令和4年3月までは20歳以上)50歳未満で、かつ贈与者の直系卑属であるなど、一定の条件を満たす場合に、受贈者の結婚や子育てのために使う資金として贈与された最大1,000万円の金額が非課税になる制度です。

こちらも、教育資金の一括贈与の非課税制度と同様、信託銀行などの金融機関と結婚・子育て資金管理契約を結び、専用の結婚・子育て資金口座を開設し、その口座に拠出する形で贈与します。

令和3年4月1日以後になされた贈与については、受贈者が孫などの2割加算の対象者であり、かつ相続発生時に管理残額があれば、その管理残額に対する相続税額について2割加算が適用されます。

ただし、孫が代襲相続人となる場合は、相続税の2割加算は適用されません。

詳しくは、「結婚・子育て資金の一括贈与に係る贈与税の非課税措置~各省庁Q&Aの更新~」をご覧ください。

8.小規模宅地等の特例と相続税の2割加算の関係

小規模宅地等の特例は、相続税額の2割加算の対象者で適用した方が、相続税の税額を低く抑えることができます。

この理由は、小規模宅地等の特例を適用できる相続税の2割加算の対象者が宅地等を取得すれば、納める相続税額が少なくなるためです。

小規模宅地等の特例とは、被相続人の自宅の敷地や事業用地(賃貸物件も含む)を相続や遺贈で承継した場合に、その宅地等の相続税評価額を最大80%減額できる特例のことです。

適用できる面積と減額割合は、宅地の利用区分に応じて次のように定められています。

【例】次のような相続があったときの相続税を計算します。

親(被相続人)は、子、孫(孫養子)と3世代で同居していました。

財産の評価額は以下のとおりでした。

- 自宅の宅地の評価額:1億円(小規模宅地等の特例適用後の評価額は2,000万円。子、孫養子のいずれも小規模宅地等の特例の適用要件は満たしています。)

- その他の財産(家屋や預貯金など):8,000万円

相続人は子と孫養子の2人で、相続税の総額は770万円となります。

(参照:相続税の税率(割合)は最高55%!【早見表あり】計算方法も税理士が解説)

宅地とその他の財産を別々に相続する場合、各人が納める相続税は次のようになります。

| 相続人 | 相続税 |

|---|---|

| 宅地を相続する人 | 154万円 (770万円×2,000万円÷(2,000万円+8,000万円)) |

| その他の財産を相続する人 | 616万円 (770万円×8,000万円÷(2,000万円+8,000万円)) |

ただし、孫養子は相続税額の2割加算の対象者であるため、相続税は次のようになります。

A.子が宅地を相続した場合

| 相続人 | 相続財産 | 相続税 |

|---|---|---|

| 子 | 宅地 | 154万円 |

| 孫養子 | その他の財産 | 739.2万円(616万円+616万円×0.2) |

相続税の総額は893.2万円となります。

B.孫養子が宅地を相続した場合

| 相続人 | 相続財産 | 相続税 |

|---|---|---|

| 孫養子 | 宅地 | 184.8万円(154万円+154万円×0.2) |

| 子 | その他の財産 | 616万円 |

相続税の総額は800.8万円となります。

この例では、孫養子が宅地を相続して小規模宅地等の特例を適用すると、相続税の総額は90万円以上少なくなります。

9.相続税が2割加算されても一代飛ばした方がよいケースもある【生前対策】

意外に思われるかもしれませんが、相続税の2割加算は必ずしも避けるべきものではありません。

逆に、相続税が2割加算されても、「一代飛ばし」で孫や甥姪に遺産を継がせる方が良いケースもあります。

「一代飛ばし」をした方がよいかどうかを判断するには、税理士による相続税シミュレーションが欠かせません。

徹底的な相続税シミュレーションをした上で、相続税以外に及ぼす影響にも注意をしましょう。

9-1.子を飛ばして「孫」に遺産を継がせる

子が一人、孫一人の場合、親→子→孫へと遺産を相続する代わりに、子を飛ばして孫に遺産を継がせると、相続税の課税は1回で済みます。

たしかに孫に遺産を継がせると相続税額は2割加算されますが、それでも課税を1回で済ませる方が遺産をより多く残せる場合があります。

親の遺産が3億円あると仮定し、「親→子→孫へ相続する場合」と、「親→孫へ遺産を継がせる場合」について、相続税の税額と財産の残額を比較してみましょう。

【親→子→孫へ相続する場合】

1回目:相続税9,180万円(残額2億820万円)

2回目:相続税5,188万円(残額1億5,632万円)

【親→孫へ遺産を継がせる場合】

1回のみ:相続税1億1,016万円(残額1億8,984万円)

※相続税の2割加算適用

この例では、「親→孫へ遺産を継がせる場合」の方が遺産をより多く残すことができます。

もちろん、相続人の数や財産の額によっては結果が変わることも十分考えられますし、贈与税が非課税になる特例を利用して、孫に生前贈与する方が有利になる場合もあります。

どちらにせよ、相続税に強い税理士に相談をして、徹底的なシミュレーションをしてもらうことをおすすめします。

9-2.兄弟姉妹を飛ばして「甥姪」に遺産を継がせる

兄弟姉妹が相続人になる場合は、その兄弟姉妹を飛ばして、甥姪に直接遺産を継がせることもできます。

特に兄弟姉妹が高齢で、近いうちに次の相続が起こる可能性が高い場合に有効な対策です。

このケースの場合、兄弟姉妹も甥姪も相続税額の2割加算の対象になるため、「一代飛ばし」で甥姪に遺産を継がせて、相続税の課税を1回で済ませる方がよいかもしれません。

甥や姪に遺産を継がせるには、以下のような方法があります。

- 甥や姪に遺産を継がせることを遺言で指定する

- 甥や姪と養子縁組する

「一代飛ばし」で甥や姪に遺産を継がせる場合は、遺言で指定することができます。甥姪に遺贈した場合は、法定相続人の数は変動しません。

甥姪と養子縁組する方法もありますが、この場合、法定相続人の数が増える場合と減る場合があるので、遺言で指定する場合と合わせて事前に検討しましょう。

- 法定相続人の数が増えるケース

相続人が兄弟1人のみで、甥姪2人を養子にするケース

⇒甥姪2人を養子にすることによって、養子が第1順位の相続人になるため法定相続人は2人になります。 - 法定相続人の数が減るケース

相続人が兄弟2人で、甥姪1人を養子にするケース

⇒甥姪1人を養子にすることによって、養子が第1順位の相続人になるため法定相続人は1人になります。

甥姪と養子縁組を行うと法定相続人の数が減少する場合があり、結果として、相続税の基礎控除額や死亡保険金の非課税限度額が少なくなり、相続税の課税対象の遺産が増える可能性があるので、この点注意を要します。

10.【ケース別】相続税の2割加算に係るよくある質問Q&A

相続税の2割加算について、よくある質問をまとめましたので参考にしてください。

10-1.内縁の妻に財産を取得させたい場合は?

内縁の妻に相続財産を取得させたい場合は、生前に遺言書を作成して、どの財産を・どれだけ遺贈するのかを明記しなくてはなりません。

法的に有効な遺言書があれば、原則としてその内容に沿って遺産分割がなされ、相続税が課税されるのであれば2割加算の対象者となります。

ただし、遺留分を有する法定相続人がいる場合は、遺留分侵害額請求が行われて親族とトラブルになる可能性もあります。遺留分に配慮をした遺言内容にすることを徹底しましょう。

詳しくは、「内縁の妻に相続権はない!夫の遺産を確実に渡す生前対策3選」をご覧ください。

10-2.相続税の2割加算を避けるための養子縁組は有効ですか?

相続税の2割加算を避けるためだけに、養子縁組を行うことはおすすめしません。

養子縁組をするということは、その養子が第一順位の法定相続人となり、本来の法定相続人の相続権が減ったり無くなったりするということです。

相続税の2割加算とは違うトラブルが発生する可能性が高いため、2割加算を避けるためだけの養子縁組はやめておきましょう。

詳しくは、「養子縁組の相続トラブルを回避する方法│事例や注意点を解説」をご覧ください。

10-3.生命保険を活用して2割加算の負担を減らせますか?

相続税の2割加算の負担を減らすために、生命保険金の受取人を2割加算の対象者にすることはおすすめしません。

生命保険金(死亡保険金)には、相続税の非課税枠がありますが、これを適用できるのは法定相続人のみです。

相続税の2割加算の対象者を受取人にしても、法定相続人でないとこの非課税枠が適用できなくなり、逆に相続税額が高くなるリスクがあります。

詳しくは、「生命保険の非課税枠とは│条件や計算方法をわかりやすく解説」をご覧ください。

10-4.相続時精算課税を適用した後に離縁した場合は?

養子が養親から贈与を受けて相続時精算課税を適用したものの、その後何らかの事情で離縁(養子縁組を解消)した場合は、相続税額の2割加算の適用が少し複雑になります。

元の養親が死亡したときは、離縁された元の養子は一親等の血族にはあたりません。

元の養子が相続財産を受け取った場合は相続税が課税され、2割加算の対象になります。

しかし、離縁の前に相続時精算課税を適用した財産にかかる相続税は、2割加算の対象にはなりません。

詳しくは、国税庁「No.4157 相続税額の2割加算」をご覧ください。

11.相続税の2割加算が適用される場合は税理士に相談を

相続税額の2割加算が適用されるのは、兄弟姉妹や甥姪が法定相続人になるケースが代表的です。

遺言書を作成して孫に遺贈をする場合や、孫と養子縁組をした場合は、相続税の2割加算が適用されます。

ただし、孫が代襲相続人となる場合は、相続税の2割加算は適用されません。

相続税の2割加算の規定は複雑で、例外規定なども設けられているため、本当に対象者になるのかを見極める必要があります。

専門知識が求められますので、必ず相続税に強い税理士に相談されることをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編