リフォームで相続税評価額が高くなる?計算方法や相続税対策に有効なリフォームを紹介!

相続税の申告で自宅など建物を評価する場合は、固定資産税評価額を使います。

固定資産税評価額は3年に一度見直しが行われますが、自宅をリフォームした直後に相続が発生した場合など、リフォーム費用を加算しなければならない場合があります。

この記事では、自宅など建物をリフォームした場合の相続税評価額の計算方法をご紹介します。

あわせて、リフォームする上での注意点や、相続税対策として有効なリフォームについても解説します。

この記事の目次 [表示]

1.リフォームされた建物の相続税評価額は?

相続税の申告では、建物の価額(相続税評価額)として固定資産税評価額を使います。

しかし、リフォームされた建物については、固定資産税評価額をそのまま使うことができない場合があります。

この章では、リフォームされた建物の相続税評価額の計算方法について解説します。

1-1.建物の相続税評価額は固定資産税評価額と同額

はじめにお伝えしたように、建物の相続税評価額は通常、固定資産税評価額と同額です。

建物の固定資産税評価額は、所在地の市区町村によって計算されます。

新築の時点でも建築価格と同額ではなく、おおむね7割から半分程度の金額になります。さらに、建物の経年劣化を反映して、3年に一度の見直しで徐々に減額されていきます。

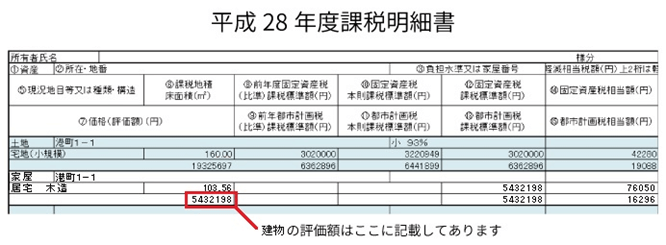

1-1-1.固定資産税の課税明細書の例

建物の固定資産税評価額は、固定資産税の納付書に添付されている課税明細書で確認することができます。

固定資産税の課税明細書の様式は市区町村ごとに異なりますが、下記のサンプルを参考にしてください。

1-2.リフォームした建物の相続税評価額の計算方法

建物をリフォームした場合は、そのリフォームが建物の価値を高めているかどうかを判断したうえで、相続税評価額に反映します。

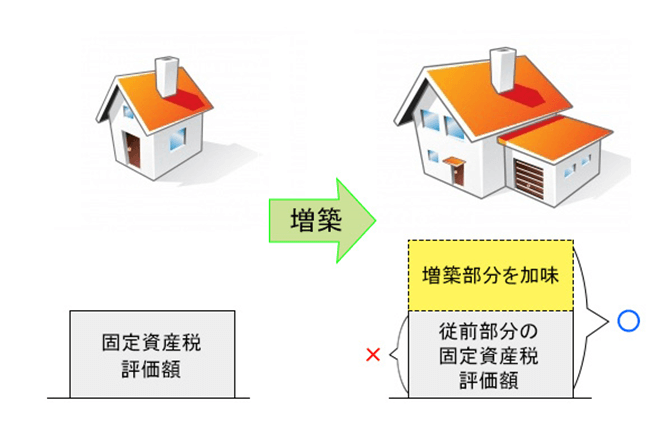

1-2-1.増築など大規模リフォームは固定資産税評価額が改定される

増築のほか、床面積や建物の種類が変わる大規模な改築を行った場合は、固定資産税評価額が改定されます。

相続税の申告期限までに固定資産税評価額の改定が行われれば、改定後の評価額で申告することができます。

(参考)国税庁 質疑応答事例 増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価

1-2-2.固定資産税評価額が改定されない場合はリフォーム費用を加算

大規模なリフォームを行って、相続税の申告期限までに固定資産税評価額が改定されない場合は、相続税を申告するときにリフォーム費用を加算しなければなりません。

このほか、リフォームが小規模であった場合は、固定資産税評価額が改定されないこともあります。このような場合も、建物の価値が高められたのであれば、リフォーム費用を加算して申告しなければなりません。

1-2-3.リフォーム費用の具体的な加算方法

増改築やリフォームをした部分が固定資産税評価額に反映されていない場合の建物の評価については、国税庁が指針を示しています。

(参考)国税庁 質疑応答事例 増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価

国税庁の指針によると、リフォームした建物全体の相続税評価額は、リフォーム前の建物の固定資産税評価額にリフォーム費用を加算して求めることになります。

- 建物全体の相続税評価額=リフォーム前の建物の固定資産税評価額+リフォーム費用の価額

リフォーム費用の価額は、原則として近隣の住宅を参考に個別に評価することになっています。

しかし、実務では個別に評価することが困難であるため、次の方法で計算することが認められています。

- リフォーム費用の価額=(リフォームにかかった費用-償却費相当額)×70%

- 償却費相当額=リフォームにかかった費用×90%×経過年数÷耐用年数

経過年数は1年未満の端数を切り上げます。

耐用年数は「減価償却資産の耐用年数等に関する省令」で定められる年数です。

- 償却費相当額=リフォームにかかった費用×90%×経過年数÷耐用年数

1-3.修繕の範囲内であれば(資本的支出でなければ)加算は不要

リフォームであっても、通常の修繕の範囲内であって建物の価値を高めない(いわゆる資本的支出にあたらない)工事の場合は、相続税評価額に加算しません。

たとえば、次のような工事であれば、その費用を相続税評価額に加算する必要はありません。

- 雨漏りの修繕

- 外壁の補修

- 壁紙の張り替え

生前に預金等を使ってこれらの修繕をしておけば、相続財産を減らす節税対策になります。

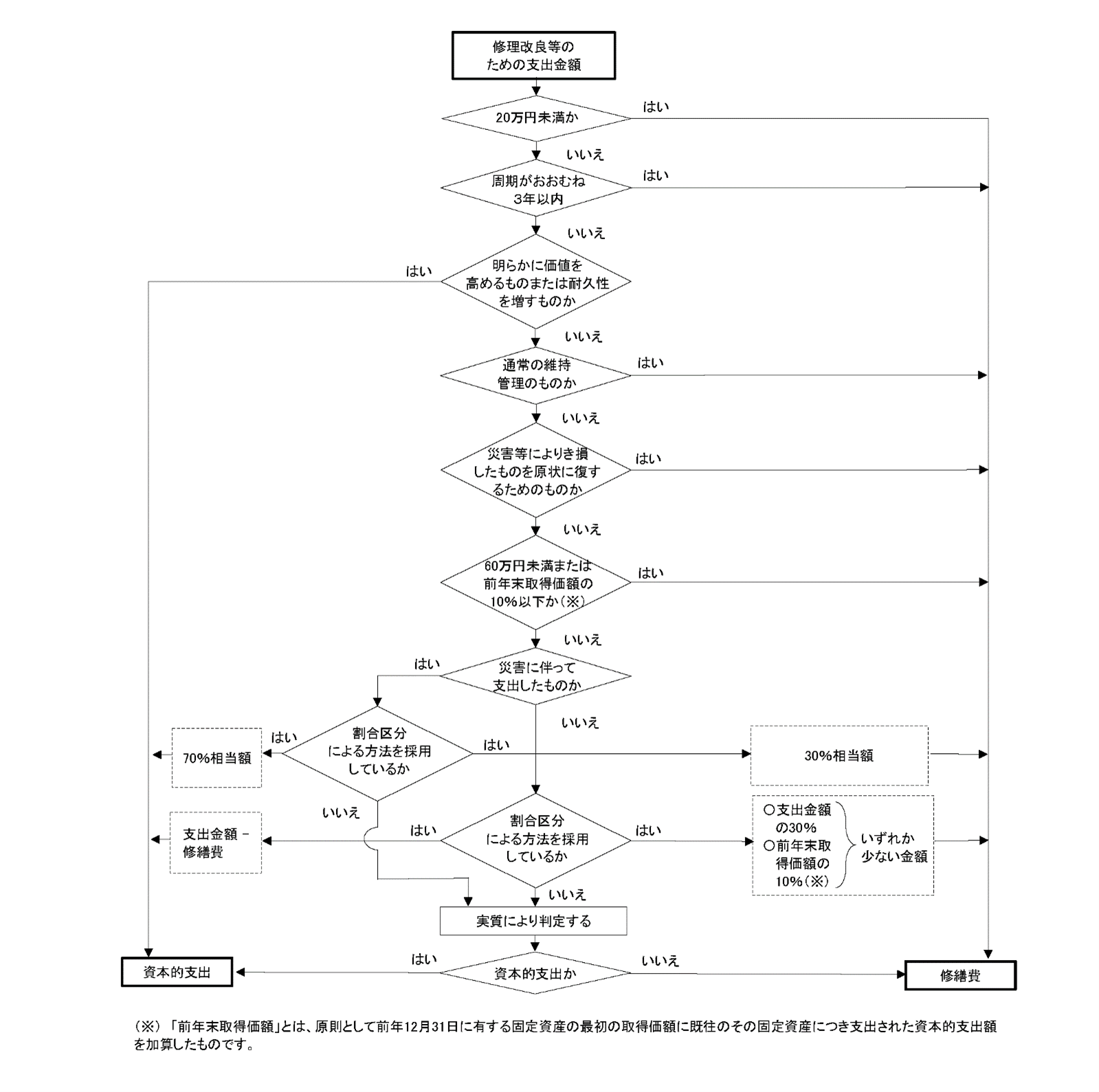

なお、リフォームが資本的支出にあたるかどうかを判定するには、下記のフローチャートが参考になります。

ただし、このフローチャートは、所得税における判定について示したものです。相続税の財産評価と所得税では、取り扱いが必ずしも同じになるとは限りません。

上記のフローチャートで資本的支出にならなかったからといって、相続税評価額に加算しなくてよいわけではないことに注意が必要です。

2.マンションのリフォームも相続税評価額は上がる

マンションのリフォームも、資本的支出にあたる工事であればその費用を相続税評価額に加算します。

2-1.マンションの相続税評価額の計算方法

マンションの相続税評価額は、建物部分と土地部分(敷地権)に分けて評価します。

建物部分の相続税評価額は、一戸建て住宅と同じく、固定資産税評価額を使います。

土地部分(敷地権)の評価額は、敷地全体の評価額に敷地権割合をかけて求めます。

マンションの敷地全体の評価額は、主に市街地では路線価方式で、それ以外の地域では倍率方式で評価します。

土地の相続税評価額の求め方は、下記の記事をご覧ください。

相続税路線価とは?土地評価額の計算方法や路線価の調べ方を実際の図で紹介!

倍率地域の宅地を4ステップで評価|評価額を減額する方法

2-2.固定資産税評価額の改定はないのでリフォーム費用を加算する

マンションのリフォームでは通常、増築や改築は考えられないため、固定資産税評価額は改定されません。

そのため、一戸建て住宅のリフォームで固定資産税評価額が改定されない場合と同様、相続税を申告するときにリフォーム費用を加算しなければなりません。

3.リフォームする上での注意点

建物のリフォームでは、相続税評価額の計算や費用の負担について注意が必要な点があります。

3-1.増築など大規模リフォームは相続税評価額が高くなる

建物の増築など大規模なリフォームを行うと、建物の固定資産税評価額が改定され、相続税評価額も高くなります。固定資産税評価額が改定されない場合でも、相続税の申告でリフォーム費用を加算する必要があります。

古い建物をリフォームした場合は、相続税評価額が大幅に高くなることがあります。

3-2.所有者でない人がリフォーム費用を負担すると贈与になる

建物の所有者でない人がリフォーム費用を負担した場合は贈与とみなされ、費用を負担してもらった人(建物の所有者)に贈与税が課税される場合があります。

たとえば、親の自宅のリフォーム費用を子が負担して贈与とみなされると、親に贈与税がかかります。のちにその自宅を子が相続すると、子に相続税がかかります。

このように、税金を払う人は異なるものの、自宅に対して2回課税されるケースもあるため、リフォーム費用の負担には注意が必要です。

参考:4-1.子から親への贈与をすると相続税の負担額が増加する

3-3.共有名義の自宅ではリフォーム費用の負担割合に注意

自宅を共有名義にしている場合は、リフォーム費用の負担割合に注意が必要です。

たとえば、親と子で自宅を1:1の割合で共有している場合は、リフォーム費用も1:1で負担します。

仮に、親がリフォーム費用を全額負担してしまうと、そのうち半分は子への贈与とみなされます。

相続税対策として行ったリフォームでも、費用の負担割合や金額によっては、子に贈与税が課税されることになってしまいます。

3-4.通常の修繕にあたるかの判断は難しい

リフォームが通常の修繕にあたるか資本的支出にあたるかの判断方法は、「1-3.修繕の範囲内であれば(資本的支出でなければ)加算は不要」でご紹介しました。

しかし、実際には「雨漏りの修繕をきっかけに住宅設備の全面取り替えに踏み切った」というように、修繕費と資本的支出が混在して判断が難しいケースも少なくありません。

通常の修繕にあたるか資本的支出にあたるかの判断が難しい場合は、税理士に相談することをおすすめします。

4.相続税対策として有効なリフォームとは?

続いて、相続税対策として有効なリフォームの方法をご紹介します。

相続税対策としてのリフォームは、評価額を引き下げる特例が使えるようにするか、資本的支出にならないようにすることが有効です。

4-1.小規模宅地等の特例を適用できるように増改築する

相続税の小規模宅地等の特例は、故人の自宅等を相続したときに土地の評価額を減額できる制度です。

建物の評価額は減額できませんが、土地の評価額を大幅に減額できるため、節税効果が大きい特例です。

自宅のリフォームでは、小規模宅地等の特例の適用要件を満たすように建物を増改築することで相続税対策ができます。

4-1-1.二世帯住宅になるよう増改築する

故人の自宅を相続して小規模宅地等の特例を適用する場合は、故人と同居していたことが要件となります(配偶者が相続した場合は要件なし)。要件を満たせば、敷地のうち330㎡までの部分の評価額を80%減額することができます。

自宅を二世帯住宅に改築して子供を呼び寄せれば、子供が自宅を相続したときに小規模宅地等の特例を適用することができます。

自宅への小規模宅地等の特例の適用については、下記の記事をご覧ください。

4-1-2.賃貸併用住宅になるよう増改築する

故人が不動産の賃貸を行っていた場合も、小規模宅地等の特例を適用することができます。相続人が賃貸事業を引き継ぐなど要件を満たせば、敷地のうち200㎡までの部分の評価額を50%減額することができます。

自宅を賃貸併用住宅に改築して一部を賃貸に出せば、子供が自宅を相続したときに敷地の一部(賃貸部分)に小規模宅地等の特例を適用することができます。

賃貸不動産への小規模宅地等の特例の適用については、下記の記事をご覧ください。

貸付事業用宅地等とは?小規模宅地等の特例を適用するための生前対策について解説

4-2.資本的支出にならない修繕をする

リフォームであっても、次のような通常の維持管理のためのものは修繕費となり、資本的支出にはあたりません。

- 雨漏りの修繕

- 屋根の防水塗装・補修

- 外壁の塗装・補修

- 壁紙の張り替え など

これらの費用が数百万円になったとしても建物の価値が高められることにはならず、相続税評価額に加算する必要はありません。

このように、資本的支出にならない修繕にとどめると、費用を支出しても建物の価値は増えないため、相続税対策として有効です。

4-3.相続税評価額が増えてもリフォームしないよりは節税になる

自宅のリフォームが資本的支出になって相続税評価額が増えてしまった場合でも、リフォームをしないで現金を相続する場合に比べれば相続税の節税になります。

固定資産税評価額の改定がない場合に、相続税の申告で加算するリフォーム費用の価額は、「(リフォームにかかった費用-償却費相当額)×70%」にとどまります。

リフォーム費用と同額の現金を相続する場合よりも遺産全体の評価額は少なくなり、相続税も少なくなります。

5.リフォーム後に相続税を申告するときの注意点

最後に、リフォームを行った後に相続税を申告するときの注意点をご紹介します。

5-1.修繕費と資本的支出を明確に分ける

相続税の申告では、リフォーム費用を修繕費と資本的支出に分ける必要があります。

施工業者に費用を細かく分類するよう依頼したうえで、相続税申告に詳しい税理士に判断してもらうとよいでしょう。

5-2.リフォーム費用の申告漏れに注意

リフォームによって固定資産税評価額が改定されない場合は、相続税を申告するときにリフォーム費用を加算します。

加算をしなくても見つからないと思う人もいるかもしれませんが、加算をしなければ申告漏れになってしまいます。

相続があった場合、税務署は故人の預金の流れを調べます。そこで、施工業者への振り込みがあればリフォームをしたことがわかってしまいます。

税務署の調査で申告漏れが発覚すれば、相続税を追加で納めなければならないほか、加算税や延滞税も課されることになります。

リフォーム費用は正しく申告しましょう。

6.まとめ

ここまで、自宅など建物をリフォームした場合の相続税評価額の計算方法について解説しました。

建物の相続税評価額は固定資産税評価額と同額ですが、リフォーム費用が固定資産税評価額に反映されない場合は、相続税申告のときに加算しなければなりません。一方、通常の修繕の範囲にとどまる内容であれば、相続税評価額に加算する必要はありません。

リフォーム費用を相続税評価額に加算すべきかどうか判断が難しい場合は、税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、自宅のリフォームについて施工当時の見積書や契約書をお預かりして、通常の修繕であるか資本的支出にあたるかを判定します。また、相続税申告書にこれらの資料を添付し、税額算定の根拠を明らかにしています。

相続税申告が必要なお客様のご面談は初回無料で行っておりますので、お困りの場合はお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編