仕送りに贈与税がかかるのはどんな時?控除や節税方法も解説

実家を離れて暮らす子どもに親が仕送りをしたときは原則として税金はかかりませんが、場合によっては「贈与税」がかかることがあります。

通常必要な生活費を超える金額は仕送りとはみなされず、贈与扱いになるからです。また、子どもへの送金だけではなく、条件に当てはまれば贈与税がかかるケースもあります。多額の現金を受け取った場合に税金がかかるのか、どうすれば課税額を減らせるのかを事前にチェックしておくことが大切です。

この記事の目次 [表示]

1.仕送りと贈与の違い

| 仕送り | 扶養義務者が被扶養者へ生活に必要な金銭を送ること。 一人暮らしの大学生を持つ親が、子どもへ生活費や勉強のために必要なお金を送る場合も該当する。 |

|---|---|

| 贈与 | 当事者の一方が使用目的を指定せず、財産を相手方に無償で与える意思を表示すること。 相手方が受諾することによって、その効力を生じる。 |

贈与として受け取った財産が年間で110万円を超える場合は、原則として受贈者が贈与税を支払う必要があります。夫婦や親子、兄弟姉妹などの扶養義務者から生活や教育などのために取得した財産については、日常生活で必要と認められるものであれば贈与税がかかりません。

つまり、親が子どもに生活費や教育費として仕送りをした場合は、原則贈与税がかからないことになるのです。

2.贈与税が仕送りにかからないパターン

贈与を受けた財産の性質や贈与の目的などを考慮して、贈与税がかかるかどうかを判断します。仕送りを行ったときに贈与税がかからないと判断するパターンは、以下のとおりです。

贈与税がかからないパターン

- 毎月決まった金額を生活費として送金した場合

- 自分の子どもや6親等以内の親族の扶養義務がある場合

- 結婚するために必要な準備資金を送った場合

- 年老いた親族の介護施設の料金や病院への通院費用の場合

仕送りや通院費用が必要となる場合は、贈与税がかかる条件や制度を事前に確認しましょう。

2-1.毎月決まった金額を生活費として送金した場合

一人暮らしの子どもへ生活費や交通費など、日常生活で必要な費用を毎月決まった金額送金している場合は受贈者に贈与税がかかりません。また、教育費として仕送りで学費を支払ったり、教材や文具などを購入したりした場合も同様です。

ただし、定額で送金したとしても、あまりに高額な場合は贈与税がかかる可能性もあります。

2-2.自分の子どもや6親等以内の親族の扶養義務がある場合

自分の子どもや孫など、扶養義務がある人へ生活費や教育費として必要と認められる金銭を送る場合は、受贈者に贈与税がかかりません。

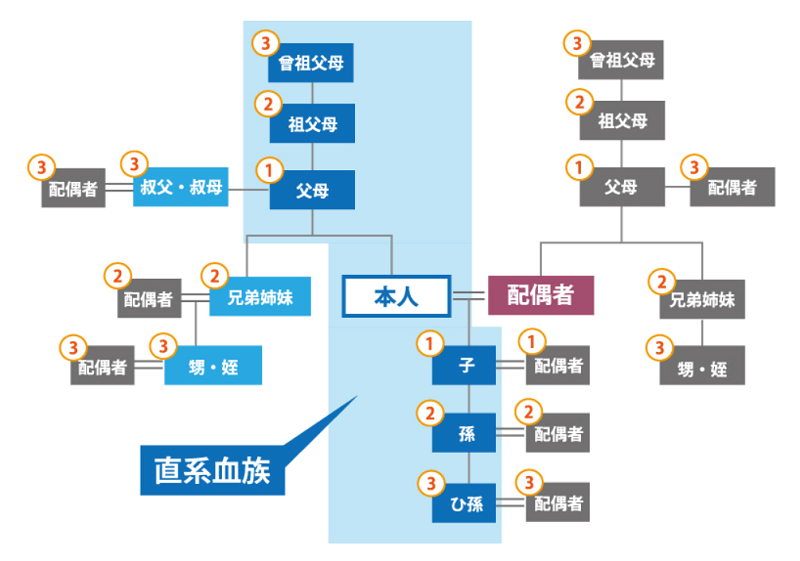

贈与税が非課税となる扶養義務者は「民法」および「相続税法」により、以下の対象者とされています。

贈与税が非課税となる扶養義務者

- 配偶者

- 直系血族および兄弟姉妹

- 家庭裁判所の審判を受けて扶養義務者となった3親等内の親族

- 3親等内の親族で生計を一にする者

▲扶養義務者の範囲

扶養義務者を具体的に示すと、図に表したとおり受贈者(本人)に対して以下の対象者を指します。

扶養義務者の範囲

- 配偶者

- 父母

- 祖父母

- 曾祖父母

- 子

- 孫

- 曾孫

- 兄弟姉妹

もし、叔父叔母や甥姪が家庭裁判所の審判を受けて扶養義務者となった場合、同じ財布で生活するように日常生活の資を共有する(生計を一とする)必要があります。

扶養義務者間には優先順位がないため、父母のいる受贈者が祖父母から生活費として仕送りを受けた場合も、贈与税がかかることはありません。

2-3.結婚するために必要な準備資金を送った場合

結婚のために父母や祖父母などの直系尊属から金銭を一括して贈与された場合、受贈者に贈与税が課税されない制度もあります。受贈者(金銭のような財産をうける子や孫)が結婚のために支出する費用のうち、以下のものが非課税です。

| 非課税となる費用 | 条件 |

|---|---|

| 挙式や結婚披露宴を開催するために要する挙式代や会場費 | 入籍日の1年前以後に支払われたものに限る。 |

結婚を機に移り住むものとして新たに借りた物件にかかる費用

| 入籍日の1年前後以内に締結した賃貸借契約に関するものに限る。 当該契約締結日から3年を経過する日までに支払われたものが対象。 |

| 結婚を機に移り住む住居先に転居するための引っ越し費用 | 入籍日の1年前後以内に行ったものに限る。 |

非課税の適用期間は平成27年4月1日から令和5年3月31日までの間で、受贈者の年齢は20歳以上50歳未満(※)であることが条件です。(※贈与が令和4年4月1日以後の場合は、18歳以上50歳未満となります。) 非課税になる限度額は300万円で、贈与を受けた年の前年分の受贈者(子や孫)本人の合計所得金額が1000万円を超える場合には本制度は適用されません。

贈与する際に、資金保管するための口座を金融機関で作成します。金融機関によって領収書や納品書などで使途が確認され、書類が保管される仕組みです。

受贈者(子や孫)が50歳に達する日に口座は終了し、終了時に使い残しがある場合は贈与税が課税されます。終了前に贈与者が死亡した時に使い残しがある場合は、贈与者の相続財産に加算されるため注意が必要です。

妊娠や出産または育児などの子育てに必要な費用を贈与した場合は、受贈者(子や孫)ごとに1000万円まで非課税となります。

2-4.年老いた親族の介護施設の料金や病院への通院費用の場合

下記に該当する場合は通常必要と認められる費用とみなされ、受贈者に贈与税がかかりません。

該当するパターン

- 親や祖父母が高齢となり介護施設の入居や病院への入院が必要になった場合

- 子どもや孫が介護施設の入居費用や病院の入通院費用を支払った場合

ただし「通常必要と認められる費用」のみが対象です。設備が豪華な介護施設に入居したために入居一時金が相場とあまりにもかけ離れている場合や、介護を必要としていないにも関わらず入居した場合などは、贈与税が課税されるケースもあるので注意しましょう。

3.贈与税が仕送りにかかる可能性がある3つのパターン

親が子どもに生活費や教育費として仕送りした場合は、原則贈与税がかかりません。ただし、以下の場合は贈与税がかかり、受贈者の確定申告が必要となる可能性があります。

贈与税のかかる可能性があるパターン

- 貯蓄や投資などに使う場合

- 実家への仕送りの場合

- 海外への送金の場合

申告期限までに申告していない場合は、無申告加算税や延滞税が課される可能性もあるため該当しているかどうかを確認しましょう。

3-1.貯蓄や投資などに使う場合-仕送り以外の目的での使用は注意

親が生活費や教育費として仕送りしていても、子どもに贈与税がかかる場合もあります。たとえば、子どもが生活費や教育費ではなく株式や不動産など投資の購入資金として使用している場合や、生活や教育に必要ない高額商品を購入していた場合です。

子どもが親に気を遣い自分のアルバイト代で生活費や教育費を賄い、仕送りを使用していなかった場合でも贈与税がかかります。子どもに仕送りの用途について説明することで、目的以外に使用させないことが大切です。

3-2.実家への仕送りの場合-通常必要とされるものかどうかが問題

両親へ生活費や通院、介護費用として必要な金額を仕送りする場合は贈与税がかかりません。ただし、以下に該当する場合は、贈与税がかかる可能性があります。

贈与税がかかるパターン

- 感謝の気持ちとして高額を送金する

- これからの老後を考えて事前にまとめて送金する

- 贈与時点において必要のない仕送りをする

介護や通院の費用が確定してから送金し、領収証を保管しておくことで、必要な費用として仕送りしていることが分かるようにしておきましょう。

3-3.海外へ送金する場合-税務署の追跡あり

海外留学中の子どもへ生活費や教育費を送金する目的で仕送りした場合であれば、贈与税はかかりません。しかし、国内よりも一回の送金額が増えてしまうため、贈与税がかかる可能性もあります。

税務署は海外への送金も追跡するため、国外に住む親族へ多額を送金する場合は、贈与税が課されない程度の送金額を意識しましょう。

4.贈与税がかからないようにするための対処法

贈与税がかからないようにするための対処法として以下の方法があります。

贈与税がかからないようにするための対処法

- 一括でまとめて高額な金額を支払わないようにする

- 贈与税の対象外である110万円までの仕送りに留める

贈与税が課税され、受贈者に負担をかけてしまうことがないよう対処法を確認しておきましょう。

4-1.一括でまとめて高額な金額を支払わないこと

今後の生活を考慮して安心できるように一括で高額な金額を支払ってしまうと、贈与税が課税される可能性もあります。1ヶ月分を前月末に支払うなど、定期的に必要な費用を送金する方法がおすすめです。

4-2.贈与税の対象外である110万円までの仕送りに留めること

仕送りを110万円までに留めることで、贈与税が非課税になります。贈与税には110万円の基礎控除額があるからです。ただし贈与者との間で、贈与を毎年100万円ずつ受けるよう契約している場合は、送金のタイミングにより贈与税がかかる場合があるため注意しましょう。

贈与税は1月1日から12月31日までの1年間にもらった財産の合計額から、基礎控除額の110万円を差し引いた残額に対して課税します。つまり、1年間にもらった財産の合計額が110万円以下の場合は、贈与税がかからず申告が不要です。贈与税の対象外である110万円までの仕送りに留めるよう工夫しましょう。

5.贈与税がかかるほど多額の仕送りを受け取った場合の対処法

多額の仕送りを受けとり、受贈者として贈与税を支払わなければならない可能性があっても、事前に対処することで税負担を抑えたり非課税制度を利用したりできます。対処法は以下のとおりです。

- 受贈者が年末調整のときに扶養控除を利用して節税する

- 贈与者が何に使ったのか領収書や明細を保存して記録をつける

5-1.年末調整のときに扶養控除を利用して税金を節税する

会社勤めの人は、年末調整の扶養控除を利用して課税対象金額を抑えられます。

年末調整の際に会社へ「給与所得者の扶養控除等(異動)申告書」を提出することで、所得税を軽減する方法です。子どもが70歳以上の親を扶養に入れた場合の控除額は、以下のとおりです。

| 老人扶養親族 | 控除金額 |

|---|---|

| 同居老親等 | 58万円 |

| 同居老親等以外の者 | 48万円 |

同居老親等の「同居」について

病気による入院で別居している場合は、その期間が1年以上といった長期にわたる場合であっても、同居に該当するものとして取り扱われます。介護施設へ入所している場合は、その介護施設が居所となるため同居しているとみなされません。

会社によっては扶養控除の申告書以外に、収入が分かる書類や親族関係が分かる書類の提出を求められる場合があります。利用する際は必要書類を会社に確認し、早めに準備しておきましょう。

5-2.何に使ったのか領収書や明細を保存して記録をつける

非課税制度を利用したつもりで贈与者が多額の贈与をした場合、明細がないと使途がわからず課税対象とされてしまったり、税務調査で無申告加算税や延滞税が課されたりする可能性があります。

仕送りを生活費に使ったことが分かるように、領収証や明細を保管して記録をつけることで使途を明らかにしておきましょう。

6.贈与税が仕送りにかかるか専門家に相談して出費を抑える

相手のためを思って仕送りを行ったつもりが、高額になってしまったり生活費や教育費以外に使用されたと判断されたりすると、贈与を受けた人の負担となってしまうことがあります。非課税措置制度や扶養控除制度を利用して、税金を抑えるようにしましょう。

贈与を受けて贈与税の申告を予定している場合や相続対策を検討している場合は、ぜひ税理士法人チェスターにお問い合わせください。贈与に詳しい専門家が申告漏れや制度の利用漏れを防ぎ、財産を送る人と受ける人がともに安心できる方法をご案内します。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編