生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説

生前贈与は、相続税を節税する手段として広く活用されています。生前贈与によって死亡時の相続財産が少なくなれば、相続税は少なくなります。贈与税の非課税枠を利用すると、贈与税もかかりません。

今回は、生前贈与に利用できる贈与税の非課税枠をご紹介します。誰でも利用できる110万円の非課税枠を使う贈与については、実行するときの注意点もお伝えします。

生前贈与が上手にできるかどうかによって、相続税対策の効果は大きく変わります。相続対策として生前贈与をお考えの方はぜひこの記事を参考にしてください。

生前贈与の非課税については動画でも解説していますので、こちらもぜひご覧ください。

この記事の目次 [表示]

1.生前贈与をすれば節税可能?

生前贈与とは、生きているうちに子供や孫などに財産を与えることをいいます。

生前に財産を与えて死亡時に相続させる財産が少なくなれば、相続税は少なくなります。そのため、生前贈与は相続税を節税する手段として活用されています。

生前贈与した財産には贈与税が課税されます。贈与税は相続税よりも負担が大きいため、普通に贈与するとかえって不利になってしまいます。

しかし、贈与税の非課税枠を活用すれば、生前贈与をしても贈与税はかかりません。生前に財産を与えるだけで、効果的に相続税を節税することができます。

2.生前贈与に活用できる贈与税の非課税枠とは?

生前贈与を使った節税対策では、贈与税の非課税枠を活用します。この章では、次の6つの非課税枠をご紹介します。

- 暦年課税の基礎控除額

- 相続時精算課税の特別控除額・基礎控除額

- 夫婦間の自宅等の贈与(配偶者控除)

- 住宅取得等資金の贈与の非課税枠

- 教育資金の一括贈与の非課税枠

- 結婚・子育て資金の一括贈与の非課税枠

これらの非課税枠の多くは、夫婦の間または子供や孫への贈与に限り適用できますが、暦年課税の基礎控除額を利用する場合は贈与する相手に制約がありません。

なお、いずれの非課税枠も金額の上限があります。生前贈与の額が非課税枠を超えると、超えた部分に贈与税がかかります。

2-1.暦年課税の基礎控除額

はじめにご紹介するのは、110万円以下の贈与で節税する方法です。

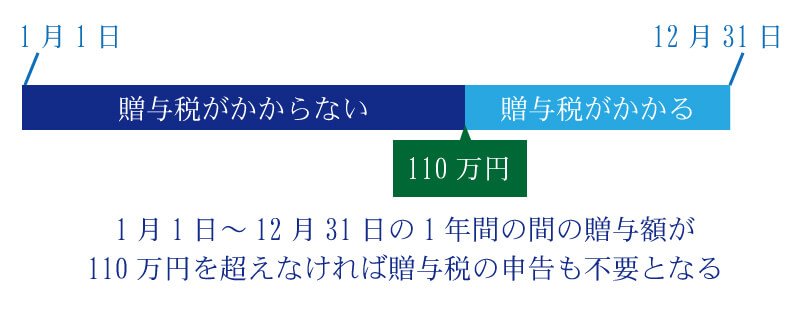

贈与税は、贈与財産から基礎控除額110万円を引いて税額を計算します。したがって、暦年(1月1日~12月31日)の贈与が110万円以下であれば贈与税は非課税となります。

仮に110万円の贈与を1年ごとに10回行えば、贈与税がかかることなく1,100万円を贈与することができます。贈与者が死亡したときに相続する財産は1,100万円少なくなり、相続税の節税につながります。

ただし、合計額を一度に贈与したとみなされて贈与税がかかることがあるため注意が必要です。詳しくは「4.110万円の非課税枠が通用しないことがある?」でお伝えします。

2-1-1.110万円以下の贈与で気をつけたいポイント

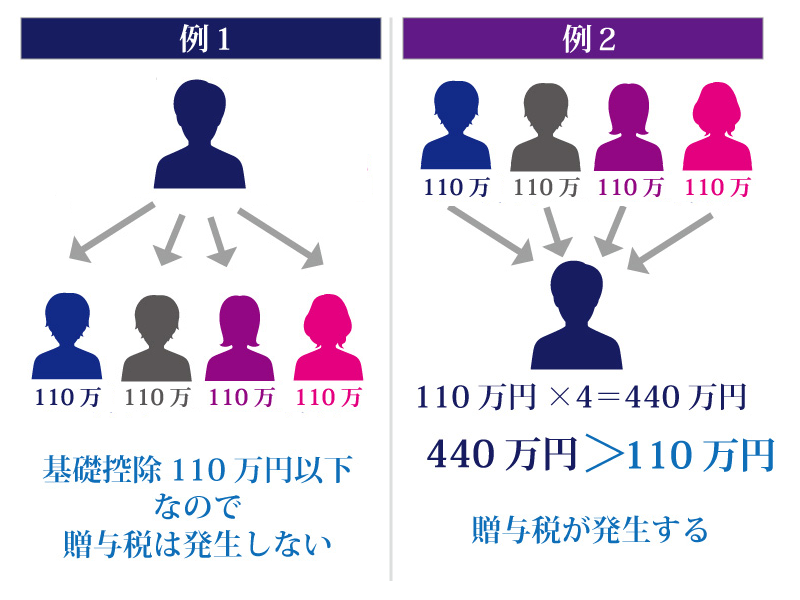

贈与税の基礎控除額110万円は、財産をもらった受贈者1人あたりの金額です。

父親が4人の子供に1年間につき110万円ずつ贈与した場合は、それぞれの子供がもらった金額は110万円であるため、贈与税はかかりません(下の図の例1)。

一方、1人の子供に父親、母親、祖父、祖母がそれぞれ110万円ずつ贈与した場合は、子供(受贈者)がもらった金額は440万円であるため、基礎控除額110万円を超える330万円に対して贈与税がかかります(下の図の例2)。もらった金額が110万円ずつだからといって、すべて基礎控除の対象になるわけではありません。

2-1-2.死亡までの一定期間内の贈与は相続税の対象になる

贈与者の死亡までの一定期間内に贈与された財産は、暦年課税の基礎控除額110万円以内であっても、相続税の課税対象になります。

相続税の課税対象になる生前贈与財産は、改正前は「死亡までの3年以内」に贈与されたものでしたが、税制改正により、対象の期間が「死亡までの7年以内」に延長されました。

贈与者の死亡日に応じた相続税の課税対象になる生前贈与財産は、次の表のとおりです。

| 贈与者の死亡日 | 相続税の課税対象になる生前贈与財産 |

|---|---|

| ~令和8年12月31日 | 死亡までの3年以内に贈与された財産 |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日以降に贈与された財産 |

| 令和13年1月1日~ | 死亡までの7年以内に贈与された財産 |

死亡までの一定期間内の贈与は、基礎控除額以下で贈与税がかからなかった場合でも、相続税の課税対象に加えることになるので注意が必要です。

ただし、次のものは、死亡までの一定期間内の贈与でも相続税の課税対象にはなりません。

- 遺産を相続または遺贈(遺言書)により取得していない人が贈与された財産

- 贈与税の配偶者控除(夫婦間の自宅等の贈与)を適用して贈与された財産

- 住宅取得等資金の贈与の非課税の特例を適用して贈与された財産

- 教育資金の一括贈与の非課税制度を適用して贈与された財産(死亡時の管理残額を除く)

- 結婚・子育て資金の一括贈与の非課税制度を適用して贈与された財産(死亡時の管理残額を除く)

- (死亡日が令和9年1月1日以降の場合)被相続人の死亡までの期間が3年を超え7年以内となる日に贈与された財産のうち総額100万円までの部分

生前贈与であるにもかかわらず相続財産に加算されるものについては、下記の記事で詳しく解説しています。

(参考)相続開始前3年(7年)以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

2-2.相続時精算課税の特別控除額・基礎控除額

親子の間、または祖父母と孫の間の生前贈与で相続時精算課税を適用すると、より多くの財産を無税で贈与することができます。

相続時精算課税は原則として、18歳以上の子や孫が、60歳以上の父母や祖父母から贈与を受ける場合に適用できます(年齢は贈与があった年の1月1日の時点で判定します)。

(贈与が令和4年3月31日以前の場合は、受贈者は20歳以上であることが要件です。)

相続時精算課税を適用すると、贈与財産から特別控除額2,500万円を控除して贈与税を計算します。この特別控除額は1回で使いきる必要はなく、2,500万円までの残額を翌年に繰り越すことができます。贈与が数年にわたっても、累計で2,500万円になるまでは贈与税はかかりません。

また、110万円の基礎控除額とは異なり、贈与者ごとに2,500万円の特別控除額を適用できます。父と母から贈与を受けて、それぞれの贈与に対して相続時精算課税を適用すると、5,000万円まで贈与税がかからなくなります。

ただし、相続時精算課税を適用して贈与した財産は、贈与者が死亡したときに贈与時の価額で相続税の課税対象になります。

現金のように財産の価値が変わらないものを贈与するのであれば、相続税の節税効果はありません。相続時精算課税の適用は、将来値上がりが見込まれる財産や、賃貸不動産のように収益をもたらす財産を贈与する場合に適しています。

相続時精算課税について詳しい解説は、下記の記事をご覧ください。

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

令和6年1月1日から相続時精算課税に年間110万円の基礎控除額が設けられました(暦年課税の基礎控除額とは異なるものです)。贈与者が死亡したときは、贈与財産の価格から基礎控除額110万円を控除した金額が相続税の課税対象になります。なお、複数の人から受けた贈与にそれぞれ相続時精算課税を適用しても、年間の基礎控除額は110万円です(※110万円×2人=220万円とはなりません)。

2-3.夫婦間の自宅等の贈与(配偶者控除)

長年連れ添ってきた妻(夫)に自宅を贈与する場合は、贈与税の配偶者控除により2,000万円まで贈与税が非課税になります。

自宅を贈与する場合のほか、自宅の購入資金を贈与する場合にも適用できます。基礎控除額110万円も併用できるため、合わせて2,110万円まで非課税で贈与することができます。

ただし、夫婦の婚姻期間が20年以上あることなどが条件となります。また、配偶者控除によって税額が0になった場合でも贈与税の申告書を提出しなければなりません。

贈与税の配偶者控除について詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

(参考)国税庁「No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除」

2-4.住宅取得等資金の贈与の非課税枠

子供や孫にマイホーム購入の資金援助をする場合は、住宅取得等資金贈与の非課税の特例が利用できます。

この特例では、父母や祖父母など直系尊属からのマイホームの購入・増改築のための資金援助について、一定額まで贈与税が非課税になります。令和8年12月31日までに贈与があった場合に適用できます。

非課税となる限度額は、住宅の種類により以下のとおり区分されます。

住宅取得等資金贈与の非課税限度額(令和4年1月1日以後に贈与があった場合)

| 省エネ等住宅 | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

この特例を適用するための要件など制度の詳細は、国税庁ホームページで確認してください。

(参考)国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

2-5.教育資金の一括贈与の非課税枠

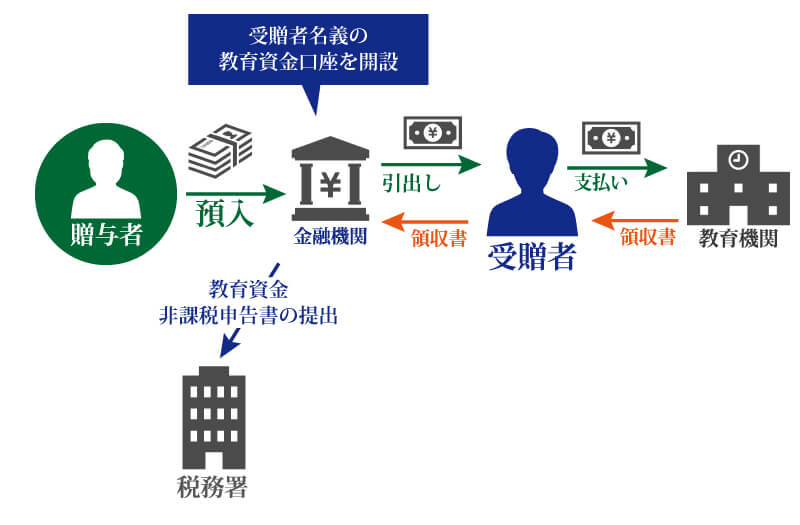

子供や孫へ教育費を一括で贈与する場合は、教育資金一括贈与の非課税制度で最大1,500万円まで贈与税が非課税になります(令和8年3月31日まで)。

通常、必要な教育費をそのつど渡すことは扶養の範囲であり、贈与税はかかりません。この制度では、将来にわたって必要になる教育費を前もって一括で贈与する場合も、金融機関で所定の手続きを行うことで、贈与税が非課税になります。

学校等に支払う費用のほか、塾や習い事の費用も対象になりますが、1,500万円の非課税枠のうち、塾や習い事の費用については500万円が上限となります。

この非課税制度を利用するには、金融機関に専用の教育資金口座を開設します。贈与は教育資金口座を経由して行い、口座から資金を引き出して教育費を支払ったときは、金融機関に領収書を提出します。

教育資金一括贈与の非課税制度の詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

(参考)国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

2-6.結婚・子育て資金の一括贈与の非課税枠

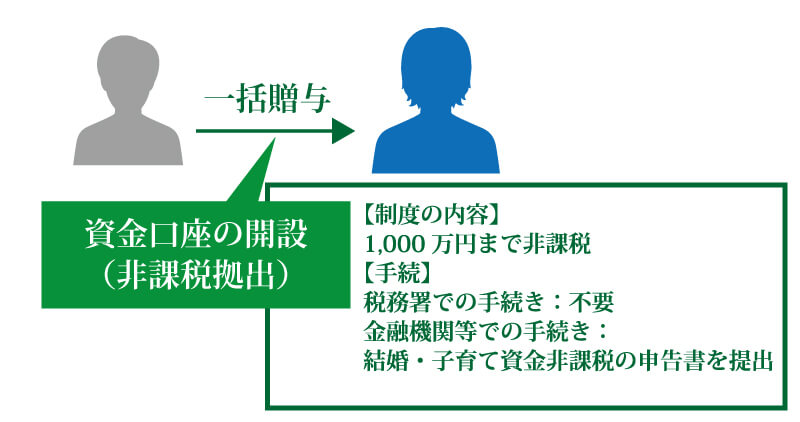

子供や孫へ結婚・子育てのための資金を一括で贈与する場合は、結婚・子育て資金一括贈与の非課税制度で最大1,000万円まで贈与税が非課税になります(令和9年3月31日まで)。

この制度では、結婚や子育てのために必要な費用を前もって一括で贈与する場合に贈与税が非課税になります。1,000万円の非課税枠のうち、結婚資金については300万円が上限となります。

制度の内容は教育資金一括贈与の非課税制度とおおむね共通していて、利用するには金融機関で専用口座を開設する必要があります。

結婚・子育て資金一括贈与の非課税制度の詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

(参考)国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

3.生前贈与(暦年課税)で相続税を節税する具体例

前の章でご紹介した贈与税の非課税枠は、贈与の目的が限定されているものが多いです。

一方、暦年課税の基礎控除額を利用する場合は、贈与する相手や贈与の目的に制約がありません。

この章では、暦年課税の基礎控除額である年間110万円の非課税枠を活用して相続税を節税する具体例をご紹介します。

財産の合計額が3億6,000万円あって、相続人は配偶者と子供4人の計5人であるときに、次の2つの場合の相続税を比較します。

- 財産の全額を相続で受け継ぐ場合

- 一部を生前贈与(暦年課税贈与)する場合

財産は生前贈与以外の理由で増減しないものとし、各相続人が相続する財産の割合は法定相続分(配偶者1/2、子供は1人あたり1/8)に従うものとします。

(相続税の税額計算は、相続税計算シミュレーションを利用します。)

3-1.財産の全額を相続で受け継ぐ場合

生前贈与をしないで財産の全額を相続で受け継ぐ場合は、財産のすべてが相続税の対象になります。しかし、相続税には配偶者の税額軽減があり、法定相続分の遺産を相続した配偶者には相続税がかかりません。

相続税を負担するのは4人の子供だけとなり、相続税は4人分あわせて約2,200万円となります。

3-2.一部を生前贈与(暦年贈与)する場合

年間110万円の非課税枠の範囲内で生前贈与をして、死亡時に相続する財産を少なくした場合はどうなるでしょうか。

配偶者と4人の子供にそれぞれ毎年110万円ずつ渡すものとし、それを亡くなるまで20年間続けたとします。毎年の受贈者1人あたりの贈与額は110万円であり、贈与税はかかりません。

相続財産は110万円×5人×20年=1億1,000万円減少するはずですが、死亡までの3年以内に行われた贈与は相続税の対象になります(令和8年12月31日までに死亡した場合)。したがって、税額計算上は110万円×5人×(20年-3年)=9,350万円の相続財産が減少したことになります。

はじめに3億6,000万円あった財産は相続時には2億6,650万円(3億6,000万円-9,350万円)となり、4人の子供にかかる相続税は、あわせて約1,348万円となります。(上記の場合と同様に配偶者に相続税はかかりません。)

財産の全額を相続で受け継ぐ場合に比べて、相続税は約852万円(約2,200万円-約1,348万円)少なくなります。

3-3.生前贈与の組み合わせによって非課税になる額が増える

この例では単純に年間110万円の非課税枠の範囲内で暦年贈与を行いましたが、以下の贈与を組み合わせるとより多くの額を非課税で贈与できます。

- 夫婦間の自宅等の贈与(贈与税の配偶者控除)

- 住宅取得等資金の贈与

- 教育資金の一括贈与

- 結婚・子育て資金の一括贈与

これらの贈与ができるのであれば、複数の非課税枠の組み合わせを検討してもよいでしょう。

4.110万円の非課税枠が通用しないことがある?

先ほどの例では、毎年110万円の贈与を20年間続けたとご紹介しました。

しかし、毎年決められた時期に決められた金額の贈与を続けると、1回ごとの金額ではなく一連の贈与の合計額に対して贈与税が課税される場合があります。また、贈与をしたつもりになっていても、贈与が成立していないと判断されることもあります。

4-1.最初から10年分贈与するつもりとみなされる例

親から子供へ毎年110万円を贈与した場合、毎回の贈与は非課税枠の範囲内であり、贈与税はかかりません。これを10年間続けたとしても、それぞれの年では非課税枠を超えていないので贈与税はかからないはずです。

しかし、例えば、「毎年110万円ずつ10年間にわたって贈与する」といった内容の契約(約束)をしている場合は、税務署に、この一連の贈与は最初から多額の贈与をするつもりであったと判断されることがあります。110万円の贈与を10年続けるとしていたなら、110万円×10年=1,100万円から基礎控除額110万円を引いた990万円に贈与税がかかってしまいます。

4-2.贈与契約自体が無効(成立していない)とみなされる例

贈与契約が成立するには、財産を与える人ともらう人の双方の合意が必要です。

例えば、贈与をする親が、子供に何も伝えずに、子供名義の口座に送金していた場合は、税務署に、贈与契約自体が無効(成立していない)と判断される可能性があります。

贈与契約が無効(成立していない)と判断されると、子供名義の預金は親の財産とみなされ、親が死亡したときに相続税の課税対象になります。つまり、相続税を節税するために行った生前贈与が意味を成さないことになってしまいます。

5.110万円の非課税枠を生かすための生前贈与の注意点とは?

110万円の非課税枠を活用した生前贈与をする場合は、次の2点に気をつけなければなりません。

- はじめから多額の贈与をする意図があったとみなされないようにすること

- きちんと贈与契約が成立していること

どちらかが欠けると、生前贈与した財産に贈与税が課税されたり、死亡時に相続税の対象になったりして、相続税対策としては失敗したことになります。

5-1.贈与のたびに贈与契約書を作成

はじめから多額の贈与をする意図があったとみなされないようにするには、贈与をするたびに贈与契約書を作成しましょう。

贈与を10年間続けるときにそのつど契約書を作成するのは面倒で、できれば1回で済ませたいと思うところでしょう。しかし、「毎年110万円の贈与を10年間継続する」という契約をすると、税務署に「はじめから1,100万円を贈与する意図があった」と解釈されてしまいます。

5-1-1.贈与契約書の作り方

贈与契約書は、おおむね以下のように作成します。

- 贈与者(財産をあげる人)と受贈者(財産をもらう人)の名前を記載し、両者の間で贈与契約を交わしたことを記載します。

- 第一条として、贈与者は贈与を約束し受贈者はそれを承諾する旨を記載します。贈与する金額も明記します。

- 第二条として、贈与の方法を記載します。

- 贈与者、受贈者がそれぞれ贈与契約書を1通ずつ保管する旨を記載します。

- 最後に、契約の日付と贈与者、受贈者の住所を記載し、それぞれ署名・捺印します。受贈者が未成年の場合は、親権者も同様に住所を記載し、署名・捺印します。

下記の記事では、贈与契約書の書き方を詳しく解説しています。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

5-2.110万円を超える贈与で毎年贈与税を納める方法もある

毎年110万円をわずかに上回る金額の贈与を行い、少額の贈与税を納めるという方法もあります。毎年贈与税を納めることで、税務署に対して、まとめて多額の贈与をする意図がないことを示します。

たとえば、115万円の贈与をすると、基礎控除額110万円を控除した5万円に対する贈与税額は5,000円となります。この申告と納税を毎年行います。

贈与税の申告と納税は、財産をもらった年の翌年の2月1日から3月15日までに行います。

(注)毎年110万円以内の贈与に抑えて贈与税を納めていないからといって、毎年の贈与が認められないというわけではありません。

5-3.生前贈与は受贈者に知らせておく

生前贈与をするときは、そのことを受贈者も合意していなければなりません。

贈与は贈与者と受贈者の双方の合意で成立するものであり、生前贈与について受贈者が知らなければ贈与は成立しません。贈与契約書を作成するときは、受贈者も立ち会わせるようにしましょう。

生前贈与をするときに受贈者に知らせることや契約に立ち合わせることは、当然のことかもしれません。しかし実際には、一方的に生前贈与したつもりになって失敗するケースがみられます。具体的には、親が勝手に子供名義の預金口座に送金して、子供はそのことを知らなかったというケースがあります。

親が勝手に送金した場合、税務調査において、親が子供の名義を借りて預金をしていたに過ぎないと判断される可能性があります。そのため、子供名義の預金であっても実質的には親の財産であり、親が死亡したときに相続税の課税対象と判断されます。

5-4.生前贈与でもらった財産は受贈者が自身で管理する

生前贈与でもらった財産は、受贈者が自身で管理するようにしましょう。

子供に財産を管理させると無駄遣いするかもしれないという理由で、送金先の口座を親が管理するケースがあります。しかし、子供の名義の通帳を親が管理すると、親が自由に使える(子供が自由に使えない)状態になります。そのような状態で、いくら子供に贈与したと主張しても、税務署に認めてもらうことは難しいです。

6.正しい知識で万全の相続税対策を

以上、生前贈与に活用できる贈与税の非課税枠と、110万円の非課税枠を使った生前贈与をするときの注意点をご紹介しました。

110万円の非課税枠以内の生前贈与を上手に活用すれば、まとまった金額の財産を無税で贈与することができます。ただし、少しの間違いで節税効果が全くなくなることもあるため注意が必要です。

相続税対策として生前贈与をお考えの方は、相続税に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、相続税申告のほか生前贈与に関するご相談も承っております。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編