複数の人から贈与を受けたら贈与税はいくら?暦年課税・相続時精算課税の計算方法

父親と母親から贈与を受ける場合や、2人の祖父や祖母からそれぞれ贈与を受ける場合など、複数人から贈与を受けることも考えられます。

複数人から贈与を受ける場合、贈与税はどのようになるのでしょうか?

原則として、1年間に贈与を受けた贈与財産の価額が「受贈者1人あたり年間110万円以下」であれば、贈与税は課税されないので、申告・納税の義務はありません(暦年課税)。

したがって、年間の贈与財産の合計価額が年間110万円を超える場合は、贈与税が課税されます。

ただし、この暦年課税とは別に「相続時精算課税制度」や「贈与税の非課税特例」を組み合わせた場合は、まとまった金額を贈与しても贈与税はかかりません。

この記事では、複数の人から贈与を受けた場合の贈与税について解説します。

この記事の目次 [表示]

1.複数の人から贈与を受けた場合の贈与税

複数人から贈与を受けた場合、贈与税の課税対象は「2つの課税方式の組み合わせ」によって異なります。

例えば、贈与者(贈与する人)が2人であるとした場合、贈与税がかからない贈与財産の価額は以下のとおりとなります。

| 贈与者A | 贈与者B | 贈与税がかからない 贈与財産の価額 |

|---|---|---|

| 暦年課税 (基礎控除) | 暦年課税 (基礎控除) | 年間110万円まで |

| 相続時精算課税 (特別控除・基礎控除) | 相続時精算課税 (特別控除・基礎控除) | 合計5,110万円まで |

| 暦年課税 (基礎控除) | 相続時精算課税 (特別控除・基礎控除) | 合計2,720万円まで |

(相続時精算課税の基礎控除は令和6年1月1日以降の贈与に適用でき、受贈者1人につき年間110万円)

また、贈与税には様々な非課税特例があるため、贈与の目的によってはこれらの非課税特例を組み合わせた方が良いケースもあります(例:非課税特例+2つの課税方式のいずれか)。

まずは贈与税の2つの課税方式を知り、他の特例との組み合わせによって贈与税がかからない贈与財産の非課税額がどのように変動するのかを知りましょう。

2.贈与税の2つの課税方式

贈与税には「暦年課税」と「相続時精算課税」という、2つの課税方式があります。

どちらの課税方式を適用するのかは、受贈者(贈与された人)が選択できます。

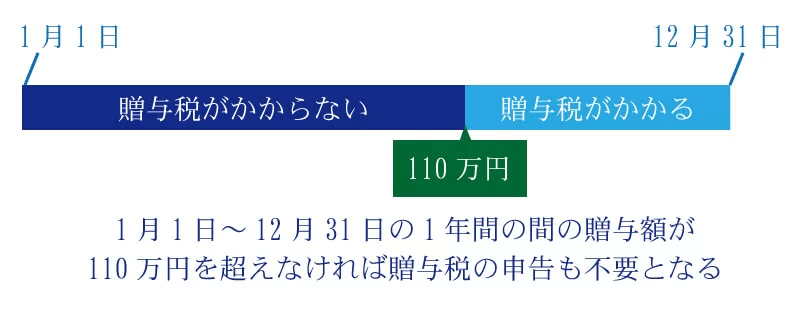

2-1.暦年課税

暦年課税とは、毎年1月1日から12月31日までの1年間で贈与された財産額をすべて合算し、基礎控除額(年間110万円)を差し引いた価額に、贈与税を課税する制度のことです。

贈与された金額が基礎控除以下である場合、贈与税の申告・納税義務はありません。

この暦年課税の基礎控除を活用した生前贈与のことを、「暦年贈与」と呼びます。

暦年課税について、詳しくは「贈与税の基礎控除はいくら?計算方法・節税対策・併用できる特例・注意点を解説」をご覧ください。

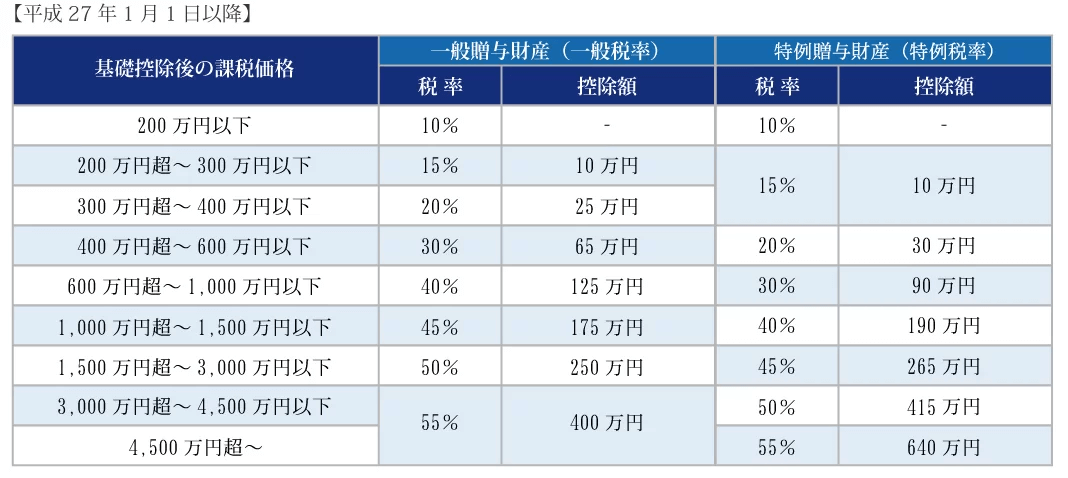

2-1-1.暦年課税における贈与税の税率

暦年課税における贈与税の税率は、「特例贈与財産(特例税率)」と「一般贈与財産(一般税率)」の2種類があります。

特例税率とは、「父母や祖父母」から「18歳以上の子や孫」に贈与した場合に適用される税率です。一般税率は、特例贈与財産以外の贈与で適用される税率です。

暦年課税の税率について、詳しくは「贈与税の税率表(速算表)を使った簡単な計算方法・節税できる制度・申告手続き方法を解説」をご覧ください。

2-1-2.暦年課税における贈与税の計算方法

暦年課税における贈与税の計算方法は、以下のとおりです。

上記計算式に当てはめる「贈与でもらった財産」は、複数人から贈与された財産価額の合計です。

例えば、3人から100万円ずつ贈与された場合は、300万円を算入することとなります。

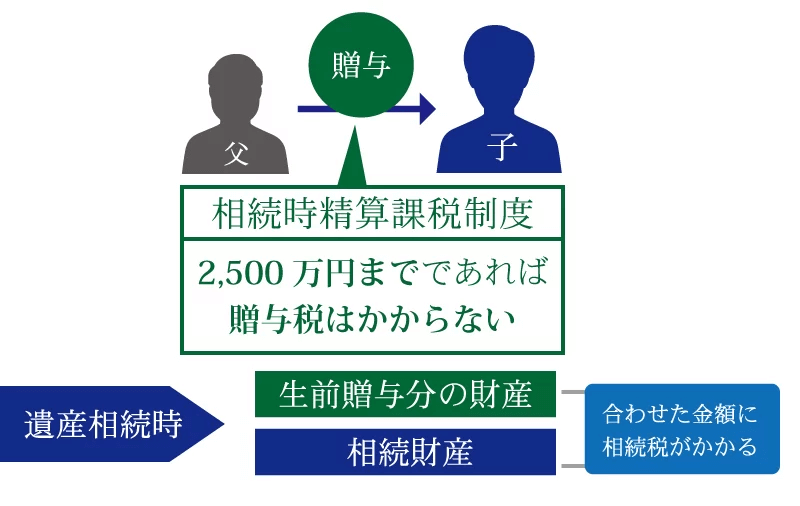

2-2.相続時精算課税

相続時精算課税とは、原則60歳以上の父母または祖父母から、18歳以上の子供または孫への贈与した場合に、選択できる制度です。累計2,500万円までは贈与税の課税対象から控除できます(令和4年3月31日以前の贈与の場合は、子や孫は20歳以上であることが要件)。

ただし、相続時精算課税を利用して贈与が行われた財産は、贈与税がかからない累計2,500万円の特別控除の部分を含め、贈与者の相続発生時に「相続財産」に持ち戻して、相続税の課税対象となります。

相続時精算課税は、贈与を通して社会における資金の回転を良くして、経済の活性化を図ることを目的としています。

相続時精算課税を利用した場合には、より多くの金額を税負担なく贈与することができます。

2-2-1.相続時精算課税における贈与税の税率

相続時精算課税制度における贈与税の税率は、指定した特定贈与者からの贈与が累計2,500万円を超えた部分に、一律20%で課税されます。

贈与は、税率の高さなどから、一般的には相続税対策としては活用できないという面が従来はありました。

しかし、相続時精算課税を活用することで、税負担が抑えられるほか、税率は一律20%であるため負担すべき税額を予測しやすくなります。

2-2-2.相続時精算課税における贈与税の計算方法

相続時精算課税における贈与税の計算方法は、以下のとおりです。

なお、上記計算式に当てはめる「贈与金額」は、特定贈与者から贈与された財産価額です。

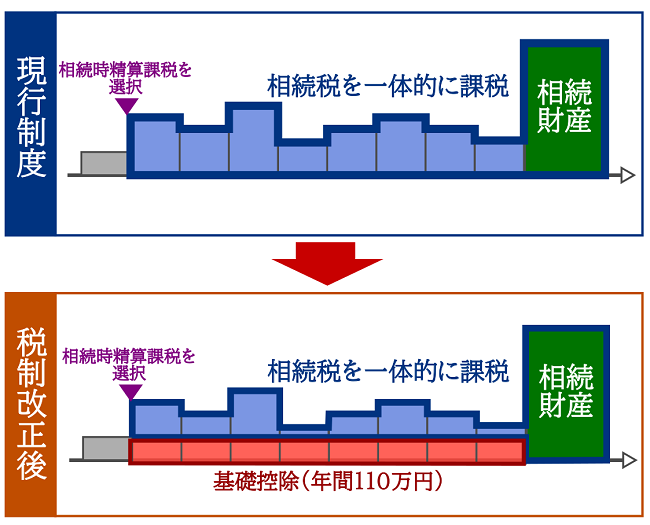

2-2-3.【令和5年税制改正】相続時精算課税に基礎控除が創設

令和5年度税制改正により、相続時精算課税制度に「基礎控除(年間110万円)」が創設されました。

具体的には、相続時精算課税制度を選択した場合に、令和6年1月1日以降に贈与された財産については、年間110万円の基礎控除を超えた部分が特別控除(累計2,500万円)および相続財産への加算の対象となります。

つまり、特定贈与者からの贈与財産の価額が、年間110万円の基礎控除以下であれば、相続財産に加算されることはありません。

暦年贈与では、相続開始前一定期間内の贈与財産は基礎控除以下であっても相続財産に加算することとなるため、令和6年以降は相続時精算課税制度を選択する人が増えると予測されます。

税制改正のポイントについて、詳しくは「【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し」や「令和5(2023)年度税制改正大綱(資産税関連)」をご覧ください。

2-3.暦年贈与と相続時精算課税…どっちが良いの?

贈与財産の価額・贈与者の年齢・想定される相続財産の価額などを総合的に判断した上で、暦年贈与と相続時精算課税のどちらを選択すべきかを決めましょう。

多額の贈与を受ける場合には、相続時精算課税の方が、税負担なく贈与できる金額は大きくなりますので、メリットが大きいといえます。

また、一律で税率が20%と固定されている点も、贈与税の課税額を予測するうえで非常にわかりやすい基準になります。

しかし、相続時精算課税制度は税負担なく財産を移転できても、相続開始時に相続財産の価額に持ち戻して相続税が課税されるため、相続財産が多ければ逆に相続税の負担が増えることもあります。

また、相続時精算課税制度を選択した場合、その特定贈与者からの贈与について、暦年課税に戻ることはできませんので、慎重に判断をしましょう。

2つの課税制度の違いについて、詳しくは「暦年課税とは?相続時精算課税制度との違い・ポイントや注意点も解説」をご覧ください。

3.複数人から贈与された場合の贈与税の考え方

2つの贈与税の課税方式を知ったところで、本題に戻りましょう。

この章では、組み合わせる贈与税の課税方式によって異なる複数人から贈与された場合の贈与税の考え方についてご紹介します。

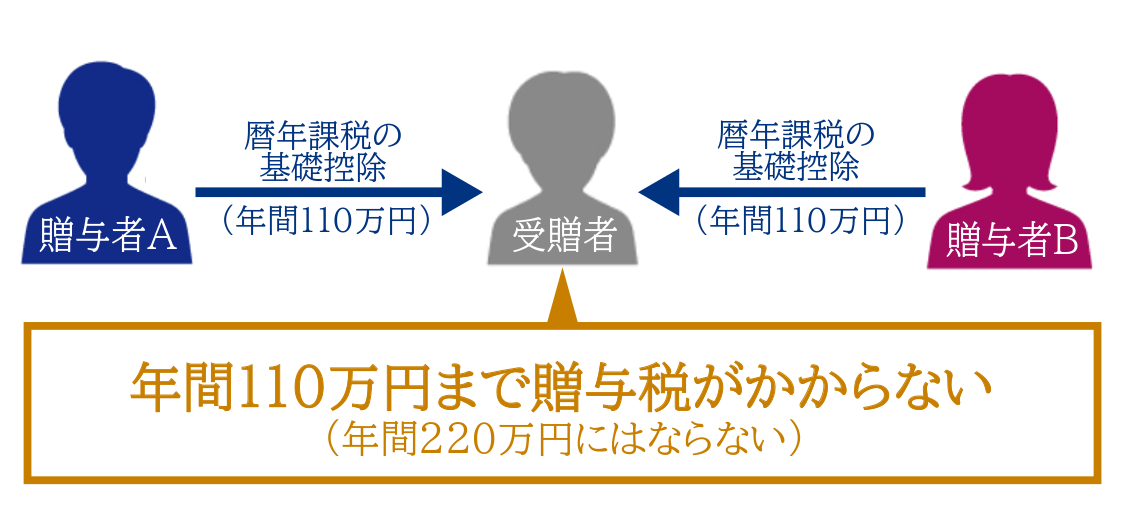

3-1.暦年課税(基礎控除)+暦年課税(基礎控除)

暦年課税における基礎控除額は、「受贈者1人につき年間110万円」です。

複数人から暦年贈与をされた場合、受贈者1人あたりの贈与額の合計が年間110万円以下であれば、贈与税はかかりません。

しかし複数人から110万円ずつ贈与された場合などは、受贈者1人あたりの贈与額の合計が年間110万円を超えるため、超過分に対して贈与税が課税されます。

例えば、父親と母親からそれぞれ110万円ずつの贈与で2人から年間合計220万円の贈与を受けたとしましょう。

この場合、贈与された合計220万円は、基礎控除(年間110万円)を超えているため、差額の110万円に対して贈与税が課税されます。贈与税の計算は、以下のとおりとなります。

贈与税の課税対象110万円×特例税率10%=贈与税額11万円

3-2.相続時精算課税(特別控除・基礎控除)+相続時精算課税(特別控除・基礎控除)

相続時精算課税は、複数人からの贈与について、特定贈与者ごとに累計2,500万円の特別控除を適用できます。

また、令和6年1月1日以降の贈与では受贈者1人につき年間110万円の基礎控除があります(特定贈与者ごとに年間110万円ではありません)。

基礎控除を行った後の贈与財産の価額が、相続時精算課税を適用した特定贈与者の人数×特別控除2,500万円までであれば、贈与税はかかりません。

例えば、父親から2,610万円、母親から2,610万円の贈与を受け、両方の贈与で相続時精算課税を選択したとしましょう。

この場合、贈与額の合計が相続時精算課税の基礎控除額(受贈者1人につき年間110万円)を超えているため、基礎控除額を特定贈与者ごとの贈与額で按分する必要があります。贈与額は父親も母親も同額であり、特定贈与者ごとの基礎控除額は110万円÷2=55万円となります。

そのため、父親と母親からのそれぞれの贈与額2,610万円から基礎控除額55万円を引いた2,555万円が、特別控除(累計2,500万円)の対象となります。

特別控除で控除しきれなかった55万円(2,555万円-2,500万円)は、贈与税の課税対象となります。相続時精算課税での贈与税の税率は20%であり、父親と母親からのそれぞれの贈与に対する贈与税の計算は、以下のとおりとなります。

=贈与税の課税対象55万円

贈与税の課税対象55万円×税率20%=贈与税額11万円

母親からの贈与額についても同様に計算し、贈与税額は合計22万円

なお、父親の相続発生時には父親の相続財産に2,555万円(贈与額2,610万円-基礎控除額55万円)を、母親の相続発生時には母親の相続財産に2,555万円を持ち戻して、それぞれの相続税額を計算する必要があります。

3-3.暦年課税(基礎控除)+相続時精算課税(特別控除・基礎控除)

贈与者が異なるのであれば、暦年課税と相続時精算課税は併用できます。

令和6年1月1日以降の贈与では相続時精算課税制度に基礎控除があります。そのため、贈与者Aからの贈与には暦年課税の基礎控除(年間110万円)を、贈与者Bからの贈与には相続時精算課税の特別控除(累計2,500万円)と基礎控除(年間110万円)を適用できます。

例えば、父親からの110万円の贈与は暦年課税、母親からの2,610万円の贈与は相続時精算課税を選択したとしましょう。

父親と母親からの贈与についてそれぞれ異なる課税方式を選択しており、基礎控除額は合計220万円となります(父親からの贈与に対する暦年課税の基礎控除額110万円+母親からの贈与に対する相続時精算課税の基礎控除額110万円)。

この場合、父親と母親からの贈与額の合計2,720万円すべてが贈与税の課税対象から控除されるため、贈与税はかかりません。

ただし、母親の相続発生時には、母親からの贈与額2,610万円から基礎控除額110万円を除いた2,500万円を相続財産の価額に持ち戻し、相続税額を計算する必要があります。

4.贈与税の非課税特例を適用するのもおすすめ【目的別】

複数人から贈与を受ける場合、贈与の目的や受贈者の年齢によっては、贈与税の非課税特例を適用するのもおすすめです。

それでは、詳しく確認していきましょう。

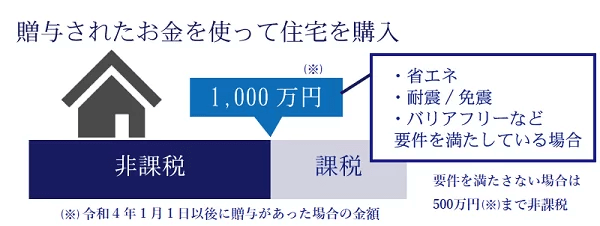

4-1.住宅取得等資金の贈与

住宅取得等資金の贈与の非課税の特例とは、18歳以上の子供や孫が、父母や祖父母から住宅を取得するための資金を一括贈与された場合に、一定の要件を満たしていれば、最大1,000万円までは贈与税が非課税となる特例のことです(令和8年12月31日まで)。

住宅取得等資金の贈与の非課税限度額は、受贈者1人に対して最大1,000万円です。複数人からの贈与である場合、「贈与者の人数×1,000万円」ではありませんのでご注意ください。

住宅取得等資金の贈与の非課税の特例は、「暦年贈与」もしくは「相続時精算課税」との併用が可能です。これは同じ贈与者であっても、別の贈与者であっても同様です。

例えば、父親の贈与において「住宅取得等資金の贈与」と「相続時精算課税」を併用し、さらに母親からの贈与において「相続時精算課税」も適用できるということです。

詳しくは「相続時精算課税制度と住宅取得等資金贈与の併用で3,610万円の贈与税が非課税に!」や「住宅取得等資金と暦年贈与の併用で贈与税1,110万円が無税に!?」で解説しておりますのであわせてご覧ください。

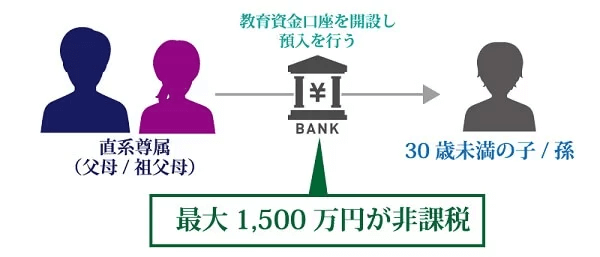

4-2.教育資金の一括贈与

教育資金の一括贈与の非課税の特例とは、30歳未満の子供や孫が、父母や祖父母から教育のための資金を一括贈与された場合に、一定の要件を満たしていれば最大1,500万円まで贈与税が非課税となる特例のことです(令和8年3月31日まで)。

教育資金の一括贈与の非課税限度額は、受贈者1人に対して最大1,500万円です。複数人からの贈与である場合、「贈与者の人数×1,500万円」ではありませんのでご注意ください。

教育資金の一括贈与の非課税の特例は、「暦年贈与」もしくは「相続時精算課税」との併用が可能です。これは同じ贈与者であっても、別の贈与者であっても同様です。

例えば、祖父からの贈与において「教育資金の一括贈与」と「暦年贈与」を併用し、父親から「相続時精算課税」を適用した贈与も受けられるということです。

教育資金の一括贈与について、詳しくは「教育資金贈与はいつまで?【最新版】申請期限や手続き解説」をご覧ください。

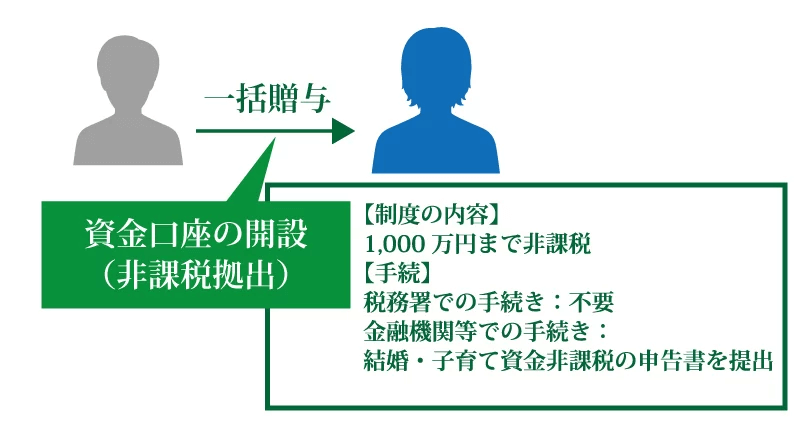

4-3.結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与の非課税の特例とは、18歳以上50歳未満の子供や孫が、父母や祖父母から結婚や子育てのための資金を一括贈与された場合に、一定の要件を満たしていれば最大1,000万円まで贈与税が非課税となる特例のことです(令和9年3月31日まで)。

結婚・子育て資金の一括贈与の非課税限度額は、受贈者1人に対して最大1,000万円です。複数人からの贈与である場合、それぞれ1,000万円ずつではありませんのでご注意ください。

結婚・子育て資金の一括贈与の非課税の特例は、「暦年贈与」もしくは「相続時精算課税」との併用が可能です。これは同じ贈与者であっても、別の贈与者であっても同様です。

例えば、父親からの贈与で「結婚・子育て資金の一括贈与」と「相続時精算課税」を併用し、母親から「暦年贈与」を適用した贈与も受けられるということです。

結婚・子育て資金の一括贈与について、詳しくは「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

5.生前贈与を暦年課税の年間110万円以内にする場合の注意点

生前贈与をする場合、暦年課税における年間110万円の基礎控除の適用を検討される方が多いでしょう。

しかし、暦年課税には、予め知っておきたい注意点がいくつかあります。

「暦年贈与とは?改正点と相続税を減らすためのポイントを解説」でも解説しておりますので、あわせてご覧ください。

5-1.贈与税の税率は相続税よりも高い

贈与が暦年課税の年間110万円の基礎控除以下であれば、贈与税を申告・納税する義務はありません。

しかし暦年課税の基礎控除を超えた贈与は、当然ながら贈与税の課税対象となります。

贈与税は相続税よりも高い税率が設けられているため、基礎控除を超えると、納税額が相続税よりも高くなってしまいます。

そのため、年間110万円を超える生前贈与である場合は、相続時精算課税や贈与税の非課税特例の適用を検討した方が良いでしょう。

5-2.贈与を受けた人も認識していることが必要

民法第549条において、「贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。」と定められています。

よく、父母や祖父母が「子供や孫の将来のために」と、子供や孫名義の預金口座で貯金をすることがあります。

しかし、受贈者である子供や孫に贈与されたという認識がなければ、「名義預金」とみなされ、税務署は「原資の持ち主である父母や祖父母の資産」と判断することもあります。

贈与者だけではなく、贈与を受けた人も贈与の事実を認識していることが大切です。

名義預金について、詳しくは「名義預金を相続したら贈与税ではなく相続税がかかるのはなぜ?」をご覧ください。

5-3.やりとりの証拠が必要

贈与契約は、贈与者と受贈者の双方で「贈与をした」「贈与された」という事実を認識していないと成立しません。

もちろん、贈与契約は口約束でも良いのですが、問題となるのは贈与者の相続が発生した後です。

贈与者が亡くなってしまっては、贈与であったか否かを確かめる術がないため、税務署は「贈与者(被相続人)の財産」と判断することもあるのです。

「贈与をした」という証拠を残すためにも、贈与契約書を作成したり、銀行振込で記録を残したりといった対策が重要となります。

5-3-1.贈与契約書を作成

暦年課税における年間110万円以下の贈与をする際は、贈与契約書を作成しましょう。

贈与契約書があれば、「贈与した」「贈与された」という事実を客観的に証明できます。

贈与契約書の書き方について、詳しくは「【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!」をご覧ください。

5-3-2.銀行振込などで記録を残す

暦年課税における年間110万円以下の贈与をする際は、銀行振込などで記録を残しておきましょう。

現金を手渡しすると、送金の記録が残らず、贈与を証明することができません。

銀行振込したという記録が残っていれば、「贈与した」「贈与された」という事実を客観的に証明できます。

5-4.定期贈与とみなされないよう工夫が必要

暦年課税による年間110万円以下の贈与を行う場合は、定期贈与とみなされないよう、贈与日や贈与金額を変える、あえて贈与税の申告・納税をするなどの工夫が必要です。

定期贈与とは、一定期間に一定額の贈与を行うことを指します。

例えば、父親から子供に、毎年1月1日に110万円を贈与していて、これを10年続けていたとしましょう。

しかし、毎年同じ日付に同じ金額を贈与すると、定期贈与とみなされ「一括で1,110万円を贈与した」とされてしまうのです。

詳しくは「定期贈与(連年贈与)と判断されない3つの回避方法│税理士が解説」をあわせてご覧ください。

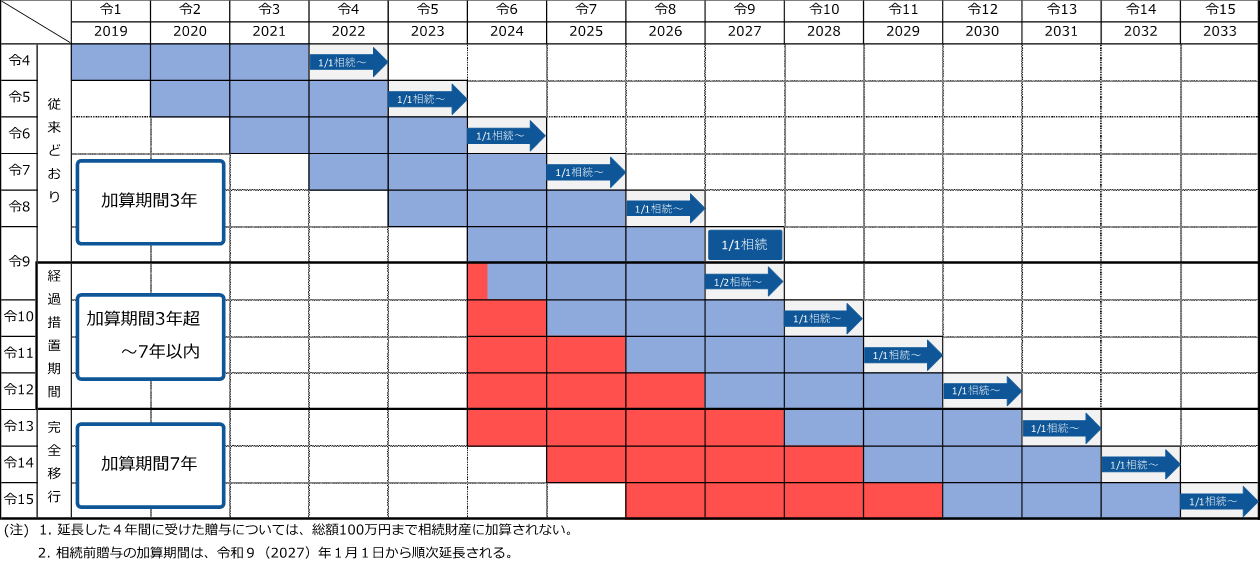

5-5.生前贈与加算で相続開始前一定期間内の贈与は相続財産になる

暦年課税には、「生前贈与加算」というルールが設けられています。

生前贈与加算とは、相続開始前の一定期間内に、被相続人から生前贈与された暦年贈与財産を、相続財産に持ち戻して相続税の課税対象とする制度のことです。

令和5年度税制改正により加算期間が3年から7年に延長され、令和6年1月1日から随時持ち戻し期間が延長されます。

つまり、相続税対策と思って暦年課税による生前贈与をしても、結局何の意味も成さないこともあるのです。

贈与者の年齢などを考慮して贈与する、令和6年1月1日以降は相続時精算課税制度を選択するなどの対策を行うことをおすすめします。

生前贈与加算について、詳しくは「死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?」をご覧ください。

6.贈与税は申告しないとペナルティが課される

暦年課税において年間110万円以上の贈与をされた受贈者には、贈与税の申告・納税義務があります。

相続時精算課税制度を選択する際は、「相続時精算課税選択届出書」を税務署に提出する必要がありますし、贈与税の非課税特例を適用する際も、申告や一定の手続きが必要です。

仮に、贈与税の申告・納税義務があるにも関わらず、申告・納税をしないで放置すると、「延滞税」と「加算税(無申告加算税や重加算税)」のペナルティが課せられます。

贈与税の加算税や延滞税について、詳しくは「贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について」をご覧ください。

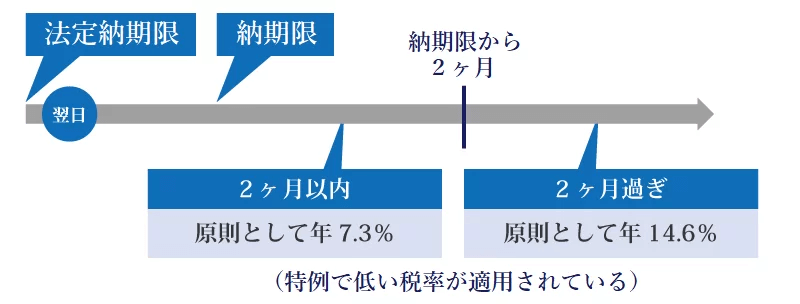

6-1.延滞税

延滞税とは、贈与税の納付が遅れたことに対するペナルティです。

贈与税の延滞税は、納期限(申告書の提出期限)の翌日から2ヶ月を境に、税率が2段階に分かれます。

延滞税の税率は「2ヶ月を経過する日までは年7.3%」「2ヶ月を経過した日以降は年14.6%」ですが、平成12年からは特例で低い税率が適用されています。

最新の延滞税の税率については、国税庁ホームページ「延滞税の割合」をご確認ください。

6-2.無申告加算税

無申告加算税とは、贈与税の申告義務があるにも関わらず、申告をしなかったことに対するペナルティです。

無申告加算税の税率は以下のとおりで、どのタイミングで期限後申告をしたのかによって税率が変動します。

6-3.重加算税

重加算税とは、税務調査によって「仮装・隠蔽があった」と認定された場合に課せられる、最も重いペナルティのことです。

重加算税の税率は以下のとおりで、期限までに申告をしていたか否かで変動します。

7.複数人から贈与された場合の贈与税の相談は税理士へ

複数人から贈与された場合、「暦年課税」と「相続時精算課税」のどちらの課税制度を適用したのかで、贈与税の課税関係が異なります。

また、贈与税の非課税特例を組み合わせれば、贈与税を非課税で、まとまった金額の贈与が可能です。

このように、複数人から贈与された場合の贈与税の考え方は、ケースによって大きく異なります。

複数人からの贈与を検討されている方は、必ず贈与税や相続税に強い税理士に相談した上で、最適な贈与方法を選択しましょう。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、相続税・相続対策を専門とする税理士事務所です。

相続税対策はもちろん、お客様のニーズや属性にあわせた、最適な生前贈与プランをご案内させていただきます。

複数人からの贈与をお考えの方は、まずは税理士法人チェスターまで、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編